Document 3957193

advertisement

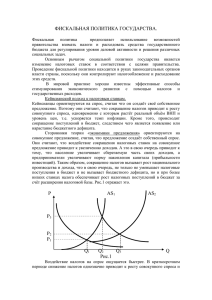

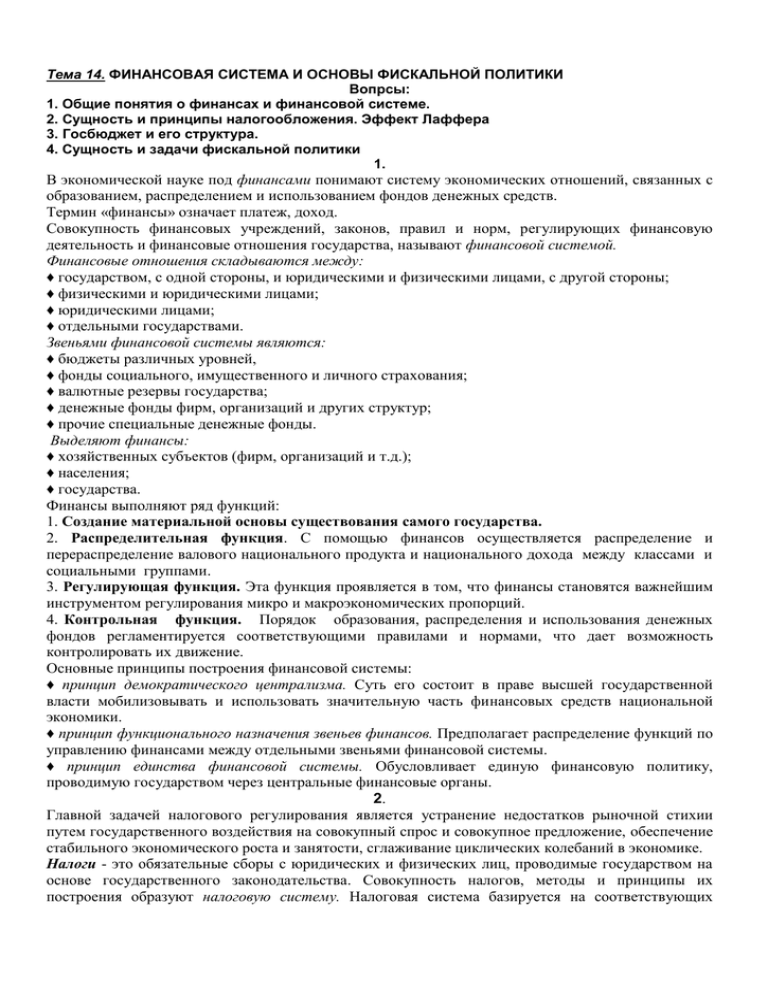

Тема 14. ФИНАНСОВАЯ СИСТЕМА И ОСНОВЫ ФИСКАЛЬНОЙ ПОЛИТИКИ Вопрсы: 1. Общие понятия о финансах и финансовой системе. 2. Сущность и принципы налогообложения. Эффект Лаффера 3. Госбюджет и его структура. 4. Сущность и задачи фискальной политики 1. В экономической науке под финансами понимают систему экономических отношений, связанных с образованием, распределением и использованием фондов денежных средств. Термин «финансы» означает платеж, доход. Совокупность финансовых учреждений, законов, правил и норм, регулирующих финансовую деятельность и финансовые отношения государства, называют финансовой системой. Финансовые отношения складываются между: ♦ государством, с одной стороны, и юридическими и физическими лицами, с другой стороны; ♦ физическими и юридическими лицами; ♦ юридическими лицами; ♦ отдельными государствами. Звеньями финансовой системы являются: ♦ бюджеты различных уровней, ♦ фонды социального, имущественного и личного страхования; ♦ валютные резервы государства; ♦ денежные фонды фирм, организаций и других структур; ♦ прочие специальные денежные фонды. Выделяют финансы: ♦ хозяйственных субъектов (фирм, организаций и т.д.); ♦ населения; ♦ государства. Финансы выполняют ряд функций: 1. Создание материальной основы существования самого государства. 2. Распределительная функция. С помощью финансов осуществляется распределение и перераспределение валового национального продукта и национального дохода между классами и социальными группами. 3. Регулирующая функция. Эта функция проявляется в том, что финансы становятся важнейшим инструментом регулирования микро и макроэкономических пропорций. 4. Контрольная функция. Порядок образования, распределения и использования денежных фондов peгламентируется соответствующими правилами и нормами, что дает возможность контролировать их движение. Основные принципы построения финансовой системы: ♦ принцип демократического централизма. Суть его состоит в праве высшей государственной власти мобилизовывать и использовать значительную часть финансовых средств национальной экономики. ♦ принцип функционального назначения звеньев финансов. Предполагает распределение функций по управлению финансами между отдельными звеньями финансовой системы. ♦ принцип единства финансовой системы. Обусловливает единую финансовую политику, проводимую государством через центральные финансовые органы. 2. Главной задачей налогового регулирования является устранение недостатков рыночной стихии путем государственного воздействия на совокупный спрос и совокупное предложение, обеспечение стабильного экономического роста и занятости, сглаживание циклических колебаний в экономике. Налоги - это обязательные сборы с юридических и физических лиц, проводимые государством на основе государственного законодательства. Совокупность налогов, методы и принципы их построения образуют налоговую систему. Налоговая система базируется на соответствующих законодательных актах государства, которые устанавливают методы построения и взимания налогов,т.е. определяют элементы налогов. К последним относят: ♦ субъект налога- лицо, которое по закону должно платить налог; ♦ носитель налога - лицо, которое фактически уплачивает налог. ♦ объект налога - доход или имущество, с которого начисляется налог ♦ ставка налога - величина налоговых начислений на единицу объекта налога. Налоги по способу их взимания подразделяются на прямые и косвенные. Прямые налоги взимаются непосредственно с дохода или имущества налогоплательщика. Косвенные налоги устанавливаются на товары массового потребления и услуги и включаются в цену товара и тарифы за услуги. В зависимости от направления использования налоги бывают общие и специфические. Общие налоги используются на финансирование текущих и капитальных расходов государственного и местных бюджетов без закрепления за каким-либо определенным видом расходов. Специфические налоги имеют целевое назначение (например, отчисления на социальное страхование или отчисления в дорожные фонды). Различают следующие ставки налогов: твердые и пропорциональные, прогрессивные и регрессивные. Твердые ставки устанавливаются в абсолютной сумме на единицу объекта налогообложения независимо от размеров дохода (например, на 1 тонну нефти). Пропорциональные ставки устанавливаются в одинаковом процентном отношении к объекту налога без учета дифференциации его величины. Прогрессивные ставки предполагают возрастание величины ставки по мере роста дохода. Регрессивные ставки предполагают снижение величины ставки по мере роста дохода. Практика налогообложения в большинстве стран с развитой рыночной экономикой показывает, что основными налогами являются: ♦ подоходный налог; ♦ налог на добавленную стоимость (НДС); ♦ взносы на социальное страхование. Подоходный налог взимается с фактически полученного дохода. Самым массовым из них является налог, уплачиваемый физическими лицами. В развитых странах он обеспечивает около 1/3 налоговых поступлений. Второй по значимости вид налога, применяемый в большинстве развитых стран, - налог на добавленную стоимость (НДС). Добавленная стоимость определяется как разница между суммой выручки от реализации продукции (работ, услуг) и материальными затратами на производство реализованных товаров (работ, услуг). Основная ставки НДС-18% Среди косвенных налогов широкое распространение во многих странах получили акцизы. Акциз (обрезать) - это налог, включаемый в цену товара или тариф на услуги и оплачиваемый покупателем при покупке товара (услуги). 3. Госбюджет является основным звеном государственных финансов. Он представляет собой централизованный денежный фонд государства, образуемый для материального обеспечения государственных функций. С его помощью государство осуществляет в основном территориальное и межотраслевое распределение и перераспределение валового национального продукта. Бюджет как сводный финансовый план государства рассматривается законодательным органом страны и после его утверждения принимает силу юридического закона. Госбюджетсостоит из двух взаимосвязанных частей - доходной и расходной. В доходной части показываются источники поступления средств в бюджет, в расходной -направление их использования. Основными доходными статьями госбюджета являются: ♦ акцизы, налоги на добавленную стоимость, на прибыль, на недвижимость, на топливо; ♦ доходы от внешнеэкономической деятельности; ♦ плата за землю; ♦ доходы от размещения государственного займа и другие поступления. Расходы бюджета группируются в несколько крупных расходных статей: ♦ расходы на финансирование общественного хозяйства (государственные капитальные вложения, дотации, геологоразведочные и топографо-геодезические работы, строительство автодорог, поддержка сельского хозяйства и предпринимательства и др.); ♦ финансирование социально-культурных учреждений и мероприятий (образования, здравоохранения, культуры, науки, спорта и др.); ♦ содержание органов государственной власти и управления; ♦ расходы на оборону; ♦ прочие расходы. В том случае, когда государство осуществляет непомерные расходы, ведет неправильную внешнеторговую и налоговую политику, бюджет государства сводится с дефицитом. Под дефицитом бюджета понимают превышение его расходной части над доходной. Для покрытия дефицита бюджета государство прибегает к следующим основным способам: а) эмиссии, т.е. дополнительному выпуску бумажных денег в обращение. Это неизбежно приводит к инфляции, росту цен, обнищанию населения, снижению инвестиций, сокращению производства и в конечном итоге - к нарастанию социальной напряженности в обществе; б) сокращению государственных расходов до разумных пределов, обоснованных с точки зрения общественных потребностей; в) формированию такой налоговой политики, которая позволяла бы стимулировать инвестиционный процесс и увеличивать поступления в бюджет; г) продаже государственных долговых обязательств (займов); д) займам правительства в Центральном (Национальном) банке. 4. Фискальная политика - это политика правительства, направленная на регулирование правительственных доходов и расходов для достижения определенных целей: снижения инфляции, обеспечения занятости, антикризисного регулирования и др. В разных странах фискальная политика осуществляется различными способами, которые можно объединить в два типа фискальной политики: дискреционную и автоматическую. Дискреционная фискальная политика - это политика сознательного манипулирования налогами и правительственными расходами с целью изменения реального объема национального производства, обеспечения занятости, контроля над инфляцией и ускорения экономического роста. Автоматическая фискальная политика, или политика встроенных стабилизаторов, это политика, опирающаяся на неизменность налоговых ставок и правительственных расходов в периоды циклических колебаний в экономике. Суть ее состоит в автоматическом изменении налоговых поступлений в бюджет при изменении величины облагаемого дохода. Материальной основой проведения фискальной политики служит сосредоточение в руках государства значительных натурально-вещественных и финансовых ресурсов, а ее инструментами налоговые ставки и правительственные расходы.