Тест. Налоги. Налоговая политика.

реклама

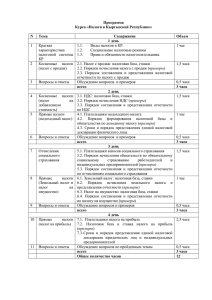

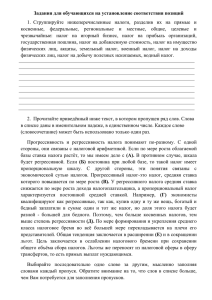

Источник: http://gigabaza.ru/doc/76238.html Элементы налога и способы взимания налогов. Тест № 1. 1. Налог — это: а) обязательный платеж, взимаемый с юридических и физических лиц; б) обязательный индивидуальный платеж, взимаемый с юридических и физических лиц; в) обязательный индивидуальный безвозмездный платеж, взимаемый с юридических и физических лиц в целях формирования государственных финансов. 2. Какой из перечисленных элементов налогообложения не является обязательным при установлении налога: а) налоговая база; в) налоговые льготы б) налоговая ставка; Обязательные и факультативные элементы налога элементы налогообложения, а именно: 1. объект налогообложения; 4. налоговая ставка; 6. порядок и срок уплаты 2. налоговая база; 5. порядок исчисления налога. 3. налоговый период; налога; только при определении всей совокупности обязательных элементов налогообложения обязанность налогоплательщика по уплате налога может считаться установленной. В противном случае при неопределении хотя бы одного обязательного элемента налог не может считаться установленным, следовательно, у налогоплательщика не возникает обязанности по уплате такого налога обязательные элементы: налогоплательщик (субъект налога); объект и источник налога; единица налогообложения; налоговая ставка; срок уплаты; бюджет или внебюджетный фонд, в который зачисляется налоговый оклад. группа факультативных элементов, раскрытие которых при установлении налога не обязательно К факультативным элементам следует отнести: налоговые льготы и основания для их применения; порядок возмещения налога; отчетный период; получателя налога. К вспомогательным надо отнести следующие элементы: 1. носитель налога; 3. единица налога; 5. налоговый оклад; 2. предмет налога; 4. масштаб налога; 6. источник налога. Единица налога — вспомогательный элемент, характеризующий условную единицу принятого масштаба налога(при обложении доходов, прибыли, добавленной стоимости — 1 руб., при обложении транспортных средств — 1 л.с. (лошадиная сила), при обложении земли — 1 га, при обложении напитков — 1 л, при обложении бензина — 1 т.) Налоговый период календарный год или иной период времени применительно к отдельным налогам, по окончании которого определяется налоговая база и исчисляется сумма налога, подлежащая уплате». 3. Налоговая ставка — это: а) процентная величина от объекта налогообложения; б) величина налоговых начислений на единицу налоговой базы; в) фиксированная величина от объекта налогообложения. Налоговая ставка (норма налогового обложения) — величина налоговых начислений на единицу измерения налоговой базы. 4. Какой из способов уплаты налога предполагает внесение налога в бюджет соответствующего уровня до получения дохода: а) у источника выплаты; б) по декларации; в) когда налог исчисляется налоговым органом? Источник: http://gigabaza.ru/doc/76238.html 5. Прогрессивное налогообложение — это: а) уменьшение налоговой ставки с ростом налоговой базы; б) увеличение налоговой ставки с ростом налоговой базы; в) когда налоговая ставка не изменяется. 6. Когда плательщик и носитель налога являются одним лицом: а) при косвенном налогообложении; б) при прямом налогообложении; в) никогда не являются 7. Налоговая база — это: а) предмет, подлежащий налогообложению; б) стоимостная, физическая, иная характеристика объекта налогообложения; в) период времени, по истечении которого возникает обязанность исчислить и уплатить налог. 8. Обязанность уплатить налог возникает, если: а) установлена налоговая ставка и налоговый период; б) установлены объекты налогообложения и налоговые льготы; в) установлены налогоплательщики и все элементы налогообложения. Обязанность уплатить налог возникает: Во-первых, это наличие объекта конкретного налога или сбора. Во-вторых, это наличие непосредственной связи между этим объектом и субъектом (налогоплательщиком). третье обстоятельство – это наступление срока уплаты сбора или налога. Только когда все эти три обстоятельства существуют одновременно, только тогда и возникает налоговая обязанность по уплате конкретного налога или сбора. Тест №2 Классификация налогов 1. К какому налогу следует отнести транспортный налог по уровню установления: а) к местному; б) федеральному; в) региональному Уровень установления Федеральные Региональные Местные Налоги Налог на добавленную стоимость Акцизы Налог на доходы физических лиц Единый социальный налог Налог на прибыль организаций Налог на добычу полезных ископаемых Водный налог Сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов Государственная пошлина Налог на имущество организаций Транспортный налог Налог на игорный бизнес Земельный налог Налог на имущество физических лиц 2. К какому налогу следует отнести налог на прибыль в зависимости от принадлежности к уровню бюджета: Источник: http://gigabaza.ru/doc/76238.html а) к закрепленному; б) регулирующему; в) налогу с процентной (пропорциональной) ставкой налога Виды налогов: в зависимости от их использования: общие; специальные (расходуются на цели, определенные в соответствующем бюджете. Например: единый социальный налог;транспортный налог;налог на воспроизводство минерально-сырьевой базы). В зависимости от установленных ставок налогообложения налоги бывают: твердыми; процентными (пропорциональными, прогрессивными и регрессивными). В зависимости от принадлежности к уровню бюджета налоги можно подразделить так: закрепленные; регулирующие.Закрепленные налоги непосредственно и целиком поступают в конкретный бюджет или во внебюджетный фонд. Среди них выделяют налоги, поступающие в федеральный, региональный и местные бюджеты. Регулирующие налоги поступают одновременно в бюджеты разных уровней в пропорции, определенной бюджетным законодательством. 3. Как классифицируются налоги в зависимости от их использования: а) на федеральные, региональные и местные; б) общие и специальные; в) прямые и косвенные 4. Налог на имущество физических лиц в зависимости от ставок налогообложения относится: а) к налогу с твердой ставкой; б) налогу с процентной прогрессивной ставкой; в) налогу с процентной пропорциональной ставкой. 5. Земельный налог: а) полностью зачисляется в местный бюджет; б) распределяется между местным и федеральным бюджетом; в) распределяется между федеральным и региональным бюджетом. 6. Налог на добавленную стоимость взимается: а) с юридических лиц; б) с физических лиц; в) с юридических и физических лиц. 7. Как классифицируются налоги в зависимости от уровня власти, устанавливающего их: а) налоги с твердой и процентной ставкой; б) прямые и косвенные; в) федеральные, региональные и местные 8. К какому налогу относится единый социальный налог в зависимости от принадлежности к уровню бюджета: а) закрепленному; б) регулирующему; в) налогу с твердой (регрессивной) налоговой ставкой 9. К специальным налогам относятся: а) налог на прибыль и налог на имущество организаций; б) налог на доходы и имущество физических лиц; в) транспортный налог, единый социальный налог. 10. Как классифицируются налоги в зависимости от принадлежности к уровню бюджета: а) прямые и косвенные; б) общие и специальные; в) закрепленные и регулирующие Тест №3 Функции налогов и их взаимосвязь 1. Регулирующая функция налогов позволяет государству: а) обеспечивать пополняемость бюджета; б) стимулировать предпринимательскую активность; в) регулировать экономические процессы внутри страны. 2. С каким налогом связана дисциплинарная функция налога: а) с единым социальным налогом; б) с единым сельскохозяйственным налогом; в) с единым налогом на вмененный доход Источник: http://gigabaza.ru/doc/76238.html Российский ЕНВД распространяется на сферы деятельности, в которых контроль со стороны налоговых органов затруднен, обычно это относится к видам деятельности, осуществляемым в сфере налично-денежного обращения (розничная торговля, оптовая торговля, сфера услуг и т.д.). Единый налог уплачивается вне зависимости от фактических результатов хозяйственной деятельности на основе расчетных показателей, определенных на законодательном уровне. Одна из целей его введения — повышение налоговой дисциплины среди незаконопослушных налогоплательщиков. Государство имеет право устанавливать для налогоплательщиков фиксированный доход и взимать с него определенный процент. 3. Какой элемент налогообложения наиболее часто используется государством для реализации дестимулирующей функции: а) налоговая льгота; б) налоговая ставка; в) налоговый период направлена на ограничение тех или иных экономических процессов, расширение которых противоречит целям социально-экономического развития общества. Так, например, для предотвращения существенного ущерба, наносимого той или иной отрасли российской экономики в результате возросшего ввоза аналогичного или конкурирующего товара, демпингового импорта товара, импорта товара, субсидируемого иностранным государством, могут вводиться защитные пошлины (специальная, антидемпинговая, компенсационная пошлины) Для предотвращения неблагоприятных социальных последствий от расширения производства алкогольной и табачной продукции вводятся (повышаются) акцизы. 4. При реализации стимулирующей функции государство: а) стимулирует экономический рост внутри страны; б) контролирует эффективность финансовой деятельности хозяйствующего субъекта; в) контролирует пополняемость государственного бюджета. 5. Какое количество функций может быть присуще одному налогу: а) налогу всегда присуща только одна функция; б) налогу присущи только две функции; в) налогу могут быть присущи и большее количество функций 6. Какие проблемы могут быть решены с использованием налогов: а) только экономические; б) только социальные; в) экономические, социальные, экологические и др.? 7. Реализация стимулирующей функции налогов достигается за счет: а) снижения налогов; б) повышения налогов; в) отмены налоговых льгот. 8. Какие из представленных функций налога являются основополагающими: а) дисциплинарная и стимулирующая; б) фискальная и стимулирующая; в) регулирующая и контрольная? У налогов имеются четыре основные функции: 1. фискальная; 2. регулирующая (экономическая); 3. распределительная; 4. контрольная. 9. При реализации фискальной функции государство: а) стимулирует предпринимательскую активность; б) обеспечивает наполняемость бюджета; в) регулирует экономические процессы внутри страны. 10. Появление у налога дисциплинарной функции связано: а) с необходимостью дисциплинирования налогоплательщиков: б) с необходимостью дисциплинирования работников таможенных органов; в) с необходимостью дисциплинирования работников налоговых органов. Тест №4 Сущность, цели, задачи налоговой политики 1. Какой из типов налоговой политики предполагает снижение налогового пресса с одновременным сокращением социальных программ: а) политика максимальных налогов; б) политика разумных налогов; в) политика высоких налогов и роста социальных программ Источник: http://gigabaza.ru/doc/76238.html 2. Субъектом налоговой политики выступает: а) государство; б) налогоплательщики; в) налоговые агенты. 3. Налоговая политика относится: а) к прямым методам государственного регулирования экономики; б) к косвенным методам государственного регулирования экономики. 4. В начале рыночных реформ в России проводилась: а) политика разумных налогов; б) политика максимальных налогов; в) политика высоких налогов. 5. Повышение уровня экономического развития экономики страны относится: а) к экономическим целям налоговой политики; б) к международным целям налоговой политики; в) к социальным целям налоговой политики. Тест №6 Налоговое обязательство и его исполнение 1. Требование об уплате налога — это: а) письменное извещение налогоплательщику о неуплачен ной сумме налога, а также об обязанности уплатить ее в срок; б) письменное заявление налогоплательщика о полученных доходах, произведенных расходах и рассчитанной сумме налога; в) устное извещение налогоплательщику о неуплаченной сумме налога, а также об обязанности уплатить ее в срок. 2. Недоимка по налогам с индивидуальных предпринимателей взимается в следующем порядке: а) бесспорном; б)судебном; в) судебном или бесспорном по усмотрению налогового органа. 3. Недоимка с физических лиц, не являющихся индивидуальными предпринимателями, взимается в следующем порядке: а) бесспорном; б) судебном; в) судебном или бесспорном по усмотрению налогового органа. 4. Арест имущества может осуществляться в отношении имущества: а) только физического лица; б) только юридического лица; в) как физического, так и юридического лица. 5. Приостановление операций по расчетному счету налогоплательщика — это: а) приостановление всех доходных операций по расчетному счету налогоплательщика; б) приостановление всех доходных и расходных операций по расчетному счету налогоплательщика; в) приостановление всех расходных операций по расчетному счету налогоплательщика. 6. Взыскание налога за счет имущества налогоплательщика в первую очередь направлено на: а) наличные денежные средства налогоплательщика; б) имущество, не участвующее непосредственно в производственном процессе; в) имущество, участвующее непосредственно в процессе производства. 7. Полный арест имущества налогоплательщика — это когда: а) налогоплательщик может владеть, пользоваться и распоряжаться имуществом, но с разрешения налогового органа; б) налогоплательщик не вправе распоряжаться имуществом, а владеть и пользоваться может с разрешения налогового органа; в) не имеет права пользоваться и распоряжаться имуществом. Тест №7 Формы и методы налогового контроля 1. Субъектом налогового контроля являются: а) налогоплательщики; Источник: http://gigabaza.ru/doc/76238.html б) действия (бездействие) налогоплательщиков; в) налоговые органы. 2. Объектом налогового контроля являются: а) действия (бездействие) налогоплательщиков; б) налоговые органы; в) налогоплательщики. 3. Постановка на налоговый учет юридического лица осуществляется: а) по месту жительства; б) по месту нахождения организации; в) по месту нахождения организации, ее обособленных под разделений и находящегося в собственности имущества. 4. Налоговый орган обязан поставить налогоплательщика на налоговый учет в течение: а) 14 дней; б) 10 дней; в) 5 дней. 5. Налоговый орган обязан снять с учета налогоплательщика при его ликвидации (реорганизации) в течение: а) 5 дней; б) 1 месяца; в) 10 дней. При создании фирмы достаточно подать документы, необходимые для государственной регистрации юрлица (см. таблицу на с. 68—69), и уже на шестой рабочий день после подачи документов организация сможет начать работать: открыть счет в банке, заключать договоры и т. д. Получив документы для государственной регистрации, налоговая инспекция обязана в течение пяти рабочих дней поставить организацию на учет, присвоив ей идентификационный номер налогоплательщика (ИНН) и код причины постановки на учет (КПП), и внести сведения о ней в Единый государственный реестр налогоплательщиков (ЕГРН). в случае ликвидации организация обязана в трехдневный срок направить в налоговую инспекцию по месту нахождения уведомление о принятии решения о ликвидации (форма № Р15001) с приложением решения о ликвидации организации. После того как будет определен состав ликвидационной комиссии и составлен промежуточный ликвидационный баланс, организация должна представить в инспекцию уведомления по формам № Р15002 и № Р15003. После получения уведомления о принятии решения о ликвидации регистрирующий (налоговый) орган вносит в ЕГРЮЛ запись о том, что организация находится в процессе ликвидации. С этого момента не допускается госрегистрация изменений, вносимых в учредительные документы ликвидируемой организации, а также госрегистрация организаций, учредителем которых выступает указанная организация, или организаций, которые возникают в результате реорганизации. Лишь после завершения всего процесса ликвидации организации в налоговую инспекцию представляется заявление о ликвидации (форма № 16001) и другие документы, предусмотренные статьей 21 Закона № 129-ФЗ (см. таблицу). После внесения записи о ликвидации организации в ЕГРЮЛ (не позднее пяти рабочих дней со дня представления всех документов) налоговый орган не позднее рабочего дня, следующего за днем внесения записи в ЕГРЮЛ, обязан снять организацию с учета и направить сведения о снятии организации с учета в связи с ликвидацией в налоговые органы, в которых организация состоит на учете по основаниям, установленным Налоговым кодексом: по месту нахождения недвижимого имущества, транспортных средств обособленного подразделения и т. д. Тес №8 Камеральная налоговая проверка: цели и методы проведения 1. Камеральная налоговая проверка — это: а) поверка правильности применения налогоплательщиком налоговых льгот; б) проверка правильности расчета налогоплательщиком налогов, применения льгот и налоговых ставок; в) проверка правильности применения налогоплательщиком налоговых ставок. 2. В течение какого срока после предоставления налогоплательщиком документов в налоговый орган должна быть проведена камеральная налоговая проверка: а) 1 месяца; б) 2 месяцев; в) 3 месяцев Камеральная налоговая проверка - это одна из форм налогового контроля. Целью камеральной проверки является выяснение, соблюдает ли налогоплательщик законодательство о налогах и сборах. Камеральная проверка начинается после представления в налоговую инспекцию налоговую декларацию или расчет (далее - отчетность). Для начала проверки не требуется какого-либо специального решения руководителя налогового органа. Налоговики обязаны провести камеральную проверку на основании любой представленной налоговой декларации. О начале камеральной проверки налогоплательщика извещать налоговые инспектора не будут и это абсолютно законно. Источник: http://gigabaza.ru/doc/76238.html Узнать о том, что в вашем случае проводится углубленная камеральная проверка, вы можете только тогда, когда налоговый орган запросит у вас пояснения, истребует документы, начнет встречную проверку ваших контрагентов. Камеральную проверку проводит только та налоговая инспекция, в которую подана декларация или расчет и только по месту нахождения налогового органа. Камеральная в течение трех месяцев со дня представления налогоплательщиком налоговой декларации. 3. Камеральные налоговые проверки проводятся: а) один раз в год; б) два раза в год; в) четыре раза в год. Выездные проверки обычно проводятся один раз в два-три года, а камеральные — не реже одного раза в квартал. 4. Камеральная налоговая проверка проводится: а) по месту нахождения налогоплательщика; б) по месту нахождения налогового органа; в) по выбору налогоплательщика. КАМЕРАЛЬНАЯ НАЛОГОВАЯ ПРОВЕРКА - налоговая проверка, которая проводится по месту нахождения налогового органа на основе деклараций и документов, представленных налогоплательщиком (в отличие от выездной проверки). 5. Налогоплательщик не освобождается от ответственности за внесение изменений в налоговую декларацию при: а) внесении изменений до наступления срока уплаты налога; б) внесении изменений до начала документальной проверки; в) внесении изменений в течение проведения документальной проверки.