Отражение излишков и недостач в доходах и

реклама

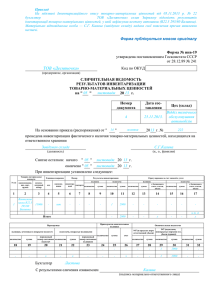

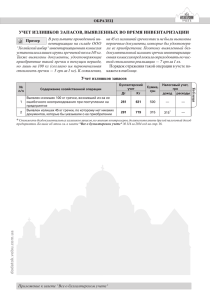

АНАЛИТИЧЕСКОЕ ИЗДАНИЕ 14.11.2011 – 20.11.2011, № 46 (129) ТЕМА НОМЕРА Отражение излишков и недостач в доходах и расходах отчетного периода В данном материале «БУХГАЛТЕР & ЗАКОН» рассмотрит отражение в учете, а также в доходах и расходах отчетного периода излишков и недостач товарно-материальных ценностей, установленных путем сопоставления их фактического наличия с данными бухгалтерского учета, выявление которых является одной из основных задач инвентаризации, установленных в п. 7 Инструкции № 69. Во исполнение норм пп. 11.4 Инструкции № 69 рабочие инвентаризационные комиссии оформляют протокол с указанием в нем состояния складского хозяйства, результатов инвентаризации и заключений относительно их, а также предложений о зачете недостач и излишков по пересортице, списании недостач в пределах норм естественной убыли, сверхнормативных недостач и потерь от порчи ценностей с указанием принятых мер по их предотвращению. Постоянно действующие инвентаризационные комиссии рассматривают письменные объяснения лиц, допустивших недостачу или порчу ценностей или другие нарушения, а также предложения по регулированию выявленных недостач и потерь от порчи ценностей, зачета в результате пересортицы отражают в протоколе. В протоколе должны быть приведены сведения о причинах и о лицах, виновных в недостачах, потерях и излишках, а также о принятых к ним мерах (пп. 11.3 Инструкции № 69). Протокол инвентаризационной комиссии должен быть в 5-дневный срок рассмотрен и утвержден руководителем предприятия. Далее утвержденные результаты инвентаризации отражаются в бухгалтерском учете предприятия в том месяце, в котором закончена инвентаризация, но не позднее декабря месяца отчетного года (подпункты «в» и «г» пп. 11.12 Инструкции № 69). Порядок определения размера ущерба, подлежащего возмещению, детально был рассмотрен в статье «Материальная ответственность работников: как определить размер ущерба», поэтому в данном материале напомним отражение излишков и недостач в бухгалтерском учете, а также приведем их отражение в доходах и расходах отчетного периода. Отражение излишков и недостач запасов в учете и отчетности 1. Излишки запасов Согласно п. 8 П(С)БУ 9 на баланс предприятия полученные запасы зачисляются по первоначальной стоимости. В п. 12 П(С)БУ 9 определено, что первоначальной стоимостью бесплатно полученных запасов признается их справедливая стоимость с учетом расходов, предусмотренных в п. 9 этого П(С)БУ. АНАЛИТИЧЕСКОЕ ИЗДАНИЕ При этом состав запасов для целей бухгалтерского учета установлен в п. 6 П(С)БУ 9, а определение справедливой стоимости – в п. 3 приложения к П(С)БУ 19. При этом следует учитывать, что справедливая стоимость устанавливается: • для готовой продукции и товаров на уровне цены реализации за вычетом расходов на реализацию и суммы надбавки (прибыли), исходя из надбавки (прибыли) для аналогичной готовой продукции и товаров; • для незавершенного производства на уровне цены реализации готовой продукции за вычетом расходов, связанных с завершением, реализацией, а также надбавки (прибыли), рассчитанной по размеру прибыли для аналогичной готовой продукции; • для других материалов – восстановительной стоимости (современной себестоимости приобретения). Поэтому размер первоначальной стоимости запасов, не отраженных в бухгалтерском учете (излишки по результатам инвентаризации), определяется комиссией в протоколе инвентаризационной комиссии с указанием способа определения справедливой стоимости. Согласно пп. 135.5.4 НКУ в доход отчетного периода включается, в частности, стоимость товаров, бесплатно полученных плательщиком налога на прибыль в отчетном периоде, определенная на уровне не ниже обычной цены. Методы определения и порядок применения обычной цены установлены ст. 39 НКУ. Однако учитывая, что данная статья вступает в силу с 01.01.2013 г. (абз. 3 п. 1 раздела XIX НКУ), то до этого времени для определения обычной цены остаются действующими правила, установленные п. 1.20 Закона о прибыли. Подробнее о применении обычных цен см. статью «Обычная цена определяется обычным способом». В п. 137.16 НКУ указано, что датой получения прочих доходов является дата их возникновения согласно П(С)БУ, если иное не предусмотрено нормами раздела III НКУ. Согласно п. 5 П(С)БУ 15 доход признается во время увеличения актива или уменьшения обязательства, которое обуславливает рост собственного капитала, при условии что оценка дохода может быть достоверно определена. Доход в бухгалтерском учете отражается в сумме справедливой стоимости активов, которые получены или подлежат получению (п. 21 П(С)БУ 15). В контексте вышеизложенного отметим, что запасы признаются активом, если существует вероятность того, что предприятие извлечет в будущем экономические выгоды, связанные с их использованием, и их стоимость может быть достоверно определена (п. 5 П(С)БУ 9). Отражение в учете и отчетности излишков запасов, выявленных в результате инвентаризации, представлено в таблице 1. Таблица 1 № Содержание хозяйственной Бухгалтерский Налоговый учет, Строка и АНАЛИТИЧЕСКОЕ ИЗДАНИЕ п/п операции учет грн. Дт Кт Сумма, грн. Доходы шифр приложения к Расходы Декларации 1 Признан доход от оприходованных излишков материалов, выявленных при инвентаризации, по справедливой стоимости 201 718 1300 – – 03.9 ІД 2 Отражен финансовый результат 718 793 1300 1300 – – 2. Недостачи запасов В бухгалтерском учете сверхнормативные потери и недостачи запасов относятся к расходам того периода, в котором они были установлены (п. 14 П(С)БУ 9). При этом следует учитывать, что при любом выбытии запасов, также как и при их отпуске в производство, из производства, продаже они оцениваются по одному из методов, приведенных в п. 16 П(С)БУ 9. Напомним, что согласно Инструкции № 291 учет недостач и потерь ценностей, установленных по результатам инвентаризации, ведется на субсчете 947 «Недостачи и потери от порчи ценностей». Если виновных лиц в недостаче ценностей не установлено, то одновременно с их списанием на расходы балансовая стоимость списанного актива зачисляется на забалансовый счет 07 «Списанные активы». Уменьшение суммы невозмещенных недостач и потерь на субсчете 072 «Невозмещенные недостачи и потери от порчи ценностей» отражается после решения вопроса о виновных лицах с одновременными записями по дебету субсчета 375 «Расчеты по возмещению нанесенного ущерба» и кредитом субсчета 716 «Возмещение ранее списанных активов» в сумме, принадлежащей к возмещению виновниками. На субсчете 375 «Расчеты по возмещению нанесенного ущерба» ведется учет расчетов по возмещению предприятию нанесенного ущерба в результате недостач и потерь от порчи ценностей, недостач и разворовывания денежных средств, если виновник выявлен. Для определения объекта обложения налогом на прибыль в соответствии с положениями пп. 136.1.5 НКУ не учитываются доходы в виде суммы денежных средств или стоимость имущества, полученных налогоплательщиком в результате удовлетворения претензий в порядке, установленном законом, как компенсация прямых расходов или убытков, понесенных им в результате нарушения его прав и интересов, если они не были отнесены в состав расходов или возмещены за счет средств страховых резервов. В п. 140.3 НКУ указано, что в расходы не включается сумма фактических потерь товаров, кроме потерь в пределах норм естественной убыли или технических (производственных) потерь, не превышающих размер, определенный Кабмином или уполномоченным им центральным органом исполнительной власти, или другим органом, определенным законодательством Украины. АНАЛИТИЧЕСКОЕ ИЗДАНИЕ Установление дополнительных ограничений относительно состава расходов налогоплательщика, кроме указанных в разделе III НКУ, не разрешается (п. 140.5 НКУ). Следовательно, для определения объекта обложения налогом на прибыль не предусмотрено отражение: в составе расходов – недостач запасов и их потерь сверх норм естественной убыли или технических (производственных) потерь; в составе доходов – компенсации прямых убытков предприятия, понесенных им в результате нарушения его прав и интересов, поскольку они не были отнесены в состав расходов. 3. Определения объекта обложения НДС С целью определения объекта обложения НДС отметим, что исключение из абз. 1 п. 198.5 НКУ фразы «установлены факты недостачи (кражи), то с целью налогообложения такие товары/услуги, основные фонды считаются проданными по их обычной цене в налоговом периоде, на который приходится такое использование» компенсировано новой редакцией п. 189.1 НКУ. В ней указано, что в случае использования производственных или непроизводственных средств, других товаров/услуг не в хозяйственной деятельности, база налогообложения определяется исходя из их балансовой стоимости на момент перевода (поставки), а для товаров/услуг – не ниже цен приобретения. ГНАУ в единой базе налоговых знаний, отвечая на вопрос: «Как в налоговом учете по НДС отразить недостачу товаров, ОС, в случае если сумма компенсации возмещается виновным лицом или виновное лицо не установлено?», разъяснила следующее. Учитывая положения п. 189.1 НКУ, если при инвентаризации налогоплательщиком установлен факт недостачи товаров, основных средств (далее – ОС), то в связи с тем, что такие товары, ОС использованы не в хозяйственной деятельности, налогоплательщик должен начислить налоговые обязательства по НДС, независимо от того, установлены виновные лица или с них взыскиваются потери. При этом возмещение причиненных потерь виновными лицами не приводит к дополнительному возникновению налоговых обязательств по НДС. Отражение в учете и отчетности недостач запасов (товаров), выявленных по результатам инвентаризации, представлено в таблице 2. Напомним, что согласно п. 6 Порядка № 116 продовольственные товары, розничные цены на которые дотируются, оцениваются с прибавлением к розничным ценам суммы дотаций. Таблица 2 № п/п 1 Содержание хозяйственной операции Выявлена недостача товара Бухгалтерский учет Налоговый учет, грн. Дт Кт Сумма, грн. Доходы Расходы 947 281 1500 – – Строка и шифр приложения к Декларации – АНАЛИТИЧЕСКОЕ ИЗДАНИЕ 2 Начислено налоговое обязательство по НДС исходя из цены приобретения товара 947 641 300 – – – 3 Отражена сумма недостачи на забалансовом счете 072 – 1500 – – – 4 Установлено виновное лицо и начислена сумма возмещения ущерба 375 716 3600 – – – 5 Начислена сумма, подлежащая перечислению в бюджет 716 642 1800 – – – 6 Списана сумма недостачи с забалансового счета – 072 1500 – – – 7 Получено в кассу предприятия возмещение ущерба 301 375 3600 – – – 8 Перечислена сумма ущерба в бюджет 642 311 1800 – – – 9 Отражены финансовые результаты 791 716 947 791 1800 1800 – – – Отражение излишков и недостач ОС в учете и отчетности 1. Излишки ОС В бухгалтерском учете, согласно п. 10 П(С)БУ 7, первоначальная стоимость бесплатно полученных ОС равна их справедливой стоимости на дату получения с учетом расходов, предусмотренных п. 8 этого П(С)БУ. Напомним, что в бухгалтерском учете определение справедливой стоимости установлено в п. 4 приложения к П(С)БУ 19. При этом следует учитывать, что справедливая стоимость устанавливается: • для земли и зданий на уровне рыночной стоимости; • для машин и оборудования на уровне рыночной стоимости. В случае отсутствия данных о рыночной стоимости – восстановительной стоимости (современной себестоимости приобретения) за вычетом суммы износа на дату оценки; • для других основных средств – восстановительной стоимости (современной себестоимости приобретения) за вычетом суммы износа на дату оценки. АНАЛИТИЧЕСКОЕ ИЗДАНИЕ Поэтому размер первоначальной стоимости ОС, не отраженных в бухгалтерском учете (излишки по результатам инвентаризации), определяется комиссией в протоколе инвентаризационной комиссии с указанием способа определения справедливой стоимости. В п. 23 П(С)БУ 7 указано, что начисление амортизации осуществляется в течение срока полезного использования (эксплуатации) объекта, который устанавливается предприятием при признании этого объекта активом (при зачислении на баланс), и приостанавливается на период его реконструкции, модернизации, достройки, дооборудования и консервирования. Амортизация ОС (кроме прочих необоротных материальных активов) начисляется с применением методов, предусмотренных п. 26 П(С)БУ 7. При этом начисление амортизации может осуществляться с учетом минимально допустимых сроков полезного использования ОС, установленных налоговым законодательством (кроме случая применения производственного метода). С целью определения объекта обложения налогом на прибыль ОС, ранее не отраженные в бухгалтерском учете (излишки по результатам инвентаризации), также считаются бесплатно полученными. Поскольку действие пп. 136.1.16 НКУ на них не распространяется, то на справедливую стоимость, определенную в протоколе инвентаризационной комиссии, следует увеличить доход отчетного периода на основании пп. 135.5.4 НКУ. Учитывая то, что согласно п. 144.1 НКУ амортизации, в частности, подлежат: • расходы на приобретение ОС, нематериальных активов и долгосрочных биологических активов для использования в хозяйственной деятельности; • стоимость бесплатно полученных объектов энергоснабжения, газо- и теплоснабжения, водоснабжения, канализационных сетей, построенных потребителями по требованию специализированных эксплуатирующих предприятий согласно техническим условиям на присоединение к указанным сетям или объектам, то излишки ОС, выявленные по результатам инвентаризации, амортизации не подлежат. При этом положения п. 146.1 НКУ, которыми установлено, что учет амортизируемой стоимости ведется по каждому объекту, входящему в состав отдельной группы ОС, в т. ч. бесплатно полученному, как отдельному объекту амортизации, не должны вводить в заблуждение налогоплательщиков, поскольку нормы данного пункта следует применять с учетом положений пп. 136.1.16 и п. 144.1 НКУ. Оприходование на баланс излишков ОС, выявленных по результатам инвентаризации, с целью их дальнейшего использования в производственных целях представлено в таблице 3. Таблица 3 № п/п Содержание хозяйственной операции Бухгалтерский учет Дт Кт Сумма, грн. Налоговый учет, грн. Доходы Расходы Строка и шифр приложения к Декларации АНАЛИТИЧЕСКОЕ ИЗДАНИЕ 1 Оприходованы излишки ОС, выявленные при инвентаризации, по справедливой стоимости 2 3 424 8000 8000 Начислена амортизация в 23 бухгалтерском учете (91 – 94) (условно) 131 300 – Одновременно признан доход от бесплатно полученных необоротных активов, пропорционально сумме их амортизации 745 300 – 10 424 – 03.9 ІД – – Если инвентаризационной комиссией в протоколе принято решение о продаже ОС, выявленных в результате инвентаризации, то их следует приходовать на баланс в порядке, установленном П(С)БУ 27. Подробнее об оприходовании излишков как ОС для продажи см. в статье «Учет основных средств: излишки и продажа». 2. Недостачи ОС В бухгалтерском учете согласно п. 33 П(С)БУ 7, при выявлении недостачи объекта ОС недостающий объект изымается из активов (списывается с баланса) как несоответствующий критериям признания его активом. Финансовый результат от выбытия объекта ОС определяется вычитанием из дохода от выбытия ОС его остаточной стоимости, непрямых налогов и расходов, связанных с таким выбытием. Регистры аналитического учета выбывшего ОС прилагаются к документам, которыми оформлен факт его выбытия (п. 34 П(С)БУ 7). В рассматриваемом случае таким регистром является экземпляр протокола инвентаризационной комиссии или извлечение из него. Для определения объекта обложения налогом на прибыль при выявлении инвентаризационной комиссией недостачи объекта ОС следует руководствоваться положениями п. 146.16 НКУ. Положениями данного пункта установлено, что в случае ликвидации ОС по независящим от налогоплательщика обстоятельствам, в частности, когда ОС похищены, налогоплательщик в отчетном периоде, в котором возникают такие обстоятельства, увеличивает расходы на сумму амортизируемой стоимости, за вычетом сумм накопленной амортизации отдельного объекта ОС. При этом доходы в результате такой операции отсутствуют. Напомним, что в пп. 14.1.19 НКУ амортизируемая стоимость основных средств, других необоротных и нематериальных активов определена как первоначальная или переоцененная стоимость ОС, других необоротных и нематериальных активов за вычетом их ликвидационной стоимости. При этом амортизация ОС осуществляется до достижения остаточной стоимости объектом его ликвидационной стоимости (пп. 145.1.4 НКУ). АНАЛИТИЧЕСКОЕ ИЗДАНИЕ ГНАУ в единой базе налоговых знаний разъяснила, что в случае ликвидации по решению налогоплательщика объекта ОС, относительно которого установлена ликвидационная стоимость, в отчетном периоде, в котором возникают такие обстоятельства, увеличиваются расходы на сумму амортизируемой стоимости по такому объекту ОС за вычетом суммы накопленной амортизации. При этом ликвидационная стоимость такого объекта ОС, не учитываемая в амортизируемой стоимости, в расходы не включается. Разница между суммой амортизируемой стоимости объекта ОС и суммой накопленной амортизации по этому объекту при заполнении Декларации по прибыли отражается в строке 06.5.16 приложения ІВ к Декларации по прибыли. Пример. По результатам проведенной инвентаризации выявлена недостача объекта ОС, первоначальная стоимость которого составляет 15000 грн.; ликвидационная стоимость – 500 грн.; сумма накопленной амортизации по этому объекту ОС – 11500 грн.; сумма, включаемая в расходы отчетного периода, – 3000 грн. (15000 – 500 – 11500); база обложения НДС определяется исходя из балансовой стоимости ОС по п. 189.1 НКУ – 700 грн. (3500 х 20 %). Отражение в учете и отчетности недостач ОС, выявленных по результатам инвентаризации, представлено в таблице 4. Таблица 4 № Содержание п/п хозяйственной операции Бухгалтерский учет Налоговый учет, грн. Дт Кт Сумма, Доходы грн. 1 2 Отражено списание объекта ОС, недостающего по результатам инвентаризации: – Расходы Строка и шифр приложения к Декларации – – на сумму накопленной амортизации 131 10 11500 – на сумму остаточной стоимости 947 10 3500 – 3000 06.5.16 ІВ Начислено налоговое обязательство по НДС исходя из балансовой стоимости ОС 947 641 700 – – – АНАЛИТИЧЕСКОЕ ИЗДАНИЕ 3 Отражена сумма 072 недостачи на забалансовом счете 4 Отражены финансовые результаты – 791 947 4200 – – – 4200 – – – автор: Елена Бондаренко, зам. главного редактора «Б&З» Правовой глоссарий: 1. НКУ – Налоговый кодекс Украины от 02.12.2010 г. № 2755-VI. 2. Закон о прибыли – Закон Украины «О налогообложении прибыли предприятий» в редакции Закона Украины от 22.05.97 г. № 283/97-ВР. 3. П(С)БУ 7 – Положение (стандарт) бухгалтерского учета 7 «Основные средства», утвержденное приказом Министерства финансов Украины от 27.04.2000 г. № 92. 4. П(С)БУ 9 – Положение (стандарт) бухгалтерского учета 9 «Запасы», утвержденное приказом Министерства финансов Украины от 20.10.99 г. № 246. 5. П(С)БУ 15 – Положение (стандарт) бухгалтерского учета 15 «Доход», утвержденное приказом Министерства финансов Украины от 29.11.99 г. № 290. 6. П(С)БУ 19 – Положение (стандарт) бухгалтерского учета 19 «Объединение предприятий», утвержденное приказом Министерства финансов Украины от 07.07.99 г. № 163. 7. П(С)БУ 27 – Положение (стандарт) бухгалтерского учета 27 «Необоротные активы, содержащиеся для продажи, и прекращенная деятельность», утвержденное приказом Министерства финансов Украины от 07.11.2003 г. № 617. 8. Инструкция № 69 – Инструкция по инвентаризации основных средств, нематериальных активов, товарно-материальных ценностей, денежных средств и документов и расчетов, утвержденная приказом Министерства финансов Украины от 11.08.94 г. № 69. 9. Инструкция № 291 – Инструкция о применении Плана счетов бухгалтерского учета активов, капитала, обязательств и хозяйственных операций предприятий и организаций, утвержденная приказом Министерства финансов Украины от 30.11.99 г. № 291. 10. Порядок № 116 – Порядок определения размера убытков от хищения, недостачи, уничтожения (порчи) материальных ценностей, утвержденный постановлением КМУ от 22.01.96 г. № 116. АНАЛИТИЧЕСКОЕ ИЗДАНИЕ © «ЛІГА:ЗАКОН», 1991 - 2011