Бухгалтерский и налоговый учет СДД

реклама

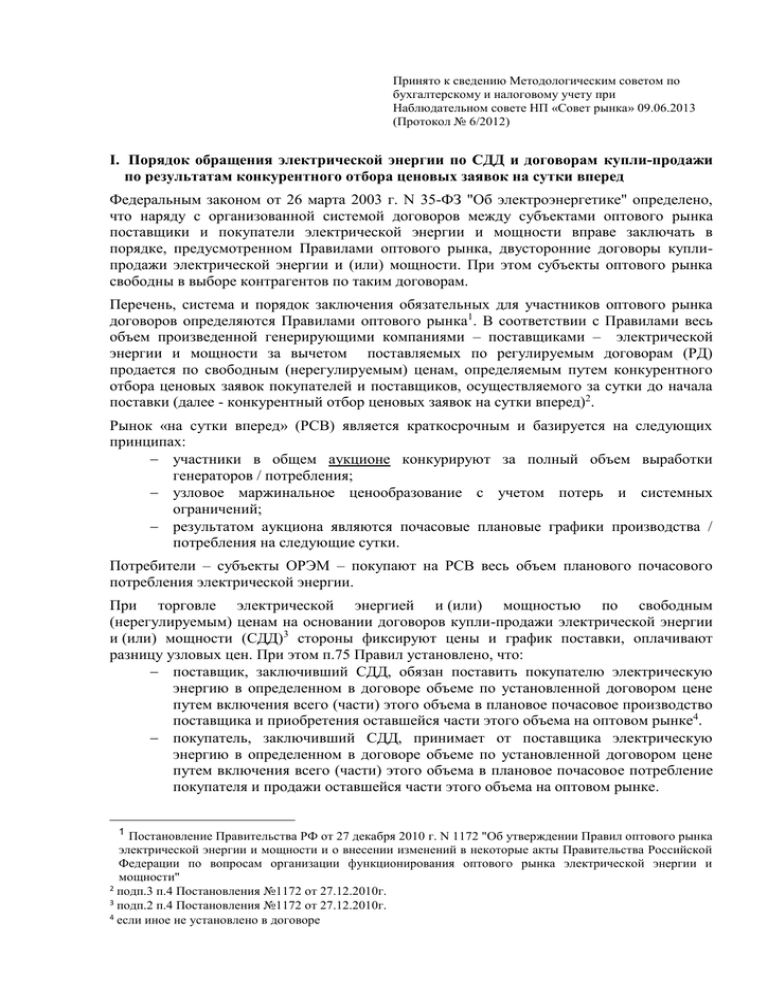

Принято к сведению Методологическим советом по бухгалтерскому и налоговому учету при Наблюдательном совете НП «Совет рынка» 09.06.2013 (Протокол № 6/2012) I. Порядок обращения электрической энергии по СДД и договорам купли-продажи по результатам конкурентного отбора ценовых заявок на сутки вперед Федеральным законом от 26 марта 2003 г. N 35-ФЗ "Об электроэнергетике" определено, что наряду с организованной системой договоров между субъектами оптового рынка поставщики и покупатели электрической энергии и мощности вправе заключать в порядке, предусмотренном Правилами оптового рынка, двусторонние договоры куплипродажи электрической энергии и (или) мощности. При этом субъекты оптового рынка свободны в выборе контрагентов по таким договорам. Перечень, система и порядок заключения обязательных для участников оптового рынка договоров определяются Правилами оптового рынка1. В соответствии с Правилами весь объем произведенной генерирующими компаниями – поставщиками – электрической энергии и мощности за вычетом поставляемых по регулируемым договорам (РД) продается по свободным (нерегулируемым) ценам, определяемым путем конкурентного отбора ценовых заявок покупателей и поставщиков, осуществляемого за сутки до начала поставки (далее - конкурентный отбор ценовых заявок на сутки вперед)2. Рынок «на сутки вперед» (РСВ) является краткосрочным и базируется на следующих принципах: участники в общем аукционе конкурируют за полный объем выработки генераторов / потребления; узловое маржинальное ценообразование с учетом потерь и системных ограничений; результатом аукциона являются почасовые плановые графики производства / потребления на следующие сутки. Потребители – субъекты ОРЭМ – покупают на РСВ весь объем планового почасового потребления электрической энергии. При торговле электрической энергией и (или) мощностью по свободным (нерегулируемым) ценам на основании договоров купли-продажи электрической энергии и (или) мощности (СДД)3 стороны фиксируют цены и график поставки, оплачивают разницу узловых цен. При этом п.75 Правил установлено, что: поставщик, заключивший СДД, обязан поставить покупателю электрическую энергию в определенном в договоре объеме по установленной договором цене путем включения всего (части) этого объема в плановое почасовое производство поставщика и приобретения оставшейся части этого объема на оптовом рынке4. покупатель, заключивший СДД, принимает от поставщика электрическую энергию в определенном в договоре объеме по установленной договором цене путем включения всего (части) этого объема в плановое почасовое потребление покупателя и продажи оставшейся части этого объема на оптовом рынке. 1 Постановление Правительства РФ от 27 декабря 2010 г. N 1172 "Об утверждении Правил оптового рынка электрической энергии и мощности и о внесении изменений в некоторые акты Правительства Российской Федерации по вопросам организации функционирования оптового рынка электрической энергии и мощности" 2 подп.3 п.4 Постановления №1172 от 27.12.2010г. 3 подп.2 п.4 Постановления №1172 от 27.12.2010г. 4 если иное не установлено в договоре Каждый покупатель (поставщик) вправе купить (продать) электрическую энергию по СДД исключительно у участников оптового рынка, функционирующих в границах соответствующей ценовой зоны. Доля системных затрат для поставщика (продавца) и покупателя, заключивших СДД, определяется исходя из: определенного в соответствии с договором о присоединении к торговой системе оптового рынка объема электрической энергии, поставленного по СДД и учтенного в торговой системе оптового рынка; разницы между равновесной ценой в группе точек поставки (ГТП) покупателя и равновесной ценой в группе точек поставки (ГТП) продавца. При этом если равновесная цена в ГТП покупателя превышает равновесную цену в ГТП продавца, стороны возмещают указанную долю системных затрат5. Обращение СДД6 на ОРЭМ базируется на следующих принципах: обязательная регистрация в АТС с целью учета при планировании режима и проведении финансовых расчетов; исполняются путем регистрации договорных объемов через АТС при соблюдении установленных процедур; финансовые расчеты по СДД производятся напрямую между сторонами в удобной для них форме; стороны по СДД оплачивают дополнительно к цене Договора разницу узловых цен, представляющую собой экономическую стоимость передачи электроэнергии с учетом потерь и системных ограничений7. Таким образом, во исполнение своих обязательств по СДД: Продавец обязан купить по договору купли-продажи8 на РСВ электрическую энергию в объеме равном договорному объему СДД по цене, сложившейся в группе точек поставки, в отношении которой в соответствии с условиями СДД осуществляется оплата потерь и системных ограничений. Покупатель обязан продать по договору комиссии на продажу на РСВ электрическую энергию в объеме равном договорному объему СДД и по цене, сложившейся в группе точек поставки, в отношении которой в соответствии с условиями СДД осуществляется оплата потерь и системных ограничений. Т.е. покупка электрической энергии в РСВ поставщиком (производителем) электрической энергии осуществляется в обеспечение исполнения его обязательств по СДД по продаже электрической энергии потребителю. А продажа потребителем электрической энергии в РСВ осуществляется в обеспечение исполнения его обязательств по СДД по покупке электрической энергии у поставщика (производителя). При регистрации СДД в ОАО «АТС» (в соответствии с действующими Регламентом) автоматически происходит подача заявки на покупку и продажу электрической энергии в РСВ в обеспечение обязательств по СДД. В противном случае соответствующая доля системных затрат возмещается им Рынок свободных двусторонних договоров является долгосрочным 7 "Системные ограничения" - предельно допустимые значения технологических параметров функционирования Единой энергетической системы России (далее - ЕЭС России) (в том числе уровня напряжения и пропускной способности электрической сети), обусловленные параметрами работы объектов электроэнергетики 8 Формы договоров являются стандартными и утверждаются в качестве Приложений к Договору о присоединении 5 6 Поскольку СДД являются механизмом долгосрочного планирования, а РСВ является краткосрочным, то применение СДД позволяет хеджировать риск изменения рыночной цены электрической энергии в РСВ. При определении объемов поставки по СДД стороны должны руководствоваться следующими требованиями к объемам хеджирующего СДД: у Продавца объем договора (СДД) должен быть меньше объема продажи в РСВ; у Покупателя объем договора должен быть меньше объема покупки в РСВ. Задача не превышения объемов СДД величины покупки / продажи в РСВ решается посредством корректировки зарегистрированного графика поставки электрической энергии по договору. Корректировка осуществляется через механизм поручения сторон договора ОАО «АТС» производить корректировку зарегистрированных объемов путем снижения до: величины покупки в РСВ покупателя; величины продажи в РСВ продавца; минимуму из величины продажи продавцом и покупки покупателем в РСВ. СДД – как механизм хеджирования рисков по РСВ. 1. У Продавца (поставщика) Слайд 1.1 При отсутствии СДД Продавец (поставщик) продает в РСВ по цене, равной цене РСВ в ГТП продавца. Слайд 1.2 В случае наличия СДД с покупателем по цене Договора, вместе с продажей на РСВ в ГТП Продавца, продавец также и покупает э/энергию в РСВ по цене, равной цене РСВ в ГТП Договора и продает ее потребителю (покупателю) по цене Договора. 2. У Покупателя (потребителя) Слайд 2.1 В случае отсутствия СДД Покупатель покупает в РСВ по цене, равной цене РСВ в ГТП покупателя. Слайд 2.2 В случае наличия СДД с Продавцом (генератором), Покупатель вместе с покупкой э/энергии в РСВ по цене равной цене РСВ в ГТП Покупателя, продает энергию в РСВ по цене равной цене РСВ в ГТП Договора При этом в соответствии с Регламентом регистрации и учета СДД: ГТП Договора – ГТП, в отношении которой стороны договорились оплачивать системные ограничения и (или) величину расчетных нагрузочных потерь. Цена на РСВ в ГТП Договора определяет стоимость сделки в обеспечении СДД. Разница между ценой, по которой осуществляется прямая сделка в РСВ и ценой, по которой осуществляется сделка в обеспечение СДД, оказывает влияние на качество хеджирования. Т.е. качество хеджирования зависит от выбора ГТП Договора. Вышеуказанный порядок формирования сделок по договорам купли-продажи электрической энергии на РСВ в обеспечение исполнения обязательств по СДД и само исполнение сторонами обязательств по СДД вызывает вопросы о порядке учета таковых сделок в бухгалтерском и налоговом учете, а также об отражении их результата в бухгалтерской отчетности. II. Бухгалтерский учет операций по СДД и в обеспечение исполнения СДД и отражение в бухгалтерской отчетности На сегодняшний день в практике бухгалтерского учета мы исходим из: правовой формы заключаемых на ОРЭМ договоров; требований Ст.9,10 Федеральный закон от 21 ноября 1996 г. N 129-ФЗ "О бухгалтерском учете"9 в части документального подтверждения всех хозяйственных операций первичными учетными документами, на основании которых и происходит их отражение на счетах бухгалтерского учета; порядка делового оборота на ОРЭМ, в т.ч. применяемых форм первичных учетных документов: Акта приема-передачи электрической энергии10, Отчета комиссионера о продаже электрической энергии11. И, соответственно, отражаем операции по договорам купли-продажи электрической энергии на РСВ в обеспечение СДД и операции по СДД на счетах бухгалтерского учета развернуто. 1. Поставщик (генератор) отражает: выручку от продажи электрической энергии по СДД на основании Акта приемапередачи электрической энергии, подписанного продавцом (поставщиком) и покупателем (потребителем), в размере, исчисляемом исходя из цены и объема, указанных в договоре; расходы по приобретению электрической энергии в РСВ в обеспечение СДД на основании Акта приема-передачи электрической энергии, подписанного продавцом (ЗАО ЦФР) и покупателем (генератором). При этом Поставщик может через механизм Учетной политики закрепить один из двух вариантов: 1) выделить в качестве отдельного вида деятельности перепродажу электрической энергии на ОРЭМ; 2) не выделять операции по закупке электрической энергии на РСВ с целью последующей продажи по СДД в отдельный вид деятельности. В первом случае поставщик будет должен через механизм учетной политики также определить и первичный учетный документ, на основании которого он будет отражать в учете расходы по закупке на РСВ в обеспечение СДД. Таковым может стать Справкарасчет или иной документ, составленный на основании ежедневно предоставляемых Коммерческим оператором Отчетов о сессии12. Право устанавливать перечень применяемых первичных документов закреплено п.4 Ст.9 нового ФЗ от 6 декабря 2011 г. N 402-ФЗ "О бухгалтерском учете". Данный вариант, учитывая необходимость обработки ежедневных Отчетов о сессии, является более трудоемким и управленческим персоналом поставщика воспринимается без особого воодушевления. 9 Ст.9 Федеральный закон от 6 декабря 2011 г. N 402-ФЗ "О бухгалтерском учете": «Каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом». 10 Акты приема-передачи электрической энергии формируются субъектами ОРЭМ самостоятельно на основании ежемесячно формируемого ОАО «АТС» Отчета о результатах расчетов объемов и стоимости электроэнергии и мощности на оптовом рынке 11 Форма отчетов комиссионера предусмотрена приложением к стандартному договору комиссии на продажу электрической энергии по результатам конкурентного отбора ценовых заявок на сутки вперед 12 Приложение к Регламенту проведения конкурентного отбора ценовых заявок на сутки вперед Выбранный поставщиком вариант отражения в учете указанных сделок соответственно определит и порядок их отражения в отчетности. В первом случае, учитывая, как правило, существенный13 объем сделок, выручка от продажи электрической энергии по СДД будет отражена в Отчете о прибылях и убытках в показателе «Выручка» отдельной строкой. Соответственно, и в «Себестоимости продаж» будет выделена отдельной строкой себестоимость закупок электрической энергии на РСВ в обеспечение СДД. тыс.руб. Наименование показателя 2 Выручка от реализации электроэнергии, в т.ч. от продажи электроэнергии по СДД от реализации мощности от реализации тепловой энергии от реализации прочих товаров, продукции, работ, услуг Себестоимость продаж Себестоимость электроэнергии, в т.ч. Себестоимость закупки на РСВ в обеспечение СДД Себестоимость мощности Себестоимость тепловой энергии Себестоимость прочих товаров, продукции, работ, услуг Код стр 3 2110 За 2011 год 4 30 635 027 2111 2112 2113 2114 2119 14 531 400 2 444 493 3 767 060 11 086 662 1 249 905 2120 30 300 638 2121 2122 13 184 306 2 432 070 2123 2124 2129 3 272 901 12 989 238 854 193 Во втором случае в Отчете о прибылях и убытках выручка от продажи электрической энергии по СДД отражается в общем объеме от выручки от реализации электрической энергии, а себестоимость закупки на РСВ в обеспечение СДД отражается в составе себестоимости произведенной электроэнергии, что не совсем корректно. тыс.руб. Наименование показателя 2 Выручка от реализации электроэнергии от реализации мощности от реализации тепловой энергии от реализации прочих товаров, продукции, работ, услуг Себестоимость продаж Себестоимость электроэнергии Себестоимость мощности Себестоимость тепловой энергии Себестоимость прочих товаров, продукции, работ, услуг 13 Код стр 3 2110 За 2011 год 4 30 635 027 2111 2113 2114 2119 14 531 400 3 767 060 11 086 662 1 249 905 2120 30 300 638 2121 2123 2124 2129 13 184 306 3 272 901 12 989 238 854 193 Приказ Минфина РФ от 6 июля 1999 г. N 43н "Об утверждении Положения по бухгалтерскому учету "Бухгалтерская отчетность организации" ПБУ 4/99", п.11 Статьей 13 Федерального закона от 6 декабря 2011 г. N 402-ФЗ "О бухгалтерском учете", равно как и п.6 ПБУ 4/99 "Бухгалтерская отчетность организации" к бухгалтерской отчетности предъявляются требования достоверности и полноты. Достоверной и полной считается бухгалтерская отчетность, сформированная исходя из правил, установленных нормативными актами по бухгалтерскому учету. Т.к. пунктом 4 ПБУ 9/99 "Доходы организации" организации, исходя из «характера ее деятельности, видов дохода и условий их получения», предоставлено право самостоятельно признавать (квалифицировать) доходы от обычных видов деятельности, то при сложившейся системе договоров между субъектами оптового рынка наиболее корректным с точки зрения учета и отражения в отчетности является первый вариант. Такого же мнения придерживаются и аудиторы «PWС». В отношении развернутого / свернутого отражения доходов и расходов в рамках сделок по СДД и в обеспечение СДД мнения аудиторов «большой четверки» разошлись. PWC Согласно п. 34 ПБУ 4/99 и пункту 40 Положения № 34н в бухгалтерской отчетности не допускается зачет между статьями активов и пассивов, статьями прибылей и убытков, кроме случаев, когда такой зачет предусмотрен соответствующими положениями по бухгалтерскому учету или иными правилами, установленными нормативными актами. Действующие положения по бухгалтерскому учету и нормативные акты не предусматривают зачета статей в отношении операций в рамках СДД и сделок в обеспечение СДД. Соответственно, в бухгалтерской отчетности участников ОРЭМ доходы и расходы в рамках сделок по СДД и в обеспечение СДД отражаются развернуто. KPMG С точки зрения методологии бухгалтерского учета операции по закупке на РСВ электроэнергии в обеспечение обязательств по СДД и ее последующей продаже не должны признаваться в качестве себестоимости приобретенного товара и выручки от продажи этого товара, т.к. это противоречит требованиям РСБУ, которые в этой части не отличаются от IFRS. Указанные сделки, аналогично практике МСФО, следует отражать в нетто-величине. Справедливости ради, заметим, что Положением № 34н такое отступление не запрещено (п.37): При отступлении от правил, предусмотренных в пунктах 32 - 35 настоящего Положения, существенные отступления должны быть раскрыты в пояснениях к бухгалтерскому балансу и отчету о прибылях и убытках вместе с указанием причин, вызвавших эти отступления, и результата, который данные отступления оказали на понимание состояния о финансовом положении организации, отражение финансовых результатов ее деятельности и изменений в ее финансовом положении. В итоге – компромисс: поправка относительно исключения объемов указанных сделок из суммы выручки и себестоимости по РСБУ была заменена раскрытием в пояснительной записке. Учитывая сложившуюся среди участников ОРЭМ практику ведения бухгалтерского учета указанных операций, обусловленную формальным следованием правовой форме заключенных договоров и опасением утраты контроля за указанными сделками в случае неотражения их в бухгалтерском балансе, а не принципом приоритета экономического содержания над правовой формой допустимым КПМГ признан допустимым следующий порядок отражения: в Отчете о прибылях и убытках обороты по закупке электроэнергии на РСВ в обеспечение обязательств по СДД и ее последующей продаже отражаются развернуто; В Пояснениях (пояснительной записке) к бухгалтерскому балансу и Отчету о прибылях и убытках раскрываются: в краткой форме информация о требованиях Постановления Правительства РФ №634 к участникам оптового рынка при заключении свободных двусторонних договоров; характер и цели заключаемых между участниками оптового рынка договоров и способов расчета по ним; объемов указанных сделок в отчетном году; потоков денежных средств связанных с расчетами по указанным сделкам; сложившейся среди участников практики ведения бухгалтерского учета указанных операций и их отражения в бухгалтерской отчетности На практике предложенный компромисс обрел следующую форму (Пояснительная записка за 2011г.): Х.Х Выручка и прочие доходы. Информация о структуре доходов по обычным видам деятельности (строка 2110 форма №2) Х.Y. Себестоимость проданных товаров, продукции, работ, услуг, коммерческие расходы, управленческие расходы и прочие расходы. Информация о структуре расходов по обычным видам деятельности (строка 2120 формы №2) Структура себестоимости (срока 2120 формы №2), тыс. руб. В строке 2110 «Выручка от продажи» отражена выручка от продажи электроэнергии по свободным двусторонним договорам (СДД). В строке 2120 «Себестоимость продаж» отражена закупка электроэнергии на рынке на сутки вперед (РСВ) во исполнение обязательств по СДД, соответственно. При заключении СДД поставщики и покупатели руководствуются положениями, установленными Постановлением Правительства РФ от 24.10.2003 № 643 «О правилах оптового рынка электрической энергии (мощности)». В соответствии с Договором о присоединении к торговой системе оптового рынка сделки по свободным договорам на продажу электрической энергии сопровождались сделками по покупке электрической энергии на РСВ у ЗАО «ЦФР» в качестве продавца в обеспечение заключенного свободного договора. Расчеты с ЗАО «ЦФР» по договорам купли-продажи на РСВ производились в соответствии с регламентами рынка. Заключение СДД позволяет снижать риски, обусловленные колебанием цены в свободном секторе рынка и зафиксировать в краткосрочной перспективе цену покупки / продаж электроэнергии. Таким образом, СДД являются механизмом хеджирования равновесной цены в свободном секторе рынка электроэнергии. МСФО В отчетности МСФО операции по закупке на РСВ электроэнергии в обеспечение обязательств по СДД и ее последующей продаже по СДД должны отражаться свернуто, т.е. в нетто-оценке. В соответствии с IAS 18 выручка включает только валовые поступления экономических выгод, полученные или подлежащие получению компанией. «Валовый» приток экономических выгод рассматривается за период, возникающий в ходе обычной деятельности компании. В части идентификации сделки IAS 18 устанавливает, что критерии признания обычно применяются отдельно к каждой сделке. Однако при определенных обстоятельствах эти критерии необходимо применять: – к отдельным компонентам сделки; – к двум и более сделкам, когда они связаны таким образом, что их коммерческий эффект не может быть определен без ссылки на серию сделок в целом для признания содержания сделок. Таким образом, выручка поставщика от операций по продаже электроэнергии по СДД в МСФО (без учета корректировки по справедливой стоимости и прочих корректировок) должна быть рассчитана: 30 635 027 – 2 444 493 (убираем выручку от продажи по СДД) + (2 444 493 – 2 432 070) (добавляем валовый доход от сделок по СДД и сделок в обеспечение СДД) -----------------------------------30 635 027 – 2 432 070 Итого Раскрытие в МСФО: Где 32 589 927 это скорректированная (от 30 625 037) в МСФО выручка. 2. Потребитель (энергосбытовая компания, крупный потребитель) отражает: выручку от продажи электрической энергии на РСВ по договору комиссии на основании Отчета комиссионера о продаже электрической энергии; расходы по приобретению электрической энергии по СДД на основании Акта приема-передачи электрической энергии, подписанного продавцом (поставщиком) и покупателем (потребителем), в размере, исчисляемом исходя из цены и объема, указанных в договоре. Энергосбытовая компания (ЭСК), также как и генератор, может через механизм Учетной политики: 1) выделять в качестве отдельных видов деятельности перепродажу электроэнергии на ОРЭМ и розничном рынке; 2) не выделять в качестве отдельных видов электроэнергии на ОРЭМ и розничном рынке деятельности перепродажу В первом случае в Отчете о прибылях и убытках ЭСК выручка от продажи электроэнергии на оптовом рынке отражается обособленно от выручки от продажи электроэнергии на розничном рынке, равно как и себестоимость. Но для этого ЭСК должна обеспечить раздельный учет доходов и расходов от продажи электроэнергии на ОРЭМ и на розничном рынке. Учитывая основной объем электроэнергии, продаваемой на розничном рынке, ЭСК покупают на оптовом рынке, при этом неся дополнительные расходы по ее сбыту, то выделить расходы, относящиеся к продаже на ОРЭМ, весьма проблематично. Во втором случае ЭСК не ведет раздельный учет доходов и расходов от продажи электроэнергии на ОРЭМ. И, соответственно, в Отчете о прибылях и убытках выручка от продажи электрической энергии по договору комиссии в РСВ отражается в общем объеме от выручки от реализации электрической энергии, а себестоимость покупки по СДД отражается в составе себестоимости реализованной электроэнергии (без разделения на оптовый и розничный рынок). III. Налоговый учет операций по СДД и в обеспечение исполнения СДД Текущая позиция. Согласно пункту 1 статьи 301 НК РФ финансовым инструментом срочной сделки признается договор, являющийся производным финансовым инструментом в соответствии с Федеральным законом «О рынке ценных бумаг». При этом перечень видов производных финансовых инструментов (в том числе форвардные, фьючерсные, опционные контракты, своп-контракты) устанавливается федеральным органом исполнительной власти по рынку ценных бумаг в соответствии с Федеральным законом «О рынке ценных бумаг». В соответствии со статьей 2 Федерального закона от 22.04.1996 № 39-ФЗ «О рынке ценных бумаг» производным финансовым инструментом является договор, за исключением договора репо, предусматривающий одну или несколько из следующих обязанностей (признаки производного финансового инструмента): 1) обязанность сторон или стороны договора периодически или единовременно уплачивать денежные суммы, в том числе в случае предъявления требований другой стороной, в зависимости от изменения цен на товары…. 2) обязанность сторон или стороны на условиях, определенных при заключении договора, в случае предъявления требования другой стороной купить или продать ценные бумаги, валюту или товар либо заключить договор, являющийся производным финансовым инструментом; 3) обязанность одной стороны передать ценные бумаги, валюту или товар в собственность другой стороне не ранее третьего дня после дня заключения договора, обязанность другой стороны принять и оплатить указанное имущество и указание на то, что такой договор является производным финансовым инструментом. Касательно признака 1. Как СДД, так и сделка, заключаемая в обеспечение СДД, не предусматривают обязанности по уплате денежных сумм в зависимости от колебаний цен на электрическую энергию. Указанные сделки предусматривают обязанности покупателя принять и оплатить электрическую энергию – в случае СДД – по цене, определенной в СДД в момент его заключения, а в случае сделки в обеспечение РСВ – по цене, определяемой Коммерческим оператором. Иными словами, с юридической точки зрения обязанность сторон по данным сделкам не зависит от изменения цен на электрическую энергию (хотя экономический результат таких сделок будет в прямой зависимости от изменения цен на электрическую энергию на РСВ). Касательно признака 2. Ни условия СДД, ни условия договоров по покупке (продаже) на РСВ не предусматривают обязанности сторон при возникновении «особенных» условий и предъявления требования другой стороной купить или продать товар (электрическую энергию) 14. Касательно признака 3. В условиях покупки (продажи) по СДД и сделок на РСВ, заключаемых в обеспечение СДД, присутствует обязанность одной стороны передать товар (электрическую энергию) в собственность другой стороне, а также обязанность другой стороны принять и оплатить этот товар. При этом в договорах на РСВ обязательства сторон определяются на каждый час операционных суток. Напр. п.2.2 Договора купли-продажи электрической энергии по результатам конкурентного отбора ценовых заявок на сутки вперед в обеспечение поставки электрической энергии в объеме перетока по границе с ценовыми зонами оптового рынка. Обязательства Сторон по количеству продаваемой по настоящему электрической энергии определяются на каждый час операционных суток 14 либо заключить договор, являющийся производным финансовым инструментом Договору Несмотря на то что окончательный результат сделок, заключаемых по договору определяется за период (п.2.5): Окончательная стоимость электрической энергии, продаваемой по настоящему Договору, определяется Коммерческим оператором оптового рынка по окончании расчетного периода в соответствии с требованиями Правил оптового рынка в порядке, предусмотренном Договором о присоединении. Учитывая, что рынок СДД является долгосрочным, обязанность продавца передать товар может возникнуть не ранее третьего дня. Т.е. утверждать, что данный признак не выполняется нельзя. НО: СДД является поставочным контрактом, т.е. если признавать его ФИСС, то это – поставочная срочная сделка. Пунктом 2 Ст.301 НК РФ налогоплательщику предоставлено право самостоятельно квалифицировать сделку, условия которой предусматривают поставку базисного актива, признавая ее операцией с финансовым инструментом срочных сделок либо сделкой на поставку предмета сделки с отсрочкой исполнения. В УП для целей налогообложения мы фиксируем: ФИСС, предусматривающие поставку базисного квалифицируются в целях налогообложения прибыли в качестве сделок на поставку предмета сделки с отсрочкой исполнения. Налогообложение сделок, квалифицированных как поставочные сделки и сделки на поставку предмета сделки с отсрочкой исполнения, осуществляется в порядке, предусмотренном НК РФ для соответствующих базисных активов таких сделок. Убыток, образующийся по таким сделкам, уменьшает налоговую базу по налогу на прибыль в общеустановленном порядке. Т.к. Ст.301-305, 326 НК РФ применяется к договорам, признаваемым финансовыми инструментами срочных сделок, а указанные сделки таковыми не являются, то в отношении указанных сделок не применяются специальные нормы НК РФ, касающиеся учета финансовых инструментов срочных сделок. Таким образом, указанные сделки учитываются для целей налогообложения прибыли в общем порядке. При этом применяемый Обществом порядок бухгалтерского учета и отражения указанных операций в бухгалтерской отчетности – с выделением операций по перепродаже электрической энергии или без выделения – не влияет на порядок налогового учета указанных операций и формирования налоговой базы по налогу на прибыль. К обсуждению Если в бухгалтерском учете к указанным сделкам применить порядок отражения, применяемый в МСФО, то СДД в целях гл. 25 НК РФ может рассматриваться как операции хеджирования. Исходя из норм п.5 Ст.301 НК РФ под операциями хеджирования понимаются операции (совокупность операций) с ФИСС (в том числе разных видов), совершаемые в целях уменьшения (компенсации) неблагоприятных последствий (полностью или частично), обусловленных: возникновением убытка, недополучением прибыли, уменьшением выручки, уменьшением рыночной стоимости имущества, включая имущественные права (права требования), увеличением обязательств вследствие изменения цены, процентной ставки, валютного курса, в том числе курса иностранной валюты к валюте РФ, или иного показателя (совокупности показателей) объекта (объектов) хеджирования. Объекты хеджирования – имущество, имущественные права, его обязательства, в том числе права требования и обязанности, носящие денежный характер, срок исполнения которых на дату совершения операции хеджирования не наступил, включая права требования и обязанности, осуществление (исполнение) которых обусловлено предъявлением требования стороны по договору и в отношении которых принято решение о хеджировании. В целях хеджирования могут заключаться более одного ФИСС разных видов, включая заключение нескольких ФИСС в рамках одной операции хеджирования в течение срока хеджирования. Базисные активы ФИСС, которые используются для операции хеджирования, могут отличаться от объекта хеджирования. Базисным активом для СДД является электрическая энергия. Объектом хеджирования является цена в РСВ. В этом случае Общество должно обеспечить отдельный налоговый учет для операций с ФИСС, совершенных в целях компенсации возможных убытков, возникающих в результате неблагоприятного изменения цены или иного показателя базисного актива (объекта хеджирования). Для подтверждения обоснованности отнесения операции с ФИСС к операции хеджирования налогоплательщик составляет на дату заключения данных сделок по операции хеджирования справку, подтверждающую, что исходя из прогнозов налогоплательщика, совершение данной операции позволяет уменьшить неблагоприятные последствия, связанные с изменением цены или иного показателя объекта хеджирования. Данная справка должна подтверждать, что исходя из прогнозов Общества совершение данной операции (совокупности операций) позволяет уменьшить неблагоприятные последствия, связанные с изменением цены (в том числе рыночной котировки, курса) или иного показателя объекта хеджирования. Справка составляется по каждой операции хеджирования отдельно и содержит следующие данные: описание операции хеджирования, включающее наименование объекта хеджирования, типы страхуемых рисков (ценовой, валютный, кредитный, процентный или другие подобные риски), планируемые действия относительно объекта хеджирования (покупка, продажа, иные действия), финансовые инструменты срочных сделок, которые планируется использовать, условия исполнения сделок; дата начала операции хеджирования, дата ее окончания и (или) ее продолжительность, промежуточные условия расчета; объем, дату и цену сделки (сделок) с объектом хеджирования; объем, дату, цену и иные существенные условия сделки) – для ожидаемых (планируемых) сделок; объем, дату и цену сделки (сделок) с ФИСС; информацию о расходах по осуществлению данной операции. Справка-обоснование при необходимости дополняется расчетом эффективности хеджирования в соответствии с требованиями к раскрытию информации в бухгалтерской отчетности.