Повышение доходов банков Украины

реклама

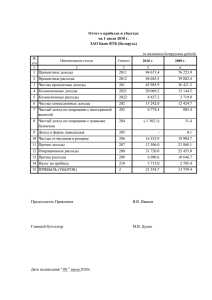

УНИВЕРСИТЕТ им. ОТТО-Фон-ГЕРИКЕ г. Магдебург Факультет Экономики и Менеджмента ДОНЕЦКИЙ НАЦИОНАЛЬНЫЙ ТЕХНИЧЕСКИЙ УНИВЕРСИТЕТ Факультет Менеджмента Кафедра внешнеэкономической деятельности предприятий Повышение доходов банков Украины Родин Антон Жукова 15/100 83071 Донецк Международная экономика Специализация "Европейские студии" Семестр: 3 E-Mail: [email protected] Дата подачи: 17.10.2010 1 Содержание Резюме.......................................................................................................... 3 1. Введение .................................................................................................. 4 2. Методики анализа доходов банков .................................................... 5 2.1 Традиционная методика Национального банка Украины ....................................................................................................................... 5 2.2 Методика Пановой Г.С. .................................................................. 8 2.3 Методика Батраковой Л.Г. .......................................................... 11 2.4 Анализ доходов десяти лучших банков Украины .................. 14 3. Заключение ........................................................................................... 17 Список литературы ................................................................................ 19 Приложение 1 ........................................................................................... 22 Приложение 2 ........................................................................................... 23 Приложение 3 ........................................................................................... 25 Приложение 4 ........................................................................................... 26 Приложение 5 ........................................................................................... 27 Приложение 6 ........................................................................................... 28 Приложение 7 ........................................................................................... 29 2 Абстракт В этой работе рассмотрено значение анализа доходов банков. Проанализированы методики доходов применяемые банками для анализа, на основе которых проведено исследование доходов коммерческих банков Украины в динамике с 2006 по 2009годы. Выявлены недостатки в проведении политик получения доходов. Предоставлены пути решения проблемы. Ключевые слова: доходы, методики анализа доходов, процентный и не процентный доход, операционный и не операционный доход, стабильный доход, ценные бумаги. 3 1. Введение В связи с возрастающей ролью банковской системы в обслуживании экономических субъектов, расширением внешнеэкономических и межрегиональных связей, продолжающимся процессом становления и ликвидации отдельных коммерческих банков возрастает роль и значение анализа финансового состояния банка. Украинские банки вынуждены работать в условиях повышенных рисков, чаще чем их зарубежные партнеры оказываются в кризисных ситуациях. Прежде всего это связано с недостаточной оценкой собственного финансового положения и устойчивости обслуживаемых клиентов. Без грамотного анализа результатов финансовой банковской деятельности и выявления факторов, влияющих на эту деятельность невозможно повысить уровень получаемой прибыли и рентабельности. Анализ результативности банковской деятельности начинается с анализа доходов1. Анализ доходов банка дает возможность изучения результатов деятельности коммерческого банка, следовательно, и оценки эффективности его как коммерческого предприятия. Целью анализа банковской деятельности с точки зрения ее финансовых результатов является выявление резервов роста прибыльности банка и на этой основе формулирование рекомендаций руководству банка по проведению соответствующей политики в области пассивных и активных операций. Величина достигнутых банком финансовых результатов является отражением всего комплекса внешних и внутренних факторов, воздействующих на нее, в числе которых: обслуживание достаточной клиентской базы, уровень конкуренции, степень развития финансовых рынков, социально-политическая ситуация, наличие государственной поддержки и других факторов, находящихся, как правило, вне сферы влияния банка. С другой стороны, величина собственного капитала, объемы привлечения и размещения средств, активов, приносящих и не приносящих доходов, уровень издержек, убытков и потерь, масштабы использования современных технологий, уровень доходности филиальной сети и дочерних структур, организации внутреннего контроля и аудита и другое — факторы, зависящие от деятельности самого банка и качества управления им. 1 И.К. Козлова, Т.А. Купрюшина, О.А. Богданкевич, Т.В. Немаева; Под. общ. ред. И.К. Козловой.Анализ деятельности банков: Учебное пособие.(2003), c.240 4 2. Методики анализа доходов банков Центральное место в анализе финансовых результатов коммерческих банков принадлежит изучению объема и качества получаемых ими доходов, поскольку, они являются главным фактором формирования прибыли2. К числу приоритетных задач анализа доходов банка следует отнести определение и оценку объема и структуры доходов; изучение динамики доходных составляющих; выявление направление деятельности и видов операций, приносящих наибольший доход; оценка уровня доходов, приходящихся на единицу активов; установление факторов, влияющих на общую величину доходов и расходов, полученных от отдельных видов операций; выявление резервов увеличения доходов. Для наиболее полного раскрытия сущности банковских доходов используют традиционную классификацию3 (прил. 1).Для анализа доходов банков были использованы труды российских ученых, таких как Панова Г.С., Батракова Л.Г. и традиционная методика Национального банка Украины. 2.1 Традиционная методика Национального банка Украины Для анализа доходов банков Украины используется методика НБУ. Начинается их исследование со структуры по экономическому содержанию. Доходы делятся на операционные и не операционные. Операционные доходы должны составлять большую долю в структуре совокупных доходов, а их темпы роста должны быть ритмичными. Рост не операционных доходов (от побочного вида деятельности) чаще всего свидетельствуют о неэффективном управлении активно – пассивными операциями, следует обращать внимание на то, что при увеличении абсолютного значения не операционных доходов, их удельный вес должен быть ниже, чем у операционных. При анализе динамики каждого из двух видов доходов необходимо рассчитать коэффициент опережения (Ко), который рассчитывается как Управление активами и пассивами в коммерческом банке / Ларионова И.В. – М.: Издательство «Консалтбанкир». (2003),с. 195 3 Максютов А.А. Основы банковского дела. - М.: Бератор – Пресс. (2003), c.384 2 5 Ко ТРод ТРнд , где ТРод – темп роста операционных доходов, ТРнд - темп роста не операционных доходов. Для банка, имеющего эффективную политику управления активно – пассивными операциями Ко должен быть больше единицы. Далее рассмотрим операционные и не операционные доходы (прил. 2). При исследовании обязательным является выявление групп стабильных и нестабильных видов доходов. Выделение данных групп доходов позволяет банку планировать свой финансовый результат с достаточно высокой степенью вероятности. Стабильными доходами4 являются те, которые остаются практически постоянными на протяжении достаточно длительного периода времени и могут легко прогнозироваться на перспективу. Отсутствие стабильности отражает рискованность бизнеса, чем больше нестабильность в доходах, тем ниже качество доходов. Все операционные доходы банка можно классифицировать на две группы: процентные и непроцентные доходы. Наиболее значимыми для банка являются процентные доходы, являющиеся составной частью доходов от операционной деятельности. Для анализа следует построить таблицу соответствия процентных доходов и процентных активов на каждый анализируемый период (прил. 3). Анализ данной таблицы позволяет выяснить, за счет каких факторов в основном доходы получены: в результате изменения цены на размещаемый ресурс, либо за счет увеличения объемов размещаемых ресурсов, либо всех факторов одновременно. В процессе анализа процентных доходов банка необходимо: во–первых, установить темпы изменений общей величины и структуры активов, приносящих процентный доход; во–вторых, произвести сопоставление их с темпами роста (снижения) полученного дохода через расчет коэффициента опережения (Ко): Ко ТРпд ТРпа , где ТРпд – темп роста процентных доходов, ТРпа – темп роста процентных активов. В случае если коэффициент выше единицы, это значит, что банк наращивает полученные доходы путем увеличения цены на реализуемый ресурс. В том 4 В.С. Львов. Анализ финансового состояния коммерческих банков.(1996), c.205 6 случае, если коэффициент меньше единицы можно говорить о том, что банк, увеличивая объемы процентных активов снижает их цену. в–третьих, определить долю процентных доходов в общем объеме доходов банка (в случае, если в банке превалирующая доля приходится на непроцентные доходы, то это значит, что банк либо сокращает деятельность по размещению средств в виде кредита, либо снижает процентную ставку размещения для достижения определенных целей – вхождение на новый сектор рынка, соответствие конкурентам, расширение спроса на кредитные услуги и т.д); в–четвертых, определить ту статью процентных доходов, увеличение которой оказывает максимальное воздействие на рост5 процентных доходов в целом. Анализ непроцентных доходов позволяет определить, насколько эффективно банк использует не кредитные источники получения доходов. При этом их анализируют по видам операций и в динамике. При анализе непроцентных доходов необходимо: во – первых, определить их удельный вес в общем объеме доходов; во – вторых, определить динамику абсолютного значения непроцентных доходов и их удельного веса; в – третьих, выявить наиболее доходные непроцентные операции. В числе непроцентных доходов особенное внимание следует уделять комиссионным доходам6, которые имеют следующую структуру: комиссии по кассовым операциям, комиссии за инкассацию, комиссии по расчетным операциям, комиссии по выданным гарантиям, комиссии по др. операциям. Увеличение их доли и абсолютного значения свидетельствует об активизации банком операций по рассчетно–кассовому обслуживанию клиентов, при этом следует обратить внимание на динамику средств на расчетных и текущих счетах клиентов. Если в процессе исследования выявляется, что доходы увеличиваются при одновременном снижении или при неизменяющейся динамике объема средств на текущих, расчетных счетах, то можно сделать вывод о том, что доходы увеличиваются в результате роста тарифов за рассчетно–кассовое обслуживание. В целом можно сказать, что высокая доля процентных доходов говорит о высокой конкурентоспособности7 банка и его активности на рынке. Высокая доля доходов от операций с ценными бумагами свидетельствует о том, что банк в своей стратегии больше ориентирован на фондовые спекулятивные операции, что признается как отрицательный Васюренко О. В. Современные методы управления банковскими ресурсами. (1997), c.392 Бутинця Ф. Ф., Герасимович А. М. Анализ деятельности коммерческого банка. (2001), c.384 7 К. Вігуру, П. Блан, А. Прост; Пер. з фр. Є. Марічева. Банк глазами экономиста и бухгалтера. (1997), c.293 5 6 7 факт в силу их высокого риска. Большая доля непроцентных доходов может свидетельствовать как о плохой конъюнктуре на рынке кредитования, так и об уменьшении доли банка на кредитном рынке. Показателями, анализирующими качество доходов банка являются: К1 1. СД СА , где СД – совокупные доходы банка, СА- совокупные активы банка. Коэффициент характеризует сумму доходов, приходящихся на 1грн. средних остатков по активам, и указывает, насколько эффективно осуществляются активные операции. К2 2. ОД СА , где ОД – операционные доходы банка, СА- совокупные активы банка. Характеризует сумму операционных доходов приходящихся на 1грн. средних остатков по активам. Увеличение показателя в динамике является положительным моментом в деятельности банка, т.к. свидетельствует либо об увеличении доли операций, относящихся к основному виду деятельности, либо об увеличении цены на эти операции. 2.2 Методика Пановой Г.С. Рассмотрим методику Пановой Г.С. Для начала необходимо рассчитать общую сумму доходов банка, полученную за период, с последующим разделением на виды8 доходов, которые поступили от проведения различных видов банковских операций. Валовые доходы банка принято разделять на процентные и непроцентные. При анализе банковских доходов определяется удельный вес каждого вида в их общей сумме или соответствующей группе доходов. Динамика доходных статей может сравниться с предыдущими периодами, в том числе и с кварталами. Стабильный и ритмичный прирост доходов банка свидетельствует о его нормальной работе и о квалифицированном управлении. После проведения анализа структуры доходов банка по укрупненным статьям следует более детально изучить структуру доходов, формирующих укрупненную статью, занимающую наибольший удельный вес в обще объеме доходов. (Для украинских банков это, как правило, процентные доходы.) 8 Панова Г.С. Анализ финансового состояния коммерческого банка.(1996), c.220 8 Анализируя одновременно доходы конкретного банка и динамику структуры актива баланса, сделаем вывод, что не все активы банка приносят ему адекватный доход. Это относится к активам, которые обычно не приносят дохода (например, средства в кассе и на корреспондентском счете, резервы в Центральном банке и собственные основные средства), а также к таким активам, как ценные бумаги и другие права участия, приобретенные банком, совместная деятельность и нематериальные активы. Это означает, что качество совместных проектов, приобретенных ценных бумаг и нематериальных активов является крайне невысоким. Итак, доход коммерческих банков зависит от нормы прибыли по ссудным инвестиционным операциям, размера комиссионных платежей, взимаемых банком за услуги, а также от суммы и структуры активов. Следующий этап анализа - качественный, который позволяет выяснить причины9, вызывающие изменение факторов, влияющих на уровень доходов банка. Наиболее важным источником валового дохода коммерческих банков является предоставление ссуд (включая проценты по счетам «Ностро»). Все банки при разработке кредитной политики учитывают такой фактор, как прибыль. Банки, испытывающие острую потребность в прибыли, будут придерживаться более агрессивной кредитной политики по сравнению с банками, для которых финансовые ресурсы их деятельности не имеют решающего значения. Такая политика может провялятся в относительно высокой доле срочных и потребительских ссуд, которые обычно приносят банку более высокий доход по сравнению с краткосрочными ссудами промышленным предприятиям. При анализе процентных доходов банка используются также относительные показатели10, которые позволяют оценить средний уровень доходности ссудных операций в целом и каждой группы ссуд в отдельности. Такими показателями являются: отношение валовых процентных доходов к средним остаткам по всем ссудным счетам; отношение полученных процентов по краткосрочным ссудам к средним остаткам по краткосрочным ссудам; 9 Гиляровская Л.Т., Паневина С.Н. Комплексный анализ финансово–экономических результатов деятельности банка и его филиалов.(2003),c.240 10 Лунев Н.Н. анализ качества функционирования коммерческого банка // Банковское дело. № 12. (1997), c.95 9 отношение полученных процентов по долгосрочным ссудам к средним остаткам по долгосрочным ссудам; отношение полученных процентов по отдельным группам ссуд к средним остаткам по исследуемой группе и т.д. Динамика этих показателей дает возможность оценить, за счет каких ссудных операций вырастут процентные доходы. Анализ непроцентных доходов позволяет определить, насколько эффективно банк использует не кредитные источники получения доходов. При этом их анализируют по видам операций и в динамике. Важным по значению источником доходов коммерческого банка являются доходы, полученные от операций с ценными бумагами11. Размер доходов данного вида зависит от размера и структуры портфеля инвестиций и доходности различных видов ценных бумаг. Банки систематически сопоставляют возможность получения дохода от ценных бумаг с текущей ликвидностью. Как уже отмечалось выше, средства для проведения операций с ценными бумагами выделяются после того, как удовлетворена потребность в ликвидных средствах. Таким образом, подчиненный характер инвестиционных операций затрудняет управление ими и усиливает неравномерность доходов от фондовых операций. Кроме того, трудности в управлении инвестиционными операциями обусловлены также и тем, что доход по ценным бумагам выступает в форме процентных и дивидендных и прироста стоимости активов (который может быть и отрицательным). Ставку дохода по облигациям с фиксированным доходом можно выразить в виде купонной ставки, текущего дохода и дохода с учетом срока погашения. Ежегодное приращение или списание рассчитывается как величина накидки или скидки (разница между рыночной ценой и номиналом), деленная на количество лет до погашения. Цены на облигации и доходы по ним находятся в обратной зависимости, т.е. если цены низкие, то доходы высокие, и наоборот. Так, инвесторы, приобретающие облигации в период низкого уровня процентных ставок, рискуют столкнуться с фактом снижения стоимости в случае повышения ставок. В отличии от процентных платежей по ссудам доходы от ценных бумаг, связанные с изменением рыночной стоимости последних, не выделяются как самостоятельная статья операционных доходов в отчете о доходах. Причина этого состоит в том, что доходы не 11 Оперативный анализ финансового состояния банка // рынок ценных бумаг. № 2. (1998), c.56 10 рассматриваются от случая к случаю и зависят от внешних условий, которые, как привило, не поддаются воздействию со стороны руководства банка. Валютные операции банка также в значительной степени влияют на его прибыль. Для анализ прибыльности валютных операций необходимо установить объем следок каждого вида, сумму доходов и расходов по ним. Прибыль банка от валютных операций определяется как соотношение суммарного дохода по данному виду сделок за период к общему объему сделок. При анализе доходной части важно выявить, какой удельный вес 12 в ней занимают операционные доходы. Их доля должна стремиться к 100%, а темпы прироста быть равномерными. При уменьшении прироста этих доходов общее увеличение последних может быть обеспечено за счет других видов доходов банка. Рассмотрим позицию доходности операций банка (прил.4) Для сравнительного анализа доходов различных операций используют позицию доходности. Позиция доходности предусматривает сопоставление полученных и уплаченных процентов, комиссионных платежей, вознаграждений и разницы по ссудам, депозитным, валютным и прочим операциям. Все банковские операции группируются по основным видам, и производится сравнение доходов и расходов банка за определенный период по каждой группе взаимосвязанных операций и отдельно по проведенным видам операций. По окончании месяца выводится сальдо по каждому виду операций и по всем операциям в целом. Позиция доходности обычно исходит из фактически полученных доходов и произведенных расходов за истекший период. Полученные результаты используются для анализа доходности банка, и принимаются необходимые решения по целесообразности осуществления тех или иных операций в будущем, а также рассматриваются возможности внесения изменений в политику банка в отношении отдельных видов операций. Позицию доходности составляют также по ожидаемым результатам уже заключенных сделок, что дает возможность оценить ожидаемую массу прибыли. Такой подход позволяет проанализировать уровень доходности отдельных операций банка по отношению к общему их объему и при необходимости внести коррективы в работу банка. 2.3 Методика Батраковой Л.Г 12 Коршунов В. И. Учет и анализ в коммерческих банках. (1999), c.175 11 В своей методике Батракова Л.Г. отмечает13, что группировка активов (доходы банка) по признаку доходности позволяет выявить активы, приносящие и не приносящие доход. Активами, приносящими банку доход, являются: краткосрочные (за исключением бесплатных кредитов) и долгосрочные ссуды; кредиты другим банкам; ценные бумаги, акции; задолженность по факторингу; средства, перечисленные предприятиями для участия в их хозяйственной деятельности. Анализ динамики активов, приносящих доход, может быть представлен в виде таких показателей как средние остатки активов, приносящих доход; средние остатки суммарных активов; доля «работающих» активов. Важно подчеркнуть, что оптимальным уровнем активов, приносящих доход в суммарных активах, считается 85%, а в динамике это соотношение должно увеличиваться. Активы, не приносящие банку доход, - касса, корреспондентский счет, резервный счет, объем основных средств, сумма иммобилизованных собственных средств. Сокращение указанных активов повышает доходность банка. Однако следует иметь в виду, что увеличение объема таких активов снижает рентабельность, но в то же время увеличивает ликвидность банка. Общая сумма доходов по балансу банка состоит из следующих слагаемых: 1. Доходы от операционной деятельности (Д1) - начисленные и полученные проценты; комиссия по услугам и корреспондентским счетам; возмещение клиентами расходов; доходы от валютных операций. 2. Доходы от небанковских операций (Д2) - доходы от участия в деятельности предприятий, организаций, банков; плата за оказанные услуги. 3. Прочие доходы (Д3) - штрафы; проценты и комиссия прошлых лет прибыль хозрасчетных предприятий банка и др. Следует иметь в виду, что стоимость операционных услуг зависит от их трудоемкости, а цена небанковских операций - от взимания платы по договору. При анализе банковских доходов определяется удельный вес каждого дохода в их общей сумме (или соответствующей группировке доходов). Например, удельный вес операционных доходов14: Операционные доходы / Валовой доход, или доля полученных штрафов, пени, неустоек в общей сумме доходов. 13 14 Батракова Л.Г. Экономический анализ деятельности коммерческих банков.(1998), c.115 Батракова Л.Г. Анализ процентной политики коммерческого банка: Учебное пособие. (2002), c.152 12 Динамика доходных статей изучается с помощью горизонтального анализа. Ритмичность темпов роста операционных доходов свидетельствует, как отмечалось выше, о квалифицированном управлении деятельностью банка. А вот значительное увеличение доходов от небанковских операций или прочих доходов указывает на ухудшение качества управления активными операциями. Важную роль в анализе доходности кредитных операций играет показатель, характеризующий сумму операционных доходов, приходящихся на 1 грн. кредитных вложений: Операционные расходы / Сумма выданных кредитов. Это соотношение определяет доходность кредитных операций. Другим показателем является отношение валовых доходов банка к объему активных операций: Валовые доходы / Средние остатки по активам. Оно характеризует сумму доходов, приходящихся на 1 грн. средних остатков по активам, и указывает насколько доходно осуществляются активные операции. Разновидностью предыдущего показателя является соотношение: Операционные доходы / Средние остатки по активам, характеризующее сумму операционных доходов приходящихся на 1 грн. средних остатков по активам. Немаловажную роль в анализе доходов банка имеет соотношение: Доходные капитализированные активы / Недоходные активы. Наиболее общим показателем доходности коммерческого банка является показатель, характеризующий среднюю величину дохода, приходящегося на одного работника банка: Валовой доход банка / Среднесписочная численность работников. Помимо этого следует проводить оценку стабильных доходов коммерческого банка. Стабильными доходами являются те, которые остаются практически постоянными на протяжении достаточно длительного периода времени и могут легко прогнозироваться на перспективу. Большая стабильность свойственная прежде всего доходам от основной деятельности. Отсутствие стабильности отражает рискованность бизнеса. Чем больше нестабильность в доходах, тем ниже качество доходов. Для определения стабильности доходов применяется ряд расчетных показателей: среднеквадратичное отклонение в доходах, низкое значение которого указывает на высокое качество доходов; коэффициент вариации, высокий уровень которого означает повышенный риск, нестабильность доходов, а также индекс нестабильности доходов, определяемый по формуле: 13 Iн.д. = (у - уt)2 / n Здесь уt подсчитывается с помощью метода аналитического выравнивания: уt = а+bt, где а - помехи, вызванные изменением курса валют; b - размер изменений; t - временный период. Индекс нестабильности отражает вариации между действительными и возможными доходами. Следует иметь в виду, что высокое значение индекса указывает на низкое качество доходов. 2.4 Анализ доходов десяти лучших банков Украины В ходе исследований был проведен анализ по доходам 10 лучших банков Украины из 179. Анализ был проведен по данным НБУ за 2006-2009 годы. «ПриватБанк» и «Райффайзен Банк Аваль» не уступают своих позиций ни одному из банков и находятся на первом и втором местах соответственно. На графике так же видно, что за весь период наблюдается стабильный рост доходов. У предприятия «ПриватБанк» это связано с процентным и комиссионным доходами, которые за четыре года увеличились на 73% и 85% соответственно. Так же можно сказать, что важную роль в этих показателях играет спектр услуг, которые предоставляет банк, а именно более150 видов, среди которых - текущие операции, карточные продукты, разнообразные программы потребительского кредитования, осуществляемые в партнерстве с ведущими отечественными торговыми, риелторскими компаниями. Инновационная политика «ПриватБанка» ориентирована на внедрение на украинском рынке принципиально новых банковских услуг, среди них синдицирование и скоринг кредитов, секьюритизация активов. «Райффайзен Банк Аваль» увеличил процентный доход на 72%, но что касается комиссионного то он вырос на 47%. Столь высокие показатели связаны с оперативным обслуживание клиентов, которое обеспечивается собственными сетями наземной цифровой и спутниковой связи, системой электронного оборота, использованием передовых банковских и информационных технологий. Этот банк так же как и «ПриватБанк» постепенно внедряет синдицирование и скоринг кредитов. Основные показатели банков мы можем увидеть в приложении 5. 14 Миллионов гривен Название банка Активы Кредитно - инвестиционный Капитал портфель депозитов физ. лиц Депозиты юр. лиц ПриватБанк 85991,17 69077,73 10883,18 33883,01 21462,87 Райффайзен Банк Аваль 54033,64 40898,07 7099,72 18216,96 10694,09 Как мы видим из графика, что с 2006 по 2007 год третью позицию занимает «Проминвестбанк», но уже с 2008 банк не может конкурировать с «УкрСиббанком» и «Укрсоцбанком». Что касается предприятия «УкрСиббанк», то до 2007 года оно находилось на пятом месте в списке банка НБУ по показателям финансовой отчетности, но уже в 2008, когда процентный доход увеличился почти в двое, а к 2009 в 5 раз, а торговый доход на 37% (к 2008 году на 88%) предприятие переместилось на третью позицию и пока держет ее. Процентный доход «Укрсоцбанка» (на данный момент занимает четвертую позицию) только с 2008 по 2009 вырос с 2 599 535 до 4 580 089 тысяч гривен, что составляет 43%, торговый доход увеличился с 175 080 до 836 831 тысяч гривен, что в 7 раз больше. «Проминвестбанк» и «Укрэксимбанк», как видно из графика борятся за пятое и шестое места. Доходы 12 000 000 ПРИВАТБАНК Тысяч гривен 10 000 000 РАЙФФАЙЗЕН БАНК АВАЛЬ ПРОМІНВЕСТБАНК 8 000 000 УКРСОЦБАНК 6 000 000 УКРСИББАНК 4 000 000 УКРЕКСІМБАНК 2 000 000 ОЩАДБАНК ОТП БАНК 0 2006 2007 2008 Год 2009 ПЕРШИЙ УКР.МІЖНАРОДНИЙ БАНК "НАДРА" Прочие доходы «Укрэксимбанка», так же как и торговый выросли на 93%, то есть можно сказать, что деятельность банка склонна к покупке и перепродажи казначейских векселей, облигаций, коммерческих ценных бумаг и прочих ценных бумаг. Процентный доход «Проминвестбанка» за это период увеличился на 54%.Торговый доход увеличился на 98%. То есть политика этого банк, так же как и «Укрэксимбанка» ориентирована на покупку и перепродажу ценных бумаг. 15 Следующие банки это «Ощадбанк» и «Надра Банк». За весь период исследований наиболее стабильным и перспективным был «Надра Банк». Прочие доходы «Надра Банк» выросли на 84%, торговый доход на 98%. «Ощадбанк» специализируется на обслуживании корпоративных клиентов и физических лиц. В набор услуг для юридических лиц входит: клиент-банк; кредитование; депозитарная деятельность хранителя ценных бумаг; финансирование внешнеторговых операций; услуги по размещению денежных средств; депозитные вклады; операции с банковскими металлами; инкассация и т.д. Доходы банка прочие и торговый выросли на 42% и 76% соответственно. А вот что касается процентного дохода, то за это период в четыре года он вырос на 80%. Последние два банка «ПУМБ» и «ОТП Банк» довольно уверенно увеличивают свои показатели, однако им это удается не так быстро как конкурентам. В 2006 торговый доход «ОТП Банк » был отрицательным и равнялся -13 532 тысяч гривен, однако уже со следующего года этот доход начал расти и уже к 2008 году он достиг отметки 710 731 тысяч гривен, так же существенно (в пять раз) увеличился процентный доход. Начав свою деятельность с обслуживания внешнеторгового оборота отечественной промышленности, «ПУМБ» постепенно расширил спектр услуг и по главным финансовым показателям вошел в десятку крупнейших украинских банков, закрепив за собой репутацию стабильного и надежного финансового института. Процентный доход «ПУМБ» увеличился на 87%, торговый доход достиг отметки в 89 965 тысяч гривен, что на 84% больше в сравнении с 14 481 тысячью гривнами. Комиссионный доход вырос на 64%. Финансовые результаты банка на 2010 год представлены в суммах: Миллионов гривень Название банка Активы Кредитно - инвестиционный Капитал портфель депозитов физ. лиц Депозиты юр. лиц ОТП Банк 29763,61 24710,76 4423,61 3700,1 20481,21 ПУМБ 17508,72 12572,98 2665,08 3930,08 2349,68 16 3. Заключение В работе были рассмотрены методики оценки доходов банков, выявлены отличия. По десяти банкам Украины были проведены анализ их доходов за период в четыре года. В заключении можно предложить следующие способы увеличения доходов банков Украины: секьюритизация активов15, скоринг кредитов16, синдицирование кредитов17. Некоторые банки, такие как «ПриватБанк» и «Райффайзен Банк Аваль» уже используют эти финансовые инструменты. Секьюритизация активов позволит привлечь финансирование на более длительный срок (по сравнению с обычным кредитованием), снизить уровень риска кредитного (лизингового) портфеля за счет перевода кредитных рисков на широкий круг инвесторов владельцев ценных бумаг, выпущенных на основе секьюритизации кредитного (лизингового) портфеля; продолжать получать прибыль от кредитного (лизингового) портфеля в виде маржи между средней ставкой размещения кредитного (лизингового) портфеля и более низкой ставкой процента по ценным бумагам, выпущенным на основе секьюритизации данного портфеля. Скоринг: дает количественную оценку кредитного риска, выраженную в терминах вероятности; оценит риски объективно; позволит определить вероятность задержки очередного платежа, что способствует выбору более эффективных методов работы с просроченной задолженностью. Применяя скоринговую модель к прошлым кредитам, банк может оценить величину потерь, которых удалось бы избежать за счет повышенной точности анализа кредитных заявок. Применение синдицированного кредитования позволяет преодолеть проблему недостаточности источников кредитования, размещение денежных средств на синдицированной основе позволяет решить проблему крупных кредитов, ограничений при кредитовании акционеров, связанных с банком лиц, и, при этом, осуществить снижение концентрации рисков путем их распределения между другими участниками кредитного Елена Чуб. К вопросу использования банками механизма секьюритизации активов // Банковское дело №3.(2009), c.66 16 Александр Кириченко, Лилия Патерикина. Кредитный скоринг, его структура и использование коммерческими банками Украины // Банковское дело №2.(2009), c.23 17 Сергей Цыганов, Анна Яншина. Синдицированное кредитование- инструменты долгосрочного финансирования // Банковское дело №2.(2009), c.31 15 17 синдиката, позволяет избежать риска утраты ликвидности при предоставлении крупных долгосрочных кредитов (депозитов) и снижения показателя норматива достаточности капитала. Изучив опыт «ПриватБанка» и «Райффайзен Банка Аваль» можно сделать выводы что банки, которые будут использовать эти финансовые инструменты смогут снизить рискованность, повысить доходность на собственный капитал, позволит снизить временные издержки на взыскание просроченной задолженности. 18 Список литературы Анализ деятельности банков: Учебное пособие / И.К. Козлова, Т.А. Купрюшина, О.А. Богданкевич, Т.В. Немаева; Под. общ. ред. И.К. Козловой.-Мн.: Выш.шк., (2003) Управление активами и пассивами в коммерческом банке / Ларионова И.В. – М.: Издательство «Консалтбанкир». (2003) Максютов А.А. Основы банковского дела. - М.: Бератор – Пресс. (2003) В.С. Львов. Анализ финансового состояния коммерческих банков.(1996) Васюренко О. В. Современные методы управления банковскими ресурсами. (1997) Бутинця Ф. Ф., Герасимович А. М. Анализ деятельности коммерческого банка. (2001) К. Вігуру, П. Блан, А. Прост; Пер. з фр. Є. Марічева. Банк глазами экономиста и бухгалтера. (1997) Панова Г.С. Анализ финансового состояния коммерческого банка.(1996) Гиляровская Л.Т., Паневина С.Н. Комплексный анализ финансово–экономических результатов деятельности банка и его филиалов.(2003) Лунев Н.Н. анализ качества функционирования коммерческого банка // Банковское дело. № 12. (1997) Оперативный анализ финансового состояния банка // рынок ценных бумаг. № 2. (1998) Коршунов В. И. Учет и анализ в коммерческих банках. (1999) Батракова Л.Г. Экономический анализ деятельности коммерческих банков.(1998) Батракова Л.Г. Анализ процентной политики коммерческого банка: Учебное пособие. (2002) 19 Елена Чуб. К вопросу использования банками механизма секьюритизации активов // Банковское дело №3.(2009) Александр Кириченко, Лилия Патерикина. Кредитный скоринг, его структура и использование коммерческими банками Украины // Банковское дело №2.(2009) Сергей Цыганов, Анна Яншина. Синдицированное кредитование- инструменты долгосрочного финансирования // Банковское дело №2.(2009) Васюренко О. В. Менеджмент кредитных операций в коммерческих банках. (1998) Вступ до банківської справи / За ред. М. І. Савлука. — К.: Лібра. (1998). Щибиволок З. І. Вступ до економічного аналізу комерційного банку.(1998) Шеремет А. Д., Щербакова Г. Н. Финансовый анализ в коммерческом банке. 2000) Шеремет А. Д., Негашев Е. В. Методика финансового анализа. (1999) Швайка М. А. Банківська система України: шляхи реформування і підвищення ефективності. — К.: Парламентське вид-во. (2000) Тимофеева З. А. Аналитическая работа в коммерческом банке // Деньги и кредит. (2001) № 2. Садвакасов К. К. Коммерческие банки. Управленческий анализ деятельности. Планирование и контроль. (1998) Примостка Л. О. Комерційні банки: аналіз прибутковості // Фінанси України. (2000.)№ 5. Ключников М.В. Анализ показателей, характеризующих финансовую деятельность коммерческих банков// Финансы и кредит.(2003) 20 Буевич С.Ю., Королев О.Г. Анализ финансовых результатов банковской деятельности: Учебное пособие.(2004) Михайлов А.Г. Коммерческие банки: методы оценки надежности. // Банковское дело. № 1. (1998) 21 Приложение1. Классификация доходов коммерческого банка Признак классификации Доходы По форме получения Процентные Непроцентные Прочие По экономическому содержанию Операционные Не операционные (от побочной деятельности) Прочие По периодичности возникновения Стабильные Нестабильные По видам деятельности От кредитования От операций с ценными бумагами От операций с инвалютой От расчетно-кассового обслуживания От участия в капитале и деятельности др.экономических субъектов От филиалов банка От восстановления резервов Прочие 22 Приложение 2. Состав операционных и не операционных доходов Операционные доходы коммерческого банка 1. Проценты, полученные по предоставленным кредитам, депозитам и иным размещенным средствам (балансовый счет второго порядка) 2. Проценты, полученные по предоставленным кредитам (срочным) 3. Проценты, полученные за кредиты, не уплаченные в срок (за просроченные) 4. Полученные просроченные проценты 5. Проценты, полученные от прочих размещенных средств 6. Проценты, полученные по открытым счетам 7. Проценты, полученные по депозитам, включая депозиты "овернайт", и иным размещенным средствам 8. Доходы, полученные от операций с ценными бумагами (балансовый счет второго порядка) 9. Процентный доход от вложений в долговые обязательства 10. Процентный доход по векселям 11. Дисконтный доход по векселям 12. Доходы от перепродажи (погашения) ценных бумаг 13. Дивиденды, полученные от вложений в акции 14. Другие доходы, полученные от операций с ценными бумагами 15. Доходы, полученные от операций с иностранной валютой и другими валютными ценностями (балансовый счет второго порядка) 16. Доходы, полученные от операций с иностранной валютой и другими валютными ценностями 17. Доходы от переоценки счетов в иностранной валюте 18. Восстановление сумм со счетов фондов и резервов 19. На возможные потери по ссудам 20. Под возможное обесценение ценных бумаг 21. По другим операциям 22. Комиссии полученные 23. По кассовым операциям 24. По операциям инкассации 25. По расчетным операциям 26. По выданным гарантиям 27. По другим операциям 28. Другие операционные доходы 23 29. От проведения операций по доверительному управлению имуществом 30. От проведения операций с опционами 31. От проведения форвардных операций 32. От проведения фьючерсных операций 33. От проведения операций СВОП 34. От операций с драгоценными металлами Не операционные доходы банка 1. Дивиденды полученные, кроме акций (балансовый счет второго порядка) 2. Дивиденды, полученные за участие в хозяйственной деятельности 3. Дивиденды, полученные за участие в уставном капитале 4. Штрафы, пени, неустойки полученные (балансовый счет второго порядка) 5. Другие доходы (балансовый счет второго порядка) От выбытия (реализации) имущества кредитной организации От списания кредиторской задолженности От клиентов в возмещение кредитным организациям телеграфных и других расходов От доставки банковских документов (кроме инкассации) От оприходования излишков денежной наличности, материальных ценностей От сдачи имущества в аренду От проведения факторинговых, форфейтинговых операций От оказания услуг финансовой аренды (лизинга) Доходы по кредитным операциям прошлых лет, поступившие в отчетном году Другие доходы прошлых лет, выявленные в отчетном году Доходы, полученные за обработку документов, обслуживание вычислительной техники, от информационных услуг Другие доходы Доходы в виде возврата сумм из бюджета за переплату налога на прибыль 24 Приложение 3. Анализ процентных доходов банка Процентные доходы От кредитов юридическим лицам Уд. вес в Процентные активы Уд. процентных работающих доходах активах Кредиты вес в юридическим лицам От кредитов физическим лицам Кредиты физическим лицам По открытым счетам Объемы средств на кор.счетах в банках От кредитов в банках Объем межбанковских кредитов От депозитов в банках Объем размещенных межбанковских депозитов Прочие процентные доходы Итого процентных доходов 25 Приложение 4 Позиция доходности операций банка Период (дней) 1-7 8-15 16-22 23-31 Оборот за месяц Сальдо за месяц Платежи (млн. грн.) Проценты по ссудам: полученные уплаченные Проценты по депозитам: полученные уплаченные Комиссионные платежи полученные уплаченные Прочие комиссионные платежи: полученные уплаченные Итого: получено уплачено Сальдо: прибыль убыток 26 Приложение 5. Финансовые показатели на 2010 год Название банка ПриватБанк Райффайзен Банк Аваль УкрСиббанк Укрсоцбанк Проминвестбанк Укрэксимбанк Ощадбанк Надра ОТП Банк ПУМБ Миллионов гривен Кредитно - инвестиционный депозитов Депозиты Активы портфель Капитал физ. лиц юр. лиц 85991 69077,73 10883,18 33883,01 21462,87 54034 45321 43656 28680 58485 60756 24749 29764 17509 40898,07 37266,51 34748,05 23762,05 45836,43 50141,45 19421,37 24710,76 12572,98 7099,72 7133,15 5880,96 5020,12 13853,73 16447,56 1012,84 4423,61 2665,08 18216,96 9838,05 7614,23 10320,67 8873,2 14863,39 6773,93 3700,1 3930,08 10694,09 6638,24 4538,54 5160,33 13926,68 9902,48 3686,9 20481,21 2349,68 27 Приложение 6.Динамика доходов за 2006-2009 годы Доходы 12 000 000 ПРИВАТБАНК Тысяч гривен 10 000 000 РАЙФФАЙЗЕН БАНК АВАЛЬ ПРОМІНВЕСТБАНК 8 000 000 УКРСОЦБАНК 6 000 000 УКРСИББАНК 4 000 000 УКРЕКСІМБАНК 2 000 000 ОЩАДБАНК ОТП БАНК 0 2006 2007 2008 Год 2009 ПЕРШИЙ УКР.МІЖНАРОДНИЙ БАНК НАДРА 28 Приложение 7. Статьи доходов. 2006 год Название банка ПРИВАТБАНК РАЙФФАЙЗЕН БАНК АВАЛЬ ПРОМІНВЕСТБАНК УКРСОЦБАНК УКРСИББАНК УКРЕКСІМБАНК ОЩАДБАНК ОТП БАНК НАДРА ПЕРШИЙ УКР.МІЖНАРОДНИЙ БАНК Тысяч гривен Процентный Комиссионный Торговый Прочие доход доход доход доходы 2 470 751 870 962 296 212 501 172 1 734 320 699 635 157 490 19 276 1 581 364 908 628 848 471 753 408 530 206 532 285 559 448 341 977 150 005 204 500 333 907 106 475 16 325 62 637 75 971 44 043 34 330 -13 532 41 883 39 514 82 706 4 591 85 742 7 466 544 366 141 787 14 872 14 965 217 772 94 354 14 481 12 463 2007 год Название банка ПРИВАТБАНК РАЙФФАЙЗЕН БАНК АВАЛЬ ПРОМІНВЕСТБАНК УКРСОЦБАНК УКРСИББАНК УКРЕКСІМБАНК ОЩАДБАНК ОТП БАНК НАДРА ПЕРШИЙ УКР.МІЖНАРОДНИЙ БАНК Тысяч гривен Процентный Комиссионный Торговый Прочие доход доход доход доходы 3 734 132 1 451 213 346 469 119 007 2 592 023 1 957 494 1 420 562 1 643 978 1 504 991 836 174 1 001 848 940 028 863 388 593 035 420 317 425 057 287 526 395 225 114 840 321 714 151 955 78 186 94 081 120 768 100 606 45 711 48 551 183 461 16 078 29 014 26 626 16 919 12 699 72 888 8 003 13 932 425 768 120 001 15 544 4 106 29 2008 год Название банка ПРИВАТБАНК РАЙФФАЙЗЕН БАНК АВАЛЬ ПРОМІНВЕСТБАНК УКРСОЦБАНК УКРСИББАНК УКРЕКСІМБАНК ОЩАДБАНК ОТП БАНК НАДРА ПЕРШИЙ УКР.МІЖНАРОДНИЙ БАНК Тысяч гривен Процентный Комиссионный Торговый Прочие доход доход доход доходы 6 041 358 2 181 570 355 888 -29 221 4 222 806 2 474 155 2 599 535 3 112 762 2 444 225 1 350 288 1 530 558 1 725 930 1 055 395 687 969 522 564 579 198 413 597 567 595 134 652 459 649 156 824 66 388 180 248 175 080 142 793 69 158 52 533 117 694 48 077 72 811 89 570 -8 745 31 036 77 830 19 410 39 874 880 037 193 110 25 533 -22 326 2009год Название банка ПРИВАТБАНК РАЙФФАЙЗЕН БАНК АВАЛЬ ПРОМІНВЕСТБАНК УКРСОЦБАНК УКРСИББАНК УКРЕКСІМБАНК ОЩАДБАНК ОТП БАНК НАДРА ПЕРШИЙ УКР.МІЖНАРОДНИЙ БАНК Тысяч гривен Процентный Комиссионный Торговый Прочие доход доход доход доходы 9 059 300 5 811 594 329 412 158 137 6 255 516 1 325 268 282 627 78 079 3 441 703 4 580 089 5 366 865 4 032 991 2 591 804 2 703 154 3 263 708 1 738 387 784 710 658 166 571 724 440 447 778 654 217 428 642 045 260 997 905 734 836 831 656 141 682 010 146 094 710 731 829 424 89 965 131 615 104 443 15 238 65 192 150 384 33 382 90 776 36 744 30