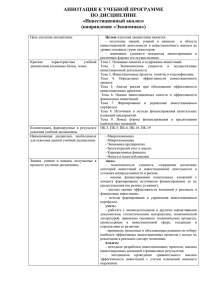

инвестиции - ВУЗ Новосибирск, ВУЗЫ Новосибирска, РАП

реклама