Режимы налогообложения доходов индивидуальных

реклама

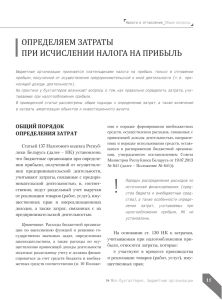

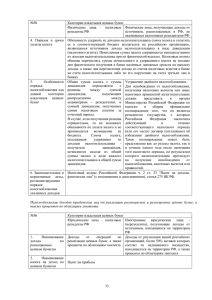

Режимы налогообложения доходов индивидуальных предпринимателей В настоящее время налогообложение доходов физических лиц, полученных от предпринимательской деятельности, осуществляется с применением, как общего режима налогообложения, так и специальных режимов налогообложения. Общий режим налогообложения Общая система налогообложения предполагает исчисление и уплату физическим лицом с доходов от предпринимательской деятельности ряда налогов. Прежде всего, при общем режиме налогообложения предприниматели являются плательщиками налога на доходы физических лиц (далее - НДФЛ). Порядок исчисления и уплаты НДФЛ изложены в главе 23 НК РФ «Налог на доходы физических лиц». Кроме того, предприниматели обязаны уплачивать налог на добавленную стоимость (НДС), акцизы (если осуществляют определенные операции с подакцизными товарами), единый социальный налог (ЕСН) и взносы на обязательное пенсионное страхование с сумм, выплачиваемых наемным работникам, а также ЕСН со своих доходов. Если предприниматель является работодателем, то он перечисляет страховые взносы и в Фонд социального страхования Российской Федерации. Кроме того, например, в соответствии с изменениями, внесенными Федеральным законом от 3 ноября 2006 года №178-ФЗ «О внесении изменений в статью 398 части второй Налогового кодекса Российской Федерации» в главу 31 НК РФ, предприниматели теперь должны отчитываться по земельному налогу, если они используют в своей деятельности земельные участки, принадлежащие им на праве собственности или бессрочного пользования. Особенностью налогообложения предпринимателей является то, что в законодательстве индивидуальные предприниматели, с одной стороны, рассматриваются в качестве самостоятельных плательщиков НДФЛ, ЕСН и взносов на обязательное пенсионное страхование, а с другой - в качестве налоговых агентов, то есть лиц, на которых возложены обязанности по исчислению, удержанию и перечислению в бюджет указанных налогов у физических лиц. Индивидуальные предприниматели, выступающие в качестве налоговых агентов, ежемесячно определяют сумму налога, удерживают ее из доходов физических лиц и перечисляют в бюджет. Статус налогоплательщика В соответствии со статьей 207 НК РФ налогоплательщиками налога на доходы физических лиц (далее - налогоплательщиками) являются физические лица: налоговые резиденты Российской Федерации, в отношении доходов, полученных из российских и зарубежных источников; лица, не являющиеся налоговыми резидентами Российской Федерации, в отношении доходов, полученных из источников в Российской Федерации. В соответствии с изменениями, внесенными в НК РФ Федеральным законом от 27 июля 2006 года №137-ФЗ «О внесении изменений в часть первую и часть вторую Налогового кодекса Российской Федерации и в отдельные законодательные акты Российской Федерации в связи с осуществлением мер по совершенствованию налогового администрирования», налоговые резиденты Российской Федерации - физические лица, фактически находящиеся на территории Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев (пункт 2 статьи 207 НК РФ). При этом период нахождения физического лица в Российской Федерации не прерывается на периоды его выезда за пределы Российской Федерации для краткосрочного (менее шести месяцев) лечения или обучения. Сроки и порядок исчисления и уплаты НДФЛ Глава 23 НК РФ «Налог на доходы физических лиц» предусматривает налогообложение физических лиц, занимающихся предпринимательской деятельностью, следующим образом. Физические лица, зарегистрированные в установленном порядке и осуществляющие предпринимательскую деятельность, исчисляют и уплачивают налог по правилам статьи 227 НК РФ в отношении сумм доходов, полученных ими от осуществления такой деятельности. Предприниматели согласно пункту 2 статьи 227 НК РФ должны самостоятельно определить сумму доходов, облагаемых по различным ставкам. Статьей 210 НК РФ предусмотрено, что при определении налоговой базы по НДФЛ, учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной форме, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды. То есть при исчислении налогооблагаемого дохода предпринимателя учитываются все доходы, полученные им в налоговом периоде. Такими доходами для него будут являться доходы от предпринимательской деятельности, подлежащие налогообложению в соответствии со статьей 227 НК РФ, и все прочие доходы, которые предприниматель получал вне рамок предпринимательской деятельности. Перечень доходов от источников в Российской Федерации и от источников за пределами Российской Федерации установлен в статье 208 НК РФ. При этом НДФЛ с доходов от предпринимательской деятельности предприниматель уплачивает самостоятельно, а с доходов, полученных им в качестве физического лица, НДФЛ удерживает его работодатель. Согласно пункту 4 Порядка учета доходов и расходов индивидуальные предприниматели должны вести учет доходов и расходов и хозяйственных операций в Книге учета доходов и расходов и хозяйственных операций. Налоговую базу по НДФЛ предприниматели исчисляют на основе данных Книги учета доходов и расходов и хозяйственных операций индивидуального предпринимателя. Декларация по НДФЛ В соответствии с пунктом 5 статьи 227 НК РФ налоговая декларация представляется в налоговый орган по месту жительства налогоплательщика не позднее 30 апреля года, следующего за истекшим налоговым периодом. Также обязанность по предоставлению налоговой декларации распространяется и на предпринимателей, фактически не осуществляющих предпринимательскую деятельность, но имеющих государственную регистрацию в качестве индивидуальных предпринимателей. Обязанность по предоставлению налоговых деклараций прекращается с датой снятия индивидуального предпринимателя с учета. Такой датой, как уже сказано, является дата внесения записи в ЕГРИП о прекращении предпринимательской деятельности. В соответствии со статьей 229 НК РФ налоговая декларация представляется индивидуальными предпринимателями в территориальные органы ФНС России по форме №3-НДФЛ. Другие налоги при общей системе, уплачиваемые индивидуальным предпринимателем ЕСН Порядок исчисления и уплаты ЕСН предпринимателями различен в зависимости от того, по какому из оснований они исчисляют налог. со своих доходов от предпринимательской деятельности; с выплат, производимых в пользу наемных работников. Объектом налогообложения для предпринимателей согласно пункту 2 статьи 236 НК РФ: «…признаются доходы от предпринимательской либо иной профессиональной деятельности за вычетом расходов, связанных с их извлечением». У индивидуальных предпринимателей в соответствии с пунктом 3 статьи 237 НК РФ налоговая база формируется как сумма доходов, полученных за налоговый период, за вычетом произведенных расходов, связанных с их извлечением. От уплаты ЕСН освобождаются согласно подпункту 3 пункта 1 статьи 239 НК РФ индивидуальные предприниматели и адвокаты, являющиеся инвалидами I, II или III группы, в части доходов от их предпринимательской деятельности и иной профессиональной деятельности в размере, не превышающем 100 000 рублей в течение налогового периода. Понятие дохода дано в статье 41 НК РФ, согласно которой доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить, и определяемая в соответствии с главой 23 НК РФ. Порядок исчисления и уплаты налога налогоплательщиками, не производящими выплаты и вознаграждения в пользу физических лиц, регламентирован статьей 244 НК РФ. Согласно статье 52 НК РФ не позднее 30 дней до наступления срока платежа налоговый орган направляет налогоплательщику налоговое уведомление, в котором должны быть указаны: - размер авансовых платежей, подлежащих уплате; - расчет налоговой базы; - срок уплаты налога. Авансовые платежи уплачиваются предпринимателем на основании налоговых уведомлений: 1) за январь - июнь - не позднее 15 июля текущего года в размере половины годовой суммы авансовых платежей; 2) за июль - сентябрь - не позднее 15 октября текущего года в размере одной четвертой годовой суммы авансовых платежей; 3) за октябрь - декабрь - не позднее 15 января следующего года в размере одной четвертой годовой суммы авансовых платежей. Расчет налога по итогам года производится индивидуальными предпринимателями самостоятельно. Расчет налога производится исходя из всех полученных в календарном году доходов с учетом расходов, связанных с их извлечением, и ставок, указанных в пункте 3 статьи 241 НК РФ. Если же индивидуальный предприниматель является работодателем и заключает с физическими лицами трудовые договоры или договоры гражданско-правового характера, предметом которых является выполнение работ или оказание услуг, то он должен исчислять и уплачивать налог с выплат и вознаграждений, начисленных в пользу наемных работников. Согласно пункту 1 статьи 237 НК РФ налоговая база определяется как сумма выплат и иных вознаграждений, начисленных налогоплательщиками за налоговый период в пользу физических лиц, вне зависимости от формы, в которой осуществляются данные выплаты, за исключением сумм, указанных в статье 238 НК РФ. Налоговую базу определяют по истечении каждого месяца отдельно по каждому лицу нарастающим итогом с начала года. В соответствии со статьей 242 НК РФ дата осуществления выплат и иных вознаграждений или получения доходов определяется как день начисления выплат и иных вознаграждений в пользу работника, начисленных налогоплательщиками - лицами, производящими выплаты. Взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний Отметим, что на основании статьи 3 Федерального закона №125-ФЗ индивидуальные предприниматели, производящие выплаты в пользу физических лиц, признаются страхователями. Статьей 184 ТК РФ предусмотрено возмещение работнику при повреждении здоровья вследствие несчастного случая на производстве его утраченного заработка (дохода), а также связанных с повреждением здоровья дополнительных расходов на медицинскую, социальную и профессиональную реабилитацию. Взносы на страхование от несчастных случаев на производстве и профессиональных заболеваний уплачиваются в зависимости от класса профессионального риска. НДС На основании статьи 143 НК РФ индивидуальные предприниматели признаются плательщиками налога на добавленную стоимость (НДС). Налогоплательщик НДС (индивидуальный предприниматель) вправе получить освобождение от исполнения обязанностей налогоплательщика. Для получения освобождения согласно статье 145 НК РФ у налогоплательщика должны быть выполнены два условия. Условие 1. За три предшествующих последовательных календарных месяца общая сумма выручки от реализации товаров (работ, услуг) налогоплательщика без учета налога не превысила в совокупности два миллиона рублей. Условие 2. Налогоплательщик НДС в течение трех предшествующих последовательных календарных месяцев не осуществлял реализацию подакцизных товаров. Перечень подакцизных товаров приведен в статье 181 НК РФ. Если в течение периода, в котором индивидуальные предприниматели используют право на освобождение от уплаты НДС, сумма выручки от реализации товаров (работ, услуг) без учета налога за каждые три последовательных календарных месяца превысила два миллиона рублей либо если налогоплательщик осуществлял реализацию подакцизных товаров, налогоплательщики начиная с 1-го числа месяца, в котором имело место такое превышение либо осуществлялась реализация подакцизных товаров, и до окончания периода освобождения утрачивают право на освобождение (пункт 5 статьи 145 НК РФ). Подача декларации по налогу на добавленную стоимость в налоговый орган осуществляется налогоплательщиком: не позднее 20-го числа, следующего за истекшим месяцем, если налоговым периодом у налогоплательщика является квартал; не позднее 20-го числа месяца, следующего за истекшим кварталом, если налоговым периодом по НДС у налогоплательщика является квартал. В заключение напомним, что, если индивидуальные предприниматели осуществляют определенные операции с подакцизными товарами, то они обязаны уплатить акцизы.