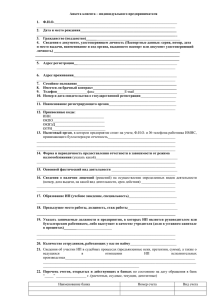

Пояснительная информация

advertisement