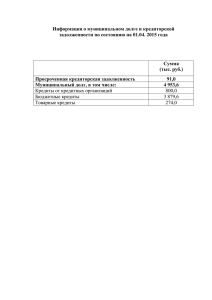

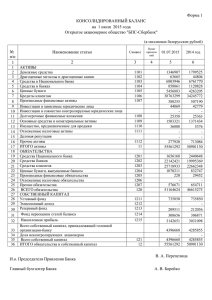

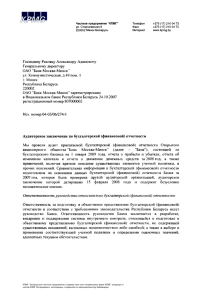

Пояснительная записка к бухгалтерской

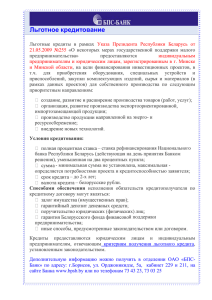

реклама