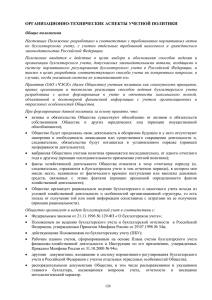

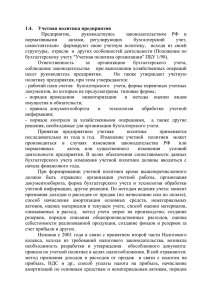

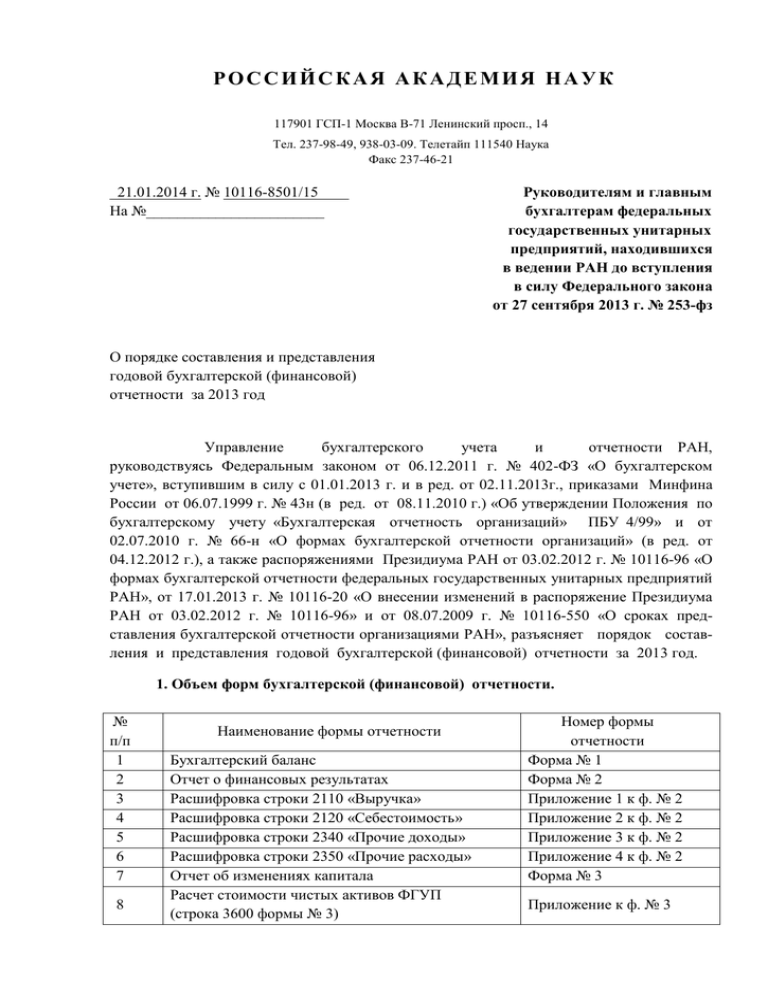

О порядке составления и представления годовой

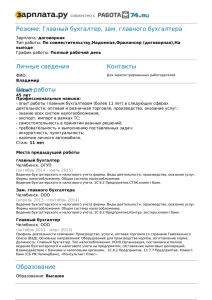

реклама