Тема 3 Инвестиции в основные фонды и оборотные средства

реклама

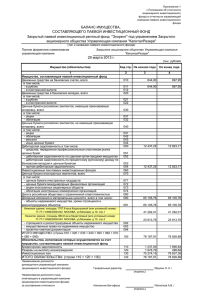

Тема. Инвестиции в основные фонды, нематериальные активы и оборотные средства. 1. Состав и характеристика внеоборотного капитала организации 1.1 Основные фонды 1.2 Нематериальные активы 1.3 Долгосрочные финансовые вложения 2. Инвестиционная деятельность и источники финансирования инвестиций в основные фонды 3. Состав и характеристика оборотного капитала 4. Определение потребности в оборотном капитале 5. Ненормируемые оборотные средства, их характеристика 6. Источники формирования, пополнения и финансирования оборотного капитала 7. Эффективность использования оборотных средств 1. Состав и характеристика внеоборотного капитала организации Экономический потенциал предприятия — это стоимость, инвестированная в производство в целях извлечения прибыли. В его состав входят в н е о б о р о т н ы е и о б о р о т н ы е активы. К внеоборотным активам относят: основные фонды, нематериальные активы, долгосрочные финансовые вложения. 1.1. Основные фонды (основной капитал) Основные фонды – это часть средств производства, которые многократно используются в хозяйственной деятельности, не изменяя свою первоначальную вещественно-натуральную форму. Стоимость основных производственных фондов переносится на готовый продукт (услуги) частями по мере износа и возвращается предприятию после реализации продукции (услуг). К основным фондам относят: здания, сооружения, передаточные устройства, транспортные средства, машины и оборудования и др. Основные средства оцениваются по: - первоначальной стоимости - стоимости приобретения с учетом дополнительных расходов - восстановительной стоимости - стоимость фондов по результатам их переоценки - остаточной стоимости – разницы между первоначальной (восстановительной) стоимостью и суммой износа . Амортизация – это денежное выражение износа основных средств, процесс возмещения средств, затраченных на создание и приобретение амортизируемых активов. К амортизируемому имуществу относят: основные средства, нематериальные активы, малоценные быстроизнашивающиеся предметы (МБП). Начисление амортизации может производиться следующими способами: 1) линейным - равномерное начисление амортизации по годам 2) нелинейный - неравномерное начисление амортизации по годам: А) метод суммы чисел лет - при котором изменяется норма амортизации по годам при постоянной стоимости основных средств Б) метод уменьшаемого остатка – при котором изменяется стоимости основных фондов, т.к. она уменьшается на величину амортизации предшествующего периода, а норма амортизации, увеличенная на коэффициент ускорения, остается неизменной. 3) производительный – стоимость основных фондов списывается пропорционально объему произведенной продукции. Амортизация непроизводственных фондов осуществляется за счет прибыли. Амортизация не начисляется: - по ОС на консервации, реконструкции и перевооружении - памятникам архитектуры - оборудованию научных лабораторий - многолетним насаждениям - полностью самортизированным объектам ОС Амортизация – основной источник пополнения, восстановления и замены основных средств путем осуществления капитальных вложений. Накопление амортизационных отчислений на предприятии происходит постоянно. Амортизационные отчисления являются объектом финансового планирования. Плановая сумма амортизационных отчислений определяется по формуле: А= ОПФ*На/100. Средняя норма амортизации (На), которая сложилась в базисном году, определяется по формуле: На=А/ОПФотч Средняя стоимость амортизируемых основных производственных фондов (ОПФ) на плановый год исчисляется по формуле: ОПФ=ОПФн + В1*(М/12) - В2*((12-М)/12) Если ввод и выбытие объектов основных средств происходит поквартально, то для расчета среднегодовой стоимости ОПФ используются множители: 1 кв.- 10, 2 кв. -7, 3 кв. -4, 4 кв. -1. К показателям эффективности использования основных фондов относят также: - коэффициент обновления = ОПФвв/ОПФк - коэффициент выбытия = ОПФвыб/ОПФн - коэффициент годности = ОПФост/ОПФперв - фондоотдача = Объем ТП/ОПФ - фондоемкость = ОПФ/Объем ТП - коэффициент износа = Сумма износа/ОПФ - срок окупаемости капитальных вложений = (Кв2-Кв1)/(С1-С2) - коэффициент экономической эффективности = 1/срок окупаемости 1.2 Нематериальные активы Под нематериальными активами (НА) понимают объекты долгосрочного использования, не имеющие физической основы, но имеющие стоимостную оценку. К нематериальным активам относятся: деловая репутация «гудвил», авторские права на программные продукты ЭВМ, права на объекты промышленной собственности, права на научные разработки, патенты и лицензии, права пользования землей, природными ресурсами и пр. Нематериальные активы по своему экономическому назначению напоминают основные средства. Они также используются в течение длительного времени, приносят прибыль владельцу, не теряя со временем своей первоначальной стоимости. На нематериальные активы также начисляется амортизация, исходя из амортизируемой стоимости объекта НА, и установленного срока полезного использования ( нормативного срока службы). При невозможности определения нормативного срока службы НА нормы амортизационных отчислений устанавливаются по решению комиссии: - по средствам индивидуализации (фирменным наименованиям, товарным знакам и др.) на срок до 40 лет, но не более срока деятельности организации; - по изобретениям, промышленным образцам, ноу-хау – на срок до 20 лет, но не более срока деятельности организации; - по программным продуктам ЭВМ, правам землепользования – на срок до 10 лет, но не более срока деятельности организации. Амортизация по НА включается в затраты по производству и реализации продукции, работ и услуг. Основными источниками финансирования затрат на приобретение НА являются денежные взносы учредителей, доходы от основной деятельности и внереализационных операций, заемные средства, безвозмездные взносы. 1.3 Долгосрочные финансовые вложении В Гражданском кодексе Республики Беларусь ценная бумага определяется как документ, удостоверяющий с соблюдением установленной .формы и (или) обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении. Классификация ценных бумаг - это деление ценных бумаг на виды по определенным признакам. Характеристика Временные Классификационный признак Срок существования Форма существования Пространственные Рыночные Вид ценных бумаг Срочные. Бессрочные Бумажная (документарная). Безбумажная Национальная принадлежность Отечественные. Иностранные Тип использования Инвестиционные (капитальные). Неинвестиционные Происхождение Первичные (от товара, денег). Вторичные (от ценных бумаг) Предъявительские. Именные Эмиссионные. Неэмиссионные (индивидуальные) Государственные. Муниципальные. Корпоративные и финансовых институтов Порядок владения Форма выпуска Форма собственности и вид эмитента Характер обращаемости Уровень риска Рыночные (свободнообращающиеся). Нерыночные Безрисковые. Малорисковые. Рисковые Вид дохода Экономическая сущность (вид прав) Процентные. Дисконтные Долговые. Владельческие. Долевые Все ценные бумаги можно разделить на два класса: первый - основные ценные бумаги; второй производные ценные бумаги. Основные ценные бумаги - это ценные бумаги, в основе которых лежат имущественные права на какой-либо актив, обычно на товар, деньги, капитал, имущество, различного рода ресурсы и др. Основные ценные бумаги, в свою очередь, можно разделить на две подгруппы: первичные ценные бумаги и вторичные ценные бумаги. Первичные ценные бумаги основаны на активах, в число которых не входят сами ценные бумаги. Это, например, акции, облигации, векселя, закладные и др. Вторичные ценные бумаги - это ценные бумаги, выпускаемые на основе первичных ценных бумаг, это ценные бумаги на сами ценные бумаги: варранты на ценные бумаги, депозитарные расписки и др. Производная ценная бумага - это бездокументарная форма выражения имущественного права (обязательства), возникающего в связи с изменением цены лежащего в основе данной ценной бумаги.. Иными словами, производная ценная бумага - это ценная бумага на какой-либо ценовой актив: на цены товаров (зерно, мясо, нефть, золото и др.);_на цены основных ценных бумаг (обычно на индексы акций, облигации); на цены кредитного рынка (процентные ставки); на цены валютного рынка (валютные курсы) и др. К производным ценным бумагам относятся фьючерсные контракты (товарные, валютные, процентные, индексные и др.) и свободнообращающиеся опционы. По форме существования ценные бумаги делятся на выпускаемые в бумажной и безбумажной формах. Первоначально ценные бумаги выпускались только в бумажной форме (отсюда и произошло их название). Бумажные ценные, бумаги бывают именные а предъявительские. Именная ценная бумага - это ценная бумага, имя владельца которой зафиксировано на бланке и (или) в реестре собственников. Предъявительская ценная думам - это пенная бумага, имя владельца которой не фиксируется непосредственно на нем самой, а ее обращение не нуждается в регистрации, помимо именных и предъявительских существуют также ордерные ценные бумаги, сочетающие в себе черты и одних, и других: это именные ценные бумаги, права владения на которые передаются другому лицу путем передаточной надписи (индоссамента). Безбумажная ценная бумага - это всегда именная бумага, это электронная форма учета владельцев капитала, обладающих заранее обозначенными правами и обязательствами по отношению к пользователю этого капитала. Инвестиционные (капитальные) ценные бумаги - это ценные бумаги, являющиеся объектом для вложения капитала (акции, облигации, фьючерсные контракты и др.). Неинвестиционные ценные бумаги - это ценные бумаги, которые обслуживают денежные расчеты на товарных или других рынках (векселя, чеки, коносаменты). Эмиссионные ценные бумаги выпускаются обычно крупными сериями, в больших количествах, внутри каждой серии все ценные бумаги идентичны; обычно это акции и облигации. Неэмиссионные, ценные бумаги выпускаются поштучно или небольшими сериями. Основные виды ценных бумаг являются рыночными, т.е. могут свободно продаваться и покупаться на рынке. Нерыночные ценные бумаги -это ценные бумаги, на обращение которых на рынке наложены ограничения: их нельзя продать никому, кроме эмитента и через оговоренный срок. Долговые ценные бумаги выпускаются на ограниченный срок с последующим возвратом вложенных сумм. К ним относятся облигации, банковские сертификаты, векселя. Владельческие долевые ценные бумаги дают право собственности на соответствующие активы; к ним относятся акции, варранты, коносаменты. На рынке ценных бумаг Республики Беларусь обращаются следующие виды ценных бумаг: - государственная облигация - государственная краткосрочная облигация (ГКО), государственная долгосрочная облигация (ГДО) - государственные ценные бумаги, выпускаемые от имени правительства Республики Беларусь, Министерством финансов; - облигация, выпускаемая юридическими лицами, - ценная бумага, подтверждающая обязательство эмитента возместить владельцу ценной бумаги ее номинальную стоимость в установленный срок с уплатой фиксированного процента (если иное не предусмотрено условиями выпуска); - вексель - ценная бумага, удостоверяющая ничем не обусловленное обязательство векселедателя (простой вексель) либо иного, указанного в векселе плательщика (переводной вексель), выплатить по наступлении предусмотренного векселем срока определенную денежную сумму владельцу векселя (векселедержателю); - чек - составленное на специальном бланке письменное поручение владельца счета (чекодателя) обслуживающему его банку произвести перечисление указанной на чеке денежной суммы получателю средств (чекодержателю); - депозитный и сберегательный сертификаты - ценные бумаги, удостоверяющие сумму вклада, внесенного в банк, и права вкладчика (физического лица - держателя сертификата) или его правопреемника на получение по истечении установленного срока суммы вклада и процентов по нему в банке, выдавшем сертификат; - коносамент - товарораспорядительный документ (ценная бумага), удостоверяющий заключение договора морской перевозки груза и служащий доказательством приема перевозчиком указанного в этом документе груза; - простая акция - ценная бумага, удостоверяющая право владельца на долю имущества акционерного общества при его ликвидации, дающая право ее владельцу на получение части прибыли общества в виде дивиденда и на участие в управлении обществом; - привилегированная акция - ценная бумага, дающая право ее владельцу на получение дивиденда в качестве фиксированного процента, на долю имущества при ликвидации общества и не дающая права голоса на участие в управлении обществом (если не указано иное). приватизационная ценная бумага - именной приватизационный чек, является государственной именной ценной бумагой, выпущенной на срок, установленный Советом Министров Республики Беларусь, свидетельствует о праве его владельца на долю в приватизируемой государственной собственности и выражает размер этой доли (квоту): - варрант: а) документ, выдаваемый складом и подтверждающий право собственности на товар, находящийся на складе; б) документ, дающий его владельцу преимущественное право на покупку"акций или облигаций какой-то компании в течение определенного срока по установленной це~не]_ - опцион - договор, в соответствии с которым одна из сторон имеет право, но не обязательство, в течение определенного срока продать (купить) у другой стороны соответствующий актив по цене, установленной при заключении договора, с уплатой за это право определенной суммы денег, называемой премией; - фьючерсный контракт - стандартный биржевой договор купли-продажи биржевого актива через определенный срок в будущем по иене, установленной в момент заключения сделки. 2. Инвестиционная деятельность и источники финансирования инвестиций в основные фонды Под инвестиционной деятельностью понимают действия юридических, физических лиц, государства по вложению инвестиций в производство продукции, работ и услуг или иному использованию для получения прибыли (дохода) или достижения иного результата. При этом инвестирование в создание и воспроизводство основных фондов осуществляется в форме капитальных вложений. Объекты инвестиционной деятельности: 1. Недвижимое имущество 2. Ценные бумаги 1.1 Реальные (прямые) инвестиции 2.1 Финансовые (портфельные) инвестиции 3. Интеллектуальная собственность 3.1 Интеллектуальные инвестиции Субъектами инвестиционной деятельности являются: инвесторы, заказчики, исполнители работ, банковские, страховые, посреднические организации. Инвестиционная деятельность осуществляется в следующих формах: 1) создание юридического лица; 2) приобретение имущества или имущественных прав: доли в уставном фонде юридического лица, недвижимости, ценных бумаг, прав на объекты интеллектуальной собственности, другие. Инвестиции – это вложения капитала в хозяйственную деятельность с целью получения дохода. Виды инвестиций: - реальные (прямые) – вложения в основной капитал, нематериальные активы, прирост оборотного капитала - финансовые (портфельные) – средства, вкладываемые в ценные бумаги. Инвестирование в создание и воспроизводство основных фондов осуществляется форме капитальных вложений. Воспроизводственная структура капитальных вложений включает соотношение между направляемыми вложениями средств в новое строительство, расширение и реконструкцию, техническое перевооружение действующих объектов. Технологическая структура капитальных вложений есть распределение их на строительно-монтажные работы, затраты на оборудование, инструменты и прочие затраты. Воспроизводство основных фондов может осуществляться за счет капитальных вложений (прямых инвестиций), путем передачи объектов основных средств учредителями в уставный фонд, при безвозмездной передаче основных средств юридическими и физическими лицами. Источники финансирования воспроизводства основных средств Собственные и приравненные к ним средства Первоначальные взносы учредителей в момент создания предприятия Средства финансового рынка Прочие средства Источники, получаемые от основной деятельности Источники образуемые от проведения работ хозяйственны м способом Заемные Привлеченные Денежные средства инновационных фондов вышестоящих организаций Амортизационные отчисления Мобилизация (иммобилизация) внутренних ресурсов Кредиты банков Эмиссия ценных бумаг Средства внебюджетных фондов Чистая прибыль Прочие источники Ассигнования из бюджета на безвозвратной основе Бюджетные кредиты Долевое участие в строительстве Коммерческие кредиты предприятийпоставщиков Лизинг,страхов ание, благотворительные взносы пожертвования Мобилизация (иммобилизация) внутренних ресурсов связана с тем, что для проведения строительно-монтажных работ хозяйственным способом предприятие должно обеспечить себя определенным объемом оборотных средств (О). Они необходимы для формирования запасов непрокредитованного оборудования, требующего монтажа; на покрытие затрат по образованию запасов основных и вспомогательных материалов, на формирование минимальных остатков денежных ресурсов. При определении размера оборотных активов учитывается состояние расчетов за выполненные строительные работы и с поставщиками товарно-материальных ценностей. В этом случае устанавливается кредиторская задолженность (К). Расчет мобилизации (иммобилизации) внутренних ресурсов в строительстве определяется по формуле: М = (О1 – О2) – (К1 –К2) Положительная величина М означает мобилизацию внутренних ресурсов, что способствует уменьшению потребности стройки в денежных ресурсах и позволяет учесть эту сумму как источник финансирования капитальных вложений. Отрицательная величина М называется иммобилизацией, означает плановое увеличение потребности в оборотных средствах, требующее роста объема капитальных вложений. 3. Состав и характеристика оборотного капитала Оборотный капитал - это денежные средства, авансированные в оборотные производственные фонды и фонды обращения. Оборотные средства (оборотный капитал) обеспечивают бесперебойный процесс производства и реализации продукции. Совершая непрерывный кругооборот, они переходят из сферы производства в сферу обращения и обратно, принимая последовательно денежную, товарную и опять денежную форму. Совершая полный кругооборот, оборотные средства функционируют на всех стадиях одновременно. К концу кругооборота оборотные средства остаются в том же объеме, что и в начале. Размеры первоначальной суммы денежных средств и выручки не совпадает на величину прибыли. Оборотные средства (капитал) классифицируются по следующим признакам: 1) источникам формирования: * собственные и привлеченные; * заемные; 2) в зависимости от функциональной роли в процессе производства: * оборотные производственные фонды, * фонды обращения; 3) в зависимости от практики контроля и методов планирования и управления оборотные средства делят: * нормируемые, * ненормируемые; 4) в зависимости от материально-вещественного содержания: * предметы труда (сырье, материалы, топливо, полуфабрикаты), * незавершенное производство, МБП, * готовая продукция и товары, * денежные средства и средства в расчетах; 5) по степени ликвидности (скорости превращения в денежные средства): * абсолютно ликвидные, * быстро реализуемые оборотные активы, * медленно реализуемые оборотные активы. Деление оборотных средств по источникам формирования на собственные и заемные (привлеченные) имеет принципиальное значение для функционирования отечественных предприятий. Наличие собственных оборотных средств позволяет легче противостоять обесцениванию или утрате оборотных активов в случаях банкротства покупателей, порче или потере материалов или готовой продукции. Собственные оборотные средства (часть оборотного капитала) формируются за счет собственного капитала предприятий (уставного капитала, резервного капитала, накопленной прибыли и др.). Заемные оборотные средства представлены банковскими кредитами и займами. Эти средства вовлекаются во временное пользование. Предприятие также привлекают в оборот средства в виде кредиторской задолженности. Деление оборотных средств (капитала) по функциональному признаку необходимо для учета, анализа и контроля времени пребывания оборотных средств в сфере производства и в сфере обращения. К оборотным производственным фондам относят: * производственные запасы - сырье, основные материалы, покупные полуфабрикаты, топливо, вспомогательные материалы, малоценные и быстроизнашивающиеся предметы; * средства в процессе производства - незавершенное производство, полуфабрикаты собственной выработки, расходы будущих периодов. Фонды обращения включают: готовую продукцию на складах предприятия; товары отгруженные, но еще не оплаченные покупателями; товары на ответственном хранении у покупателей в связи с отказом от оплаты; товары для перепродажи; денежные средства в кассе и на счетах в банках; краткосрочные финансовые вложения; дебиторскую задолженность, прочие оборотные активы. В зависимости от методов управления оборотные средства делят на нормируемые и ненормируемые. К нормируемым относят те виды оборотных средств, которые можно достаточно точно рассчитать на перспективу (год и более). Это - все производственные запасы, незавершенное производство, готовая продукция на складе, товары для перепродажи, расходы будущих периодов. К ненормируемым оборотным средствам относят те элементы, потребность в которых определяется в оперативном порядке на более короткие промежутки времени. Это - все товары отгруженные, деньги, краткосрочные финансовые вложения, дебиторская задолженность, прочие оборотные средства. Значительную часть оборотных средств предприятий, классифицированных в зависимости от материально-вещественного содержания, составляют предметы труда. В отличие от основных средств, которые неоднократно участвуют в процессе производства, оборотные средства, представленные предметами труда, функционируют в одном производственном цикле и полностью переносят свою стоимость на вновь изготовленный продукт. Классификация оборотных средств по степени их ликвидности характеризует качество средств предприятия, находящихся в обороте. К н а и б о л е е л и к в и д н ы м активам относят деньги в кассе и на счетах в банках и краткосрочные финансовые вложения. Б ы с т р о р е а л и з у е м ы м и активами считаются дебиторская задолженность и прочие оборотные активы. М е д л е н н о р е а л и з у е м ы м и активами являются запасы и затраты за вычетом расходов будущих периодов и НДС по приобретенным товарам. Принято различать состав и структуру оборотных средств. Под составом оборотных средств следует понимать совокупность элементов (статей), образующих оборотные средства. Структура оборотных средств - это соотношения между их элементами (статьями). Она неодинакова в различных отраслях и зависит от ряда факторов: состава затрат на производство, типа производства, периодичности и регулярности поставок, удельного веса комплектующих изделий, форм безналичных расчетов. 4. Определение потребности в оборотном капитале Определение достаточности оборотного капитала находится в компетенции предприятий и связано с нормированием оборотных средств. Научно обоснованное нормирование оборотных средств позволяет определить тот ориентировочный объем оборотных средств, который требуется, чтобы осуществлять непрерывность процессов производства и реализации товаров. Норматив оборотных средств – это расчетная стоимостная величина, отражающая минимальную потребность в оборотном капитале. Норма – это потребность в оборотных средствах, выраженная в днях, часах и др. запаса. Если фактические остатки оборотных средств значительно превышают нормативы, то это говорит о неэффективном финансовом механизме предприятия. В таком случае предприятие для осуществления бизнеса предприятие вовлекает в оборот дополнительные средства без увеличения масштабов своей деятельности. Если фактические остатки оборотных средств ниже нормативных значений, то это может приводить к перебоям в производстве и реализации товаров и создавать финансовые проблемы. В основу определения потребности в оборотных средствах положена формула: Н = Нд * Ор Н – норматив оборотных средств ( по конкретному элементу) Нд – норма оборотных средств в днях Ор – однодневный расход средств, который исчисляется по прогнозным данным 4- го квартала планируемого года. Нормирование оборотных средств осуществляют следующими методами: 1) прямого счета – по каждому элементу рассчитывают норму запаса и однодневный расход (выпуск), а затем для определения общей потребности суммируют частные нормативы; 2) экономико-аналитическим (статистико-аналитическим) – нормативы рассчитываются по отдельным элементам оборотных средств, при этом нормы запаса в днях берутся фактические по данным бухгалтерского учета; при расчете среднего остатка оборотных средств используют формулу средней хронологической Со = (1/2Х1+Х2+Х3+Х4+1/2Х5)/4 Затем средний остаток оборотных средств делят на фактический однодневный расход (выпуск) отчетного периода и определяют норму запаса в днях по конкретному элементу или в целом. Для определения норматива норму запаса в днях умножают на однодневный расход (выпуск); 3) коэффициентов – расчет норматива производится по предприятию в целом и необходимость исчисления нормы запаса и однодневного расхода (выпуска) отпадает Совокупный норматив оборотных средств исчисленный предприятием за отчетный год делится на две группы: - к первой группе относят те элементы, которые зависят от изменения объема производства, ко второй – те элементы, которые не изменяются при изменении объема производства либо меняются незначительно. Норматив оборотных средств первой группы определяется путем корректировки норматива отчетного года на темпы изменения объема производства и цен, планируемое ускорение оборачиваемости оборотных средств. При расчете норматива оборотных средств второй группы может учитываться предполагаемый индекс инфляции. По усмотрению предприятия величина норматива во второй группе может приниматься в расчет без изменений, т.е. на уровень отчетного года. При нормировании оборотных средств по сырью, материалам норма оборотных средств определяется по формуле: Нд = П + Р + Т + 0,5И + С П – транспортный запас, Р – время на приемку, разгрузку и складирование Т – технологический запас 0,5И – текущий складской запас, С – страховой запас Норма оборотных средств в днях по незавершенному производству рассчитывают по формуле: Нд = Д * Кнз Д – длительность производственного цикла Кнз – коэффициент нарастания затрат Кнз = (А + 0,5Б)/(А + Б) А - единовременные материальные затраты Б – все остальные затраты в себестоимости 0,5 - поправочный коэффициент к сумме последующих затрат 5. Ненормируемые оборотные средства, их характеристика Ненормируемые оборотные средства функционируют в сфере обращения. Они включают: - товары отгруженные – товары отгруженные , сроки оплаты которых не наступили; товары отгруженные неоплаченные в срок; товары на ответственном хранении у покупателей - денежные средства – средства в кассе и на сетах в банке - краткосрочные финансовые вложения – инвестиции в ценные бумаги краткосрочного действия - дебиторская задолженность – показывает сумму средств, временно отвлеченных из оборота организации: задолженность покупателей и заказчиков, дочерних предприятий, учредителей по взносам в уставный капитал, прочих дебиторов. Организация заинтересована в сокращении ненормируемых оборотных средств, так как это ускоряет оборачиваемость оборотных средств в сфере обращения и способствует более эффективному их использованию. 6. Источники формирования, пополнения и финансирования оборотного капитала Оборотные средства формируются за счет собственных, заемных и дополнительно привлеченных средств. Если величина совокупного норматива на планируемый год больше, чем было принято предприятием на текущий год, то разница составляет прирост норматива собственных оборотных средств, который показывает планируемый размер их пополнения. К собственным источникам финансирования относят прирост устойчивых пассивов. Устойчивые пассивы – это постоянная не снижающаяся часть кредиторской задолженности, которая находится в полном распоряжении предприятия ( минимальная задолженность по оплате труда, задолженность по социальному страхованию и обеспечению, задолженность перед бюджетом, задолженность по резерву предстоящих расходов и платежей и др.) На покрытие прироста норматива оборотных средств направляется не вся сумма устойчивых пассивов, а только ее прирост, т.к. базовая сумма уже учтена в предыдущие годы. Минимальная задолженность по оплате труда рассчитывается по формуле: Мз = (Ф / 90) * Д Ф – фонд оплаты труда в 4-м квартале предстоящего года Д – количество дней с начала месяца до дня выплаты средств Минимальная задолженность по социальному страхованию и обеспечению рассчитывается по формуле: Мз = Мз опл. труда * % ФСЗН /100 Минимальная задолженность по резерву предстоящих расходов и платежей – принимается в размере минимального остатка по счету резерва в динамическом ряду за отчетный год с учетом изменения фонда оплаты труда в планируемом году. По другим видам устойчивых пассивов их величина принимается в половинном размере минимального остатка в динамическом ряду за отчетный год. Состав источников формирования оборотных средств Собственные Уставный капитал Резервные фонды Фонды накопления Целевое финансирование и поступления Прочие фонды специального назначения Нераспределенная прибыль Заемные Долгосрочные кредиты банков Краткосрочные кредиты банков Коммерческие кредиты Кредиты банков для работников Инвестиционный налоговый кредит Бюджетные займы Дополнительно привлеченные Кредиторская задолженность поставщикам-подрядчикам Задолженность по оплате труда работникам предприятия Задолженность по социальному страхованию и обеспечению Задолженность перед бюджетом по налогам Задолженность перед прочими кредиторами Фонды потребления Резервы предстоящих расходов и платежей Резервы по оплате сомнительных долгов Благотворительные и прочие поступления 7. Эффективность использования оборотных средств К показателям эффективности использования оборотных средств относят: - коэффициент оборачиваемости Коб = Р / Со или Д/Тдн (об), показывает сколько оборотов совершают оборотные средства за период - длительность одного оборота запасов Тд = (Со * Д) / Р или Д/Коб (дн), показывает количество дней приходящихся на один оборот - коэффициент загрузки Кз = Со / Р или 1/Коб , показывает сумму оборотных средств, приходящихся на 1 руб. реализованной продукции Со – средние остатки нормируемых оборотных средств Р – объем реализации продукции Д – период оборота (360, 90, 30 дн.) Количественным результатом эффективности использования оборотных средств является их высвобождение из оборота и дополнительное привлечение в оборот. Высвобождение оборотных средств связано с ускорением их оборачиваемости, а дополнительное привлечение – с замедлением. Для расчета суммы высвободившихся из оборота или дополнительно привлеченных в оборот средств пользуются формулой: Высвобождение = Рфакт/Д * Д ускорения Дополнительное привлечение = Рфакт/Д * Д замедления.