Памятка клиенту - физическому лицу

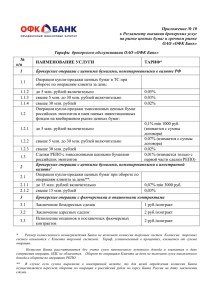

реклама

Памятка клиенту - физическому лицу Налогообложение операций с ценными бумагами и финансовыми инструментами срочных сделок, операций РЕПО с ценными бумагами 1 СОДЕРЖАНИЕ 1. 2. 3. 4. 5. 6. 7. 8. 9. Налоговый агент Налоговый статус Зачисление ценных бумаг извне Расчет и уплата НДФЛ Сальдирование налоговых баз Перенос убытков на будущие периоды Доходы, не подлежащие налогообложению 1-НДФЛ и 2-НДФЛ Зачет, возврат НДФЛ 2 Уважаемый клиент, При подписании документов о присоединении к Регламенту оказания услуг клиентам ООО “Пермская Фондовая Компания” на рынке ценных бумаг и срочном рынке, компания принимает на себя обязанности налогового агента в соответствии с требованиями Налогового Кодекса Российской Федерации (далее – НК РФ). Налоговый агент обязан: 1) правильно и своевременно исчислять, удерживать и перечислять налог на доходы физических лиц (далее – НДФЛ, налог) в бюджетную систему Российской Федерации на соответствующие счета Федерального казначейства по окончании налогового периода, в случае прекращения до окончания налогового периода договора налогоплательщика с налоговым агентом, а также до истечения налогового периода или до истечения срока действия договора при выплате налоговым агентом денежных средств (дохода в натуральной форме)1; 2) письменно сообщать в налоговый орган по месту своего учета о невозможности удержать у налогоплательщика исчисленную сумму налога (полностью или частично) и сумме задолженности налогоплательщика в течение одного месяца с даты окончания налогового периода, даты прекращения действия договора2; 3) вести учет начисленных и выплаченных налогоплательщикам доходов, исчисленных, удержанных и перечисленных в бюджетную систему Российской Федерации налогов, в том числе по каждому налогоплательщику; 4) представлять в налоговый орган по месту своего учета документы, необходимые для осуществления контроля за правильностью исчисления, удержания и перечисления налогов; 5) в течение четырех лет обеспечивать сохранность документов, необходимых для исчисления, удержания и перечисления налогов. Налоговый статус Налоговый статус налогоплательщика для целей расчета НДФЛ определяется следующим образом: Клиенты – российские граждане: на момент открытия счета клиенты при заполнении Анкеты клиента подтверждают свой налоговый статус в России; Брокер оставляет за собой право требовать от клиента предоставления копии всех страниц заграничного паспорта с отметками пограничного контроля и расчета общего количества дней при получении соответствующего запроса/требования государственных органов. Клиенты – иностранные граждане: 1 Под выплатой денежных средств понимаются выплата налоговым агентом наличных денежных средств налогоплательщику или третьему лицу по требованию налогоплательщика, а также перечисление денежных средств на банковский счет налогоплательщика или на счет третьего лица по требованию налогоплательщика. Выплатой дохода в натуральной форме признается передача налоговым агентом налогоплательщику ценных бумаг со счета депо (лицевого счета) налогового агента или счета депо (лицевого счета) налогоплательщика, по которым налоговый агент наделен правом распоряжения. Выплатой дохода в натуральной форме не признается передача налоговым агентом ценных бумаг по требованию налогоплательщика, связанная с исполнением последним сделок с ценными бумагами, при условии, если денежные средства по соответствующим сделкам в полном объеме поступили на счет (в том числе банковский счет) налогоплательщика, открытый у данного налогового агента. 2 Уплата налога в этом случае производится налогоплательщиком самостоятельно в соответствии со статьей 228 НК РФ. 3 на момент открытия счета клиенты при заполнении Анкеты клиента подтверждают свой налоговый статус в России. При этом налоговый статус резидента России должен быть подкреплен достаточными доказательствами3; Достаточным доказательством налогового статуса резидента для иностранных граждан в России является копия всех страниц иностранного паспорта с отметками пограничного контроля и расчет общего количества дней, проведенных иностранным гражданином в России в отчетном году (с 1 января по 31 декабря), в случае если общее количество дней в расчете равно или превышает 183 дня. Граждане Республики Беларусь согласно Протоколу к Соглашению между Правительством Российской Федерации и Правительством Республики Беларусь об избежании двойного налогообложения и предотвращении уклонения от уплаты налогов в отношении налогов на доходы и имущество вправе в качестве достаточного доказательства налогового статуса резидента представить официальную справку работодателя, подтверждающую, что трудовой контракт с гражданином Республики Беларусь заключен с «___» числа 201 года на период более 183 дней в календарном году, и что местом работы данного гражданина является г. ___ Российской Федерации. Налоговая ставка в отношении доходов по операциям с ЦБ и ФИСС, по операциям РЕПО: получаемых физическими лицами, не являющимися налоговыми резидентами Российской Федерации - 30 процентов (в отношении дивидендов – 15 процентов); получаемых физическими лицами, являющимися налоговыми резидентами Российской Федерации - 13 процентов (в отношении дивидендов – 9 процентов). Зачисление ценных бумаг извне При зачислении ЦБ из другого депозитария или реестра документы, подтверждающие расходы на приобретение вводимых ЦБ, должны быть предоставлены вместе с Неторговым поручением (Приложение № 14 к Регламенту), но не позднее, чем за три рабочих дня до подачи заявления на вывод денежных средств (ценных бумаг), и (или) не позднее, чем 30 декабря отчетного года. В случае если документы не были предоставлены в срок, расходы по приобретению зачисляемых ЦБ для целей расчета НДФЛ считаются равными нулю4. Такие расходы, если они не были учтены ранее до передачи ЦБ брокеру, могут быть учтены клиентом самостоятельно при подаче налоговой декларации в налоговый орган по окончании налогового периода. Последовательность включения ЦБ, зачисленных из другого депозитария или реестра, в состав расходов для целей налогообложения определяется исходя из порядка, указанного клиентом в заявление на зачисление ЦБ извне. В случае зачисления ЦБ одной партией расходы на приобретение одной бумаги определяются исходя из средней стоимости зачисленных по данной партии ЦБ. При зачислении ЦБ разными партиями расходы на приобретение одной ЦБ определяются исходя из стоимости зачисленных по данной партии ЦБ к их количеству. Для этого необходимо подать несколько Неторговых поручений на зачисление ЦБ (на каждую партию по поручению), которое должно совпадать с количеством и стоимостью партий, указанных в подтверждающих затраты документах. 3 Иностранный гражданин вправе представить брокеру достаточные доказательства установления налогового резидентства в России в любой момент с момента открытия счета. После представления достаточных доказательств расчет налога производится по ставке, установленной для налоговых резидентов России, а излишне удержанная сумма налога возвращается на брокерский счет или идет в зачет налогов будущих периодов в зависимости от пожеланий клиента, высказанных в заявлении брокеру 4 На налогового агента не возложена обязанность учитывать доходы и расходы налогоплательщика по операциям, которые осуществлялись без его участия через другого профессионального участника рынка ценных бумаг, который сам является налоговым агентом. 4 Документами, подтверждающими расходы на приобретение ЦБ, могут служить оригиналы или надлежащим образом заверенные копии5 следующих документов: 1. при приобретении зачисляемых ЦБ через брокера или доверительного управляющего (далее – ДУ): a. официальное письмо (справка) или отчет брокера, или b. акт приемки-передачи активов между ДУ и клиентом ДУ; 2. при приобретении зачисляемых ЦБ иным способом: a. договор купли-продажи ЦБ (договор мены, договор участия в первичном размещении или др.), b. документы, подтверждающие оплату по представляемому договору (расписка, платежное поручение, квитанция к приходному кассовому ордеру или др.), c. документы, подтверждающие переход права собственности на ЦБ (депозитарная выписка, справка о движении по счету, и т.п.); d. документы, подтверждающие прочие расходы по приобретению ЦБ; при выкупе доли участника общества (акционера) ценными бумагами: a. документ, подтверждающий сумму взноса в уставный капитал (учредительный договор или др.), b. документы, подтверждающие оплату по представляемому документу, c. документ, подтверждающий выкуп доли ценными бумагами и выкупную стоимость (письмо, соглашение или др.); 3. при приобретении зачисляемых паев паевых инвестиционных фондов (далее – ПИФ): a. уведомление об операции по лицевому счету в реестре владельцев инвестиционных паев, b. документы, подтверждающие оплату в случае приобретения на основании заявки на приобретение паев, c. документы, подтверждающие прочие расходы по приобретению паев; при приобретении на вторичном рынке: a. договор купли-продажи паев, b. документы, подтверждающие оплату в случае приобретения паев на вторичном рынке, без участия посредника, или c. отчет брокера (агента, ДУ) в случае приобретения паев на вторичном рынке, при участии посредника, d. документы, подтверждающие прочие расходы по приобретению паев; при внесении имущества (имущественных прав) в состав ПИФ: a. уведомление об операции по лицевому счету в реестре владельцев инвестиционных паев, b. документы, подтверждающие расходы на приобретение имущества (имущественных прав), внесенного в состав ПИФ, c. документы, подтверждающие прочие расходы по приобретению паев; 4. при получении зачисляемых ЦБ в порядке наследования и (или) дарения, если даритель и одаряемый являются членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом Российской Федерации: a. документы, подтверждающие расходы дарителя (наследодателя) на приобретение этих ЦБ (см. п.1-3), b. подтверждение родства (свидетельство о рождении, свидетельство о браке и т.д.); 5. при получении зачисляемых ЦБ в результате реорганизации организации6: 5 Клиент заверяет копии предоставляемых документов, проставляя на каждой страницы: «Копия верна», подпись и дату. 5 a. документы, подтверждающие расходы на приобретение ЦБ до момента реорганизации (см. п.1-4); b. документы, подтверждающие участие клиента в реорганизации ЦБ. 6. при получении зачисляемых ЦБ в результате обмена (конвертации) организациейэмитентом или паевым инвестиционным фондом7: a. документы, подтверждающие расходы на приобретение ЦБ, которыми владел клиент до их обмена (конвертации) (см. п.1-4), b. документы, подтверждающие участие клиента в обмене/конвертации ЦБ. Если налогоплательщиком были приобретены в собственность (в том числе получены на безвозмездной основе или с частичной оплатой, а также в порядке дарения или наследования) ценные бумаги, при налогообложении доходов по операциям купли-продажи (погашения) ценных бумаг в качестве документально подтвержденных расходов на приобретение (получение) этих ЦБ учитываются суммы, с которых был исчислен и уплачен налог при приобретении (получении) данных ЦБ, и сумма налога, уплаченного налогоплательщиком. В данном случае клиент также должен документально подтвердить уплату налога. Расчет и уплата НДФЛ При совершении операций с ЦБ и ФИСС расходы признаются по стоимости первых по дате приобретения (которой считается наиболее поздняя из дат - дата перерегистрации или дата оплаты) ценных бумаг (метод ФИФО). Финансовый результат по каждой операции и по каждой совокупности операций с ЦБ определяется отдельно следующим образом: 1. По ЦБ, которые обращаются на организованном рынке ценных бумаг. 2. По ЦБ, которые не обращаются на организованном рынке ценных бумаг. Финансовый результат по каждой операции и по каждой совокупности операций с ФИСС8 определяется отдельно следующим образом: 1. По ФИСС, которые обращаются на организованном рынке и базисным активом которых являются ценные бумаги, фондовые индексы, или иные ФИСС, базисным активом которых являются ценные бумаги или фондовые индексы. 2. По ФИСС, которые обращаются на организованном рынке и базисным активом которых не являются ценные бумаги, фондовые индексы, или иные ФИСС, базисным активом которых являются ценные бумаги или фондовые индексы. 6 В некоторых случаях требуются документы, подтверждающие реорганизацию организации, и финансовая отчетность реорганизуемых компаний. 7 В некоторых случаях требуются документы, подтверждающие проведение обмена (конвертации) организацией-эмитентом или паевым инвестиционным фондом. 8 Финансовым инструментом срочных сделок признается договор, являющийся производным финансовым инструментом в соответствии с Федеральным законом "О рынке ценных бумаг", за исключением договора, предусматривающего обязанность сторон или стороны договора периодически или единовременно уплачивать денежные суммы в случае предъявления требований другой стороной в зависимости от изменения значений величин, составляющих официальную статистическую информацию, от наступления обстоятельства, свидетельствующего о неисполнении или ненадлежащем исполнении одним или несколькими юридическими лицами, государствами или муниципальными образованиями своих обязательств, от физических, биологических и (или) химических показателей состояния окружающей среды, от иного обстоятельства, которое прямо не предусмотрено указанным выше Федеральным законом, а также от изменения значений величин, определяемых на основании совокупности указанных показателей. 6 3. По ФИСС, которые не обращаются на организованном рынке (опционные контракты). Финансовый результат по каждой операции и по каждой совокупности операций РЕПО определяется отдельно. Доходами по операциям с ЦБ признаются (полученные в налоговом периоде): доходы от купли-продажи (погашения) ЦБ, доходы в виде процента (купона, дисконта) по ЦБ, доходы по операциям с базисным активом ФИСС, если базисный актив – ЦБ. Доходами по операциям с ФИСС признаются (полученные в налоговом периоде): доходы от реализации ФИСС, включая полученные суммы вариационной маржи и премии по контрактам, доходы по операциям с базисным активом ФИСС, если базисный актив – другие ФИСС. Доходами в виде процентов по займу, полученными по операциям РЕПО, признается: Для продавца по первой части РЕПО разница между ценой приобретения ценных бумаг по второй части РЕПО и ценой реализации ценных бумаг по первой части РЕПО, если такая разница отрицательна; Для покупателя по первой части РЕПО разница между ценой реализации ценных бумаг по второй части РЕПО и ценой приобретения ценных бумаг по первой части РЕПО, если такая разница положительна. Расходами по выплате процентов по займу, уплаченными по операциям РЕПО, признается: Для продавца по первой части РЕПО разница между ценой приобретения ценных бумаг по второй части РЕПО и ценой реализации ценных бумаг по первой части РЕПО, если такая разница положительна; Для покупателя по первой части РЕПО разница между ценой реализации ценных бумаг по второй части РЕПО и ценой приобретения ценных бумаг по первой части РЕПО, если такая разница отрицательна. Указанные расходы принимаются для целей налогообложения в пределах сумм, рассчитанных исходя из действующей на дату выплаты процентов по операциям РЕПО ставки рефинансирования ЦБ РФ, увеличенной в 1,8 раза, для расходов, выраженных в рублях, и увеличенной в 0,8 раза для расходов, выраженных в иностранной валюте. Расходы в виде биржевых, брокерских и депозитарных комиссий, связанных с совершением операций РЕПО, уменьшают налоговую базу по операциям РЕПО после применения ограничений, установленных выше. Суммы процентов, уплаченные клиентом по кредитам и займам, полученным для совершения сделок с ЦБ (включая проценты по кредитам и займам для совершения маржинальных сделок), учитываются в пределах сумм, рассчитанных исходя из действующей на дату выплаты процентов ставки рефинансирования Центрального банка Российской Федерации, увеличенной в 1,1 раза, - для кредитов и займов, выраженных в рублях, и исходя из 9 процентов - для кредитов и займов, выраженных в иностранной валюте. Расходы, которые не могут быть непосредственно отнесены на уменьшение дохода по операциям с ЦБ или по операциям с ФИСС, обращающимися или не обращающимися на 7 организованном рынке, либо на уменьшение соответствующего вида дохода, распределяются пропорционально доле каждого вида дохода и включаются в расходы налоговым агентом по окончании налогового периода или на дату прекращения действия договора По операциям с ЦБ, обращающимися на организованном рынке ценных бумаг, сумма отрицательного финансового результата, уменьшающая финансовый результат по операциям с ЦБ, обращающимися на организованном рынке ценных бумаг, определяется с учетом предельной границы колебаний рыночной цены ЦБ. Финансовый результат, полученный в налоговом периоде по отдельным операциям с ценными бумагами, не обращающимися на организованном рынке ценных бумаг, которые на момент их приобретения относились к ценным бумагам, обращающимся на организованном рынке ценных бумаг, уменьшается на сумму отрицательного финансового результата, полученного в налоговом периоде по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг. При получении клиентом дохода в виде материальной выгоды, полученной от приобретения ЦБ, ФИСС, налоговая база определяется брокером как превышение рыночной стоимости ЦБ9, ФИСС над суммой фактических расходов клиента на их приобретение. Брокер перечисляет суммы исчисленного и удержанного налога при получении дохода в виде материальной выгоды не позднее дня, следующего за днем фактического удержания исчисленной суммы налога. В расходы на приобретение ЦБ, являющихся базисным активом опционного контракта, включаются суммы, уплаченные продавцу за ЦБ в соответствии с таким контрактом, а также уплаченные суммы премии и вариационной маржи по опционным контрактам. Материальная выгода не возникает при приобретении налогоплательщиком ЦБ по первой или второй части РЕПО при условии исполнения сторонами обязательств по первой и второй частям РЕПО. Налоговый агент определяет налоговую базу налогоплательщика по всем видам доходов от операций, осуществляемых налоговым агентом в пользу налогоплательщика. Доходы, полученные клиентом от погашения (полного или частичного) облигации или выплаты купона, облагаются НДФЛ эмитентом облигации/депозитарием. При этом брокер признается налоговым агентом по суммам налога, недоудержанным эмитентом/депозитарием ЦБ. В этом случае, суммы, уплаченные налогоплательщиком за приобретение ЦБ, в отношении которых предусмотрено частичное погашение номинальной стоимости ЦБ в период ее обращения, признаются расходами при таком частичном погашении пропорционально доле доходов, полученных от частичного погашения, в общей сумме, подлежащей погашению. Налоговой базой по операциям с ЦБ, по операциям с ФИСС и операциям РЕПО признается положительный финансовый результат по совокупности соответствующих операций, исчисленных за налоговый период. Налоговая база, с которой выплачивается налог, определяется на дату выплаты денежных средств (дохода в натуральной форме), по которым налоговый агент выступает в качестве брокера, но до начала основной торговой сессии. 9 Рыночная стоимость ЦБ, обращающихся на организованном рынке ценных бумаг, определяется исходя из их рыночной цены с учетом предельной границы ее колебаний. Рыночная стоимость ЦБ, не обращающихся на организованном рынке ценных бумаг, определяется исходя из расчетной цены ЦБ с учетом предельной границы ее колебаний. 8 В соответствии с положениями п. 11, 12 ст. 226.1 НК РФ, при совершении выплат в денежной или натуральной форме (вывод ценных бумаг со сменой владельца ) в течение налогового периода сумма налога к удержанию на дату выплаты дохода с 01.01.2014 г рассчитывается по следующим формулам: Сумма налога к удержанию исчисляется по соответствующей ставке с суммы текущей выплаты, если сумма налога с налогооблагаемой базы на момент выплаты (с учетом ранее удержанного налога за налоговый период) > суммы текущей выплаты Сумма налога к удержанию исчисляется по соответствующей ставке с налогооблагаемой базы на момент выплаты, если сумма налога с налогооблагаемой базы на момент выплаты (с учетом ранее удержанного налога за налоговый период) < суммы текущей выплаты При этом, в случае выплат в натуральной форме (в виде вывода ценных бумаг), сумма текущей выплаты определяется как сумма фактически произведенных расходов на приобретение данных ценных бумаг. Текущая выплата – сумма денежных средств к выплате, балансовая стоимость выводимых ценных бумаг (т.е. сумма фактически произведенных и документально подтвержденных расходов Клиента на приобретение выводимых ценных бумаг); Соответствующая ставка – ставка налога, определенная в соответствии с налоговым статусом клиента на дату выплаты дохода (для резидентов РФ ставка составляет - 13%; для нерезидентов - 30%) Налогооблагаемая база – налогооблагаемая база по совершенным сделкам на дату расчета По окончании налогового периода — по состоянию на 31 декабря отчетного года включительно. НДФЛ = НБ*Ставка – НДФЛ ранее уплаченный в течение отчетного периода По окончании календарного года производится итоговый расчет налоговой базы с учетом всех сделок по реализации ценных бумаг, совершенных в налоговом периоде, с перерасчетом и зачетом налогов, удержанных при промежуточных выплатах. Обращаем Ваше внимание на то, что удержанный Брокером в течение налогового периода НДФЛ (в результате выводов денежных средств и ценных бумаг) при изменении налоговой базы не признается излишне удержанным и, следовательно, возврат до окончания календарного года не осуществляется. (Письмо Минфина РФ № 03-04-06/4-244 от 30.09.2011). Налоговые агенты исчисляют, удерживают и перечисляют удержанный у налогоплательщика налог не позднее одного месяца с даты выплаты денежных средств (передачи ценных бумаг) или с даты окончания налогового периода (не позднее 31 января года, следующего за отчетным). При невозможности удержать у налогоплательщика исчисленную сумму налога по факту прекращения срока действия договора или окончания налогового периода брокер в течение одного месяца с момента возникновения этого обстоятельства в письменной форме уведомляет налоговый орган по месту своего учета о невозможности указанного удержания и сумме задолженности налогоплательщика. Уплата налога в этом случае производится в соответствии со статьей 228 НК РФ. 9 Сальдирование налоговых баз При определении налоговой базы по окончании налогового периода, а также в случае прекращения до окончания налогового периода договора клиента с брокером, налоговая база определяется с учетом следующих положений: Сумма убытка по операциям с ФИСС, обращающимися на организованном рынке, базисным активом которых не являются ценные бумаги, фондовые индексы или иные ФИСС, базисным активом которых являются ценные бумаги или фондовые индексы, полученного по результатам указанных операций, совершенных в налоговом периоде, уменьшает налоговую базу по операциям с ФИСС, обращающимися на организованном рынке. Сумма убытка по операциям с ФИСС, обращающимися на организованном рынке, базисным активом которых являются ценные бумаги, фондовые индексы или иные ФИСС, базисным активом которых являются ценные бумаги или фондовые индексы, полученного по результатам указанных операций, совершенных в налоговом периоде, после уменьшения налоговой базы по операциям с ФИСС, обращающимися на организованном рынке, уменьшает налоговую базу по операциям с ЦБ, обращающимися на организованном рынке ценных бумаг. Сумма убытка по операциям с ЦБ, обращающимися на организованном рынке ценных бумаг, полученного по результатам указанных операций, совершенных в налоговом периоде, уменьшает налоговую базу по операциям с ФИСС, обращающимися на организованном рынке, базисным активом которых являются ценные бумаги, фондовые индексы или иные ФИСС, базисным активом которых являются ценные бумаги или фондовые индексы. Сумма убытка по операциям РЕПО принимается в уменьшение доходов по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг, а также с ценными бумагами, не обращающимися на организованном рынке ценных бумаг, в пропорции, рассчитанной как соотношение стоимости ценных бумаг, являющихся объектом операций РЕПО, обращающихся на организованном рынке ценных бумаг, и стоимости ценных бумаг, являющихся объектом операций РЕПО, не обращающихся на организованном рынке ценных бумаг, в общей стоимости ценных бумаг, являющихся объектом операций РЕПО. 10 Убыток по операциям РЕПО Прибыль по обращающимся ЦБ Прибыль по необращающимся ЦБ Перенос убытков на будущие периоды10 Налогоплательщики, получившие убытки в предыдущих налоговых периодах по операциям с ЦБ, обращающимися на организованном рынке ценных бумаг, от операций с ФИСС, обращающимися на организованном рынке, вправе уменьшить налоговую базу по операциям с ЦБ, обращающимися на организованном рынке ценных бумаг, по операциям с ФИСС, обращающимися на организованном рынке, на всю сумму полученного ими убытка или на часть этой суммы в течение 10 лет, следующих за тем налоговым периодом, в котором получен этот убыток (осуществляется в отношении убытков, полученных начиная с 2010 года). Учет убытков в соответствии со статьей 220.1 НК РФ осуществляется на основании письменного заявления налогоплательщика при представлении им налоговой декларации в налоговый орган по окончании налогового периода. 10 Перенос на будущие периоды убытков от операций с ЦБ и операций с ФИСС осуществляется в соответствии с пунктом 15 статьи 214.1 НК РФ. 11 Доходы, не подлежащие налогообложению В соответствии с п. 17.2 ст. 217 НК РФ освобождены от налогообложения доходы физических лиц, получаемые от реализации (погашения) долей участия в уставном капитале российских организаций. Освобождение применяется, только если реализуемые доли до продажи принадлежали налогоплательщику более пяти лет. Аналогичное правило применяется и при продаже акций российских организаций, указанных в п. 2 ст. 284.2 НК РФ. К ним относятся: ценные бумаги, которые признаются не обращающимися на ОРЦБ в течение всего срока владения физическим лицом такими акциями; ценные бумаги, которые обращаются на ОРЦБ и в течение всего срока владения физическим лицом такими акциями являются акциями высокотехнологичного (инновационного) сектора экономики11; акции российских организаций, которые на дату приобретения физическим лицом относятся к ценным бумагам, не обращающимся на ОРЦБ, и на дату их реализации относятся к ценным бумагам, обращающимся на ОРЦБ и являющимся акциями высокотехнологичного (инновационного) сектора экономики. Вышеуказанное освобождение от налогообложения применяется в отношении ценных бумаг, приобретенных налогоплательщиками с 1 января 2011 г. Таким образом, в отношении акций и долей, приобретенных до указанной даты, освобождение не применяется. Налоговый учет Налоговый регистр по учету доходов и налога на доходы физических лиц за отчетный период предоставляется по заявлению клиента в течение пяти рабочих дней, но не ранее, чем 1 марта года, следующего за отчетным периодом, в случае получения отрицательного финансового результата. Справка о доходах физических лиц по форме 2-НДФЛ12 за отчетный период предоставляется по заявлению клиента в течение трех рабочих дней, но не ранее, чем 1 марта года, следующего за отчетным периодом. Зачет, возврат НДФЛ Налоговый агент исчисляет, удерживает и перечисляет удержанный у налогоплательщика налог не позднее одного месяца с даты окончания налогового периода (календарного года) и/или вывода денежных средств (передачи ценных бумаг). В соответствии с положениями статьи 78 и статьи 231 НК РФ излишне удержанные налоговым агентом из дохода налогоплательщика суммы налога подлежат возврату налоговым агентом по представлении налогоплательщиком соответствующего письменного заявления в течение трех месяцев со дня получения соответствующего заявления. Излишне удержанная сумма налога возвращается на брокерский счет или идет в зачет налогов будущих периодов в зависимости от пожеланий клиента, высказанных в заявлении брокеру. 11 Согласно постановлению Правительства РФ от 22.02.2012 №156 утверждены Правила отнесения акций российских организаций, обращающихся на организованном рынке ценных бумаг, к акциям высокотехнологичного (инновационного) сектора экономики. 12 В соответствии с Рекомендациями по заполнению сведений о доходах физических лиц по форме 2-НДФЛ, утвержденными Приказом ФНС России №ММВ-7-3/611@ от 17.11.2010, сумма вычета не должна быть более суммы дохода. 12 Возврат суммы налога налогоплательщику в связи с перерасчетом по итогу налогового периода в соответствии с приобретенным им статусом налогового резидента РФ производится налоговым органом, в котором он был поставлен на учет по месту жительства (месту пребывания), при подаче налогоплательщиком налоговой декларации по окончании налогового периода. Обращаем внимание, что в случае совершения налоговых правонарушений (таких как непредставление налоговой декларации, неуплата или неполная уплата сумм налога и иные) Вы как налогоплательщик можете быть привлечены к налоговой ответственности в соответствии с Главой 16 НК РФ. Также важно учитываться, что исчисление налоговых обязательств брокером как налоговым агентом не исключает возможности привлечения Вас к налоговой ответственности. В случае возникновения вопросов по порядку заполнения налоговой декларации и применения иных положений налогового законодательства рекомендуем Вам обратиться к профессиональным налоговым консультантам. 13