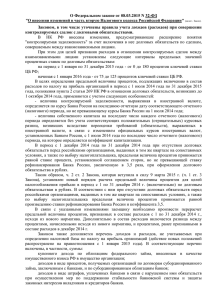

Новый порядок учета займов в налоговом учете

реклама