38.03.01.07 Б3.В.ОД.9 Доходы бюджета

реклама

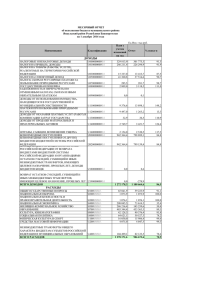

1 2 3 4 Паспорт программы дисциплины 1.1. Область применения программы Рабочая программа дисциплины является частью образовательной программы высшего образования профиль 08010007 «Финансы и кредит» в соответствии с ФГОС ВПО по направлению подготовки 080100 «Экономика» (квалификация (степень) «бакалавр»), утвержденным Приказом Министерства образования и науки Российской Федерации от 21.12.2009г. № 747. 1.2 Место дисциплины в структуре образовательной программы Дисциплина Б3.В.ОД.9 «Доходы бюджета» относится к профессиональному циклу образовательной программы по направлению подготовки 080100 «Экономика» профиль 08010007 «Финансы и кредит» вариативной части. 1.3 Цели и задачи дисциплины – требования к результатам освоения дисциплины: (в соответствии с ОП ВО) Учебная дисциплина «Доходы бюджета» изучается студентами экономических вузов и факультетов в соответствии с требованиями федерального государственного образовательного стандарта, формирует мировоззрение и профессиональные навыки будущих экономистов. Цель дисциплины – подготовка высококвалифицированных бакалавров, владеющих теоретическими основами формирования доходов бюджетной системы и практическими методиками расчетов и администрирования налоговых, неналоговых и безвозмездных поступлений в соответствии с действующим законодательством. Основные задачи изучения дисциплины «Доходы бюджета»: обеспечить студентов знаниями о современных направлениях фискальной политики и их конкретизации в законе; научить самостоятельно работать с законодательными и нормативными актами; привить навыки анализа практического материала и выработки предложений по совершенствованию доходной базы бюджета и контрольно-экономической работы фискальных органов по мобилизации доходов; сформировать профессиональные компетенции для принятия решений по управлению бюджетными потоками на основе методов анализа, планирования, прогнозирования, регулирования. Требования к уровню усвоения дисциплины Обучающийся должен знать основные понятия, категории и принципы формирования доходов бюджета, современные налоговые инструменты и стимулы; направления экономической политики государства в области доходов бюджета; основные нормативные правовые документы в сфере формирования доходов бюджета; методы и способы оценки рисков конфликта интересов между участниками отношений по мобилизации доходов в бюджеты для принятия управленческих решений по минимизации риска финансовых потерь и трансакционных издержек; типовые методики расчета и нормативно-правовые требования к формированию доходов бюджета и обязательств экономических субъектов по доходам бюджетов в современных экономических условиях; основные принципы и методы ведения налогового учета, формирования и представления отчетности по налогам, сборам, обязательным платежам, взаимную увязку показателей бухгалтерской (финансовой), статистической и налоговой отчетности; современные программные продукты и основы взаимодействия с администраторами налоговых и неналоговых доходов по телекоммуникационным каналам связи. Обучающийся должен уметь анализировать и интерпретировать данные отечественной и зарубежной статистики о социально-экономических процессах и явлениях, выявлять тенденции изменения социально-экономических показателей; разрабатывать проекты в сфере экономики и бизнеса с учетом нормативно-правовых и иных ограничений; анализировать внешнюю и внутреннюю среду организации, выявлять ключевые элементы 5 формирования обязательств перед бюджетами и оценивать их влияние на организацию; на основе действующей методологии рассчитать экономические и социальноэкономические показатели, характеризующие потенциал налоговых и неналоговых доходов бюджетов разных уровней; оценивать эффективность использования различных систем налогообложения и распределения налоговой нагрузки; проводить оценку налоговых рисков принимаемых операционных, финансовых и инвестиционных решений; использовать автоматизированные системы расчетов основных экономических показателей потенциала налоговых и неналоговых доходов. Обучающийся должен владеть методологией экономического исследования; навыками самостоятельной работы, самоорганизации и организации выполнения поручений; навыками разработки вариантов управленческих решений, обоснования их выбора на основе критериев социально-экономической эффективности с учетом рисков и возможных социальноэкономических последствий принимаемых решений; современными методиками расчета и анализа социально-экономических показателей, характеризующих экономические процессы и явления на микро- и макроуровне; методами контроля и аналитическими процедурами оценки результатов финансово-хозяйственной деятельности для целей налогообложения; навыками микроэкономического моделирования налоговой нагрузки; методами анализа налоговых рисков; навыками работы в глобальных компьютерных сетях и использования онлайновых технологий представления налоговых деклараций и расчетов по неналоговым платежам. У обучающегося должны быть сформированы следующие общекультурные компетенции (ОК) и профессиональные компетенции (ПК) бакалавра экономики Формируемые компетенции Код ОК-1 Наименование Общекультурные компетенции (ОК) владеет культурой мышления, способен к обобщению, анализу, восприятию информации, постановке цели и выбору путей ее достижения ОК-5 умеет использовать правовые документы деятельности нормативные в своей ОК-8 способен находить организационноуправленческие решения и готов нести за них ответственность Осваиваемые знания, умения, владения З - основные понятия, категории и принципы формирования доходов бюджета, современные налоговые инструменты и стимулы; - направления экономической политики государства в области доходов бюджета У - анализировать и интерпретировать данные отечественной и зарубежной статистики о социально-экономических процессах и явлениях, выявлять тенденции изменения социальноэкономических показателей; В методологией экономического исследования З основные нормативные правовые документы в сфере формирования доходов бюджета У разрабатывать проекты в сфере экономики и бизнеса с учетом нормативно-правовых и иных ограничений В навыками самостоятельной работы, самоорганизации и организации выполнения поручений; З методы и способы оценки рисков конфликта интересов между участниками отношений по мобилизации доходов в бюджеты для принятия управленческих решений по минимизации риска финансовых потерь и трансакционных издержек У анализировать внешнюю и внутреннюю среду организации, выявлять ключевые элементы формирования обязательств перед бюджетами и оценивать их влияние на организацию; В навыками разработки вариантов управленческих решений, обоснования их выбора на основе критериев социально-экономической эффективности с учетом рисков и возможных социально-экономических 6 последствий принимаемых решений профессиональные компетенции (ПК) по видам профессиональной деятельности расчетно-экономическая деятельность способен на основе типовых методик и З типовые методики расчета и нормативно-правовые действующей нормативно-правовой требования к формированию доходов бюджета и базы рассчитать обязательств экономических субъектов по доходам экономические и социальнобюджетов в современных экономических условиях экономические показатели, У на основе действующей методологии рассчитать характеризующие деятельность экономические и социально-экономические хозяйствующих субъектов показатели, характеризующие потенциал налоговых и неналоговых доходов бюджетов разных уровней В современными методиками расчета и анализа социально-экономических показателей, характеризующих экономические процессы и явления на микро- и макроуровне аналитическая, научно-исследовательская деятельность способен анализировать и З основные принципы и методы ведения налогового интерпретировать финансовую, учета, формирования и представления отчетности по бухгалтерскую и иную налогам, сборам, обязательным платежам, взаимную информацию, содержащуюся в увязку показателей бухгалтерской (финансовой), отчетности предприятий различных статистической и налоговой отчетности форм собственности, У оценивать эффективность использования организаций, ведомств и использовать различных систем налогообложения и полученные сведения для принятия распределения налоговой нагрузки управленческих - проводить оценку налоговых рисков принимаемых решений операционных, финансовых и инвестиционных решений В методами контроля и аналитическими процедурами оценки результатов финансово-хозяйственной деятельности для целей налогообложения; - навыками микроэкономического моделирования налоговой нагрузки - методами анализа налоговых рисков; организационно-управленческая деятельность способен использовать для решения З - современные программные продукты и основы аналитических и исследовательских взаимодействия с администраторами налоговых и задач неналоговых доходов по телекоммуника-ционным современные технические средства и каналам связи информационные технологии У использовать автоматизированные системы расчетов основных экономических показателей потенциала налоговых и неналоговых доходов В навыками работы в глобальных компьютерных сетях и использования онлайновых технологий представления налоговых деклараций и расчетов по неналоговым платежам ПК-2 ПК-7 ПК-10 1.4 Связь с другими дисциплинами учебного плана Перечень действующих и предшествующих Перечень последующих дисциплин, видов дисциплин с указанием разделов (тем) работ Философия; Экономическая теория; Страхование; Финансовые системы Информационные системы в экономике; зарубежных государств; Бюджетный учет Развитие финансовых отношений в Российском и отчетность государстве; Финансы; Деньги, кредит, банки; Государственные и муниципальные финансы 2. Содержание дисциплины (модуля), способы и методы учебной деятельности преподавателя Методы обучения – система последовательных, взаимосвязанных действий, 7 обеспечивающих усвоение содержания образования, развитие способностей студентов, овладение ими средствами самообразования и самообучения; обеспечивают цель обучения, способ усвоения и характер взаимодействия преподавателя и студента; направлены на приобретение знаний, формирование умений, навыков, их закрепление и контроль. Монологический (изложение теоретического материала в форме монолога) М Показательный (изложение материала с приемами показа) П Диалогический (изложение материала в форме беседы с вопросами и ответами) Д Эвристический (частично поисковый) (под руководством преподавателя студенты Э рассуждают, решают возникающие вопросы, анализируют, обобщают, делают выводы и решают поставленную задачу) Проблемное изложение (преподаватель ставит проблему и раскрывает доказательно ПБ пути ее решения) Исследовательский (студенты самостоятельно добывают знания в процессе И разрешения проблемы, сравнивая различные варианты ее решения) Программированный (организация аудиторной и самостоятельной работы ПГ студентов осуществляется в индивидуальном темпе и под контролем специальных технических средств) Другой метод, используемый преподавателем (формируется самостоятельно), при этом в п.п. 2.1.-2.4. дается его наименование, необходимые пояснения в том числе в интерактивно й форме, час. 1-5 1 10 2 - Лекции Модуль 1 «Основы мобилизации доходов в бюджетную систему» Лекция «Сущность, функции, значение и факторы роста доходов М, бюджетов» П 2 2 - Лекция «Содержание реализации» 3 2 - 4 2 5 2 фискальной политики, проблемы Реализуемые компетенци и Кол. час Вид занятия, тема и краткое содержание Методы Неделя 2.1. Аудиторные занятия (лекции, лабораторные, практические, семинарские) Очная форма обучения ОК-1, ОК-5, ОК-8 ее М, П ОК-1, ОК-5, ОК-8 Лекция «Механизм мобилизации доходов в бюджетную систему» П, Д ОК-1, ОК-5, ОК-8 - Лекция «Классификация доходов бюджетов» П, Д ОК-1, ОК-5, ОК-8 - Лекция «Администрирование доходов бюджетов и его нормативно- М, функциональное обеспечение» П ОК-1, ОК-5, ОК-8 6-13 16 6 2 - Модуль 2 «Налоговые доходы бюджетов Российской Федерации» Лекция «Налогообложение прибыли (доходов) организаций» 7 2 - Лекция «Классификация налогообложения» 8 2 - П, Д ПК-2, ПК-7, ПК-10 целях П, Д ПК-2, ПК-7, ПК-10 Лекция «Налог на доходы физических лиц, его роль в бюджетной П, системе и регулировании социально-экономических процессов» Д ПК-2, ПК-7, доходов и расходов в 8 9 2 - Лекция «Специальные налоговые режимы» П, Д ПК-10 ПК-2, ПК-7, ПК-10 10 2 - Лекция «Экономические основы механизма исчисления налога на П, добавленную стоимость» Д ПК-2, ПК-7, ПК-10 11 2 - Лекция «Налоговые вычеты по налогу на добавленную стоимость» П, Д ПК-2, ПК-7, ПК-10 12 2 - Лекция «Экономическое и фискальное значение акцизов» П, Д ПК-2, ПК-7, ПК-10 13 2 - Лекция «Основы исчисления и администрирования имущественных П, налогов» Д ПК-2, ПК-7, ПК-10 14- 10 18 14 2 - Модуль 3 «Неналоговые доходы» - Лекция «Страховые взносы» М, П 15 2 - Лекция «Доходы от внешнеэкономической деятельности» Э 16 2 - Лекция «Администрирование доходов от пользования природными Э ресурсами» 17 2 - Лекция «Доходы от использования (муниципальной) собственности» 18 2 - Лекция «Доходы бюджетов от платных услуг, компенсации затрат и М, прочих поступлений» П 1-5 1 10 2 4 - 2 2 - 3 2 2 4 2 2 5 2 - 6-13 16 6 2 6 2 7 - 2 государственной ПБ Практические занятия Модуль 1 «Основы мобилизации доходов в бюджетную систему» Практическое занятие «Сущность, функции, значение и факторы Д, роста доходов бюджетов» Э, И Практическое занятие «Основные положения государственной Д, фискальной политики, проблемы ее реализации» Э, И Практическое занятие «Механизм мобилизации доходов в Д, бюджетную систему» Э, И Практическое занятие «Классификация доходов бюджетов» Д, Э, И, ПГ Практическое занятие «Основные стадии администрирования Д, доходов бюджетов и их нормативно-функциональное обеспечение» Э, И, ПГ Модуль 2 «Налоговые доходы бюджетов Российской Федерации» Практическое занятие «Налогообложение прибыли (доходов) Д, организаций» Э, И, ПГ Практическое занятие «Классификация доходов и расходов в целях Д, ПК-2, ПК-7, ПК-10 ПК-2, ПК-7, ПК-10 ПК-2, ПК-7, ПК-10 ПК-2, ПК-7, ПК-10 ПК-2, ПК-7, ПК-10 ОК-1, ОК-5, ОК-8 ОК-1, ОК-5, ОК-8 ОК-1, ОК-5, ОК-8 ОК-1, ОК-5, ОК-8 ОК-1, ОК-5, ОК-8 ПК-2, ПК-7, ПК-10 ПК-2, 9 налогообложения» 8 2 2 Практическое занятие «Налог на доходы физических лиц, его роль в бюджетной системе и регулировании социально-экономических процессов» 9 2 2 Практическое занятие «Специальные налоговые значение для регулирования доходности бизнеса» 10 2 - Практическое занятие «Экономические основы исчисления налога на добавленную стоимость» 11 2 - Практическое занятие «Общий алгоритм применения налоговых вычетов по налогу на добавленную стоимость» 12 2 - Практическое занятие «Экономическое и фискальное значение акцизов» 13 2 - Практическое занятие «Основы исчисления и администрирования имущественных налогов» 14- 10 18 14 2 4 Модуль 3 «Неналоговые доходы» - Практическое занятие «Страховые взносы» 15 2 2 Практическое занятие «Таможенные пошлины и сборы, взимание доходов от внешнеэкономической деятельности в рамках Таможенного союза» 16 2 - Практическое занятие «Администрирование доходов от пользования природными ресурсами» 17 2 2 Практическое занятие «Доходы от использования государственной (муниципальной) собственности» 18 2 - Практическое занятие «Доходы бюджетов от платных услуг, компенсации затрат и прочих поступлений» режимы, их механизма Э, И, ПГ Д, Э, И, ПГ Д, Э, И, ПГ Д, Э, И, ПГ Д, Э, И, ПГ Д, Э, И, ПГ Д, Э, И, ПГ ПК-7, ПК-10 Д, Э, И, ПГ Д, Э, И, ПГ Д, Э, И, ПГ Д, Э, И, ПГ Д, Э, И, ПГ ПК-2, ПК-7, ПК-10 ПК-2, ПК-7, ПК-10 ПК-2, ПК-7, ПК-10 ПК-2, ПК-7, ПК-10 ПК-2, ПК-7, ПК-10 ПК-2, ПК-7, ПК-10 ПК-2, ПК-7, ПК-10 ПК-2, ПК-7, ПК-10 ПК-2, ПК-7, ПК-10 ПК-2, ПК-7, ПК-10 ПК-2, ПК-7, ПК-10 Реализуемы е компетенци и Вид занятия, тема и краткое содержание Методы в том числе в интерактивн ой форме, час. Кол. Час Неделя Заочная форма обучения 10 Лекция «Общая характеристика механизма мобилизации доходов в М бюджетную систему» Лекция «Экономическое содержание и основные модели взимания и Д распределения между бюджетами налогов на доходы» 2 2 2 Лекция «Налогообложение природными ресурсами» имущества и прав пользования Д 2 Лекция «Доходы от внешнеэкономической деятельности» П 2 2 Практические занятия Практическое занятие бюджетную систему» 2 2 Практическое организаций» 2 2 Практическое занятие «Налог на доходы физических лиц, его роль в Д бюджетной системе и регулировании социально-экономических процессов» занятие «Механизм мобилизации «Налогообложение доходов прибыли в М (доходов) Д Практическое занятие «Организация администрирования доходов от П внешнеэкономической деятельности в рамках Таможенного союза» 2 ОК-1, ОК-5, ОК-8 ОК-1, ОК-5, ОК-8 ОК-1, ОК-5, ОК-8 ОК-1, ОК-5, ОК-8 ПК-2, ПК-7, ПК10 ПК-2, ПК-7, ПК10 ПК-2, ПК-7, ПК10 ПК-2, ПК-7, ПК10 Вид занятия, тема и краткое содержание 2 Лекция «Общая характеристика механизма мобилизации доходов в М бюджетную систему» 2 Лекция «Экономическое содержание и основные модели взимания и Д распределения между бюджетами налогов на доходы» 2 Лекция «Налогообложение природными ресурсами» 2 Лекция «Доходы от внешнеэкономической деятельности» 2 2 Практические занятия Практическое занятие бюджетную систему» имущества «Механизм и прав мобилизации пользования Д доходов Заочная форма обучения (на базе высшего профессионального образования) П в М Реализуемые компетенции Методы в том числе в интерактивно й форме, час. Кол. Час Неделя Заочная форма обучения (на базе среднего профессионального образования) ОК-1, ОК-5, ОК-8 ОК-1, ОК-5, ОК-8 ОК-1, ОК-5, ОК-8 ОК-1, ОК-5, ОК-8 ПК-2, ПК-7, ПК10 Вид занятия, тема и краткое содержание 2 Лекция «Общая характеристика механизма мобилизации доходов в М бюджетную систему» 2 Лекция «Экономическое содержание и основные модели взимания и Д распределения между бюджетами налогов на доходы» 2 Лекция «Налогообложение природными ресурсами» 2 Лекция «Доходы от внешнеэкономической деятельности» 2 2 Практические занятия Практическое занятие бюджетную систему» имущества «Механизм и прав мобилизации пользования Д доходов П в М Реализуемые компетенци и Методы в том числе в интерактивно й форме, час. Кол. Час Неделя 11 ОК-1, ОК-5, ОК-8 ОК-1, ОК-5, ОК-8 ОК-1, ОК-5, ОК-8 ОК-1, ОК-5, ОК-8 ПК-2, ПК-7, ПК10 118 6 Задания для самостоятельной работы студентов к практическим занятиям курса: 1. Проанализировать развитие системы доходов бюджета, изменение форм взимания. 2. Изучить бюджетную классификацию по доходам. Составить схему, отображающую структуру КБК. 3. Составить таблицу, отображающую состав администраторов доходов бюджета и их функциональные полномочия. 4. Определить факторы, влияющие на состав и структуру доходов бюджетов 5. По разным источникам подобрать определения фискальной политики, выявить общие признаки и отличия (по каждому автору) 6. Сформулировать направления развития политики бюджетных доходов, вытекающие из положений Бюджетного послания Президента РФ. 7. Определить принципы и ограничения налоговых полномочий уровней власти и управления и распределения налоговых доходов между уровнями бюджетной системы. 8. Составить схему, отражающую правовую базу формирования доходов бюджета субъекта РФ (на примере Ростовской области). 9. Дать характеристику состава и структуры консолидированного и регионального бюджета субъекта РФ (на примере Ростовской области). 10. Составить структурно-логическую схему, отображающую регулирование условий формирования доходов бюджета от внешнеэкономической деятельности и взаимосвязь бюджетного, валютного, таможенного и налогового законодательства. 11. Составить таблицу по видам таможенных платежей, включая их виды, определения, методы исчисления и правила уплаты. 12. Составить таблицу, отражающую особенности исчисления, уплаты и администрирования налоговых и неналоговых платежей за пользование природными ресурсами (недрами; объектами водных биологических ресурсов и животного мира; лесами; землей; водными объектами; за загрязнение окружающей природной среды) 13. Составить схему по классификации доходов и расходов организаций для целей отчетности Темы, разделы, вынесенные на самостоятельную подготовку, вопросы к практическим и лабораторным занятиям; тематика рефератной работы; контрольные, рекомендации по использованию литературы и ЭВМ и др. Форма Кол. Час Неделя 2.2 Внеаудиторная (самостоятельная) учебная работа обучающегося Очная форма обучения презен тация, эссе 12 налогообложения прибыли. 14. Составить конспект-схему, отражающую особенности налогообложения отдельных видов доходов организаций. 15. Составить конспект-схему по налогообложению отдельных видов доходов физических лиц. 16. Составить алгоритм декларирования доходов физическими лицами. 17. Составить схему, отражающую состав, механизмы исчисления и уплаты имущественных налогов с физических лиц. 18. Провести анализ регионального (муниципального) законодательства, выявить специфику расчета и предоставления льгот по имущественным налогам. 19. Определить фискальное и экономическое значение специальных налоговых режимов. 20. Учебный кейс – сравнительные оценки эффективности различных моделей упрощенной системы налогообложения 21. Составить классификацию неналоговых доходов 22. Сформулировать отличительные признаки неналоговых доходов 23. Оценить фискальное значение неналоговых доходов, проанализировать тенденции их изменения и зарубежный опыт 24. Проанализировать структуру доходов консолидированного бюджета от использования государственной и муниципальной собственности 25. Охарактеризуйте структуру фискального механизма по данным статистических и периодических источников, приведите показатели эффективности. 26. Проанализируйте состав и структуру доходов бюджета федерального, консолидированного РФ, составьте аналитический отчет. 27. Оцените финансовое положение субъекта РФ. 28. Проанализируйте тенденции муниципального образования. изменения доходной базы бюджета 29. Сравните функции финансовых, налоговых и таможенных органов по действующему законодательству в области мобилизации доходов бюджета. 30. Проанализируйте показатели, характеризующие результаты деятельности администраторов доходов бюджетов. 31. Камеральная проверка расчетов (налоговых деклараций) по платежам за природные ресурсы, составление акта. 32. Составьте бизнес-конспект по налогу на прибыль организаций. 33. Проанализируйте фискальное и экономическое значение налога на прибыль организаций (по данным статистики, периодических изданий). 34. Заполните налоговую декларацию по региональному налогу. 35. Составление налоговой декларации по налогу на доходы и ее защита в налоговой инспекции. Учебный кейс. 36. Раскройте влияние налогообложения доходов и имущества россиян на уровень их жизни. 4 Тематика рефератов: 1. Стратегия и тактика фискальной политики. 2 .Задачи современной государственной фискальной политики, направление реализации. 3. Экономическое содержание доходов бюджета. Дискуссионные вопросы. 4. Факторы роста доходов бюджета. 7. Фискальный федерализм: понятие, принципы, содержание. 4. Альтернативные концепции реформирования бюджетных доходов. 5. Фискальный эффективности. механизм: составные части, взаимодействие, показатели 6. Законодательные основы мобилизации доходов в бюджет 7.Финансовый аспект реформы местного самоуправления. 8. Пути укрепления доходной базы бюджетов местного самоуправления 9.Функции, права, ответственность администраторов доходов бюджета. 10. Необходимость и формы взаимодействия фискальных органов. 11. Направления совершенствования исчисления и уплаты НДС. 12. Направление совершенствования исчисления и уплаты акцизов. 13. Акцизы и НДС в экспортно-импортных операциях. Проблемы предоставления налоговых вычетов и возмещения из бюджета. Дискуссионные вопросы. 14. Фискальное и экономическое значение ресурсных платежей. Рентный подход к налогообложению природных ресурсов. 15. Особенности налогового контроля отдельных видов ресурсных платежей. рефер ат 13 16. Формы межбюджетных трансфертов, методика предоставления и оценка эффективности. 17.Формы межбюджетных трансфертов, предоставляемых из бюджетов субъектов РФ. Опыт Ростовской области. 18. Финансовая глобализация, ее влияние на институциональную структуру фискальных органов. 19. Гармонизация налоговых систем ЕС. 20. Влияние глобализации на бюджетно-налоговую и таможенную политику Российского государства. 118 4 Использование методов, основанных на изучении практики (КЕЙСЫ) Кейс представляет собой комплексную задачу, ее выполнение требует прочных знаний студентов, владения законодательным и инструктивным материалом в сфере бюджетноналоговых и гражданско-правовых отношений, умения анализировать материал, по результатам анализа делать содержательные выводы. Цель решения кейса состоит в закреплении приобретенных в процессе изучения курса практических навыков, выработки навыков комплексного экономико-правового анализа заданной ситуации и подготовки письменного заключения по его результатам. решен ие кейса 118 18 Кейс носит индивидуальный характер, варианты в группе не повторяются. Решение кейса оформляется в виде пояснительной записки, сшивается в файл и сдается на проверку до зачета. ответ Усвоение текущего учебного материала 118 4 Темы и вопросы, определяемые преподавателем с учетом интересов студента 1. Отраслевые особенности налога на прибыль организаций. 2. Вопросы налогового учета. Взаимодействие с бухгалтерским учетом. 3. Особенности исчисления и уплаты налога налогоплательщиков, имеющим обособленное подразделение. 4.Характеристика региональных налогов. Полномочия законодательных органов субъектов РФ по региональным налогам. 5. Имущественные налоги с физических лиц: проблемы взимания. 6. Место и роль налогов с физических лиц в доходах бюджета. 7. Характеристика налоговой базы налога на доходы физических лиц. 8. Практические аспекты применения налоговых вычетов по налогу на доходы физических лиц. 9. Порядок исчисления и уплаты налога на доходы физических лиц налоговыми агентами. 10. Реформирование ресурсных платежей, усиление их стимулирующей роли 11. Отраслевая принадлежность и результаты деятельности государственных унитарных предприятий 12. Управление пакетами ценных бумаг, принадлежащих государству презен тация, эссе 13. Резервы роста неналоговых доходов бюджета. 14. Инвентаризация государственного и муниципального имущества. Земельный кадастр. Имущественный баланс государства. 15. Концепции управления государственной и муниципальной собственностью 16. Доходы бюджета от оказания услуг государственными учреждениями. 17. Необходимость, состав и значение безвозмездных поступлений. (муниципальными) 24 Самостоятельное изучение отдельных тем курса: Экономическое содержание, функции, классификация и распределение доходов бюджетов в русле современной фискальной политики Институциональные основы администрирования доходов бюджетов Характеристика косвенных налогов, их фискальное и регулирующее значение Основы исчисления и администрирования имущественных налогов Платежи за пользование природными ресурсами Доходы от государственной (муниципальной) собственности, платных услуг и Форма отчетно сти Темы, разделы, вынесенные на самостоятельную подготовку, вопросы к практическим и лабораторным занятиям; тематика рефератной работы; контрольные, рекомендации по использованию литературы и ЭВМ и др. Час Кол. Неделя Заочная форма обучения през ента ция, эссе 14 компенсации затрат 30 през Задания для самостоятельной работы и подготовки к экзамену: ента 1. Проанализировать развитие системы доходов бюджета, изменение форм взимания. ция, 2. Изучить бюджетную классификацию по доходам. Составить схему, отображающую эссе структуру КБК. 3. Составить таблицу, отображающую состав администраторов доходов бюджета и их функциональные полномочия. 4. Определить факторы, влияющие на состав и структуру доходов бюджетов 5. Сформулировать направления развития политики бюджетных доходов, вытекающие из положений Бюджетного послания Президента РФ. 6. Составить схему, отражающую правовую базу формирования доходов бюджета субъекта РФ (на примере Ростовской области). 7. Дать характеристику состава и структуры консолидированного и регионального бюджета субъекта РФ (на примере Ростовской области). 8. Составить таблицу, отражающую особенности исчисления, уплаты и администрирования налоговых и неналоговых платежей за пользование природными ресурсами (недрами; объектами водных биологических ресурсов и животного мира; лесами; землей; водными объектами; за загрязнение окружающей природной среды) 9. Составить схему по классификации доходов и расходов организаций для целей налогообложения прибыли. 10. Составить алгоритм декларирования доходов физическими лицами. 40 Усвоение текущего учебного материала през ента ция, эссе 28 Самостоятельное изучение отдельных тем курса: 20 Задания для самостоятельной работы и подготовки к экзамену: 1. Проанализировать развитие системы доходов бюджета, изменение форм взимания. 2. Изучить бюджетную классификацию по доходам. Составить схему, отображающую структуру КБК. 3. Составить таблицу, отображающую состав администраторов доходов бюджета и их функциональные полномочия. 4. Определить факторы, влияющие на состав и структуру доходов бюджетов 5. Сформулировать направления развития политики бюджетных доходов, вытекающие из положений Бюджетного послания Президента РФ. 6. Составить схему, отражающую правовую базу формирования доходов бюджета субъекта РФ (на примере Ростовской области). 7. Дать характеристику состава и структуры консолидированного и регионального бюджета субъекта РФ (на примере Ростовской области). 8. Составить таблицу, отражающую особенности исчисления, уплаты и администрирования налоговых и неналоговых платежей за пользование природными ресурсами (недрами; объектами водных биологических ресурсов и животного мира; лесами; землей; водными объектами; за загрязнение окружающей природной среды) 9. Составить схему по классификации доходов и расходов организаций для целей налогообложения прибыли. Экономическое содержание, функции, классификация и распределение доходов бюджетов в русле современной фискальной политики Институциональные основы администрирования доходов бюджетов Характеристика косвенных налогов, их фискальное и регулирующее значение Основы исчисления и администрирования имущественных налогов Доходы от внешнеэкономической деятельности Платежи за пользование природными ресурсами Доходы от государственной (муниципальной) собственности, платных услуг и компенсации затрат Форма отчетно сти Темы, разделы, вынесенные на самостоятельную подготовку, вопросы к практическим и лабораторным занятиям; тематика рефератной работы; контрольные, рекомендации по использованию литературы и ЭВМ и др. Кол. Час Неделя Заочная форма обучения (на базе среднего профессионального образования) презен тация, эссе 15 10. Составить алгоритм декларирования доходов физическими лицами. Усвоение текущего учебного материала 50 28 Самостоятельное изучение отдельных тем курса: 20 Задания для самостоятельной работы и подготовки к экзамену: 1. Проанализировать развитие системы доходов бюджета, изменение форм взимания. 2. Изучить бюджетную классификацию по доходам. Составить схему, отображающую структуру КБК. 3. Составить таблицу, отображающую состав администраторов доходов бюджета и их функциональные полномочия. 4. Определить факторы, влияющие на состав и структуру доходов бюджетов 5. Сформулировать направления развития политики бюджетных доходов, вытекающие из положений Бюджетного послания Президента РФ. 6. Составить схему, отражающую правовую базу формирования доходов бюджета субъекта РФ (на примере Ростовской области). 7. Дать характеристику состава и структуры консолидированного и регионального бюджета субъекта РФ (на примере Ростовской области). 8. Составить таблицу, отражающую особенности исчисления, уплаты и администрирования налоговых и неналоговых платежей за пользование природными ресурсами (недрами; объектами водных биологических ресурсов и животного мира; лесами; землей; водными объектами; за загрязнение окружающей природной среды) 9. Составить схему по классификации доходов и расходов организаций для целей налогообложения прибыли. 10. Составить алгоритм декларирования доходов физическими лицами. Экономическое содержание, функции, классификация и распределение доходов бюджетов в русле современной фискальной политики Институциональные основы администрирования доходов бюджетов Характеристика косвенных налогов, их фискальное и регулирующее значение Основы исчисления и администрирования имущественных налогов Доходы от внешнеэкономической деятельности Платежи за пользование природными ресурсами Доходы от государственной (муниципальной) собственности, платных услуг и компенсации затрат Форма отчетно сти Темы, разделы, вынесенные на самостоятельную подготовку, вопросы к практическим и лабораторным занятиям; тематика рефератной работы; контрольные, рекомендации по использованию литературы и ЭВМ и др. Кол. Час Неделя Заочная форма обучения (на базе высшего профессионального образования) презен тация, эссе Усвоение текущего учебного материала 50 2.3 Интерактивные технологии и инновационные методы, используемые в образовательном процессе Основаны на использовании современных достижений науки и информационных технологий. Направлены на повышение качества подготовки путем развития у обучающихся творческих способностей и самостоятельности (методы проблемного обучения, исследовательские методы, тренинговые формы, рейтинговые системы обучения и контроля знаний и др.). Нацелены на активизацию творческого потенциала и самостоятельности обучающихся и могут реализовываться на базе инновационных структур (научных лабораторий, центов, предприятий и организаций и др.). 16 № 1. 2. 3. 4. Наименование основных форм Краткое описание и примеры, использования в модулях (темах), место проведения Часы Семинары в диалоговом режиме Круглый стол, дебаты Компьютерные симуляции Деловые и ролевые игры Деловая игра. Составление декларации о 12 доходах и ее представление в электронном формате с использованием программного продукта Федеральной налоговой службы РФ «Декларация 3-НДФЛ» (опубликована и бесплатно распространяется на официальном сайте ФНС РФ www.nalog.ru). Представление результатов преподавателю осуществляется в компьютеризированной учебной аудитории, либо программным файлом по электронной почте, на магнитных носителях (дискеты, диски, флэш-накопители). 5. Использование методов, Выполнение студентами индивидуальных 10 основанных на изучении творческих заданий, не повторяющихся в практики (case studies), рамках учебной группы, в форме решения анализ деловых ситуаций и нестандартных практических ситуаций имитационных моделей повышенной сложности, предполагающих комплексное применение знаний по ранее изученным и смежным дисциплинам, а также обращение студентов к информационноправовым базам 6. Психологические и иные тренинги 7. Групповые дискуссии 8. Результаты работы студенческих исследовательских групп 9. Вузовские и межвузовские телеконференции 10. Мастер класс 11. Презентации на основе современных мультимедийных средств 12. Чтение интерактивных лекций, лекция пресс-конференция, бинарная лекция (лекция вдвоем), лекция с заранее запланированными ошибками, проблемная лекция 13. Использование информационных ресурсов и баз данных 1. Информационно-справочные системы семейства “Консультант Плюс”: “Консультант Проф” “Консультант Финансист” 2. Информационно-справочная система “ГАРАНТ” 3. ИНТЕРНЕТ: nalog.ru (сайт Федеральной налоговой службы) minfin.ru (сайт Министерства Финансов РФ) 20 roskazna.ru (сайт Федерального казначейства) 14. Применение электронных мультимедийных учебников и учебных пособий 15. Ориентация содержания на лучшие отечественные аналоги образовательных программ 16. Применение Формирование экономического мышления при 10 17 предпринимательских содержании курса идей в изучении темы «Налогообложение прибыли (доходов) организаций» в части: - расчета прямых расходов на остаток незавершенного производства и нереализованных остатков готовой продукции, - изучения опыта администрирования налога в форме «борьбы с убыточными компаниями» Выполнение задания по минимизации затрат налогоплательщика на уплату налогов в рамках современных тенденций налоговой политики РФ: в связи: - осуществлением инвестиций в основные средства – наиболее эффективная амортизационная политика, - с открытием малого бизнеса - решение практической проблемы выбора системы налогообложения проблемно- 17. Использование ориентированного междисциплинарного подхода к изучению наук 18. Применение активных методов Решение кейсов обучения, на основе опыта и др. 19. Использование проектноорганизованных технологий обучения работе в команде над комплексным решением практических задач 20. Другие 20 3. Средства обучения 3.1.Информационно-методические источники № 1 2 3 1 2 3 4 5 6 7 Перечень основной учебной литературы и дополнительных источников, с указанием наличия в библиотеке; учебно-методических разработок (по всем видам работ) 1. Основная учебная литература (с учетом требований ФГОС) Налоги и налогообложение / Под ред. Майбурова И. А. - М.: Юнити-Дана, 2012. Пансков В.Г. Налоги и налогообложение: теория и практика. Учебник для бакалавров, 2013 г. 10 20 Паскачев А.Б. Налоги и налогообложение. — М.: Изд-во экономико-правовой литературы, 2013. 2. Дополнительные источники (в т.ч. Интернет-ресурсы) 2.1 Нормативные документы (при наличии) 25 Закон РФ 2003-1 от 09.12.1991 г. «О налоге на имущество физических лиц» с изменениями и дополнениями на 01.01.2013г. // СПС «Консультант плюс» Закон РФ от 21.05.1993 г. «О таможенном тарифе» с изменениями и дополнениями на 01.01.2013г. // СПС «Консультант плюс» Указ Президента РФ от 24.09.2007 г. «Вопросы структуры федеральных органов исполнительной власти» // СПС «Консультант плюс» Областной закон об областном бюджете на текущий финансовый год и среднесрочный период. // СПС «Консультант плюс» Постановление Правительства РФ 30.09.2004 г. «Положение о Федеральной налоговой службе РФ» с изменениями и дополнениями на 01.01.2013г. // СПС «Консультант плюс» Постановление Правительства РФ от 01.12.2004 г. «Положение о федеральном казначействе» с изменениями и дополнениями на 01.01.2013г. // СПС «Консультант плюс» Указания о порядке применениями бюджетной классификации Российской Федерации» (с 10 10 10 10 10 10 10 18 учетом внесения изменений на 01.01.2013г.). // СПС «Консультант плюс» 2.2 Учебники и учебные пособия 1. 2. 3 4 Курс лекций 25 Альбеков А.У., Кузнецов Н.Г., Поролло Е.В., Шелепов В.Г. Налоговая система: учеб. пособие для магистрантов (продвинутый курс). – М.: Вузовская книга, 2013. 572 с. Клюкович З.А. Налоги и налогообложение. - Ростов н/Д: Феникс, 2009. Финансы: учебник/ под ред. А.Г. Грязновой, Е.В. Маркиной. – 2-е изд., перераб. и доп. 10 – М.: Финансы и статистика; ИНФРА-М, 2012. -496с. Васильев Ю.В., Кузнецов Н.Г., Поролло Е.В. Политика реформирования налоговой 25 системы России. Монография / РГЭУ «РИНХ». - Ростов-н/Д., 2008. 4. Учебное пособие по подготовке к текущему контролю успеваемости и промежуточной аттестации по дисциплине (единое для всех форм обучения) 5 Методические указания для обучающихся заочной формы обучения Другое 9 Абакарова Р.Ш. Основные проблемы двойного налогообложения // Международный бухгалтерский учет, 2014, N 17 Боровикова Е. НДС: новеллы и актуальная арбитражная практика // Налоговый вестник, 2014, N4 10 1 1 12 13 Голодова Ж.Г., Ранчинская Ю.С. Налоговое стимулирование предпринимательской 1 активности: антикризисные меры развитых стран // Международный бухгалтерский учет, 2014, N 15 Журавлева А.А. Деофшоризация российской экономики // Финансы, 2014, N 6 1 Журавлева И.А. Налоговые преференции лизинга: зарубежный опыт и отечественная практика 1 14 1 11 15 // Международный бухгалтерский учет, 2014, N 17 Зрелов А.А. Налогообложение при реализации региональных инвестиционных проектов // Налоговый вестник, 2014, N 1 Иванов А.Е., Дзюба Е.А. Эволюция налогового контроля трансфертного ценообразования в Российской Федерации //Международный бухгалтерский учет, 2014, N 27 1 Кашин В.А. Фискальный союз и интенсификация процесса интеграции // Финансы. № 3, с. 28 Кашин В.А. О налогообложении доходов граждан // Финансы. 2012. № 8, с. 40 Кашин В.А., Пономарева Н.В. Совершенствование налогового контроля: опыт развитых стран // Финансы. 2012. № 11, с. 27 Коршунова М.В. Горизонтальный мониторинг и развитие налогового контроля в РФ // Финансы. 2012. № 3. 2013 1 20 Кордюкова Н. "Деофшоризация": законное и незаконное в налоговом планировании // Налоговый вестник, 2014, N 2 1 21 Лабынцев Н.Т., Поролло Е.В., Цепилова Е.С. Налоговый учёт и налоговый контроль: 25 российский и международный опыт. Монография / под ред. Н.Т. Лабынцева. – Ростовна-Дону: РГЭУ (РИНХ), 2012 Лисиченко А.В. Совершенствование транспортного налога для обеспечения строительства 1 16 17 18 19 22 23 24 25 26 27 28 29 30 31 1 1 1 дорог в субъектах РФ // Международный бухгалтерский учет, 2014, N 14 Майбуров И.А. Налоговая система России: выбор дальнейшего пути реформирования 1 // Финансы. 2012. № 8, с. 45 Малис Н.И. Социальный аспект налогового реформирования // Финансы. 2012. № 5, с. 1 35 Малис Н.И. Совершенствование элементов налогового механизма // Финансы. 2012. 1 № 12, с. 31 Малис Н.И. Совершенствование налогового механизма - путь к повышению доходов бюджета 1 // Финансы, 2014, N 4 Орлова Е. Налог на имущество организаций в 2014 году // Налоговый вестник, 2014, N 1 1 Павлова Л.П., Понкратов В.В. Отдельные аспекты совершенствования налоговой 1 политики // Финансы, 2010, № 4 Пансков В.Г. О возможных направлениях налоговой политики // Финансы. 2012. № 5, 1 с. 30 Пансков В.Г. Налог с продаж или НДС: что эффективнее? // Финансы. 2012. № 7, с. 43 1 Пансков В.Г. Налоговые льготы: целесообразность и эффективность // Финансы. 2012. 1 19 № 10, с. 34 Пансков В.Г. НДС и укрепление местных бюджетов // Финансы №2-2013 1 Понкратов В.В. Налогообложение добычи природного газа в РФ: к новым правилам // 1 Финансы. 2012. № 10, с. 37 Пономарева Н.В., Пыркин В.А. Вопросы налогового контроля // Финансы, 2014, N 6 1 Разгулин С.В. Налоговый контроль над банками: назрела корректировка законодательной базы 1 32 33 34 35 // Финансы, 2014, N 6 Соловьев И.И. Историко-правовые аспекты проведения налоговых амнистий // Налоговый вестник, 2014, N4 Сайфиева С.Н. Налогообложение малого предпринимательства: практический аспект // Финансы. 2012. № 10, с. 47 Трунин И.В., Медведева О.В. Этапы построения основ налоговой системы РФ и ее совершенствование // Финансы. 2012. № 4, с. 3 Тютюрюков Н.Н., Тютюрюков В.Н., Тернопольская Г.Б. Дефиниция «налог» в России, странах СНГ и ВТО // Финансы. 2012. № 4, с. 37 Федотов Б.Г. Особенности формирования и применения общего таможенного тарифа в странах Европейского союза // Финансы, 2010, № 8 Черник Д.Г., Шмелев Ю.Д. Налоговое стимулирование инновационной деятельности и развитие малого и среднего бизнеса // Финансы. № 9, с. 30 1 42 Чулкова Л., Ковалевская Д. Ответственность за нарушение законодательства о налогах // Налоговый вестник, 2014, N 2 1 43 Чумакова Е.А. Место и роль НДС в налоговой системе в формировании доходных 1 источников бюджетов (на примере Волгоградской области) // Международный бухгалтерский учет, 2014, N 8 Шальнева М.С. Налоговые риски крупнейших российских корпораций // Финансы, 2014, N 5 1 Шарапова Н.В. О кадастровой стоимости земельных участков: спорные моменты // Финансы, 1 36 37 38 39 40 41 44 45 1 1 1 1 1 2014, N 3 Шмелев Ю.Д., Маргулис Р.Л. О новой концепции налога на недвижимость физических 1 лиц и механизме ее реализации // Финансы. 2013. № 1, с. 39 46 3.2 Материально-технические № ауд. 431, 605, 604 417 Основное оборудование, стенды, макеты, компьютерная техника, наглядные пособия и другие дидактические материалы, обеспечивающие проведение лабораторных и практических занятий, научно-исследовательской работы обучающихся с указанием наличия Аудитория, оборудованная средствами обучения мультимедийными Основное назначение (опытное, обучающее, контролирующее) и краткая характеристика использования при изучении явлений и процессов, выполнении расчетов. Обучающее – лекции Обучающее, контролирующее практические занятия оборудованная: Обучающее, контролирующее лабораторные работы Рабочие места в компьютерном классе с выходом в Обучающее, контролирующее сеть Интернет самостоятельная подготовка Компьютерный класс с выходом в сеть Интернет Контролирующее – текущий контроль успеваемости и промежуточная аттестация Компьютерный класс, мультимедийными средствами обучения Специальная лаборатория, приводится основной перечень оборудованный 4. Текущий контроль успеваемости и промежуточная аттестация 4.1 Оценочные средства текущего контроля успеваемости № Тест (демонстрационный вариант), вопросы и задания для текущего контроля успеваемости 20 1. Текущий контроль успеваемости Тест (по теме (модулю) дисциплины) ПРОВЕРОЧНЫЙ ТЕСТ по теме 1. В–1 1. Доходы бюджета как экономическая категория – это: а) денежные средства; б) денежные отношения; в) экономические отношения; г) фонд государства. 2. Доходы бюджета как экономическая категория выполняют функции: а) распределительную и контрольную; б) распределительную; в) финансовую и контрольную; г) стимулирующую и фискальную. 3. Источниками доходов бюджета являются: а) национальное богатство; б) внешние займы; в) национальный доход; г) фонд заработной платы. 4. Эмитентом ценных бумаг муниципального образования выступает: а) Городская Дума; б) исполнительный орган муниципального образования; в) финансовый отдел администрации города. 5. К формам межбюджетных трансфертов, предоставляемым из федерального бюджета бюджетам субъектов РФ относятся: а) трансферты населению и дотации на выравнивание бюджетной обеспеченности; б) дотации на выравнивание бюджетной обеспеченности и субсидии; в) трансферты населению и субсидии. 2. Практические задания, задачи (типовые) Кейсы (ситуационные задания) КЕЙС 1. Сформировать методику расчета прямых расходов на остаток незавершенного производства и нереализованных остатков готовой продукции (на примере конкретного производства). КЕЙС 2. Определить необходимость и задачи такого направления администрирования налога на прибыль как кампания по противодействию налоговым убыткам. КЕЙС 3. Определите направления минимизации затрат налогоплательщика на уплату налогов в рамках современных тенденций налоговой политики РФ, в том числе в связи с: - осуществлением инвестиций в основные средства – наиболее эффективная амортизационная политика, - открытием малого бизнеса - решение практической проблемы выбора системы налогообложения КЕЙС 4. Определите необходимость и критерии распределения налоговой базы в связи с совмещением в деятельности налогоплательщика разных налоговых режимов 3. КЕЙС 5. Провести сравнительную оценку эффективности различных моделей упрощенной системы налогообложения Темы для самостоятельного изучения 1. Доходы бюджета, взаимосвязь с доходами государства. 2. Разграничение полномочий по доходам между уровнями власти и управления и распределение доходов между уровнями бюджетной системы. 3. Классификация доходов бюджета. Дискуссионные вопросы. 4. Понятие фискальной политики государства. Стратегия и тактика фискальной политики. 5.Задачи современной государственной фискальной политики, направление реализации. Бюджетное послание Президента РФ. 6.Фискальный федерализм: понятие, принципы, содержание. 7. Понятие неналоговых доходов бюджета, их состав, классификация, отличительные признаки, фискальное значение 8.Тенденции изменения неналоговых доходов, Зарубежный опыт. 9. Формы межбюджетных трансфертов. Дотации на выравнивание бюджетной обеспеченности; субсидии; субвенции; иные формы. 10. Фискальный механизм: составные части, взаимодействие, показатели эффективности. другое 21 (Тесты по темам (модулям) дисциплины (модулю) приводятся в комплекте оценочных средств (КОС). 4.2 Оценочные средства для проведения промежуточной аттестации в форме зачета, курсовой работы, экзамена (выбирается форма(ы)аттестации) № 1. Темы курсовых работ/проектов, тест (демонстрационный вариант), вопросы и задания Темы курсовых работ/проектов Темы курсовых работ 1. Экономическое содержание доходов бюджета, дискуссионные вопросы, их роль в рыночной экономике. 2. Классификации доходов бюджета, проблемы реализации. 3. Фискальная политика государства и фискальный механизм, его эффективность. 4. Фискальные (налоговые) теории и их реализация в России. 5. Анализ состава и структуры доходов федерального бюджета, тенденции изменения. 6. Анализ состава и структуры доходов территориального бюджета, тенденции изменения. 7. Анализ состава и структуры доходов бюджета муниципальных образований и их совершенствование в условиях реформы местного самоуправления. 8. Функции и задачи фискальных органов Российского государства, проблемы их реализации. 9. Направление совершенствования налогового (таможенного) администрирования. 10. Собираемость налоговых платежей в условиях развивающейся экономики. 11. Экономическое и фискальное значение косвенных налогов, их реформирование. 12. Экономическое и фискальное значение прямых налогов, направление совершенствования. 13. Доходы бюджета от ВЭД, влияние на них внешнеэкономической политики государства. 14. Таможенные платежи, их совершенствование в условиях реализации нового налоговой и таможенной реформ. 15. Неналоговые доходы бюджета, тенденции изменения. 16. Налогообложение прибыли и доходов организаций. 17. Особенности налогообложения доходов физических лиц - резидентов Российской Федерации. 18. Назначение ресурсных платежей и их роль в доходах бюджета. 19. Оценка специальных налоговых режимов. 20. Состав и структура неналоговых доходов бюджета, тенденции изменения. 21. Доходы бюджета от оказания услуг бюджетными учреждениями 22. Проблемы управления государственными активами и их влияние на доходы бюджета. 23. Безвозмездные поступления как доходный источник бюджетов бюджетной системы РФ. 24. Формы межбюджетных трансфертов, механизмы их представления в условиях реформы федеративных отношений. 25. Пошлины: понятие, виды, методика исчисления и совершенствования. 26. Доходы бюджета от использования имущества, находящегося в государственной и муниципальной собственности, резервы роста. 27. Анализ правовой базы формирования дохода бюджета (федерального, регионального, местного). 28. Казначейская система исполнения доходов бюджета. 29. Проблемы взаимодействия фискальных органов на этапе комплексных реформ. 30. Фискальная (налоговая) глобализация. 31. Фискальная (налоговая) безопасность Российского государства. 2. Администраторы доходов бюджета, развитие их функций. Тест - демонстрационный вариант (по всему объему дисциплины) 1. Срок уплаты налога на добычу полезных ископаемых установлен: не позднее последнего дня каждого месяца налогового периода; не позднее 25 числа месяца, следующего за истекшим налоговым периодом; не позднее последнего дня месяца, следующего за истекшим кварталом. 2. Сумма налога на добычу полезных ископаемых, исчисленная по полезным ископаемым, добытым за пределами территории Российской Федерации, подлежит уплате: 1. в равных долях по месту учета налогоплательщика и месту нахождения участка недр; 2. по месту нахождения организации или месту жительства индивидуального предпринимателя; 3. по месту нахождения участка недр, предоставленного в пользование. 3. Если налогоплательщик применяет способ оценки стоимости добытых полезных ископаемых, исходя из сложившихся у налогоплательщика за соответствующий налоговый период цен реализации без учета государственных субвенций, то оценка стоимости единицы добытого полезного ископаемого производится: 22 1. исходя из цен реализации с учетом положений ст. 40 НК РФ, включая НДС и акцизы; исходя из выручки, определяемой с учетом сложившихся в текущем налоговом периоде ( а при их отсутствии- в предыдущем налоговом периоде) у налогоплательщика цен реализации добытого полезного ископаемого, без учета субвенций. 4. При заборе воды сверх установленных лимитов ставки платы в части такого превышения увеличиваются: 1) в три раза; 2) на 50% ; 3) в пять раз; 4) на 100%. 5. Признается ли объектом налогообложения водным налогом использование акватории водных объектов для рыболовства и охоты? 1. нет; 2. да при выполнении особых условий, установленных НК РФ, 3. да Вопросы 1. Доходы бюджета как экономическая категория. 2. Классификация доходов бюджета. 3. Развитие форм бюджетных доходов. Анализ альтернативных концепций. 4. Современная фискальная политика государства. 5. Налогообложение имущества физических лиц. 6. Состав и порядок взимания таможенных платежей. 7. Взаимодействие фискальных органов по исполнению доходов бюджета и изысканию дополнительных доходных источников. 8. Порядок исчисления и уплаты НДС. Назначение счетов-фактур. Налоговое освобождение. 9. Концепции реформирования доходов бюджетов бюджетной системы России. 10. Экономическое содержание платежей за пользование природными ресурсами, их виды и роль в доходах бюджетов разных уровней. 11. Налогообложение доходов физических лиц – основные ставки. 12. Налог на добычу полезных ископаемых в налоговой системе России, усиление рентной составляющей. 13. Платежи за использование лесных ресурсов: состав, плательщики, объект обложения, ставки, сроки уплаты. 14. Платежи за загрязнение окружающей природной среды. 15. Правовая база мобилизации доходов в бюджет. 16. Порядок исчисления и уплаты налога на доходы физических лиц.. 17. Декларирование доходов. Ответственность налогоплательщиков. 18. Доходы бюджета от внешнеэкономической деятельности, влияние на них глобализации. 19. Налогообложение прибыли и доходов иностранных юридических лиц. 20. Фискальный механизм, составные части, показатели эффективности. 21. Налоги как основной источник доходов бюджета. 22. Пути повышения собираемости налоговых платежей. 23. Задачи, функции, структура фискальных органов. Административная реформа. 24. Доходы федерального бюджета, тенденции изменения. 25. Специальные налоговые режимы. 26. Экономическая сущность налогов, их функции и роль в рыночной экономике. 27. Содержание налоговой политики, ее задачи на современном этапе. 28. Налогообложение имущества организаций 29. Платежи за пользование водными объектами. Водный налог. 30. Транспортный налог. 31. Налогообложение прибыли хозяйствующих субъектов. 32. Налоги на доходы юридических лиц. 33. Состав прямых налогов, пути их реформирования. 34. Фискальное и экономическое значение косвенных налогов. 35. Способы уплаты в бюджет налога на прибыль предприятий. 36. Упрощенная система налогообложения субъектов малого предпринимательства. 37. Патентное налогообложение. 38. Модель единого налога на вмененный доход для определенных видов деятельности. 39. Единый сельскохозяйственный налог. 40. Государственная пошлина, порядок исчисления и уплаты. 41. Основные виды безвоздмезных поступлений в доходах региональных и местных бюджетов 42. Факторы роста региональных и местных налогов. 43. Администраторы доходов бюджетов. 44. Права, обязанности, ответственность налоговых органов. 45. Права, обязанности, ответственность налогоплательщиков. 23 46. Налогообложение имущества физических лиц, его недостатки и пути совершенствования. 47. Формы межбюджетных трансфертов территориям, методика определения. 48. Налоговые платежи за пользование природными ресурсами, усиление их стимулирующей функции. 49. Резервы роста неналоговых доходов. 50. Порядок исчисления и взимания акцизов. 51. Доходы бюджета от использования имущества, находящегося в государственной и муниципальной собственности, тенденции изменения, направление эффективного использования 52. Доходы бюджета от предпринимательской и иной приносящей доход деятельности. 53. Характеристика безвозмездных поступлений 54. Характеристика неналоговых доходов. 55. Характеристика страховых взносов. 56. Соотношение нефтегазовых и ненефтегазовых доходов. 57. Факторы роста неналоговых доходов. 58. Сравнительная характеристика налогового и неналогового методов взимания доходов бюджета 59. Перспективы введения налога на недвижимость. 4. Практические задания 5. Типовые компетентностно ориентированные профессиональные задачи КОЗ 1. На территории города, расположенного в Ростовской области, находится металлургический завод, который производит выбросы в атмосферу сернистого свинца и сероуглерода. Предприятию установлены: 1) предельно допустимый норматив выбросов в расчете на год: сернистый свинец – 10 тонн, сероуглерод – 20 тонн; 2) временно согласованные выбросы (лимиты) в расчете на год: сернистый свинец – 12 тонн, сероуглерод – 25 тонн. Фактически за 9 месяцев предприятием произведены выбросы сернистого свинца в количестве 40 тонн, сероуглерода – 85 тонн. Определить величину платы за загрязнение окружающей природной среды. Классифицировать расходы на ее уплату в соответствии с 25 главой НК РФ. КОЗ 2. Организация производит картофельные чипсы. Стоимость остатков НЗП на начало февраля составила 5000 руб., для их производства потребовалось 350 кг необработанного картофеля. В феврале отпущено в производство 4650 кг необработанного картофеля. Остатки НЗП на конец февраля представляют собой 90 кг готовых, но не упакованных чипсов, для производства которых потребовалось 300 кг необработанного картофеля (с учетом технологических потерь), а также 180 кг очищенного картофеля, который получен из 200 кг исходного сырья. Величина прямых расходов за февраль составила 70000 руб. Определить прямые расходы, подлежащие признанию в целях налогообложения в текущем месяце. КОЗ 3. В издательстве работает художник (инвалид 2 группы, 1961 года рождения). Выплаты в пользу инвалида в 2013 году по трудовому договору составили 70 000 рублей, по авторскому договору на изготовление фотографий для печати 400 000 руб., по гражданско-правовому договору 160000 рублей, документально подтвержденные расходы в связи с исполнением гражданско-правового договора составили 30000 руб. Художник подает заявление в бухгалтерию издательства о применении профессиональных налоговых вычетов. Общая сумма выплат в пользу работников в целом по издательству составляет 1 000 000 рублей. Рассчитать НДФЛ по доходам художника и страховые взносы по издательству. КОЗ 4. Рассчитать налоговые и таможенные платежи в связи с фактом ввоза в Российскую Федерацию товара, если его таможенная стоимость составляет US $ 2000, количество товара - 200 единиц, ввозная таможенная пошлина - 100% или 20 ЕВРО, курс ЕВРО 35 руб, курс US $ 28 руб. Известно, что через два месяца после оформления режима выпуска в свободное обращение, импортер обнаружил во ввезенной партии скрытый брак вколичестве 2 единиц товара. Бракованный товар возвращается поставщику для замены на равноценный. Как данный факт отразится на расчете налоговых и таможенных обязательств, если экспортная пошлина на данный товар не установлена? КОЗ 5. Организация безвозмездно передает теплотрассу в муниципальную собственность на баланс районного предприятия тепловых сетей. Основанием для такой передачи является Постановление Мэра города. Балансовая стоимость теплотрассы составляет 500000 руб. Какие действия следует предпринять организации? КОЗ 6. Организация выпускает светильники. Нормативная себестоимость одного светильника 700 руб., в том числе – прямые расходы – 300 руб. Остатков незавершенного производства и готовой продукции на складе нет на начало месяца нет. Фактические прямые расходы за месяц составили 29000 руб. За месяц произведено 90 светильников, реализовано – 80. Определить прямые расходы, подлежащие признанию в целях налогообложения в текущем месяце. КОЗ 7. Немецкая фирма поставила технологическое оборудование для строящегося завода на территории России на сумму 5000000 Евро (курс 35 руб.), оборудование оплачено (курс 35,50 руб.). Кроме того, для монтажа и наладки оборудования приглашены специалисты фирмы-производителя, которые вели работы в течение 6 месяцев. Дополнительно к стоимости оборудования оплачено за монтаж 50000 Евро (курс 31,50 руб.). Российская организация за свой счет в соответствии с договором была обязана обеспечить 24 зарубежных специалистов, прибывших для осуществления монтажных работ, жильем и питанием. Затраты на эти цели составили 300000 руб. Определить суммы налогов, которые должны быть уплачены в связи с указанными фактами, а также то, кто должен выступать в качестве плательщиков этих сумм. КОЗ 8. Физическое лицо приобретает в собственность земельный участок стоимостью 60000 руб. для строительства индивидуального жилья 30 сентября 2005 года. Годовая сумма земельного налога по данному участку составляет 1500 руб. Для строительства дома был заключен договор с банком на получение ипотечного кредита на сумму 500000 руб. под 20% годовых, затраты на оформление кредита (оценка и страхование объекта залога) составили 5000 руб. Строительство велось в течение 3 лет, право собственности на построенный дом зарегистрировано 1 ноября 2008 года. Расходы на строительство подтверждены документально и составляют 900000 руб. Доходы налогоплательщика составляют 100000 руб. в год и подтверждены справкой с места работы, детей налогоплательщик не имеет. Какие налоги он должен заплатить по указанным обстоятельствам и в какие сроки. КОЗ 9. Расходы на оплату труда, признанные для целей налогообложения прибыли, составили в организации 1580 тыс.руб., в том числе – платежи по договору добровольного пенсионного страхования работников – 250 тыс. руб., добровольного медицинского страхования – 150 тыс.руб. Проанализировать ситуацию с точки зрения соблюдения налогового законодательства. КОЗ 10. 1 июня организация получила заем в сумме 120000 руб. сроком на 6 месяцев под 18 процентов годовых. Условиями договора предусмотрено изменение процентной ставки в случае корректировки величины ставки рефинансирования. Учетная ставка Центрального Банка на момент выдачи займа установлена в размере 13%, с 7 августа ставка понижена до 12%. Организация применяет метод начислений и уплачивает ежемесячные авансовые платежи по прибыли предыдущего квартала. Определить величину расходов на оплату процентов по заемным средствам за 3 квартал. КОЗ 11. Российская организация 10 апреля отгрузила 3 станка в Казахстан на сумму 2700000 руб., условиями контракта предусмотрен переход права собственности при пересечении границы РФ и оплату после получения товара. При приемке станков казахстанский покупатель выявил дефекты у одного из них, вследствие чего оплатил стоимость только двух станков (1800000 руб.), оплата поступила на счет российской организации 05.07. Дефектный станок был возвращен покупателем, дата пресечения таможенной границы РФ - 15.10. Какие налоговые обязательства и в какие сроки возникнут у российской организации? КОЗ 12. ЗАО «Петролеум», применяющее метод начислений, заключает договор на поставку нефтепродуктов с ООО «Иоланта» на сумму 500000 руб. Срок оплаты установлен в договоре как 20 дней после отгрузки. Нефтепродукты отгружены в адрес покупателя 15 октября 2010 г., однако покупатель задолженность своевременно не погасил. По адресу, указанному в договоре, представители ООО «Иоланта» отсутствуют, в связи с чем ЗАО «Петролеум» признало задолженность сомнительной и решило создавать резерв. В декабре 2013 года на основании уведомления службы судебных приставов ЗАО «Петролеум» списывает безнадежную задолженность ООО «Реторта» в сумме 300000 руб. Определить величину расходов, которые могут быть признаны ЗАО «Петролеум» в 2013 году в качестве внереализационных для целей налогообложения прибыли. Критерии оценивания содержатся в комплекте оценочных средств для текущего контроля успеваемости и промежуточной аттестации по дисциплине (модулю), а также в методических указаниях по подготовке и защите курсовой работы (проекта), промежуточной аттестации обучающихся. 5.Дополнения и изменения в рабочей программе Дисциплина Б3.В.ОД.9_Доходы бюджета Направление подготовки 38.03.01 «Экономика» профиль 38.03.01.07 «Финансы и кредит» квалификация (степень) «бакалавр» Учебный план подготовки утвержден Ученым Советом Протокол № 7 от 25.02.2014 г. на учебный год _____/______ Следующие записи относятся к п.п. 25 Автор Зав. кафедрой Принято УМУ__________________________________ Дата:_____________________