Как учесть при расчете налога на прибыль доходы и расходы от

реклама

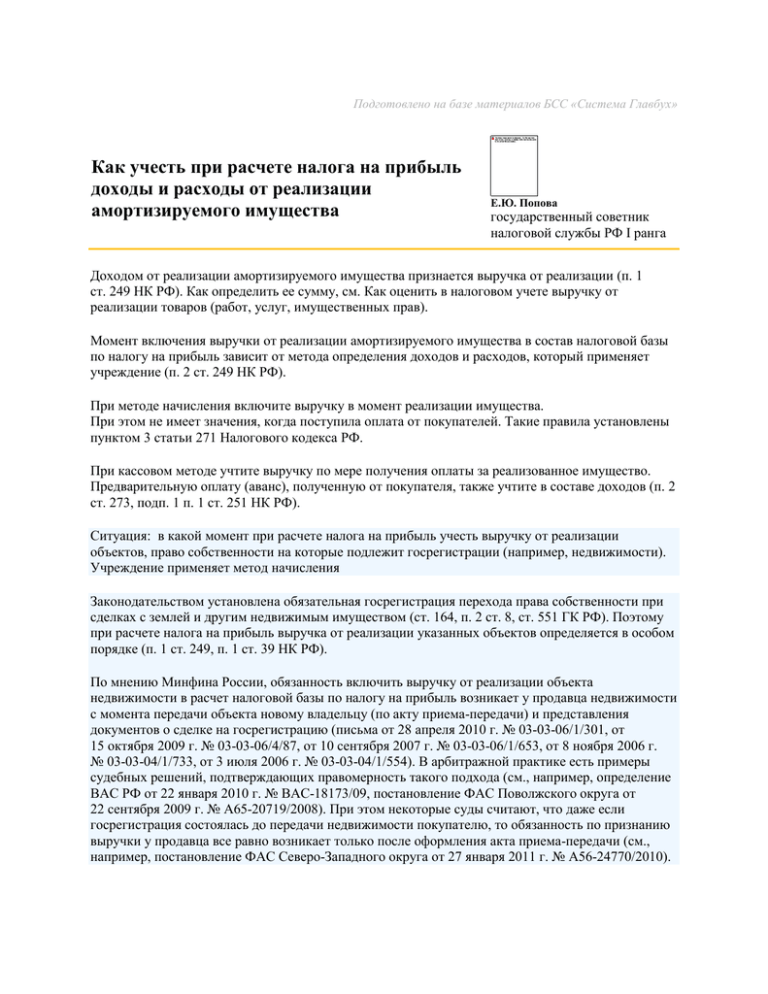

Подготовлено на базе материалов БСС «Система Главбух» Как учесть при расчете налога на прибыль доходы и расходы от реализации амортизируемого имущества Е.Ю. Попова государственный советник налоговой службы РФ I ранга Доходом от реализации амортизируемого имущества признается выручка от реализации (п. 1 ст. 249 НК РФ). Как определить ее сумму, см. Как оценить в налоговом учете выручку от реализации товаров (работ, услуг, имущественных прав). Момент включения выручки от реализации амортизируемого имущества в состав налоговой базы по налогу на прибыль зависит от метода определения доходов и расходов, который применяет учреждение (п. 2 ст. 249 НК РФ). При методе начисления включите выручку в момент реализации имущества. При этом не имеет значения, когда поступила оплата от покупателей. Такие правила установлены пунктом 3 статьи 271 Налогового кодекса РФ. При кассовом методе учтите выручку по мере получения оплаты за реализованное имущество. Предварительную оплату (аванс), полученную от покупателя, также учтите в составе доходов (п. 2 ст. 273, подп. 1 п. 1 ст. 251 НК РФ). Ситуация: в какой момент при расчете налога на прибыль учесть выручку от реализации объектов, право собственности на которые подлежит госрегистрации (например, недвижимости). Учреждение применяет метод начисления Законодательством установлена обязательная госрегистрация перехода права собственности при сделках с землей и другим недвижимым имуществом (ст. 164, п. 2 ст. 8, ст. 551 ГК РФ). Поэтому при расчете налога на прибыль выручка от реализации указанных объектов определяется в особом порядке (п. 1 ст. 249, п. 1 ст. 39 НК РФ). По мнению Минфина России, обязанность включить выручку от реализации объекта недвижимости в расчет налоговой базы по налогу на прибыль возникает у продавца недвижимости с момента передачи объекта новому владельцу (по акту приема-передачи) и представления документов о сделке на госрегистрацию (письма от 28 апреля 2010 г. № 03-03-06/1/301, от 15 октября 2009 г. № 03-03-06/4/87, от 10 сентября 2007 г. № 03-03-06/1/653, от 8 ноября 2006 г. № 03-03-04/1/733, от 3 июля 2006 г. № 03-03-04/1/554). В арбитражной практике есть примеры судебных решений, подтверждающих правомерность такого подхода (см., например, определение ВАС РФ от 22 января 2010 г. № ВАС-18173/09, постановление ФАС Поволжского округа от 22 сентября 2009 г. № А65-20719/2008). При этом некоторые суды считают, что даже если госрегистрация состоялась до передачи недвижимости покупателю, то обязанность по признанию выручки у продавца все равно возникает только после оформления акта приема-передачи (см., например, постановление ФАС Северо-Западного округа от 27 января 2011 г. № А56-24770/2010). С учетом этой позиции выручку от реализации объекта недвижимости нужно включить в состав доходов в том периоде, в котором выполнены два условия: подписан акт приема-передачи объекта недвижимости; документы о переходе права собственности от продавца к покупателю переданы на госрегистрацию. При невыполнении хотя бы одного из этих условий оснований для признания выручки нет. «Главбух» советует Есть аргументы, которые позволяют признавать выручку после госрегистрации права собственности покупателя на объект недвижимости. Они заключаются в следующем. Доходом от реализации признается выручка по операциям, в которых право собственности на объект продажи переходит от продавца к покупателю. Это следует из положений пункта 1 статьи 249 и пункта 1 статьи 39 Налогового кодекса РФ. При реализации имущества, требующего госрегистрации, переход права собственности на него происходит именно в момент госрегистрации (п. 2 ст. 8, ст. 551 ГК РФ). До этого момента включать выручку в состав доходов не нужно (п. 3 ст. 271 НК РФ). В арбитражной практике есть примеры судебных решений, в которых признается правомерность такого подхода (см., например, постановление Президиума ВАС РФ от 8 ноября 2011 г. № 15726/10, постановления ФАС Северо-Кавказского округа от 4 февраля 2011 г. № А32-44414/2009, Поволжского округа от 22 июля 2008 г. № А65-26844/07, Западно-Сибирского округа от 5 сентября 2007 г. № Ф04-5962/2007(37734-А45-40)). Учитывая разъяснения Минфина России, а также неоднородность арбитражной практики, в рассматриваемой ситуации окончательное решение учреждение должно принять самостоятельно. Выручку от реализации амортизируемого имущества в налоговом учете можно уменьшить: – на сумму расходов, связанных с продажей реализуемого имущества (при условии, что расходы оплачены не за счет средств целевого финансирования (целевых поступлений)) (подп. 3 п. 1 ст. 268 НК РФ). К ним относятся расходы по хранению, упаковке, обслуживанию и транспортировке; – на величину остаточной стоимости амортизируемого имущества по данным налогового учета (подп. 1 п. 1 ст. 268 НК РФ). Остаточную стоимость реализуемого амортизируемого имущества Минфин России рекомендует определять на дату подписания акта приема-передачи. Такой подход объясняется тем, что после подписания акта (при реализации недвижимого имущества – после подписания акта и подачи правоустанавливающих документов на госрегистрацию) амортизацию по объекту будет начислять покупатель. У продавца же с передачей объекта покупателю начисление амортизации прекращается, поэтому остаточная стоимость амортизируемого имущества измениться не может. Показатель остаточной стоимости на дату выбытия объекта и должен быть зафиксирован в акте приема-передачи. Аналогичные разъяснения содержатся в письме Минфина России от 21 марта 2011 г. № 03-0306/1/162. Остаточную стоимость определяйте по формулам: Остаточная стоимость имущества, приобретенного до 1 января = 2002 года Восстановительная стоимость имущества (с учетом переоценок) Сумма начисленной – амортизации в налоговом учете Восстановительную стоимость определите по правилам абзаца 5 пункта 1 статьи 257 Налогового кодекса РФ. Остаточная стоимость имущества, приобретенного после 1 января 2002 года = Первоначальная стоимость имущества Сумма начисленной – амортизации в налоговом учете Такой порядок определения остаточной стоимости установлен пунктом 1 статьи 257 Налогового кодекса РФ. Дата признания расходов, уменьшающих выручку от реализации амортизируемого имущества, при расчете налога на прибыль зависит от того, какой метод определения доходов и расходов использует учреждение (см. Как при расчете налога на прибыль учитывать доходы и расходы методом начисления, Как при расчете налога на прибыль учитывать доходы и расходы кассовым методом). Налоговую базу при реализации амортизируемого имущества рассчитайте в момент реализации: Налоговая база при реализации амортизируемого имущества = Выручка от реализации (без НДС и акцизов) – Остаточная стоимость имущества Расходы, связанные с продажей – реализуемого имущества Если расходы, связанные с реализацией амортизируемого имущества, превышают полученный от продажи доход, разница между ними признается убытком. Он включается в состав прочих расходов равными долями в течение определенного периода времени. Этот период равен разнице между сроком полезного использования актива и фактическим сроком его эксплуатации. Такой порядок учета полученного убытка от реализации при расчете налога на прибыль установлен пунктом 3 статьи 268 Налогового кодекса РФ. Включать убыток в состав прочих расходов нужно с месяца, который следует за месяцем реализации амортизируемого имущества. Это связано с тем, что амортизацию налогоплательщики прекращают начислять в месяце, следующем за месяцем реализации (п. 2 ст. 259 НК РФ). При этом порядок включения убытка в состав прочих расходов следующий. Отразите всю сумму полученного от реализации убытка по строкам 060 и 360 приложения 3 к листу 02, а также по строке 050 листа 02 декларации по налогу на прибыль, утвержденной приказом ФНС России от 15 декабря 2010 г. № ММВ-7-3/730. Таким образом, вы приплюсуете его к налоговой базе (а выручку от реализации имущества и расходы, связанные с реализацией, укажите в полной сумме). Часть убытка, который учитывается в данном отчетном (налоговом) периоде по налогу на прибыль, отразите в налоговой декларации по строкам 100 и 130 приложения 2 к листу 02. Впоследствии эта сумма войдет в расходы, отражаемые по строке 030 листа 02 декларации, утвержденной приказом ФНС России от 15 декабря 2010 г. № ММВ-7-3/730. Остальную сумму убытка включайте в расходы аналогичным образом в течение периода времени, определенного для списания убытка. Такой порядок заполнения декларации следует из разделов V, VII–VIII Порядка, утвержденного приказом ФНС России от 15 декабря 2010 г. № ММВ-7-3/730. Некоторые особенности имеет определение периода, в течение которого нужно относить на расходы убыток от реализации недвижимого имущества. Объект недвижимости списывается с баланса на дату его передачи покупателю (на дату составления акта по форме № ОС-1а). В этот момент он утрачивает признаки амортизируемого имущества, поскольку учреждение прекращает его использование для извлечения дохода (п. 1 ст. 256 НК РФ). Начисление амортизации по объекту прекращается со следующего месяца, поэтому на дату составления акта по форме № ОС1а в налоговом учете фиксируется его остаточная стоимость и сумма возникшего убытка (разница между продажной ценой объекта и расходами, связанными с реализацией). Признавать этот убыток при расчете налога на прибыль можно только с момента реализации объекта недвижимости, которым в данном случае является дата госрегистрации перехода права собственности на объект от продавца к покупателю. Это следует из положений пункта 1 статьи 2 Закона от 21 июля 1997 г. № 122-ФЗ, пункта 1 статьи 39 и статьи 323 Налогового кодекса РФ. В периоде между исключением объекта из состава амортизируемого имущества и датой госрегистрации перехода права собственности к покупателю продавец не эксплуатирует выбывшее основное средство. Поэтому данный промежуток времени не учитывается при определении периода, в течение которого продавец должен списывать на расходы убыток от реализации объекта недвижимости. Следовательно, отсчитывать период, равный разнице между сроком полезного использования реализованного объекта и сроком его фактической эксплуатации, нужно начиная с даты госрегистрации перехода права собственности на этот объект от продавца к покупателю. Ситуация: как при расчете налога на прибыль учесть убыток от реализации амортизируемого имущества, если оплата поступила от покупателя в другом отчетном периоде (не в периоде реализации). Учреждение применяет кассовый метод Несмотря на то что момент признания дохода от реализации наступит в другом отчетном периоде (не в периоде реализации), убыток учтите в общем порядке, предусмотренном в пункте 3 статьи 268 Налогового кодекса РФ. То есть учреждения, применяющие кассовый метод, должны рассчитывать и учитывать убыток так же, как и учреждения, применяющие метод начисления. Такой вывод позволяет сделать статья 323 и пункт 3 статьи 268 Налогового кодекса РФ. Для этого в момент реализации рассчитайте прибыль (убыток) от операции (расчетным путем) (абз. 12 ст. 323 НК РФ). Отразите эти суммы по строке 050 (060) приложения 3 к листу 02 и строке 060 листа 02 декларации по налогу на прибыль, утвержденной приказом ФНС России от 15 декабря 2010 г. № ММВ-7-3/730, соответственно (разделы V и VIII Порядка, утвержденного приказом ФНС России от 15 декабря 2010 г. № ММВ-7-3/730). Выручку от реализации учтите при расчете налога на прибыль (и отразите в декларации) по мере поступления оплаты от покупателя (п. 2 ст. 273 НК РФ). Расходы, уменьшающие выручку от реализации, учтите в момент реализации, только если они уже оплачены (п. 3 ст. 273 НК РФ). Например, оплачена стоимость продаваемого амортизируемого имущества, расходы по доставке имущества до покупателя. В противном случае расходы учтите при расчете налога на прибыль (и отразите в декларации) по мере оплаты. Ситуация: как при расчете налога на прибыль учесть убыток от реализации легкового автомобиля (микроавтобуса), проданного после 1 января 2009 года. До 1 января 2009 года амортизация по автомобилю (микроавтобусу) начислялась с применением понижающего коэффициента 0,5. Автомобиль (микроавтобус) был приобретен за счет средств от деятельности, приносящей доход, и использовался в рамках этой деятельности Однозначного ответа на этот вопрос законодательство не содержит. Официальная точка зрения по этому поводу контролирующими ведомствами не высказывалась. В имеющихся письмах Минфина России разъясняется порядок признания убытков от реализации легковых автомобилей (микроавтобусов), по которым понижающий коэффициент амортизации применялся непосредственно до момента их реализации (т. е. до 1 января 2009 года). Из этих разъяснений следует, что между периодом, в течение которого признается убыток от реализации транспортного средства, и понижающим коэффициентом, который увеличивает срок его амортизации, существует взаимосвязь. То есть если к норме амортизации транспортного средства применялся понижающий коэффициент, убыток от его реализации включается в состав расходов исходя из срока полезного использования, скорректированного на такой коэффициент. Об этом сказано в письмах Минфина России от 20 апреля 2009 г. № 03-03-06/1/262, от 2 апреля 2008 г. № 03-03-06/2/34, от 19 января 2007 г. № 03-03-06/1/14. Представители налоговой службы придерживаются той же точки зрения (см., например, письмо УФНС России по г. Москве от 3 ноября 2004 г. № 26-12/71416). Разъяснения контролирующих ведомств позволяют сделать вывод: скорректированный срок полезного использования транспортного средства будет равен сроку начисления амортизации с учетом понижающего коэффициента. С учетом этой позиции продолжительность периода, в течение которого нужно признавать убыток от реализации транспортного средства, проданного до 1 января 2009 года, определяется по формуле: Продолжительность периода, в течение которого признается убыток от = реализации транспортного средства, проданного до 1 января 2009 года Срок полезного использования транспортного средства в соответствии с Классификацией основных средств Фактический срок эксплуатации Понижающий основного : коэффициент – средства до (0,5) момента реализации В рассматриваемой ситуации транспортное средство продано после отмены специального коэффициента. То есть в течение определенного периода времени (с 1 января 2009 года и до момента реализации) амортизация по этому транспортному средству начислялась по основной норме, без понижающего коэффициента 0,5. Следуя прежним разъяснениям контролирующих ведомств, можно сделать вывод, что отмена понижающего коэффициента влечет за собой новую корректировку: уменьшение срока полезного использования, ранее увеличенного в связи с применением понижающего коэффициента амортизации. С учетом такой корректировки продолжительность периода, в течение которого нужно признавать убыток от реализации транспортного средства, проданного после 1 января 2009 года, можно определять по формуле: Продолжительность Срок полезного Период, в периода, в течение Фактический использования течение которого признается срок транспортного которого убыток от Понижающий эксплуатации средства в амортизация реализации = + × коэффициент – легкового соответствии с начислялась с транспортного (0,5) автомобиля Классификацией понижающим средства, до момента основных коэффициентом проданного после реализации средств 0,5 1 января 2009 года Пример учета убытка от реализации легкового автомобиля при расчете налога на прибыль. Автомобиль продан после 1 января 2009 года. Амортизация до 1 января 2009 года начислялась с применением понижающего коэффициента 0,5 ГУ НИИ «Альфа» в январе 2011 года реализовало легковой автомобиль, приобретенный в июле 2008 года за счет средств от деятельности, приносящей доход. От продажи автомобиля учреждение получило выручку в сумме 250 000 руб. (без НДС). Затраты на приобретение автомобиля согласно договору составили 750 000 руб. (без НДС). Эксплуатация автомобиля началась в июне 2008 года, поэтому с июля 2008 года по нему начислялась амортизация. В соответствии с Классификацией основных средств автомобиль относится к третьей амортизационной группе (срок полезного использования свыше трех до пяти лет включительно). В налоговом учете учреждение установило срок полезного использования, равный 58 месяцам. Месячная норма амортизации, определенная исходя из срока полезного использования автомобиля, составляет: 1: 58 мес. × 100% = 1,7241%. Месячная сумма амортизации по этой норме равна 12 931 руб. (750 000 руб. × 1,7241%). Поскольку первоначальная стоимость автомобиля превышает 600 000 руб., в 2008 году учреждение применяло основную норму амортизации с коэффициентом 0,5. Месячная сумма амортизации с учетом коэффициента равна 6466 руб. (12 931 руб. × 0,5). За 2008 год по легковому автомобилю бухгалтер «Альфы» начислил амортизацию в сумме: 6466 руб. × 6 мес. = 38 796 руб. С 1 января 2009 года бухгалтер начисляет амортизацию по основной норме. Сумма начисленной по автомобилю амортизации за период с 1 января 2009 года по январь 2011 года включительно (25 месяцев) равна: 12 931 руб. × 25 мес. = 323 275 руб. Срок фактической эксплуатации автомобиля на дату реализации равен: 6 мес. + 12 мес. + 12 мес. + 1 мес. = 31 мес. Общая сумма амортизации за весь период эксплуатации автомобиля составила: 323 275 руб. + 38 796 руб. = 362 071 руб. Остаточная стоимость легкового автомобиля на дату реализации равна: 750 000 руб. – 362 071 руб. = 387 929 руб. Поскольку остаточная стоимость автомобиля превышает его продажную стоимость, учреждением получен убыток от реализации в сумме: 387 929 руб. – 250 000 руб. = 137 929 руб. Продолжительность периода, в течение которого «Альфа» признает сумму убытка при расчете налога на прибыль, равна: 58 мес. + 6 мес. × 0,5 – 31 мес. = 30 мес. В течение этого периода ежемесячно убыток при расчете налога на прибыль учитывается в сумме: 137 929 руб. : 30 мес. = 4598 руб. «Главбух» советует Есть аргументы, позволяющие списывать убыток от реализации легкового автомобиля (микроавтобуса) без увеличения срока полезного использования за счет периода, в течение которого амортизация по транспортному средству начислялась с понижающим коэффициентом. Они заключаются в следующем. Убыток от реализации амортизируемого имущества включается в расходы в течение периода, равного разнице между сроком полезного использования такого имущества и фактическим сроком его эксплуатации (п. 3 ст. 268 НК РФ). Срок полезного использования представляет собой период, в течение которого имущество используется учреждением в своей деятельности. Корректировка срока полезного использования основного средства после ввода его в эксплуатацию возможна в связи с реконструкцией, модернизацией или техническим перевооружением, в результате которых функциональные характеристики объекта изменились (п. 1 ст. 258 НК РФ). Иных случаев, допускающих изменение срока полезного использования основных средств, до 1 января 2009 года налоговое законодательство не предусматривало. С 1 января 2009 года вступил в силу пункт 13 статьи 258 Налогового кодекса РФ. Им установлено, что срок полезного использования сокращается (увеличивается), если к нормам амортизации объектов основных средств применяются повышающие (понижающие) коэффициенты. Но поскольку данная норма была введена в действие одновременно с отменой понижающего коэффициента 0,5, она не распространяется на легковые автомобили (микроавтобусы), введенные в эксплуатацию до 1 января 2009 года. Кроме того, из буквального толкования пункта 9 статьи 259 Налогового кодекса РФ (в редакции до 1 января 2009 года) следует, что применение коэффициента 0,5 связано с определением нормы амортизации по объекту основных средств, а не с изменением срока его полезного использования. То есть при применении коэффициента 0,5 вдвое уменьшается сумма амортизации, которая включается в расходы текущего месяца. В результате продлевается период начисления амортизации, а не срок полезного использования основного средства. Таким образом, полученный после 1 января 2009 года убыток от реализации транспортного средства, по которому до 1 января 2009 года амортизация начислялась с учетом понижающего коэффициента 0,5, можно признавать в соответствии с пунктом 3 статьи 268 Налогового кодекса РФ без каких-либо корректировок. Не исключено, что при проверке налоговая инспекция не согласится с таким способом признания убытка. Тогда учреждению придется отстаивать свою позицию в суде. В арбитражной практике есть примеры судебных решений, подтверждающих правомерность предложенного варианта (см., например, постановление ФАС Центрального округа от 24 июня 2008 г. № А68-8457/07-378/12). Пример учета убытка от реализации легкового автомобиля при расчете налога на прибыль. Автомобиль продан после 1 января 2009 года. Амортизация до 1 января 2009 года начислялась с применением понижающего коэффициента 0,5. Учреждение учитывает убыток от реализации автомобиля в течение периода, равного разнице между сроком полезного использования транспортного средства и фактическим сроком его эксплуатации ГУ НИИ «Альфа» в январе 2011 года реализовало легковой автомобиль, приобретенный в июле 2008 года за счет средств от деятельности, приносящей доход. От продажи автомобиля учреждение получило выручку в сумме 250 000 руб. (без НДС). Затраты на приобретение автомобиля согласно договору составили 750 000 руб. (без НДС). Эксплуатация автомобиля началась в июне 2008 года, поэтому с июля 2008 года по нему начислялась амортизация. В соответствии с Классификацией основных средств автомобиль относится к третьей амортизационной группе (срок полезного использования свыше трех до пяти лет включительно). В налоговом учете учреждение установило срок полезного использования, равный 58 месяцам. Месячная норма амортизации, определенная исходя из срока полезного использования автомобиля, составляет: 1: 58 мес. × 100% = 1,7241%. Месячная сумма амортизации по этой норме равна 12 931 руб. (750 000 руб. × 1,7241%). Поскольку первоначальная стоимость автомобиля превышает 600 000 руб., в 2008 году учреждение применяло основную норму амортизации с коэффициентом 0,5. Месячная сумма амортизации с учетом коэффициента равна 6466 руб. (12 931 руб. × 0,5). За 2008 год по легковому автомобилю бухгалтер «Альфы» начислил амортизацию в сумме: 6466 руб. × 6 мес. = 38 796 руб. С 1 января 2009 года бухгалтер начисляет амортизацию по основной норме. Сумма начисленной по автомобилю амортизации за период с 1 января 2009 года по январь 2011 года включительно (25 месяцев) равна: 12 931 руб. × 25 мес. = 323 275 руб. Срок фактической эксплуатации автомобиля на дату реализации равен: 6 мес. + 12 мес. + 12 мес. + 1 мес. = 31 мес. Общая сумма амортизации за весь период эксплуатации автомобиля составила: 323 275 руб. + 38 796 руб. = 362 071 руб. Остаточная стоимость легкового автомобиля на дату реализации равна: 750 000 руб. – 362 071 руб. = 387 929 руб. Поскольку остаточная стоимость автомобиля превышает его продажную стоимость, учреждением получен убыток от реализации в сумме: 387 929 руб. – 250 000 руб. = 137 929 руб. Разница между сроком полезного использования автомобиля и сроком его фактической эксплуатации до момента реализации составляет: 58 мес. – 31 мес. = 27 мес. Полученный убыток «Альфа» будет учитывать в течение этого срока. Ежемесячно при расчете налога на прибыль учреждение сможет списывать убыток в размере: 137 929 руб. : 27 мес. = 5108 руб. Если расходы, связанные с реализацией амортизируемого имущества, не превышают полученный от продажи доход, разница между ними признается прибылью. Ее отразите по строке 050 приложения 3 к листу 02 декларации, утвержденной приказом ФНС России от 15 декабря 2010 г. № ММВ-7-3/730. Обоснованность отдельного отражения прибыли и убытка от реализации амортизируемого имущества заключается в том, что убыток учитывается при расчете налога на прибыль не в полной сумме, а частями (п. 3 ст. 268 НК РФ). Кроме того, учет доходов и расходов по реализации амортизируемого имущества ведется пообъектно. Таким образом, сумма прибыли от реализации амортизируемого имущества, которая указывается в приложении 3 к листу 02 декларации, утвержденной приказом ФНС России от 15 декабря 2010 г. № ММВ-7-3/730, носит в большей степени справочный характер. Сама по себе эта величина в расчете налоговой базы не участвует. Эта сумма войдет в общую сумму прибыли, отражаемую по строке 060 листа 02 декларации, утвержденной приказом ФНС России от 15 декабря 2010 г. № ММВ-7-3/730, как разница между доходами и расходами от реализации. Такой порядок заполнения декларации следует из разделов V и VIII Порядка, утвержденного приказом ФНС России от 15 декабря 2010 г. № ММВ-7-3/730. Пример определения убытка от реализации амортизируемых основных средств, включаемого в расходы при расчете налога на прибыль ГУ НИИ «Альфа» в октябре 2010 года приобрело производственное оборудование в рамках деятельности, приносящей доход. Его первоначальная стоимость – 70 000 руб. Оборудование относится к третьей амортизационной группе. Срок полезного использования – 60 месяцев. В октябре 2011 года «Альфа» продала оборудование за 59 000 руб. (в т. ч. НДС – 9000 руб.). В налоговом учете амортизация начисляется линейным способом. Норма амортизации составила: 1 : 60 мес. × 100% = 1,6667%. Сумму ежемесячной амортизации для целей налогового учета бухгалтер рассчитал так: 70 000 руб. × 1,6667% = 1167 руб. За период с ноября 2010 года по октябрь 2011 года (включительно) по оборудованию была начислена амортизация в размере: 1167 руб. × 12 мес. = 14 004 руб. Таким образом, остаточная стоимость объекта на дату его реализации составила: 70 000 руб. – 14 004 руб. = 55 996 руб. На транспортировку оборудования до покупателя израсходовано 2500 руб. Финансовый результат от продажи оборудования бухгалтер определил следующим образом: 59 000 руб. – 9000 руб. – 55 996 руб. – 2500 руб. = -8496 руб. Таким образом, учреждение получило убыток от реализации амортизируемого имущества. Он будет равномерно учитываться при налогообложении прибыли в течение 48 месяцев (60 мес. – 12 мес.) начиная с ноября 2011 года. Сумма убытка, которая ежемесячно будет относиться в состав прочих расходов, равна: 8496 руб. : 48 мес. = 177 руб./мес. Подготовлено на базе материалов БСС «Система Главбух»