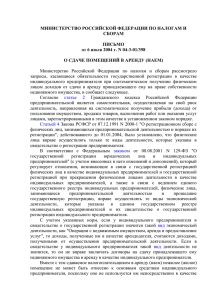

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ ПИСЬМО от 19 ноября 2008 г. N 03-03-05/151

реклама

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ ПИСЬМО от 19 ноября 2008 г. N 03-03-05/151 Министерством финансов Российской Федерации в связи с поступающими обращениями по вопросу определения налоговой базы по налогу на прибыль организаций бюджетными учреждениями с доходов от сдачи в аренду имущества, находящегося в федеральной собственности и переданного им в оперативное управление, сообщается следующее. В соответствии с главой 25 Налогового кодекса Российской Федерации (далее - НК РФ) бюджетные учреждения, получающие доходы от предпринимательской и иной деятельности, приносящей доход, являются налогоплательщиками налога на прибыль организаций и определяют налоговую базу по этому налогу в порядке, установленном указанной главой. Налогоплательщики - бюджетные учреждения, финансируемые за счет средств бюджетов бюджетной системы Российской Федерации, а также получающие доходы от иных источников, в целях налогообложения обязаны вести раздельный учет доходов (расходов), полученных (произведенных) в рамках целевого финансирования и за счет иных источников (п. 1 ст. 321.1 НК РФ). Участие бюджетных учреждений в договорных отношениях, возникающих при передаче в пользование арендаторам имущества, находящегося в федеральной собственности и переданного бюджетным учреждениям в оперативное управление, в соответствии со статьей 321.1 НК РФ относится к коммерческой (приносящей доход) деятельности этих бюджетных учреждений. Согласно пункту 1 статьи 321.1 НК РФ налоговая база по налогу на прибыль организаций бюджетных учреждений определяется как разница между полученной суммой дохода от реализации товаров, выполненных работ, оказанных услуг, суммой внереализационных доходов (без учета НДС, акцизов по подакцизным товарам) и суммой фактически осуществленных расходов, связанных с ведением коммерческой деятельности. В налоговом учете учет операций по исчислению доходов от коммерческой деятельности и расходов, связанных с ведением этой деятельности, ведется в порядке, установленном главой 25 НК РФ. Доходы определяются в соответствии со статьями 248 - 250 НК РФ на основании данных первичных учетных документов и налогового учета. В соответствии с пунктом 4 статьи 250 НК РФ средства, полученные от сдачи в аренду имущества, относятся к внереализационным доходам налогоплательщиков и согласно статье 321.1 НК РФ подлежат учету бюджетными учреждениями при определении налоговой базы по налогу на прибыль организаций. Расходы, принимаемые в целях налогообложения прибыли, должны соответствовать критериям, предусмотренным статьей 252 НК РФ. В целях 1 налогообложения прибыли доходы от сдачи федерального имущества в аренду уменьшаются на расходы, непосредственно связанные с эксплуатацией и содержанием переданного в аренду федерального имущества, а также на суммы налога на имущество организаций и земельного налога в части, приходящейся на сдаваемое в аренду имущество. Пунктом 4 статьи 321.1 НК РФ предусмотрено, что при определении налоговой базы к расходам, связанным с осуществлением коммерческой деятельности, помимо указанных выше расходов, произведенных в целях осуществления предпринимательской деятельности, относятся: - суммы амортизации, начисленные по имуществу, приобретенному за счет полученных от этой деятельности средств и используемому для осуществления этой деятельности; - расходы на ремонт основных средств, эксплуатация которых связана с ведением некоммерческой и (или) коммерческой деятельности и которые приобретены (созданы) за счет бюджетных средств, если финансовое обеспечение данных расходов не предусмотрено бюджетными ассигнованиями, выделенными бюджетному учреждению. В установленных случаях принятие расходов бюджетных учреждений на уменьшение доходов, полученных от предпринимательской деятельности, производится на основании предусмотренного пунктом 3 статьи 321.1 НК РФ принципа их пропорционального распределения. Пропорция строится исходя из соотношения объема средств, полученных от предпринимательской деятельности, в общей сумме доходов бюджетного учреждения (включая средства целевого финансирования). Данный принцип распределения расходов установлен также статьей 272 НК РФ, пунктом 1 которой предусмотрено, что расходы налогоплательщика, которые не могут быть непосредственно отнесены на затраты по конкретному виду деятельности, распределяются пропорционально доле соответствующего дохода в суммарном объеме всех доходов налогоплательщика. Основываясь на вышеизложенном, все фактически понесенные и документально подтвержденные расходы бюджетного учреждения, связанные с получением дохода от сдачи имущества в аренду (т.е. с ведением предпринимательской деятельности), принимаются в целях налогообложения исходя из принципа их распределения, установленного пунктом 3 статьи 321.1 НК РФ. Вышеизложенное применимо также в отношении амортизационных отчислений при определении их доли, соотносимой с амортизационными отчислениями, приходящимися на сдаваемые в аренду помещения, а также в отношении расходов на уплату налога на имущество организаций и земельного налога, соответственно, при определении доли, приходящейся на сдаваемые в аренду помещения. Заместитель министра финансов Российской Федерации С.ШАТАЛОВ 2