генеральное соглашение - Альта-Банк

реклама

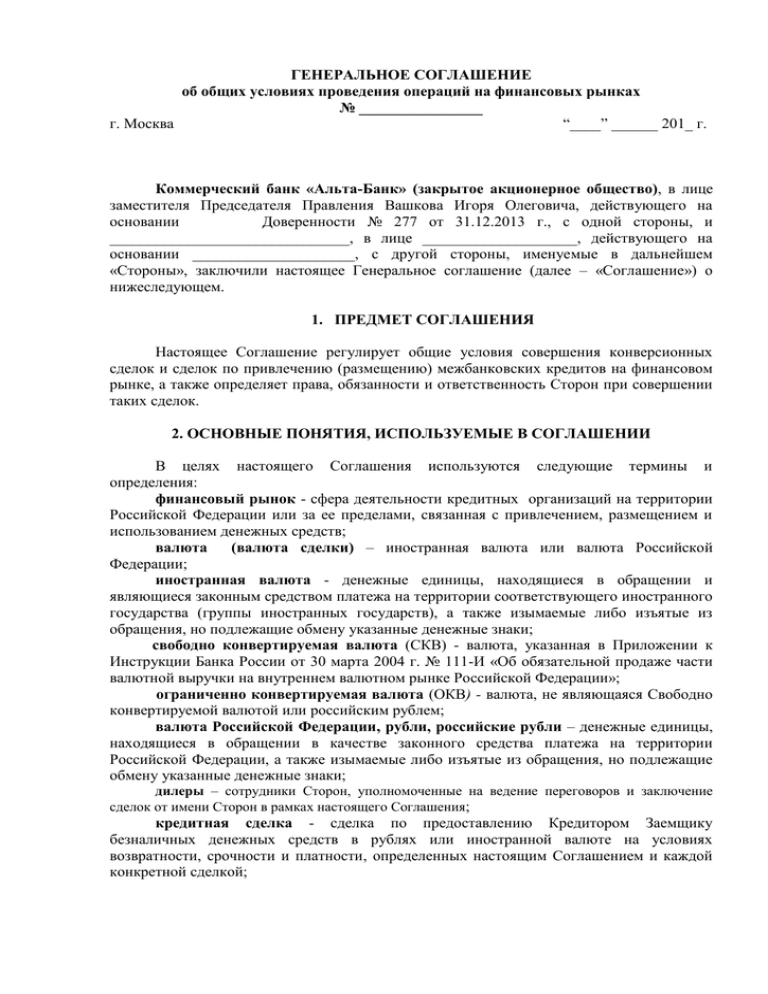

ГЕНЕРАЛЬНОЕ СОГЛАШЕНИЕ об общих условиях проведения операций на финансовых рынках № ________________ г. Москва “____” ______ 201_ г. Коммерческий банк «Альта-Банк» (закрытое акционерное общество), в лице заместителя Председателя Правления Вашкова Игоря Олеговича, действующего на основании Доверенности № 277 от 31.12.2013 г., с одной стороны, и _______________________________, в лице ____________________, действующего на основании _____________________, с другой стороны, именуемые в дальнейшем «Стороны», заключили настоящее Генеральное соглашение (далее – «Соглашение») о нижеследующем. 1. ПРЕДМЕТ СОГЛАШЕНИЯ Настоящее Соглашение регулирует общие условия совершения конверсионных сделок и сделок по привлечению (размещению) межбанковских кредитов на финансовом рынке, а также определяет права, обязанности и ответственность Сторон при совершении таких сделок. 2. ОСНОВНЫЕ ПОНЯТИЯ, ИСПОЛЬЗУЕМЫЕ В СОГЛАШЕНИИ В целях настоящего Соглашения используются следующие термины и определения: финансовый рынок - сфера деятельности кредитных организаций на территории Российской Федерации или за ее пределами, связанная с привлечением, размещением и использованием денежных средств; валюта (валюта сделки) – иностранная валюта или валюта Российской Федерации; иностранная валюта - денежные единицы, находящиеся в обращении и являющиеся законным средством платежа на территории соответствующего иностранного государства (группы иностранных государств), а также изымаемые либо изъятые из обращения, но подлежащие обмену указанные денежные знаки; свободно конвертируемая валюта (СКВ) - валюта, указанная в Приложении к Инструкции Банка России от 30 марта 2004 г. № 111-И «Об обязательной продаже части валютной выручки на внутреннем валютном рынке Российской Федерации»; ограниченно конвертируемая валюта (ОКВ) - валюта, не являющаяся Свободно конвертируемой валютой или российским рублем; валюта Российской Федерации, рубли, российские рубли – денежные единицы, находящиеся в обращении в качестве законного средства платежа на территории Российской Федерации, а также изымаемые либо изъятые из обращения, но подлежащие обмену указанные денежные знаки; дилеры – сотрудники Сторон, уполномоченные на ведение переговоров и заключение сделок от имени Сторон в рамках настоящего Соглашения; кредитная сделка - сделка по предоставлению Кредитором Заемщику безналичных денежных средств в рублях или иностранной валюте на условиях возвратности, срочности и платности, определенных настоящим Соглашением и каждой конкретной сделкой; Кредитор - Сторона, предоставляющая денежные средства другой Стороне и имеющая право требовать от другой Стороны (заемщика) исполнения принятого на себя обязательства; Заемщик - Сторона, привлекающая денежные средства другой Стороны, принимающая на себя обязательство и гарантирующая возвращение полученных средств, оплату предоставленного кредита; конверсионная сделка - сделка по купле-продаже безналичных денежных средств в одной валюте против безналичных денежных средств в другой валюте по согласованному Сторонами курсу с осуществлением расчетов на оговоренную (оговоренные) дату (даты) валютирования; дата расчетов в российских рублях – дата зачисления соответствующих сумм в российских рублях на корреспондентский счет Стороны, получающей российские рубли, в любом клиринговом центре или банке, через который осуществляются расчеты в российских рублях. Подтверждением зачисления средств является выписка со счета Стороны, получающей российские рубли; дата расчетов в иностранной валюте - дата зачисления средств в иностранной валюте на корреспондентский счет Стороны, получающей иностранную валюту, в иностранном или российском банке, которая является рабочим днем в стране, эмитирующей данную валюту, и в Российской Федерации. Подтверждением зачисления средств является кредитовое авизо и выписка от банка-корреспондента получающей Стороны, позволяющие однозначно идентифицировать поступившие средства; рабочий день - день, являющийся рабочим по законодательству государств, национальные валюты которых используются в расчетах по сделкам, заключенным в соответствии с настоящим Соглашением (праздничные дни указываются в публикациях S.W.I.F.T. BIC directory); Репозитарий - саморегулируемая организация профессиональных участников рынка ценных бумаг или клиринговая организация или фондовая биржа, осуществляющие ведение реестра заключенных в рамках Генерального соглашения договоров (сделок). основные виды конверсионных сделок: «today» - сделки, по которым поставка валюты осуществляется сроком в день заключения сделки по курсу, согласованному Сторонами в момент заключения сделки; «tomorrow» - сделки, по которым поставка валюты осуществляется с датой валютирования на следующий за днем заключения сделки рабочий день по курсу, согласованному Сторонами в момент заключения сделки; «spot» - сделки, по которым поставка валюты осуществляется датой валютирования, соответствующей второму рабочему дню от даты заключения сделки по курсу, согласованному Сторонами в момент заключения сделки; «forward outright» - сделки, предусматривающие поставку валюты сроком более чем на второй рабочий день с даты заключения сделки по курсу, согласованному Сторонами в момент заключения сделки; «swap» - сделки, при которых одна валюта продается за другую с одновременной контрсделкой на ту же сумму по курсу, зафиксированному в момент заключения сделки, при условии расчетов по ним в разные даты валютирования; «split» («split value») - конверсионная сделка, расчеты Сторон по которой осуществляются в разные даты валютирования, а исполнение обязательств по данной сделке одной Стороной находится в прямой зависимости от предварительного исполнения обязательств другой Стороной. 3. ОБЩИЕ ПОЛОЖЕНИЯ 3.1. В качестве условия начала работы в рамках настоящего Соглашения Стороны к моменту его подписания предоставляют друг другу следующие документы: 3.1.1 Резиденты Российской Федерации нотариально заверенные копии учредительных документов и изменений к ним (в случае их наличия); нотариально заверенную копию лицензии на осуществление банковских операций; нотариально заверенные копии свидетельства о внесении записи в Единый государственный реестр юридических лиц (ЕГРЮЛ), свидетельств о государственной регистрации изменений в учредительных документах (в случае их наличия); нотариально заверенную копию свидетельства о постановке на налоговый учет; нотариально заверенную копию информационного письма Госкомстата; оригинал или нотариально заверенную копию Карточки с образцами подписей и оттиска печати формы 0401026 Общероссийского классификатора управленческой документации ОК 011-93, оформленную в установленном Банком России порядке; нотариально заверенные или заверенные Сторонами копии писем о согласовании Территориальным управлением Банка России уполномоченных лиц, указанных в Карточке с образцами подписей и оттиска печати; заверенные Сторонами копии приказов и протоколов органов управления о назначении на должности лиц, указанных в Карточке с образцами подписей и оттиска печати; доверенность или ее нотариально заверенную копию на заключение Соглашения в случае, если Соглашение подписывается не единоличным исполнительным органом; развернутый бухгалтерский баланс и расчет экономических нормативов на последнюю отчетную дату (в электронном виде). заполненную анкету, содержащую сведения, необходимые в целях исполнения второй Стороной требований действующего законодательства о противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма в соответствии с Положением Банка России № 262-П от 19 августа 2004 года, включая необходимые, в соответствии с действующим законодательством данные о бенефициарных владельцах (подписывается руководителем и скрепляется печатью); письмо о мерах, принимаемых в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма, а также о наличии счетов в кредитных организациях, зарегистрированных в государствах в соответствие со статьей 7 Федерального закона "О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» №115-ФЗ от 07.08.2001, и информации о том, что кредитные организации не устанавливают и не поддерживают отношений с банками – нерезидентами, не имеющими на территории государств, в которых они зарегистрированы, постоянно действующих органов управления (для кредитных организаций). 3.1.2. Нерезиденты Российской Федерации: удостоверенные и легализованные в соответствии с требованиями законодательства Российской Федерации копии учредительных документов (Учредительный договор, Устав или иные документы, являющиеся учредительными в соответствии с действующим законодательством Российской Федерации); удостоверенную и легализованную в соответствии с требованиями законодательства Российской Федерации копию лицензии Центрального (Национального) Банка на проведение банковских операций; удостоверенную и легализованную в соответствии с требованиями законодательства Российской Федерации копию свидетельства о регистрации либо иной документ, подтверждающий регистрацию в соответствии с законодательством страны контрагента; удостоверенную и легализованную в соответствии с требованиями законодательства Российской Федерации копию документа (свидетельство, справка и т. п.) о постановке на налоговый учет (если таковое предусмотрено законодательством страны Банка-контрагента); оригинал или удостоверенную и легализованную в соответствии с требованиями законодательства Российской Федерации копию Карточки с образцами подписей (альбом подписей) уполномоченных сотрудников банка и оттиска печати банка; последний годовой отчет и финансовую отчетность (баланс с оборотами и расчет нормативов) на последнюю отчетную дату (в электронном виде). заполненную анкету, содержащую сведения, необходимые в целях исполнения второй Стороной требований законодательства о противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма (подписывается руководителем и скрепляется печатью). Все документы, составленные на иностранном языке, должны содержать нотариально заверенный перевод на русский язык. Если настоящее Соглашение заключается с филиалом/представительством Стороны, кроме вышеперечисленных документов дополнительно предоставляются нотариально заверенные копии: положения о филиале/представительстве; письма Территориального управления Банка России о внесении в реестр Банка России и присвоении регистрационного номера филиалу/представительству; уведомления о постановке кредитной организации на налоговый учет; оригинал или нотариально заверенную копию Карточки с образцами подписей и оттиска печати уполномоченных сотрудников филиала/представительства по форме 0401026 Общероссийского классификатора управленческой документации ОК 011-93 в порядке, установленном Банком России. доверенность или ее нотариально заверенную копию на руководителя филиала/представительства. нотариально заверенные или заверенные Сторонами письма о согласовании Территориальным управлением Банка России руководителя и главного бухгалтера филиала/представительства. 3.2. Ежегодно, а также в любой момент по запросу Стороны вторая Сторона должна представить заполненную анкету, содержащую сведения, необходимые в целях исполнения запрашивающей Стороной требований законодательства о противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма по идентификации клиентов. 3.3. При внесении изменений в какие-либо из предоставленных Стороной документов, указанных в п. 3.1. настоящего Соглашения, такая Сторона обязуется предоставить другой Стороне заверенные копии таких изменений не позднее 7 (Семи) рабочих дней с даты внесения изменений или даты государственной регистрации изменений в случае, если внесенные изменения подлежат государственной регистрации. Стороны обязуются незамедлительно, но не позднее рабочего дня, следующего за днем, когда произошли изменения, в письменном виде информировать друг друга об изменении номеров телексов, телефонов и факсов и иных данных, приведенных в Разделе 11 настоящего Соглашения. 3.4. В течение всего срока действия настоящего Соглашения Стороны не позднее 10-го числа каждого месяца и по первому требованию предоставляют друг другу в электронном виде свои балансы и расчет экономических нормативов по состоянию на первое число каждого месяца или запрашиваемую дату. 3.5. Стороны определяют Дилеров, уполномоченных вести переговоры и заключать сделки в рамках настоящего Соглашения. Для подтверждения полномочий Дилеров Стороны предоставляют доверенности (нотариально заверенные копии доверенностей), оформленные в порядке, предусмотренном действующим законодательством страны, резидентом которой является Сторона, выдающая такую доверенность, с обязательным указанием в доверенности конкретных действий и видов сделок, которые уполномочен совершать каждый из Дилеров. Доверенности должны быть подписаны руководителем и скреплены печатью соответствующей Стороны. Изменения в составе Дилеров производятся путем отзыва действующей (в случае необходимости) и предоставления новой доверенности. 4. ПОРЯДОК ЗАКЛЮЧЕНИЯ И ПОДТВЕРЖДЕНИЯ СДЕЛОК 4.1. В рамках настоящего Соглашения для согласования условий заключаемых сделок и обмена документами Сторонами используются следующие средства связи (далее – «согласованные средства связи»): 4.1.1. Условия сделок, заключаемых Сторонами в соответствии с настоящим Соглашением, определяются Дилерами путем проведения переговоров по: - системе «Рейтер-дилинг» - системе «Блумберг дилинг» - телефону В случае, если Сторонами определено только одно средство связи для проведения переговоров по настоящему Соглашению, условия настоящего Соглашения, регламентирующие порядок проведения переговоров по другим средствам связи, а также подтверждения результатов таких переговоров, Сторонами не применяются. 4.1.2. Обмен документами осуществляется Сторонами посредством использования: - SWIFT - телекс - система «Интернет Банк-Клиент» - курьерская доставка и др. 4.2. Сделка считается заключенной: 4.2.1. При проведении переговоров по системе «Рейтер-дилинг» (или «Блумберг дилинг») - с момента взаимного обмена Сторонами сообщениями, содержащими идентичные существенные условия сделки, перечисленные в разделах 5 или 6 настоящего Соглашения (далее – «существенные условия сделки»); 4.2.2. При проведении переговоров по телефону - с момента достижения согласия между Дилерами по всем существенным условиям сделки. 4.3. Согласованные Дилерами в ходе переговоров существенные условия сделок считаются окончательными. Для целей учета совершенных сделок в день их заключения Стороны направляют друг другу в обязательном порядке письменные подтверждения по сделкам, содержащие существенные условия заключенных сделок. 4.4. Если полученные Сторонами подтверждения выявили разногласия относительно существенных условий сделки, Стороны обязуются обменяться новыми окончательными подтверждениями условий сделки в течение того же рабочего дня. При этом сделка исполняется на условиях, согласованных Дилерами в порядке, указанном в п. 4.2. настоящего Соглашения. Разногласия по существенным условиям сделки, выявленные на следующий рабочий день или позднее, к рассмотрению Сторонами не принимаются. 4.5. Неполучение или несвоевременное получение подтверждения сделки не является основанием для ее неисполнения. Стороны признают, что при неполучении или несвоевременном получении Сторонами подтверждений сделки, сделка исполняется на условиях, согласованных дилерами в порядке, указанном в п. 4.2. настоящего Соглашения, которые являются основанием для проведения взаиморасчетов между Сторонами. 4.6. Полученные Сторонами в процессе переговоров по системаи «Рейтер-дилинг» или «Блумбергш дилинг» бумажные носители информации (распечатки переговоров по системе «Рейтер-дилинг» (или «Блумберг дилинг»), содержащие рейтеровские ( код Блумберга) коды и автоответы дилеров, позволяющие достоверно установить, что информация исходит от Стороны по Соглашению), признаются Сторонами официальными документами, удостоверяющими факт заключения сделки в письменном виде, и имеют такую же юридическую силу, что и договор, заключенный его участниками в виде единого документа на бумажном носителе и собственноручно подписанный уполномоченными лицами. При заключении сделок по телефону Стороны имеют право на электронную запись телефонных разговоров по заключению сделок, и такие записи являются доказательством заключения сделки в письменной форме, в том числе при решении спорных вопросов в суде. 4.7. Стороны не имеют права в одностороннем порядке отказываться полностью или частично от исполнения заключенных сделок, если иное специально не оговорено Сторонами при заключении конкретной сделки. 4.8. Стороны принимают на себя всю ответственность за полномочия Дилеров, заключающих сделки по системе «Рейтер-дилинг» или «Блумберг дилинг» . 4.9. Все конверсионные сделки и сделки по предоставлению межбанковских кредитов, заключенные Сторонами в период действия настоящего Соглашения, считаются заключенными на основании и во исполнение настоящего Соглашения (если иное прямо не оговорено Сторонами), и на них распространяются все условия настоящего Соглашения. 4.10. Стороны обязуются сохранять конфиденциальность информации относительно сделок, заключенных как в соответствии с настоящим Соглашением, так и в связи с его исполнением, предпринимать все возможные меры, чтобы защитить полученную информацию от разглашения. Передача конфиденциальной информации третьим лицам, опубликование или иное разглашение условий настоящего Соглашения, может осуществляться только с согласия другой Стороны, а также в случаях, установленных действующим законодательством Российской Федерации. Ограничения относительно разглашения информации не относятся к общедоступной информации или информации, ставшей впоследствии общедоступной не по вине Сторон. 4.11. Стороны самостоятельно осуществляют учет и архивное хранение протоколов переговоров и других документов по заключенным сделкам. 5. ПОРЯДОК СОВЕРШЕНИЯ КОНВЕРСИОННЫХ СДЕЛОК 5.1. В целях заключения конверсионной сделки Дилеры Сторон должны согласовать следующие существенные условия: определение сторон сделки (продавец/покупатель); вид сделки; дата заключения сделки; действия сторон по сделке; валюта (валюты) сделки; сумма (суммы) продаваемых/покупаемых средств; курс (курсы) покупки/продажи (для сделок типа «swap» также курс контрсделки); дата (даты) валютирования (для сделок типа «swap» также дата валютирования контрсделки); платежные инструкции (наименование (SWIFT) банка, банка-посредника и номер счета - для расчетов в иностранной валюте; РКЦ, номер счета, БИК, ИНН, клиринговый центр или банк, через который осуществляются расчеты - для расчетов в российских рублях); особые условия (при наличии таковых). 5.2. Стороны не признают сделки «forward» и «swap» сделками с производными финансовыми инструментами, если в условиях сделки (переговорах по системе REUTERS Dealing, Bloomberg Dealing) подтверждениях по системе SWIFT, телекс, «Интернет БанкКлиент») отсутствует указание на то, что сделка является сделкой с производным финансовым инструментом. 6. ПОРЯДОК СОВЕРШЕНИЯ СДЕЛОК ПО ПРИВЛЕЧЕНИЕ/РАЗМЕЩЕНИЮ МЕЖБАНКОВСКИХ КРЕДИТОВ 6.1. Для заключения сделки по привлечению/размещению межбанковского кредита Дилеры Сторон проводят переговоры по согласованию следующих существенных условий: определение сторон сделки (кредитор/заемщик); дата заключения сделки; наименование валюты и сумма кредита; дата размещения кредита; дата погашения кредита; процентная ставка за пользование кредитом; сумма процентов и сроки их выплат; определение действий сторон по сделке; платежные инструкции (наименование банка и номер счета - для расчетов в иностранной валюте; РКЦ, номер счета, БИК, ИНН, клиринговый центр или банк, через который осуществляются расчеты - для расчетов в российских рублях). Дополнительно Стороны могут согласовывать предельное допустимое время поставки средств на счет получателя при их предоставлении и / или возврате в соответствующую дату валютирования. 6.2. Датой размещения кредита считается дата зачисления денежных средств Кредитора на корреспондентский счет Заемщика. Датой погашения кредита и уплаты процентов считается дата зачисления соответствующей суммы на корреспондентский счет Кредитора. 6.3. Проценты за пользование кредитом начисляются в валюте сделки на остаток задолженности по основному долгу, учитываемой на соответствующем лицевом счете, на начало операционного дня. 6.4. При расчете процентов количество дней в месяце признается равным фактическому количеству дней в данном месяце, а количество дней в году признается равным 365 или 366 дням соответственно. 6.5. Проценты погашаются Заемщиком одновременно с возвратом суммы кредита, если при заключении сделки не оговорено иное. 6.6. Если иное не оговорено при заключении конкретной сделки, возврат кредита производится Заемщиком единовременно, по истечении срока предоставления кредита. 6.7. Если срок уплаты сумм по кредитной сделке приходится на нерабочий день, то возврат кредита и уплата процентов осуществляется в следующий за ним рабочий день, при этом расчет процентов за пользование кредитом производится, исходя из фактического срока пользования кредитом. 6.8. В случае, если поступившая от Заемщика сумма средств недостаточна для погашения всех обязательств перед Кредитором, в первую очередь погашаются издержки по получению исполнения, затем проценты за пользование кредитом, и в последнюю очередь кредит (сумма основного долга). 6.9. Досрочное погашение кредита по инициативе Заемщика допускается с письменного согласия Кредитора на условиях, устанавливаемых последним, за исключением случаев, предусмотренных п. 6.10 настоящего Соглашения. В случае досрочного погашения кредита или его части без письменного согласия Кредитора или не на условиях, установленных Кредитором для досрочного погашения, Заемщик обязан уплатить Кредитору помимо процентов за период фактического пользования денежными средствами, также неустойку за досрочное погашение кредита, которая устанавливается в размере, равном разнице между суммой процентов, которая подлежала бы уплате в случае пользования Заемщиком суммой кредита весь срок, установленный Сторонами при заключении соответствующей сделки, и суммой процентов, подлежащих уплате при досрочном погашении кредита без согласия Кредитора. 6.10. Досрочное погашение кредита по инициативе Заемщика без согласия Кредитора с уплатой процентов за период фактического пользования суммой кредита допускается при наличии просроченной задолженности Кредитора перед Заемщиком по иным денежным обязательствам. В этом случае установленная п. 6.9 настоящего Соглашения неустойка не взимается. 6.11. Пролонгация кредитной сделки допускается по взаимной договоренности Сторон, что оформляется посредством заключения новой сделки, срок действия которой начнется с даты окончания предыдущей. При этом проценты, начисленные по предыдущей сделке, должны быть уплачены Заемщиком в предусмотренные этой сделкой сроки. Согласованные Дилерами условия о пролонгации сделки подтверждаются в порядке, установленном разделом 4 настоящего Соглашения. 6.12. При наличии не погашенной в срок задолженности по кредитной сделке Кредитор вправе требовать от Заемщика погашения задолженности в иной валюте (за исключением ограниченно конвертируемой валюты), нежели валюта обязательства. В этом случае для перерасчета подлежащей уплате суммы применяется курс (кросс – курс) Банка России на дату предъявления такого требования. 6.13. Кредитор по кредитной сделке вправе потребовать от Заемщика досрочного возврата кредита с уплатой процентов за период фактического пользования денежными средствами в любом из следующих случаев: 6.13.1. Сведения, изложенные в настоящем Соглашении, а также документы, предоставленные Заемщиком Кредитору в соответствии с условиями настоящего Соглашения, оказались недостоверными; 6.13.2. Направления любым лицом в суд заявления о признании Заемщика банкротом или возникновения предусмотренных законодательством о банкротстве оснований для признания Заемщика банкротом или применения к нему любых процедур банкротства; 6.13.3. Принятия уполномоченным органом Заемщика решения о реорганизации или ликвидации или направления уполномоченным государственным органом в суд иска о принудительной ликвидации Заемщика, или возникновения оснований для направления такого иска, предусмотренных законодательством. 6.13.4. Предоставления Заемщиком Кредитору любой заведомо недостоверной информации о своей деятельности; 6.13.5. Утраты по любым причинам имевшегося обеспечения исполнения денежных обязательств Заемщика по настоящему Соглашению (заключенным в рамках настоящего Соглашения кредитным сделкам), в том числе в связи с выводом или намерением вывода ценных бумаг, денежных средств или иного имущества, размещенного Заемщиком у Кредитора, в том числе на банковских счетах, счетах депо, на которое при неисполнении Заемщиком обязательств по кредитной сделке могло бы быть обращено взыскание или в отношении которого могло бы быть применено удержание; 6.13.6. Нарушения Заемщиком любых условий кредитной сделки, заключенной в соответствии с настоящим Соглашением; 6.13.7. По иным основаниям, предусмотренным действующим законодательством Российской Федерации. 6.14. При получении требования о досрочном возврате кредита в соответствии с пунктом 6.13 настоящего Соглашения все причитающиеся Кредитору денежные суммы должны быть уплачены не позднее следующего за днем получения такого требования рабочего дня в Российской Федерации, а в случае, когда Заемщиком является банк нерезидент – рабочего дня в стране, резидентом которой является Заемщик. 7. ОСУЩЕСТВЛЕНИЕ ПЛАТЕЖЕЙ 7.1. Платежи по обязательствам, принятым Сторонами по конкретной сделке, осуществляются в сроки и в объемах, в соответствии с платежными инструкциями, согласованными Сторонами при заключении сделки. 7.2. Если по условиям конверсионной или кредитной сделкам требуется перечисление денежных средств в валюте и агент-получатель не является резидентом по валюте платежа, Сторона, получающая денежные средства, обязуется в подтверждении по сделке указывать полные платежные реквизиты, включая банки-посредники. Сторона, отправляющая денежные средства не несет ответственности за неисполнение платежа, при отсутствии в подтверждении по сделке данных реквизитов. 7.3. Если в условиях конверсионной или кредитной сделки не оговорено иное, то Стороны согласны на взаимозачет (неттинг) обязательств по каждой из валют конверсионной сделки или кредитной сделки, включая начисленные проценты, даты валютирования (сроки исполнения обязательств) по которым совпадают. Неттинг осуществляется на условиях, указанных в Приложении № 1, являющемся неотъемлемой частью настоящего Генерального соглашения. 8. О ПРЕДОСТАВЛЕНИИ ИНФОРМАЦИИ РЕПОЗИТАРИЮ. 8.1. Информация о Соглашении и о заключенных в рамках Соглашения сделках, подлежит направлению в Репозитарий в соответствии с требованиями действующего законодательства, в объеме, установленном нормативными правовыми актами, на условиях, указанных в «Уведомлении о предоставлении информации в Репозитарий», составленному по предложенной сторонам Генерального соглашения форме. Обмен информационными сообщениями принимается по SWIFT, телексу, системе «Интернет Банк-Клиент» или на бумажном носителе, подписанными уполномоченными лицами Сторон. 8.2. Стороны обязуются самостоятельно оплачивать расходы за услуги Репозитария согласно тарифному плану, выбранному каждой из Сторон. В отдельных случаях, возможно подписание отдельного тарифного плана по договоренности между Сторонами. 8.3. Невзирая на любые положения Договора об ограничении раскрытия информации, Стороны договариваются, что раскрытие информации Репозитарию не будет являться нарушением данного Соглашения. 9. ОТВЕТСТВЕННОСТЬ СТОРОН 9.1. За неисполнение или ненадлежащее исполнение обязательств по настоящему Соглашению Стороны несут ответственность в соответствии с действующим законодательством Российской Федерации и условиями настоящего Соглашения. 9.1.1. За неисполнение либо ненадлежащее исполнение обязательств по перечислению денежных средств в российских рублях нарушившая Сторона выплачивает другой Стороне разовый штраф из расчета двойной ставки рефинансирования Банка России, действующей на момент возникновения просрочки, начисленной на сумму не перечисленных в срок денежных средств и взимаемой за каждый календарный день просрочки. 9.1.2. За неисполнение либо ненадлежащее исполнение обязательств по перечислению денежных средств в свободно конвертируемой валюте нарушившая Сторона выплачивает другой Стороне неустойку за каждый календарный день просрочки в размере 0,1% от суммы не перечисленных в срок денежных средств, либо с согласия потерпевшей Стороны обеспечивает зачисление средств правильной датой валютирования (back value) за свой счет. 9.1.3. За неисполнение либо ненадлежащее исполнение обязательств по перечислению денежных средств в ограниченно конвертируемой валюте, нарушившая Сторона выплачивает другой Стороне разовый штраф из расчета двойной учетной ставки Центрального/Национального банка страны-эмитента данной валюты, действующей на момент возникновения просрочки, начисленной на сумму не перечисленных в срок денежных средств. 9.1.4. Уплата штрафных санкций, предусмотренных в п. 8.1. настоящего Соглашения, не освобождает нарушившую Сторону от исполнения обязательств по сделкам, заключенным в рамках настоящего Соглашения. 9.2. В случае неисполнения одной из Сторон своих обязательств по любой сделке перед другой Стороной, другая ненарушившая Сторона вправе: 9.2.1. Потребовать от нарушившей Стороны досрочного исполнения обязательств по другим сделкам, по которым ненарушившая Сторона исполнила свои обязательства к моменту предъявления такого требования. 9.2.2. Списать необходимую для погашения текущей задолженности нарушившей Стороны сумму с любых ее банковских счетов, кроме депозитных, которые находятся у пострадавшей Стороны. Если счет открыт в валюте иной, чем валюта задолженности, пересчет производится по официальному курсу Центрального Банка Российской Федерации установленному на дату списания. Настоящим Стороны дают друг другу заранее данный акцепт плательщика на списание сумм текущей задолженности по всем обязательствам, вытекающим из настоящего Соглашения. Заранее данный акцепт плательщика действителен в отношении любых счетов нарушившей Стороны (за исключением депозитных), открытых у пострадавшей Стороны, без ограничения по количеству платежных требований (распоряжений), с возможностью частичного исполнения распоряжения. 9.3. Стороны обоюдно освобождаются от ответственности за частичное или полное неисполнение своих обязательств по настоящему Соглашению и по сделкам, заключенным в рамках настоящего Соглашения, если такое неисполнение вызвано: 9.3.1. Действием форс-мажорных обстоятельств, наступивших после подписания Соглашения, при условии, что эти обстоятельства повлияли на исполнение Сторонами своих обязательств по настоящему Соглашению и по вышеуказанным сделкам; 9.3.2. Решениями высших органов законодательной и/или исполнительной власти стран, в которых зарегистрированы Стороны, включая Центральный (Национальный) Банк, которые делают невозможным хотя бы для одной из Сторон выполнение своих обязательств по настоящему Соглашению; 9.3.3. Задержкой платежей по вине Банка России или иного Центрального / Национального Банка (в том числе его расчетных учреждений), при условии предоставления Стороной, допустившей задержку платежа, подтверждающих документов; 9.3.4. Указанием пострадавшей Стороной неправильных или неполных реквизитов платежей. Сторона, которая не может исполнить свои обязательства по заключенным в рамках настоящего Соглашения сделкам, в случае, если такое неисполнение вызвано обстоятельствами, указанными в п.п. 9.3.1. и 9.3.2. Соглашения, обязана незамедлительно, но не позднее рабочего дня, следующего за днем возникновения таких обстоятельств, проинформировать об этом в письменной форме другую Сторону с документальным подтверждением наличия этих обстоятельств компетентными органами (подтверждения не предоставляются при наступлении общеизвестных обстоятельств). 9.4. После прекращения действия обстоятельств, перечисленных в п.9.3. Соглашения, Стороны обязаны продолжить исполнение своих обязательств по настоящему Соглашению, если иное не будет предусмотрено дополнительным соглашением Сторон. 9.5. Каждая из Сторон несет ответственность за действия своих банковкорреспондентов, если таковые повлекли за собой неисполнение или ненадлежащее исполнение обязательств (например, вследствие нарушения Даты валютирования, нарушения Платежных инструкций и т.п.). 10. ПОРЯДОК РАЗРЕШЕНИЯ СПОРОВ 10.1. Споры и разногласия, возникшие в связи с исполнением, изменением, расторжением настоящего Соглашения и заключением, изменением, расторжением в соответствии с ним сделок, разрешаются Сторонами путем переговоров. Споры и разногласия, не урегулированные путем переговоров, подлежат рассмотрению в Арбитражном суде г. Москвы. 10.2. Стороны соглашаются, что применимым правом к настоящему Соглашению является право Российской Федерации. 11. СРОК ДЕЙСТВИЯ СОГЛАШЕНИЯ 11.1. Настоящее Соглашение вступает в силу с момента подписания его Сторонами. 11.2. Настоящее Соглашение заключено на неопределенный срок. Соглашение может быть расторгнуто в одностороннем порядке любой из Сторон в соответствии с п.3 ст. 450 ГК РФ при условии, что Стороны не имеют невыполненных взаимных обязательств по сделкам, заключенным в рамках Соглашения. Сторона, желающая отказаться от исполнения настоящего Соглашения, обязана в письменной форме уведомить другую Сторону об отказе от исполнения Соглашения в одностороннем порядке не позднее, чем за 15 (Пятнадцать) календарных дней до предполагаемой даты расторжения. Настоящее Соглашение считается расторгнутым с даты, указанной в уведомлении. 11.3. Настоящее Соглашение составлено в двух экземплярах на русском языке, имеющих одинаковую юридическую силу - по одному для каждой из Сторон. 11.4. Все приложения, дополнения и изменения к настоящему Соглашению являются его неотъемлемой частью и действительны лишь в том случае, если они совершены в письменной форме, подписаны уполномоченными на то представителями Сторон и скреплены печатями Сторон. 11.5. Во всем остальном, что не предусмотрено настоящим Соглашением, Стороны руководствуются действующим законодательством Российской Федерации. 12. РЕКВИЗИТЫ И ПОДПИСИ СТОРОН КБ «Альта-Банк» (ЗАО) Адрес местонахождения и реквизиты: 125047, Москва, 2-ая Брестская, д.30, Телефон: (495) 673-54-00 доб.333, , (495) 225-27-77 Факс: (495) 673-37-71 S.W.I.F.T.: ALTK RUMM Reuters Dealing Code: ALTA Bloomberg Dealing Code: ALTA Телекс: 64 611918 ALTAB RU E-mail: [email protected] E-mail для фин.отч.: [email protected] Платежные реквизиты: Для платежей в российских рублях: Кор. счет Nо 30101810900000000424 в ГУ Банка России по ЦФО БИК: 044525424, ИНН/КПП: 7730040030 / 997950001 Для платежей в долларах США: 04452573 Deutsche Bank Trust Company Americas, New York, NY USA, SWIFT: BKTRUS33 Для платежей в евро: 400886416700EUR Commerzbank AG Frankfurt/Main Germany SWIFT: COBADEFF Заместитель Председателя Правления Адрес местонахождения и реквизиты: Телефон: Факс: S.W.I.F.T.: Reuters Dealing Code: Bloomberg Dealing Code Телекс: E-mail: E-mail для фин.отч.: Платежные реквизиты: Для платежей в российских рублях – БИК: ИНН/КПП: Для платежей в долларах США: : Для платежей в евро: _________________________________ _____________________/И.О.Вашков/ ___________________/ _____________/ М.П. М.П. Приложение №1к Генеральному соглашению об общих условиях проведения операций на финансовых рынках ПОРЯДОК ОСУЩЕСТВЛЕНИЯ НЕТТИНГА по Генеральному соглашению об общих условиях проведения операций на финансовых рынках 1. ПРЕДМЕТ ПОРЯДКА 1.1. Настоящий Порядок регулирует условия проведения неттинга и осуществления зачета встречных однородных требований Сторон по обязательствам, срок исполнения которых наступил и вытекающим из конверсионных сделок и сделок по предоставлению межбанковских кредитов, заключенных в рамках Генерального соглашения об общих условиях проведения операций на финансовых рынках (далее – «Соглашение»). 2. ПРОВЕДЕНИЕ НЕТТИНГА И ЗАЧЕТ ВСТРЕЧНЫХ ТРЕБОВАНИЙ 2.1. Если в условиях конверсионной сделки или сделки по предоставлению межбанковского кредита не оговорено иное, то Стороны согласны на взаимозачет (неттинг) обязательств по каждой из валют конверсионной сделки или сделки по предоставлению межбанковского кредита, даты валютирования (сроки исполнения обязательств) по которым совпадают. 2.2. Взаимозачет проводится следующим образом: а) суммы, подлежащие выплате каждой Стороной в одной и той же валюте в одну дату валютирования, суммируются. б) если общие суммы обязательств Сторон в одной и той же валюте равны, обязательства Сторон прекращаются, движения средств по сделкам не производится. в) при неравенстве встречных обязательств Сторон большее по размеру обязательство продолжает существовать в части, превышающей меньшее. При этом Сторона, имеющая большую сумму обязательств, обязана выплатить разницу датой валютирования зачитываемых сделок. 2.3. Платежи по обязательствам, рассчитанным по результатам неттинга, осуществляются на корреспондентские счета Сторон, указанные в Разделе 12 Генерального соглашения, если иное не оговорено при подтверждении неттинга. 2.4. Если при наступлении срока платежа по сделке одна Сторона не выполняет свои обязательства, другая Сторона вправе пересчитать сумму своих обязательств в валюту встречных обязательств нарушившей Стороны и произвести зачет встречных обязательств, выраженных в одной валюте. При этом пересчет ненарушившей Стороной суммы своих обязательств осуществляется по официальному курсу (кросс – курсу) Банка России на дату пересчета. 2.5. В конце каждого рабочего дня Стороны обмениваются подтверждениями по результатам проведенного неттинга. По сделкам, сроки заключения и исполнения которых совпадают, результаты неттинга должны подтверждаться до 17.00 московского времени дня заключения таких сделок. В случае заключения сделки после вышеуказанного времени подтверждения направляются в течение 30 минут с момента заключения сделки. 2.6. Лица, уполномоченные подтверждать результаты неттинга, определяются Сторонами в соответствии с п. 3.5 Генерального соглашения. 3. ЗАКЛЮЧИТЕЛЬНЫЕ ПОЛОЖЕНИЯ 3.1. Настоящий Порядок начинает действовать для Сторон с момента заключения Соглашения. 3.2. Во всем остальном, что не предусмотрено настоящим Порядком, Стороны руководствуются условиями Соглашения и действующим законодательством Российской Федерации. 3.3. Штрафные санкции за неисполнение или ненадлежащее исполнение обязательств по осуществлению платежей, рассчитанным по результатам неттинга, регулируются в соответствии с Соглашением.