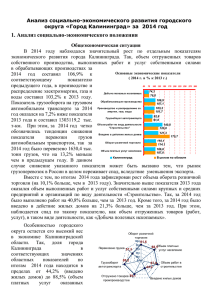

на 2014 год и плановый период 2015-2016

реклама