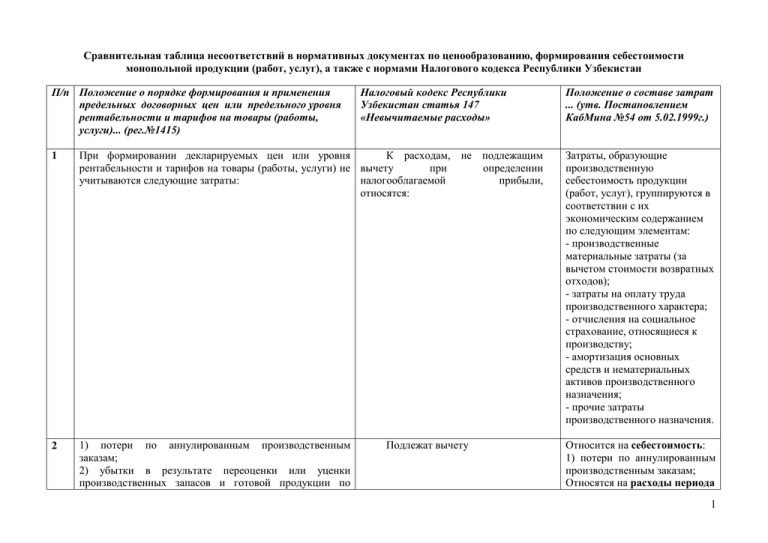

Сравнительная таблица по ценообразованию

реклама

Сравнительная таблица несоответствий в нормативных документах по ценообразованию, формирования себестоимости монопольной продукции (работ, услуг), а также с нормами Налогового кодекса Республики Узбекистан П/п Положение о порядке формирования и применения предельных договорных цен или предельного уровня рентабельности и тарифов на товары (работы, услуги)... (рег.№1415) Налоговый кодекс Республики Узбекистан статья 147 «Невычитаемые расходы» Положение о составе затрат ... (утв. Постановлением КабМина №54 от 5.02.1999г.) 1 При формировании декларируемых цен или уровня К расходам, не подлежащим рентабельности и тарифов на товары (работы, услуги) не вычету при определении учитываются следующие затраты: налогооблагаемой прибыли, относятся: Затраты, образующие производственную себестоимость продукции (работ, услуг), группируются в соответствии с их экономическим содержанием по следующим элементам: - производственные материальные затраты (за вычетом стоимости возвратных отходов); - затраты на оплату труда производственного характера; - отчисления на социальное страхование, относящиеся к производству; - амортизация основных средств и нематериальных активов производственного назначения; - прочие затраты производственного назначения. 2 1) потери по аннулированным производственным заказам; 2) убытки в результате переоценки или уценки производственных запасов и готовой продукции по Относится на себестоимость: 1) потери по аннулированным производственным заказам; Относятся на расходы периода Подлежат вычету 1 методу низшей оценки или по чистой стоимости реализации; 3) убытки по операциям с тарой; 4) убытки от списания дебиторской задолженности, по которой срок исковой давности истек, и других долгов, не реальных к взысканию, а также убытки от списания сомнительных долгов по расчетам с юридическими и физическими лицами в соответствии с законодательством; 5) убытки по операциям прошлых лет, выявленные в отчетном году; 6) затраты на содержание основных средств, переданных в аренду; 7) убытки от проведения переоценок вложенных средств (в ценные бумаги, дочерние предприятия и т. д.); 3 2) убытки в результате переоценки или уценки производственных запасов и готовой продукции по методу низшей оценки или по чистой стоимости реализации; 3) убытки по операциям с тарой; 4) убытки от списания дебиторской задолженности, по которой срок исковой давности истек, и других долгов, не реальных к взысканию, а также убытки от списания сомнительных долгов по расчетам с юридическими и физическими лицами в соответствии с законодательством; 5) убытки по операциям прошлых лет, выявленные в отчетном году; 6) затраты на содержание основных средств, переданных в аренду; 7) убытки от проведения переоценок вложенных средств (в ценные бумаги, дочерние предприятия и т. д.); 8) плата за воду, потребляемую предприятиями из сверх пределов нормы, утвержденной в водохозяйственных систем сверх установленных установленном законодательством Относятся на себестоимость; лимитов; порядке являются не вычитаемыми Не имеется норм.документа расходами; устанавливающего нормы или лимиты 2 4 10) стоимость бесплатно предоставляемых коммунальных услуг, питания, продуктов работникам отдельных отраслей, затраты на оплату бесплатного жилья, предоставляемого работникам (суммы денежной компенсации за непредоставление бесплатного жилья, коммунальных услуг и прочее); 12) ценовые разницы по продукции (работам, услугам), предоставляемой работникам или выпускаемой подсобными хозяйствами для общественного питания хозяйствующего субъекта; 29) выдача бесплатно работникам товаров, продукции и иных ценностей или выполнение для работников работ, услуг; Согласно статье 147 и 177 Налогового Предоставляемые кодекса: производственному персоналу 1) оплата юридическим лицом в относится на себестоимость, а интересах физического лица товаров другим работникам на (работ, услуг), имущественных прав, в расходы периода том числе: обучения, содержания детей физических лиц в дошкольных образовательных учреждениях; коммунальных услуг, предоставленного работникам жилья, эксплуатационных расходов, места в общежитии или стоимость их возмещения; стоимости питания и проездных билетов или возмещение стоимости питания и проездных билетов; стоимости путевок на санаторнокурортное лечение, оплата отдыха, стационарного и амбулаторного лечения или стоимость их возмещения; другие расходы юридического лица, являющиеся доходом физического лица; 2) стоимость безвозмездно выданного имущества, в том числе по договору дарения, выполненных работ и оказанных услуг в интересах налогоплательщика 3) отрицательная разница между ценой, по которой товары (работы, услуги) реализуются работникам, и стоимостью этих товаров (работ, услуг), исчисленной в соответствии с частями второй и третьей настоящей статьи; 4) сумма предоставляемых работникам в 3 соответствии с законодательством льгот по проезду железнодорожным, авиационным, речным, автомобильным транспортом и городским электротранспортом; 5) списанные по решению юридического лица суммы долга физического лица перед ним; 6) суммы, уплаченные работодателем в счет платежей, подлежащих удержанию, но не удержанных с работника. 5 6 11) оплата дополнительно предоставленных по коллективному договору (сверх предусмотренных законодательством) отпусков работникам, компенсаций по ним; Согласно статье 147 и 177 Налогового Предоставляемые кодекса: производственному персоналу 10) оплата отпусков работникам сверх норм, установленных трудовым законодательством, и денежных компенсаций по ним, кроме указанных в статье 143 настоящего Кодекса относится на себестоимость, а другим работникам на расходы периода 13) выплаты, производимые по решению руководителя хозяйствующего субъекта, связанные с командировками производственного персонала сверх норм, предусмотренных законодательством; 21) затраты на командировки управленческого персонала сверх установленных норм; Согласно статье 145 Налогового Кодекса 14) расходы на служебные командировки: а) фактически произведенные расходы на проезд к месту командировки и обратно, включая оплату бронирования, на основании подтверждающих документов. В случае отсутствия проездных документов расходы вычитаются в размере стоимости проезда железнодорожным транспортом (или междугородным автобусом, если железнодорожное сообщение отсутствует), но не более 30 процентов от стоимости авиабилета; б) фактически произведенные расходы на наем жилого помещения, включая расходы на бронирование, на основании подтверждающих документов, в пределах Республики Узбекистан. При отсутствии Затраты на командировочные производственного персонала независимо от их величины относятся на себестоимость, а другого персонала на расходы периода Инструкция о служебных командировках в пределах Республики Узбекистан (рег. №1268 от 29.08.2003 г.) 10. Расходы по проезду к месту командировки и обратно, к месту постоянной работы, возмещаются командированному работнику в размере: стоимости проезда всеми видами транспорта общего пользования (включая арендные и коммерческие), кроме такси; платежей по обязательному государственному страхованию пассажиров на транспорте; 4 оплаты услуг по предварительной продаже проездных документов, бронированию мест в самолет и на поезд, при наличии подтверждающих документов; расходов по проезду транспортом общего пользования (кроме такси) к станции, пристани, аэропорту, если они находятся за чертой населенного пункта. В исключительных случаях (поздний приезд, отсутствие транспорта общего пользования и т. п.) руководителю организации предоставлено право разрешать оплату проезда на такси. Расходы за пользование в поездах постельными принадлежностями принимаются к оплате без представления подтверждающих документов. При отсутствии проездных документов руководителю организации предоставляется право в каждом конкретном случае решать вопрос об оплате проезда командированному работнику. При этом размер возмещаемой за проезд суммы не должен превышать стоимости проезда в пункты командирования железнодорожным транспортом, но не более 30 процентов от тарифа на пассажирские авиаперевозки. 11. Суточные расходы за время пребывания в командировке и нахождения в пути возмещаются командированным работникам в размерах, предусмотренных коллективными договорами, коллективными соглашениями и трудовыми договорами, но не ниже следующих размеров (в коэффициентах от установленного в республике размера минимальной заработной платы): в г. Ташкенте, городах - областных центрах - 0,1; в других городах и населенных пунктах - 0,08. Возмещение указанных расходов производится без документального подтверждения фактически произведенных затрат. 12. Расходы по найму жилого помещения в месте подтверждающих документов на проживание данные расходы вычитаются в пределах норм, установленных законодательством. Произведенные расходы на наем жилого помещения при выезде за пределы Республики Узбекистан вычитаются в пределах норм, установленных законодательством; в) суточные, выплачиваемые за время нахождения в командировке, в пределах норм, установленных законодательством; г) другие расходы, предусмотренные законодательством и подтвержденные документально; 5 командировки возмещаются командированному работнику со дня прибытия и по день выезда по фактическим затратам (за исключением номеров-люкс) при наличии подтверждающих документов, включая зaтpaты на оплату дополнительных услуг, оказываемых в гостиницах (бронирование мест, пользование утюгом, камерой хранения, телевизором, холодильником, посудой, служебные услуги связи). В случае представления подтверждающих документов о пpoживании в люксовых номерах гостиниц оплата по найму жилого помещения производится в размере 70 процентов от стоимости этих номеров. Расходы по найму жилого помещения при отсутствии подтверждающих документов возмещаются в размере 2 процентов от установленного размера минимальной заработной платы за каждые сутки. Командированному работнику также возмещается, в исключительных случаях, при наличии подтверждающих документов, оплата за провоз багажа на воздушном, железнодорожном, водном и автомобильном транспорте общего пользования с разрешения руководителя организации. 7 22) представительские расходы сверх установленных В соответствии НК РУз норма расхода в законодательством норм и нормативов; пределах одного процента от объема (ПРИЛОЖЕНИЕ к Постановлению КМ РУз от выручки от реализации продукции 09.04.1999 г. N 166 (работ, услуг) включая НДС и акциз. Относятся на расходы отчетного периода НОРМАТИВЫ представительских расходов в год Объем выручки от Предельные размеры реализации продукции представительских расходов по (работ, услуг) в год смете (включая НДС) до 3,5 - тысячекратного 1 процент от объема выручки размера минимальной 6 заработной платы* (включительно) Свыше 3,5-тысячекратного до 35тысячекратного размера минимальной заработной платы (включительно) Свыше 35-тысячекратного размера минимальной заработной платы 1 процент от объема выручки до 3,5-тысячекратного размера минимальной заработной платы (включительно) + 0,2 процента с объема выручки, превышающего 3,5-тысячекратный размер минимальной заработной платы 1 процент от объема выручки до 3,5-тысячекратного размера минимальной заработной платы (включительно) + 0,2 процента с объема выручки, превышающего 3,5-тысячекратный размер минимальной заработной платы (включительно), + 0,05 процента с объема выручки, превышающего 35-тысячекратный размер минимальной заработной платы 8 23) расходы за бесплатное предоставление помещений, Согласно статье 147 Налогового Кодекса Относятся на расходы расходы по бесплатному отчетного периода оплата стоимости коммунальных услуг предприятиям 6) предоставлению помещений общественного питания и т. д.; предприятиям общественного питания или другим сторонним организациям, оплата стоимости коммунальных услуг за эти предприятия и организации; 9 32) отчисления в резерв по сомнительным долгам; Относятся на расходы Расходы на создание резерва по отчетного периода сомнительным долгам вычитаются при списании задолженности, признанной в соответствии с настоящим Кодексом безнадежной, в сумме, не превышающей размер безнадежной задолженности, подлежащей списанию. Согласно статье 146 Налогового Кодекса 7 10 38) проценты по просроченным и отсроченным ссудам; 19) проценты по просроченным и отсроченным кредитам (займам) сверх ставок, предусмотренных в кредитном договоре для срочной задолженности; 11 Считаются вычетами 39) расходы, связанные с выпуском ценных бумаг; 40) отрицательный дисконт, образованный в связи с налогооблагаемой прибыли досрочным погашением ценных бумаг, если это не связано с погашением задолженности перед бюджетом. 12 41) другие виды дополнительных выплат работникам хозяйствующего субъекта, включаемые в соответствии с установленным порядком в фонд оплаты труда работников, участвующих в производственном процессе. 43) пособия в связи с потери трудоспособности из-за производственных травм, выплачиваемые без решений соответствующих компетентных органов. 46) материальная помощь, выплачиваемая работникам, за исключением материальные помощи в связи с увечьем или иным повреждением здоровья работника и со смертью членов семьи работника. 13 Считаются вычетами 16) затраты на рекламу сверх установленных норм; 17) затраты на содержание, найм и аренду служебного налогооблагаемой прибыли легкового транспорта и служебных микроавтобусов; 18) плата узлам связи за аренду, предоставление услуг, передачу данных (мобильная, спутниковая, пейджинговая связь, аренда радиочастот, выделенные каналы, проводные и беспроводные сети передачи данных), за исключением АТС и Интернет; Независимо от просрочки и отсрочки относятся на расходы по финансовой деятельности из Относятся на расходы по финансовой деятельности Согласно статье 147 Налогового Кодекса 14) выплаты в качестве возмещения вреда, причиненного работникам трудовым увечьем, профессиональным заболеванием либо иным повреждением здоровья, связанным с исполнением ими трудовых обязанностей, выплачиваемые сверх норм, установленных законодательством 11) полевое довольствие, выплаты за использование личного автотранспорта работника для служебных целей сверх норм, установленных законодательством; 12) надбавки к пенсиям, единовременные пособия уходящим на пенсию ветеранам труда; Предоставляемые производственному персоналу относится на себестоимость, а другим работникам на расходы периода из Относятся на расходы периода 8 19) оплата телефонных нормативов; 14 междугородных и переговоров сверх международных установленных 20) отчисления на содержание вышестоящих органов и Согласно статье 147 НК: объединений юридических лиц: министерств, ведомств, 5) отчисления на содержание органа ассоциаций, концернов и т. п., за исключением случаев, хозяйственного управления; предусмотренных законодательством; Относятся на расходы периода 9