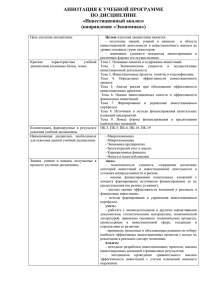

пособие Сидоров Ч.1

advertisement