Обзор российского рынка мороженого

реклама

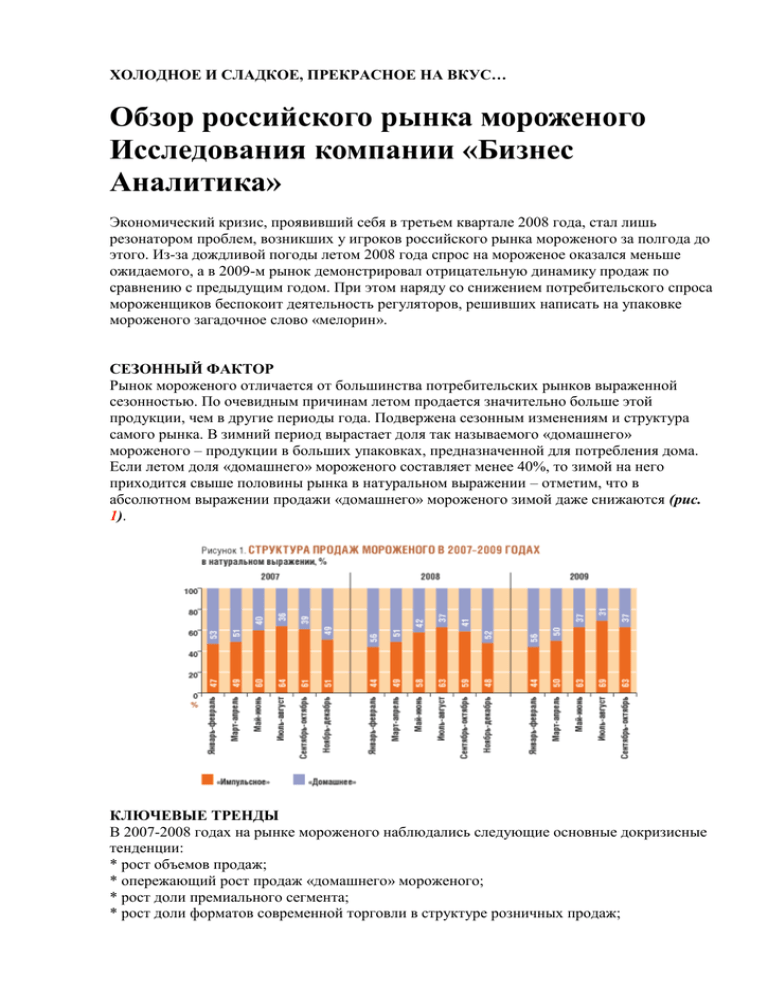

ХОЛОДНОЕ И СЛАДКОЕ, ПРЕКРАСНОЕ НА ВКУС… Обзор российского рынка мороженого Исследования компании «Бизнес Аналитика» Экономический кризис, проявивший себя в третьем квартале 2008 года, стал лишь резонатором проблем, возникших у игроков российского рынка мороженого за полгода до этого. Из-за дождливой погоды летом 2008 года спрос на мороженое оказался меньше ожидаемого, а в 2009-м рынок демонстрировал отрицательную динамику продаж по сравнению с предыдущим годом. При этом наряду со снижением потребительского спроса мороженщиков беспокоит деятельность регуляторов, решивших написать на упаковке мороженого загадочное слово «мелорин». СЕЗОННЫЙ ФАКТОР Рынок мороженого отличается от большинства потребительских рынков выраженной сезонностью. По очевидным причинам летом продается значительно больше этой продукции, чем в другие периоды года. Подвержена сезонным изменениям и структура самого рынка. В зимний период вырастает доля так называемого «домашнего» мороженого – продукции в больших упаковках, предназначенной для потребления дома. Если летом доля «домашнего» мороженого составляет менее 40%, то зимой на него приходится свыше половины рынка в натуральном выражении – отметим, что в абсолютном выражении продажи «домашнего» мороженого зимой даже снижаются (рис. 1). КЛЮЧЕВЫЕ ТРЕНДЫ В 2007-2008 годах на рынке мороженого наблюдались следующие основные докризисные тенденции: * рост объемов продаж; * опережающий рост продаж «домашнего» мороженого; * рост доли премиального сегмента; * рост доли форматов современной торговли в структуре розничных продаж; * сокращение числа представленных на рынке марок и оптимизация портфелей брендов ведущих производителей. Некоторые докризисные тренды продолжились и даже усилились в 2009 году, но главный из них – рост объемов продаж – был сломлен. По результатам 10 месяцев 2009 года, объем рынка мороженого снизился на 6% в натуральном выражении*. При этом потребители в основном экономили на покупке «домашнего» мороженого – за 10 месяцев 2009 года его доля на рынке снизилась почти на 4 п.п. по сравнению с аналогичным периодом 2008-го; произошло частичное замещение «домашнего» мороженого более дешевым – из расчета за единицу упаковки – «импульсным» мороженым. Продажи последнего в натуральном выражении остались на прежнем уровне по сравнению с докризисным периодом. Продажи дорогого мороженого снизились как в «импульсной», так и в «домашней» категориях (табл. 1). В категории «домашнего» мороженого заметен переход части потребителей, ранее предпочитавших более дорогую продукцию, в нижний ценовой сегмент. В «импульсной» категории также наблюдается переключение между соседними ценовыми сегментами, но оно менее значительно. Это может быть связано со спецификой потребительского поведения при осуществлении импульсных покупок, предполагающей большую зависимость выбора потребителя от имиджа бренда и рекламного воздействия. СЕТИ ПРОДОЛЖАЮТ НАСТУПЛЕНИЕ Еще один тренд, который остался актуальным с докризисных времен, связан с ростом доли современных форматов в структуре каналов розничных продаж мороженого. Так, если за 10 месяцев 2009 года продажи «домашнего» мороженого в специализированных киосках и магазинах традиционной торговли резко упали, то в супермаркетах и гипермаркетах они, напротив, даже подросли (рис. 2). Рост популярности предприятий современной торговли как мест совершения покупок обусловлен удобством формата самообслуживания, а также желанием покупателей сэкономить. Классические магазины у дома и продовольственные рынки, как правило, проигрывают ценовые войны крупным сетевым игрокам, особенно дискаунтерам и гипермаркетам – именно эти форматы предлагают потребителям наиболее низкие цены. Говоря о росте продаж мороженого в сетевой рознице, нельзя не отметить развитие частных марок, которые в кризисный период продемонстрировали положительную динамику. В частности, существенно увеличилась доля частных марок в сегменте «домашнего» мороженого – в Москве и Санкт-Петербурге она выросла почти в 1,5 раза, впервые превысив отметку в 8%. Продажи частных марок в других городах также увеличились – в июле-августе 2009 года они занимали чуть более 2% рынка «домашнего» мороженого. Росту популярности частных марок способствует то, что на данный момент ценовой разрыв между ними и их брендированными аналогами огромен – частные марки в 2-2,5 раза дешевле. Кроме того, цены на мороженое private label за год выросли всего на 5%, в то время как в сегменте брендированного мороженого рост цен составил почти 20%. СТРУКТУРА РЫНКА ПО СЕГМЕНТАМ И ВИДАМ УПАКОВКИ Практически все виды упаковки мороженого за последний год показали отрицательную или близкую к нулевой динамику долей рынка. Единственным исключением являются два классических сегмента: мороженое в вафельном стаканчике и эскимо, доли которых выросли примерно на 3 п.п. каждая, составив за 10 месяцев 2009 года по 15% в натуральном выражении (рис. 3). Рост доли сегмента мороженого в вафельном стаканчике объясняется в основном небольшой ценой этой продукции по сравнению с продукцией конкурирующих сегментов. Сегмент «эскимо» усиливает свои позиции благодаря агрессивному развитию отдельных брендов – например, «Магнат», «Эkzо» (ОАО «Инмарко», г. Новосибирск (входит в концерн Unilever)) и «Чистая линия» (ООО «Продукт «Чистая линия», Московская область). Наиболее заметное снижение долей рынка наблюдается во всех «домашних» сегментах, за исключением сегмента весового мороженого. В ушедшем году продолжилось сокращение количества ассортиментных позиций – SKU (Stock Keeping Units) – мороженого. Так, в июле-августе 2009 года, по сравнению с соответствующим периодом 2008-го, число SKU снизилось на 5%. Наибольшее сокращение ассортимента – на 10-20% – было отмечено в сегментах домашнего мороженого – «торты», «большие брикеты» и «ванны», а также в сегментах импульсного мороженого – «пластиковые стаканчики», «трубочка», «сэндвичи» и «батончики». Ведущие игроки российского рынка мороженого продолжили оптимизацию портфеля брендов. Также значительную роль в снижении количества SKU сыграло резкое сокращение ассортимента у компаний, которые сильнее всего пострадали от кризиса – ГК «Талосто» (Санкт-Петербург) и Холдинговая компания «АльтерВЕСТ» (Московская область) – у обоих игроков снижение составило примерно 30%. ВЕДУЩИЕ ИГРОКИ Во втором полугодии 2008 года в 14 крупнейших городах России 10 ведущих производителей контролировали более 70% рынка мороженого в натуральном выражении. Тем не менее, во многих регионах ключевые позиции на рынке до сих пор занимают локальные игроки. Несмотря на падение рынка в 2009 году, некоторые компании продемонстрировали впечатляющие результаты и даже увеличили объемы продаж. Благодаря этому компании «Инмарко» удалось выйти в лидеры рейтинга, а Группе компаний «Айсберри» – занять вторую позицию (табл. 2). В 2009 году компания «Инмарко», как уже отмечалось, вывела на рынок несколько новых продуктов под сильными брендами «Магнат» и «Эkzо», а ГК «Айсберри» продолжила следовать стратегии объединения SKU под узнаваемыми брендами – «Айсберри», «От Деда Мороза», «Филевское» и другими. МЕЛОРИНОВЫЙ КРИЗИС Над российским рынком мороженого нависла новая угроза, возникшая в результате попытки законодателей защитить права потребителей. Напомним, что весной 2009 года Союз предприятий молочной отрасли внес в Госдуму РФ предложение о переименовании мороженого, содержащего растительные жиры, в так называемый «мелорин». Согласно официальной позиции молочников, указание этого слова на этикетке должно помочь потребителям отличить «настоящий» пломбир от «искусственного». Вместе с тем, совершенно очевидно, что если подобное предложение будет принято, то отрасль мороженого понесет масштабный урон, поскольку многих потребителей оттолкнет незнакомое слово «мелорин». А между тем на долю мороженого с растительными жирами, по разным оценкам, приходится 65-75% рынка. Вполне естественно, что эта инициатива вызвала крайне негативную реакцию мороженщиков, которые активно отстаивали свою позицию, ссылаясь на европейский опыт, и даже провели специальную конференцию. В итоге, в июне 2009 года Комитет по АПК Госдумы РФ все-таки отклонил эту поправку и позволил производителям мороженого хотя бы на некоторое время передохнуть. Тем не менее, говорить об окончательной победе мороженщиков пока рано, поскольку руководство молочного союза продолжает продвигать нужные им поправки. Скорее всего, борьба с мелорином останется наиболее актуальной темой и в следующем календарном году. ЗАКЛЮЧЕНИЕ В завершение разговора о российском рынке мороженого уместно привести несколько сценариев его дальнейшего развития. По-видимому, уже в ближайшее время падение рынка остановится и начнется длительный процесс восстановления. К новым веяниям можно добавить усиление позиций торговых сетей, для которых рынок мороженого выглядит достаточно привлекательно в качестве поля для развития частных марок. К числу потенциальных неблагоприятных факторов, безусловно, можно отнести введение наименования «мелорин». В этом случае производителям придется скорректировать свои планы в сторону снижения продаж. * Здесь и далее приводятся данные розничного аудита компании «Бизнес Аналитика» по географии, включающей в себя 14 крупнейших городов России. Наталья Понятова, старший аналитик компании «Бизнес Аналитика» О ИМПУЛЬС РАДОСТНЫХ МОМЕНТОВ! Обзор российского рынка мороженого Исследования компании Euromonitor International По данным Euromonitor International, в 2009 году розничные продажи мороженого в России выросли на 16% в стоимостном выражении и практически достигли 61 млрд рублей. Рост розничных цен, девальвация рубля и высокие темпы инфляции стали основными факторами, определившими рост рынка в стоимостном выражении в период экономического спада. Несмотря на то, что за последний год подушевые траты россиян на сахар сократились более чем на 13%, этот тренд не оказал существенного влияния на исследуемый рынок. За тот же период розничные продажи мороженого в натуральном выражении сократились на 3%, составив 496 млн литров. По мнению экспертов Euromonitor International, заметный рост рынка станет возможным только после возврата потребителей к их прежним покупательским привычкам, а это, в свою очередь, возможно только после выхода экономики из текущей рецессии. Среди игроков рынка лидером розничных продаж по-прежнему является ОАО «Инмарко» (г. Новосибирск (входит в концерн Unilever)). Далее следуют Nestle SA и Группы компаний «Талосто», «Русский холод», «АйсБерри»*. Концерн Unilever вышел на российский рынок мороженого в 2008 году через покупку «Инмарко». Что касается Nestle, то позиции этого производителя, а особенно его бренда «48 копеек», гораздо более сильны в Москве, по сравнению с другими регионами страны. Входящая в тройку сильнейших игроков Группа компаний «Талосто» постепенно укрепляет позиции на рынке мороженого благодаря высоким показателям дистрибьюции своей продукции в ведущих розничных сетях крупнейших городов России. Растущая популярность здорового образа жизни и заботы о здоровье – основной тренд, который будет стимулировать развитие российского рынка молочной продукции и рынка мороженого, в частности, на протяжении ближайших пяти лет. Наиболее ярко влияние этого тренда отражается на выпуске новинок. Многие производители откликнулись выпуском низкокалорийных видов мороженого с пониженным содержанием жиров и с натуральными наполнителями из фруктов и ягод. По прогнозам Euromonitor International, в период с 2009-го по 2014 год подушевое потребление порционного мороженого на водной и молочной/сливочной основе вырастет соответственно на 23 и 7% в натуральном выражении. Постоянно растущая конкуренция также вынудит производителей выпускать мороженое с новыми вкусами и полезными дополнительными свойствами – например, с содержанием витаминов или с ингредиентами, способствующими укреплению иммунитета. Рынок мороженого предлагает потребителям широчайший выбор вкусов и наполнителей. Наряду с ценой, разнообразие вкусов является важной составляющей для удержания покупательского интереса и лояльности. Такие знакомые потребителям еще с советских времен виды мороженого, как «пломбир», «эскимо» и «лакомка» выпускаются практически всеми ведущими производителями, и до сих пор демонстрируют хороший уровень продаж. Что касается предпочтений потребителей по вкусам мороженого, то лидирующие позиции по прежнему занимают «пломбир» и «шоколадное». Среди ягодных разновидностей особой популярностью пользуется клубничное и вишневое мороженое. Также производители предлагают различные новинки – мороженое с экзотическими фруктами, с орехами и семенами – например, с маком и кунжутом. Ожидается, что экзотические вкусы, например, маракуйя, дикий апельсин, банан и киви, станут еще более популярными среди молодежи – вообще, данная категория пользуется наибольшим спросом именно в этой возрастной группе потребителей. Доля потребителей, склонных экспериментировать со вкусами, растет. Этот тренд стимулировал производителей к созданию таких вкусовых сочетаний, как шоколад и сгущенное молоко, ваниль и Бурбон, ананасовый сорбет и кокос. Вкусы маскарпоне, фисташек и чизкейка также завоевывают популярность на российском рынке. Одной из особенностей российского рынка мороженого, отличающей его от рынков других стран, является уровень соотношения в общих продажах долей мороженого импульсной покупки и мороженого для домашнего потребления.** В России доля «импульсного» мороженого достигает 75% в натуральном выражении, что почти в 2,5 раза больше доли продаж этой категории в США. Кроме того, сегмент мороженого импульсной покупки предлагает гораздо больший выбор вкусов и наполнителей, чем сегмент мороженого для домашнего потребления. В стоимостном выражении сегмент мороженого импульсной покупки, по данным 2009 года, также занимает наибольшую долю розничных продаж – 69%. В этом сегменте доминирует порционное мороженое, которое пользуется наибольшим спросом у россиян – в 2009 году его потребление составило 312 млн литров. Однако от мороженого в «мультипаках» следует ожидать самого динамичного роста не только в рассматриваемом сегменте, но и на рынке в целом. В России популярность мороженого в «семейной» упаковке и прочих разновидностей мороженого, предназначенного для потребления дома, будет расти, хотя и не в самой краткосрочной перспективе. Мороженое не относится к товарам первой необходимости, являясь скорее лакомством, и именно поэтому динамика продаж этой продукции испытывает на себе максимально негативный эффект от переживаемого экономического кризиса по сравнению с прочей молочной продукцией. По прогнозам Euromonitor International, в ближайшие пять лет сегмент «импульсного» мороженого будет ежегодно расти на 3% в стоимостном выражении. Однако в натуральном выражении продажи будут развиваться не такими быстрыми темпами – ежегодный рост составит примерно 1%. Стоит отметить, что продажи в сегменте «импульсного» мороженого на водной основе будут расти наиболее активно – примерно на 4% в год. Сегмент мороженого для домашнего потребления в период с 2009-го по 2014 год будет увеличиваться в среднем на 4% в год в стоимостном выражении, и к 2014 году достигнет емкости 23 млрд рублей. Это одна из недостаточно развитых товарных категорий, как рынка молочной продукции вообще, так и рынка мороженого, в частности. В сегменте мороженого для домашнего потребления продукция на молочной/сливочной основе более популярна, чем продукция на водной основе. В натуральных показателях продажи мороженого на водной основе занимают всего 2% сегмента продукции для домашнего потребления. До того как экономический спад начал оказывать свое негативное влияние на продовольственные рынки России, одним из основных трендов рынка мороженого был растущий интерес к премиальной продукции. В качестве примера «дорогих» брендов можно привести ТМ «Магнат» («Инмарко»), Luxus (Холдинговая компания «АльтерВЕСТ», Московская область) и Baskin-Robbins (Dunkin’ Brands Inc.). Однако в начале 2008 года ситуация начала меняться – по мере снижения доходов потребители снова вернулись к продукции среднего ценового сегмента. По оценкам Euromonitor International, эта тенденция сохранится в ближайшие 2,5 года. Эксперты Euromonitor International ожидают, что в период с 2009-го по 2014 год российский рынок мороженого будет расти в среднем на 3% в год в стоимостных показателях и к 2014 году достигнет отметки 71,4 млрд рублей (рис. 2). Динамика сегментов рынка будет всецело зависеть от влияния экономического спада на размер чистого располагаемого дохода населения, а также от погоды в летние месяцы. Восстановление уровня доходов населения и развитие культуры потребления мороженого – вот основные факторы, которые будут определять развитие рынка в будущем. Мороженое на водной основе в «мультипаках» будет демонстрировать наиболее впечатляющую динамику по сравнению с другими сегментами – в ближайшие пять лет ожидается рост этой категории на 28%. * Компании приведены в соответствии с долями продаж. ** По классификации Euromonitor International, рынок мороженого состоит из следующих сегментов: мороженое импульсной покупки (любые виды мороженого, размеры и упаковка которых позволяют съесть его сразу после покупки, «на ходу»), мороженое для домашнего потребления (все виды мороженого, размер и упаковка которого подразумевают потребление дома, то есть продаваемое в лотках, поддонах, ведрах и других емкостях), замороженный йогурт и мягкое мороженое, производимое кафе/ресторанами и продаваемое на развес. Статью подготовили эксперты компании Euromonitor International В ДЕТСТВО ДАВНЕЕ ВЕДЕТ МЕНЯ ОНО Обзор российского рынка мороженого Исследования Союза мороженщиков России Прежде чем перейти к рассмотрению тенденций на российском рынке мороженого, выскажем несколько общих замечаний по итогам работы отрасли в 2009 году. Можно с уверенностью сказать, что производство мороженого в кризис не рухнуло, большинство предприятий выдержали это испытание, а некоторые даже нарастили свой потенциал. Это наглядно подтверждают данные статистики. По итогам первого квартала прошлого года, падение производства было весьма значительным – около 13% – однако впоследствии картина стала меняться в лучшую сторону. Конечно, сказалось теплое лето, какого не было несколько лет, но выручила не только температура. Кризис заставил по-иному оценивать результативность работы, оптимизировать затраты, ассортиментную политику, взаимодействие с торговыми организациями. В результате, по итогам 11 месяцев 2009 года, было выпущено 329 тысяч тонн мороженого. Снижение производства составило 5,3%. Это, конечно, не рост, но уже не 13%. По итогам года, когда полностью будут известны результаты, положение может еще улучшиться. В целом статистика показывает, что во всех регионах, кроме Центрального и Южного округов, производство выросло. В Центральном ФО объем производства составил 74% по сравнению с аналогичным периодом 2008 года. В Южном округе этот показатель составил 97,4% – снижение объемов было обусловлено сокращением производства в Волгограде, Ставрополе и Краснодаре. В Северо-Западном округе уверенно набирает объемы Вологодское предприятие, куда была переведена фабрика мороженого ОАО «Айс-Фили». В результате, в целом по округу наблюдались хорошие показатели. В Приволжском и Сибирском округах объемы производства практически не изменились, а вот в Уральском и Северо-Западном заметно выросли – на 10-11%. Наибольшие объемы производства мороженого отмечены в Омской и Новосибирской областях – соответственно 38,5 и 26, 3 тысячи тонн. Главным образом это заслуга ООО «Инмарко». Несмотря на кризис, многие предприятия смогли нарастить объемы продаж. Это отмечают такие производители, как «Инмарко», ЗАО «БРПИ» («Баскин Роббинс», Москва), ООО «Полезные продукты» (Москва), концерн «Русский холод» (Московская область), ООО «Хладокомбинат №3» (г. Екатеринбург), ООО «ТД «Холод» (Москва), и другие. Показательным является пример работы ООО «Продукт «Чистая линия» (Московская область). В прошлом году компания выпустила 5 тысяч тонн мороженого, при этом объем производства вырос в 2,5 раза по сравнению с 2008 годом. Собственники компании, несмотря на кризис, смогли вложить в покупку оборудования 4 млн евро. Немалую роль в успехах производства играет собственная ферма, откуда доставляется молоко. Есть чем поделиться и екатеринбургскому Хладокомбинату № 3. Компания тоже успешно поработала в прошлом году – рост объема производства составил 42%. Один из главных факторов этого роста заключается в постоянном обновлении ассортимента за счет закупки нового оборудования. Лидером продаж у екатеринбуржцев является мороженое, изготовленное по ГОСТу. Но потребители не забывают и о дешевом сегменте, в котором представлено много новых марок фруктового льда и эскимо. В денежном выражении объем реализации мороженого значительно вырос по всей отрасли, составив ориентировочно 55-60 млн рублей. Это было связано с повышением цен на мороженое, которое в свою очередь произошло в результате удорожания сырья. ТЕНДЕНЦИИ РЫНКА МОРОЖЕНОГО Среди заметных тенденций российского рынка мороженого, прежде всего, стоит отметить оптимизацию затрат. Кризис заставил игроков рынка жить более экономно и иначе оценивать эффективность своей работы. В результате, многие производители сократили складские запасы продукции, сырья и упаковки. Уменьшилось потребление импортных ингредиентов. Оптимизировался ассортимент выпускаемой продукции, на рынок меньше выводится новых образцов мороженого, требующих рекламной поддержки. В целом сократились рекламные бюджеты. В ассортиментной линейке выросла доля стаканчиков, брикетов – мороженого «эконом-класса», то есть происходит смещение к более дешевым продуктам. Премиальный сегмент не растет, хотя сокращения в нем и не наблюдается. Немного вырос сегмент мороженого типа «пломбир». Растет сегмент крупных упаковок мороженого для домашнего потребления. Игроки рынка отмечают, что оборудование практически не закупается. Это явно кризисный показатель, который обусловлен, прежде всего, дефицитом кредитных ресурсов. Продолжается процесс консолидации рынка. Пять ведущих компаний – «Инмарко» (г. Новосибирск, Омск), «Русский холод» (Москва), ГК «Талосто» (Санкт-Петербург), ООО «Нестле Россия» и ГК «Айсберри» (Москва) – занимают 55% рынка в натуральном выражении. Осенью 2009 года появилась необычная тенденция: если в прежние годы в этот период цена на мороженое стабилизировалась и начала снижаться, то в прошлом году цена на молочные виды мороженого выросла на 15-20% из-за подорожания сухого молока и сливочного масла. ПЕРСПЕКТИВЫ ОТРАСЛИ Оценивая краткосрочную перспективу, можно предположить, что положение в отрасли будет улучшаться. Хочется надеяться, что позитивно скажутся меры, принимаемые по внедрению здорового образа жизни, ограничению рекламы и потребления пива, спиртных напитков, табачных изделий. В то же время ситуация на рынке мороженого во многом будет определяться ценовой политикой на рынке сырья, уровнем заработной платы, доступностью кредитных ресурсов и другими факторами. Так, кризис в отрасли усугублялся еще и общими проблемами в молочной промышленности – помимо скачкообразного изменения цен на сухое молоко и сливочное масло. Перспектива наращивания объемов производства мороженого, безусловно, существует и, несомненно, будет проявляться. Вывод этот сделан, как ни парадоксально, прежде всего, исходя из низкого уровня потребления мороженого в России. Сейчас оно составляет немногим более 2 килограммов на человека в год, а в крупных городах – до 3 килограммов. В большинстве европейских стран этот показатель выше, как правило, в 2 раза, а у лидеров потребления – Канады, Америки, Австралии – в 3-4 раза. Так что нам есть, куда расти. Важно чтобы покупатель имел возможность приобретать российскую продукцию, а производители могли предоставить ему мороженое на любой вкус и достаток. После небольшого падения на 3-5% в год, начиная с 2011 года, должно начаться постепенное наращивание производства. По данным статистики за январь-март 2010 года, объем производства мороженого и других замороженных десертов уже составил 15,3%. СОСТОЯНИЕ ИНФРАСТРУКТУРЫ И НОРМАТИВНОЙ БАЗЫ Прежде всего, следует отметить, что многие десятилетия в отрасли не разрабатывались ГОСТы. И только в 2005 году, впервые после 1941-го, был разработан и принят первый национальный ГОСТ Р «Мороженое молочное, сливочное и пломбир». На самом деле требуется еще, как минимум, 3-4 ГОСТа на термины и определения – мороженое с растительным жиром, мороженое на фруктовой основе и другие. Однако эта работа сдерживается отсутствием финансирования, неопределенностью в области технического регулирования и стандартизации. В сфере обеспечения кадрами отрасль испытывает трудности прежде всего в технологах молочного производства, опытных маркетологах; идет процесс старения кадров. Многие предприятия имеют морально устаревшую техническую базу, не располагают развитой социальной инфраструктурой, не имеют средств на целевое обучение специалистов. Конечно, все это отрицательно сказывается на подготовке и закреплении кадров. Тем не менее, Союз мороженщиков России* стремится использовать собственные возможности для помощи предприятиям. В частности, создан отраслевой Институт повышения квалификации – Институт холодильных систем и пищевых производств, на базе которого регулярно проводятся курсы и семинары подготовки и повышения квалификации специалистов отрасли. Ежегодно проходит отраслевая конференция по наиболее актуальным проблемам деятельности предприятий и новым нормативным документам. Хорошей практикой стало проведение семинаров с выездом на предприятия – партнеры Союза. Для большинства предприятий характерна низкая рекламная активность. В целом затраты на рекламу мороженого в десятки раз меньше, чем, к примеру, на пиво. По оценке аналитиков, на рекламу мороженого в первом полугодии было потрачено около 2,5 $ млн, в то время как затраты на рекламу пива составили $ 50 млн. Безусловно, на развитии отрасли отрицательно сказывается сезонность, неритмичность производства, большая импортозависимость в закупке сырья, ингредиентов и оборудования. Ситуация усложнялась попытками внести изменения и дополнения к Техническому регламенту на молоко и молочную продукцию. Потребовалось немало усилий в борьбе с попыткой ввести такое наименование для мороженого, как «мелорин». До сих пор обсуждается идея ограничения и даже запрета использования растительных жиров тропического происхождения в пищевой промышленности. Неслучайно Союз мороженщиков России вместе с ВНИХИ организовал отраслевую конференцию по вопросам внедрения Технического регламента. Результатом конференции стала выработка консолидированной позиции ученых и специалистов отрасли, которая была изложена в обращении к Правительству страны. * В этом году Союз мороженщиков России отмечает 10-летний юбилей. В состав Союза входят около 50 ведущих производителей мороженого, а также производители и поставщики оборудования, ингредиентов, научные учреждения, пресса – всего около 170 организаций. Члены Союза выпускают более 80% всего российского мороженого. Валерий Елхов, генеральный директор Союза мороженщиков России Опубликовано в журнале RUSSIAN FOOD&DRINKS MARKET MAGAZINE