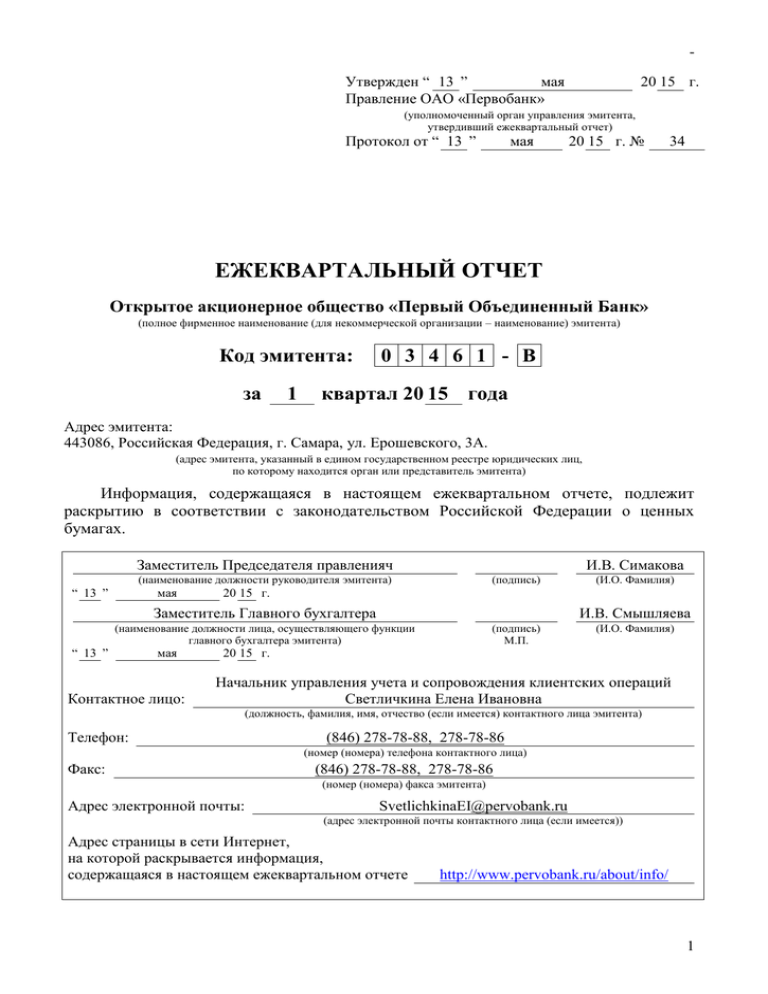

Ежеквартальный отчет эмитента по ценным

реклама