ЭКОНОМИКА В.А. Мельников Проблемы методики оценки

реклама

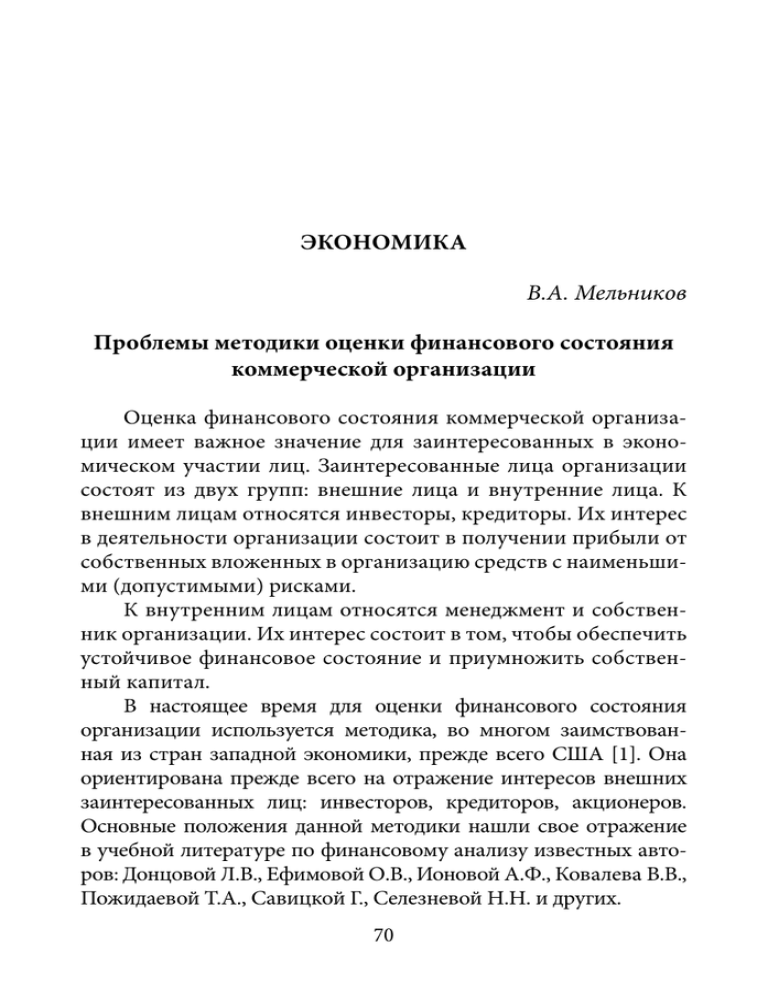

ЭКОНОМИКА В.А. Мельников Проблемы методики оценки финансового состояния коммерческой организации Оценка финансового состояния коммерческой организации имеет важное значение для заинтересованных в экономическом участии лиц. Заинтересованные лица организации состоят из двух групп: внешние лица и внутренние лица. К внешним лицам относятся инвесторы, кредиторы. Их интерес в деятельности организации состоит в получении прибыли от собственных вложенных в организацию средств с наименьшими (допустимыми) рисками. К внутренним лицам относятся менеджмент и собственник организации. Их интерес состоит в том, чтобы обеспечить устойчивое финансовое состояние и приумножить собственный капитал. В настоящее время для оценки финансового состояния организации используется методика, во многом заимствованная из стран западной экономики, прежде всего США [1]. Она ориентирована прежде всего на отражение интересов внешних заинтересованных лиц: инвесторов, кредиторов, акционеров. Основные положения данной методики нашли свое отражение в учебной литературе по финансовому анализу известных авторов: Донцовой Л.В., Ефимовой О.В., Ионовой А.Ф., Ковалева В.В., Пожидаевой Т.А., Савицкой Г., Селезневой Н.Н. и других. 70 Нормативную базу оценки финансового состояния коммерческой организации федерального уровня составляют: Федеральный Закон от 26.10.2002 N 127-ФЗ (ред. от 05.02.2007, с изм. от 26.04.2007) «О несостоятельности (банкротстве)», Постановление Правительства РФ от 27.12.2004 N 855 «Об утверждении временных правил проверки арбитражным управляющим наличия признаков фиктивного и преднамеренного банкротства», Постановление Правительства РФ от 04.10.1999 N 1116 (ред. от 04.11.2006) «Об утверждении порядка отчетности руководителей федеральных государственных унитарных предприятий и представителей интересов Российской Федерации в органах управления открытых акционерных обществ», Приказ Минэкономразвития РФ от 21.04.2006 N 104 «Об утверждении методики проведения федеральной налоговой службой учета и анализа финансового состояния и платежеспособности стратегических предприятий и организаций» и другие. Цель данной статьи – определить, насколько адекватна традиционная методика оценки финансового состояния организации сложившимся российским производственно-экономическим отношениям. Понятие финансовое состояние представляет комплексную оценку, состоящую из определенного множества существенных частных показателей. Проблема заключается в определении и выборе наиболее значимых индивидуальных показателей. Отправной точкой оценки финансового состояния является оценка вероятности банкротства. Эта оценка наиболее значима как для внешних, так и для внутренних заинтересованных лиц. В западной практике широко используется пятифакторная модель Альтмана, сумма произведений весовых и индивидуальных коэффициентов. На основе исследования он установил следующие весовые и индивидуальные показатели, определяющие вероятность банкротства (ранжируем по значимости): 71 – чистая экономическая рентабельность (весовой коэффициент 3,3); – рентабельность активов (весовой коэффициент 1,4); – коэффициент обеспеченности собственными оборотными средствами (весовой коэффициент 1,2); – отдача активов (весовой коэффициент 1,0); – коэффициент финансовой устойчивости (весовой коэффициент 0,6). Согласно модели Альтмана если коэффициент банкротства <1,81, то это свидетельствует о высокой вероятности банкротства. Однако при использовании модели Альтмана следует учесть, что она была разработана на основе статистического исследования экономики США в 50–60 годы ХХ века. За прошедшие 50 лет в мировой и отечественной экономике произошли существенные изменения в системе финансово-кредитных, производственных отношений, идет процесс формирования нового технологического уклада. В 1997 году британский ученый Таффлер предлагает четырехфакторную модель платежеспособности, так же, как и модель Альтмана, представляющую собой сумму произведений весовых и индивидуальных коэффициентов. Она включает следующие индивидуальные показатели и весовые коэффициенты (ранжируем по значимости): – рентабельность краткосрочных обязательств (весовой коэффициент 0,53); – коэффициент финансовой зависимости (весовой коэффициент 0,18); – отдача активов (весовой коэффициент 0,16); – коэффициент текущей ликвидности (весовой коэффициент 0,13). Согласно модели Таффлера если коэффициент <0.2, то организация имеет высокую вероятность банкротства. Сравнивая модели Альтмана и Таффлера, нетрудно заметить, что наиболее значимым в современной модели Таффлера 72 становится показатель рентабельности краткосрочных обязательств, нежели чистая экономическая рентабельность в модели Альтмана. Второе место в модели Таффлера занимает коэффициент финансовой зависимости, а в модели Альтмана этот коэффициент занимает последнее место. И наконец, в модели Таффлера исключен показатель рентабельность активов и введен коэффициент текущей ликвидности. Таким образом, доминирующим, по мнению Таффлера, является не столько общая эффективность организации, сколько эффективное использование заемных средств. В отличие от модели Альтмана он видит снижение вероятности банкротства в эффективном использовании заемных средств и их обеспечении оборотными активами. Проведенные нами исследования методик оценки финансового состояния организации и вероятности банкротства, основанные на статистических данных, показывают, что в различное время и в различных национальных экономиках существуют различные подходы и оценки к финансовому состоянию организаций, которые не всегда могут адекватно отразить финансовое состояние организаций в России. Действующим законодательством Российской Федерации определен основной признак банкротства для юридических лиц [2]: юридическое лицо считается банкротом, если оно не может выполнить свои финансовые обязательства в течение трех месяцев (90 дней). Таким образом, условие банкротства можно определить формулой 1: Т кз = КЗ − ДП , (1) Е Т кз – оборачиваемость кредиторской задолженности (богде лее 90 дней); КЗ – сумма кредиторской задолженности; − ДП Е – ожидаемые среднедневные денежные поступления от реализации оборотных и внеоборотных активов. 73 В соответствии с Российским законодательством основной признак банкротства – платежеспособность. Рассчитать уровень вероятности банкротства можно по формуле 2: К вб = где Т кз 90 К вб , (2) – коэффициент вероятности банкротства; Т – оборачиваемость кредиторской задолженности. В соответствии с формулой 2 чем ближе коэффициент вероятности банкротства к 1, тем больше вероятность банкротства. Подобное определение банкротства в Российской Федерации создает широкое пространство для существования организаций с различным финансовым состоянием. Одна из проблем оценки финансового состояния коммерческой организации в России – применяемые нормативы. Рекомендованные западными учеными нормативы различных финансовых показателей во многом отражают минимальное соотношение риска и прибыли вложения средств для внешних инвесторов, акционеров в организацию. Другими словами, с помощью нормативов формируется идеальный образ организации, которая привлекает внешние инвестиции и гарантирует инвестору с минимальным риском получать прибыль. Наиболее часто для оценки баланса организации используются следующие показатели: коэффициент ликвидности (нормативное значение 2), коэффициент обеспеченности собственными оборотными средствами (нормативное значение более 0,1), рентабельность реализованной продукции (нормативное значение больше 16%) [3]. Рассмотрим, насколько близки к данным нормативам организации различных отраслей деятельности в России (табл. 1) [4]. кз 74 Таблица 1 Динамика основных финансовых коэффициентов организаций Российской Федерации за 2006–2009 гг. Показатели 2006 г. Коэффициент текущей ликвидности 1,237 Коэффициент обеспеченности собс- –0,133 твенными оборотными средствами Рентабельность реализованной про- 13,2 дукции (%) Рентабельность активов (%) 12,2 Доля убыточных организаций (%) 32,5 Коэффициент автономии 0,571 Оборачиваемость оборотных 121 средств (дни) 2007 г. 1,292 –0,141 2008 г. 1,307 –0,105 2009 г. 1,294 –0,188 13,1 13,0 10,4 10,4 25,5 0,556 128 5,4 28,3 0,505 143 5,5 32,0 0,516 162 В целом по Российской Федерации коэффициент текущей ликвидности находится в пределах 1,23–1,3, коэффициент обеспеченности собственными оборотными средствами на протяжении четырех лет имеет значение меньше 1, рентабельность реализованной продукции меньше нормативного значения, доля убыточных предприятий в среднем составляет около 30%. Рассмотренные показатели финансового состояния организаций значительно дифференцированы по отраслям деятельности. В связи с этим возникает вопрос: можно ли применять вышеуказанные нормативы как универсальное средство оценки финансового состояния организации, действующей в России? Для ответа на поставленный вопрос рассмотрим табл. 2. Как свидетельствуют данные табл. 2, только около 30% организаций в Российской Федерации соответствуют нормативному значению коэффициента текущей ликвидности, более 30% имеют коэффициент ликвидности в пределах от 1 до 2. Таким образом, значительная доля предприятий Российской Федерации не соответствует принятым нормативам. 75 Таблица 2 Группировка организаций Российской Федерации по коэффициенту текущей ликвидности за 2006–2009 гг. в % к общему количеству организаций Годы 2006 2007 2008 2009 коэффициент текущей ликвидности От 0–1 От 1,01–2,0 Св 2,0 41,0 31,5 27,5 37,1 33,2 29,7 36,3 34,9 28,8 35,7 33,7 30,6 Интересное исследование было проведено А.А. Сафоновым [5, с. 211] в результате выборочного обследования предприятий и организаций по формам организации деятельности (табл. 3). Таблица 3 Коэффициенты текущей ликвидности по группам предприятий Группы предприятий по видам деятельности Коэффициент текущей ликвидности Посредники малого бизнеса 3,06 Торговые посредники малого и среднего бизнеса 1,83 Производственные предприятия среднего бизне- 1,72 са Торгово-производственные монополисты 1,6 Предприятия ВПК 1,57 Из проведенного анализа финансового состояния организаций и предприятий Российской Федерации, используя действующие критерии оценки, следует, что к большинству орга76 низаций и предприятий можно санкционировать процедуру банкротства. Мы считаем, что, во-первых, нельзя использовать указанные нормативы как универсальное средство оценки финансового состояния, во-вторых, нормативы финансового состояния должны быть дифференцированы и, в-третьих, должна быть сформирована общая методическая основа расчета нормативов финансового состояния. Существует противоречие в сопоставлении коэффициента текущей ликвидности и коэффициента обеспеченности собственными оборотными средствами. Основываясь на зависимости между вышеуказанными коэффициентами, в соответствии с нормативами мы попытались смоделировать «идеальный» баланс. В результате анализа применяемой модели мы обнаружили следующее противоречие: при значении коэффициента обеспеченности собственными средствами 0,1 коэффициент ликвидности составляет 0,9, что заведомо определяет необеспеченность кредитов и займов оборотными активами; коэффициент ликвидности же достигает своего нормативного значения только, если коэффициент обеспеченности собственными оборотными средствами достигнет 0,5. Поэтому действующий норматив коэффициента обеспеченности собственными оборотными средствами, на наш взгляд, не является адекватным. При определении финансовых нормативов следует учитывать следующие группы факторов: отрасль, вид деятельности, размер организации, ее организационно-правовая форма, сложившиеся источники финансирования, хозяйственные риски, цель, задачи развития организации. Устойчивое состояние организации, минимизирование рисков кредиторов обеспечиваются, если: K l = 1 + Cz + R , (3) где Kl – коэффициент ликвидности; Сz – ставка за пользование кредитом; 77 R – отраслевой риск организации. По нашим оценкам, в настоящее время нормативное значение коэффициента ликвидности может быть снижено до 1,2–1,3, при этом значении коэффициент обеспеченности собственными оборотными средствами составит 0,1–0,2. Предложенные нормативы в этом случае будут иметь достаточный запас прочности. Список литературы 1. Любушин Н.П. Финансовый анализ: учебник / Н.П. Любушин, Н.Э. Бабичева. 2-е изд. перераб. и доп. М.: Эскмо. 2010 (Новое экономическое образование). 2. Федеральный Закон от 26.10.2002 № 127-ФЗ (ред. 28.04.2009) «О несостоятельности (банкротстве)», принятый ГД ФС РФ 27.09.2002. 3. Донцова Л.В., Никифорова Л.А. Анализ финансовой отчетности: учебное пособие. 2-е изд. М.: Дело и сервис, 2004. 4. Финансы России 2010: Стат. сб. / Росстат. М., 2010. С. 145– 244. 5. Сафонов А.А. Проблемы оценки финансового состояния предприятий Дальневосточного региона // Труды Дальневосточного государственного технического университета. 2005. № 139. 78