Раздел II. Философия налогов Авторская рубрика А.В

реклама

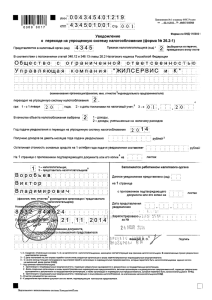

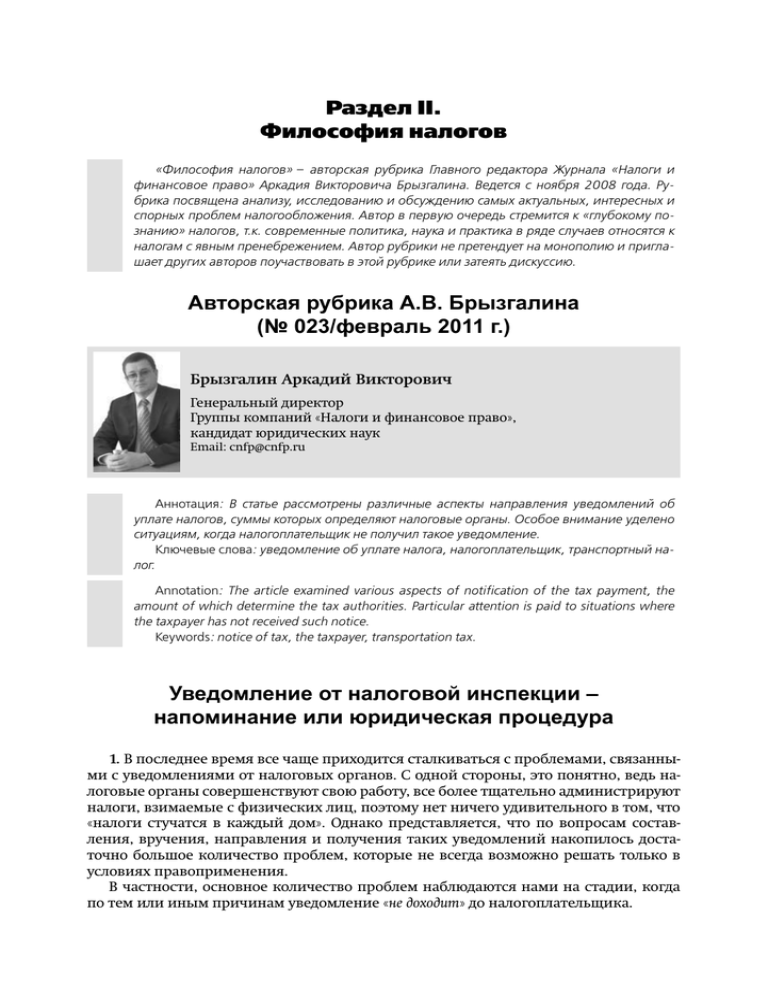

Раздел II. Философия налогов «Философия налогов» – авторская рубрика Главного редактора Журнала «Налоги и финансовое право» Аркадия Викторовича Брызгалина. Ведется с ноября 2008 года. Рубрика посвящена анализу, исследованию и обсуждению самых актуальных, интересных и спорных проблем налогообложения. Автор в первую очередь стремится к «глубокому познанию» налогов, т.к. современные политика, наука и практика в ряде случаев относятся к налогам с явным пренебрежением. Автор рубрики не претендует на монополию и приглашает других авторов поучаствовать в этой рубрике или затеять дискуссию. Авторская рубрика А.В. Брызгалина (№ 023/февраль 2011 г.) Брызгалин Аркадий Викторович Генеральный директор Группы компаний «Налоги и финансовое право», кандидат юридических наук Email: [email protected] Аннотация: В статье рассмотрены различные аспекты направления уведомлений об уплате налогов, суммы которых определяют налоговые органы. Особое внимание уделено ситуациям, когда налогоплательщик не получил такое уведомление. Ключевые слова: уведомление об уплате налога, налогоплательщик, транспортный налог. Annotation: The article examined various aspects of notification of the tax payment, the amount of which determine the tax authorities. Particular attention is paid to situations where the taxpayer has not received such notice. Keywords: notice of tax, the taxpayer, transportation tax. Уведомление от налоговой инспекции – напоминание или юридическая процедура 1. В последнее время все чаще приходится сталкиваться с проблемами, связанными с уведомлениями от налоговых органов. С одной стороны, это понятно, ведь налоговые органы совершенствуют свою работу, все более тщательно администрируют налоги, взимаемые с физических лиц, поэтому нет ничего удивительного в том, что «налоги стучатся в каждый дом». Однако представляется, что по вопросам составления, вручения, направления и получения таких уведомлений накопилось достаточно большое количество проблем, которые не всегда возможно решать только в условиях правоприменения. В частности, основное количество проблем наблюдаются нами на стадии, когда по тем или иным причинам уведомление «не доходит» до налогоплательщика. ФИЛОСОФИЯ НАЛОГОВ 27 В первую очередь здесь необходимо учитывать, что в Налоговом кодексе РФ (далее по тексту – НК РФ) упоминается о трех видах уведомлений: 1) уведомления о постановке на учет в налоговом органе (п. 2 ст. 11 НК РФ); 2) уведомления, которыми налоговые органы вызывают налогоплательщиков для дачи пояснений (подп. 4 п. 1 ст. 32 НК РФ); 3) налоговые уведомления, которые направляют налоговые инспекции по тем налогам, которые ими должны исчисляться за налогоплательщика (п. 3 ст. 52 НК РФ). В данной статье речь пойдет об уведомлениях третьего вида. 2. Итак, что же такое налоговое уведомление? Начнем с самого начала. В соответствии со ст. 52 НК РФ установлено общее правило о том, что налогоплательщик самостоятельно исчисляет сумму налога (п. 1). Однако из общего правила есть исключения. Так, если обязанность по исчислению налогов возлагается Кодексом на налоговый орган, то уплата налога осуществляется плательщиком на основании налогового уведомления. Вот, что говорит по этому поводу ст. 52 НК РФ, изложенная в новой редакции Федеральным законом от 27.07.2010 № 229-ФЗ:1 «п. 2. В случаях, предусмотренных законодательством РФ о налогах и сборах, обязанность по исчислению суммы налога может быть возложена на налоговый орган или налогового агента. В случае, если обязанность по исчислению суммы налога возлагается на налоговый орган, не позднее 30 дней до наступления срока платежа налоговый орган направляет налогоплательщику налоговое уведомление. п. 3. В налоговом уведомлении должны быть указаны сумма налога, подлежащая уплате, расчет налоговой базы, а также срок уплаты налога». Форма уведомления утверждена Приказом Минфина РФ от 05.10.2010 № ММВ-7-11/479@ «Об утверждении формы налогового уведомления». Кроме того, уведомление должно быть заверено надлежащим образом. Не допускается использовать факсимиле вместо подписи уполномоченного лица, что, кстати, является самостоятельным основанием для обжалования такого уведомления (Письмо МНС РФ от 01.04.2004 № 18-0-09/000052, Письмо Минфина РФ от 15.03.2010 № 03-02-08/13). Вот в принципе и все, что по данному вопросу содержится в НК РФ, не считая еще того, что в налоговом уведомлении могут быть указаны данные по нескольким подлежащим уплате налогам. Однако в этой статье отсутствует главное: законодатель не сказал о юридическом значении уведомления, т.е. не совсем понятно, то ли это напоминание налогового органа о необходимости уплатить тот или иной налог и его размер, то ли это документ, который является основанием для исполнения плательщиком своей обязанности по уплате налога. 3. Представляется, что для того, чтобы надлежащим образом исполнить обязанность по уплате налога, надо выполнить 2 самостоятельных действия: – исчислить налог (т.е. определить его размер); – уплатить налог (т.е. передать его (перечислить) в распоряжение бюджетной системы). 1 Федеральный закон от 27 июля 2010 года № 229-ФЗ «О внесении изменений в часть первую и часть вторую НК РФ и некоторые другие законодательные акты РФ, а также о признании утратившими силу отдельных законодательных актов (положений законодательных актов) РФ в связи с урегулированием задолженности по уплате налогов, сборов, пеней и штрафов и некоторых иных вопросов налогового администрирования». 28 НАЛОГИ И ФИНАНСОВОЕ ПРАВО, 2/2011 Причем исчисление налога – это процесс первичный, т.к. «нельзя уплатить столько, сколько не знаю». В теории налогообложения налоги, размер которых исчисляется не плательщиком, а налоговым органом, называют окладными. То есть, для того, чтобы налогоплательщик мог уплатить налог, третье лицо – налоговый орган – должно исчислить его размер. Однако если у налогоплательщика нет уведомления, то как в таком случае платить налог? Тем более, что в уведомлении не просто указана сумма налога «к уплате», а еще и расчет налоговой базы, а также срок уплаты налога. Иными словами, по нашему мнению, уведомление – это не просто некое напоминание, это особый процессуальный документ, который имеет важнейшее юридическое значение. Нет уведомления – нет налога. Лучше всего по этому поводу высказался Конституционный суд РФ: «…в случаях, когда расчет налоговой базы производится налоговым органом, обязанность по уплате налога возникает не ранее даты получения налогового уведомления. Такой порядок, являясь существенным элементом налогового обязательства, в частности, по транспортному налогу, направлен, прежде всего, на своевременное и безошибочное исполнение указанной конституционной обязанности в отношении данного налога, имеющего особенности исчисления и уплаты физическими лицами» (Определение Конституционного суда РФ от 08.04.2010 № 468-О-О). О том, что уведомление это не просто напоминание, высказывался неоднократно в своих письмах разъяснительного характера и Минфин РФ, причем даже после изложения ст. 52 в новой редакции его позиция не изменилась. Так, по мнению Минфина РФ, обязанность по уплате налогов возникает у налогоплательщика с момента получения уведомления (Письмо Минфина РФ от 09.02.2009 № 03-02-08/14), аналогичное мнение Минфин высказал в недавнем своем письме от 25.07.2010 № 03-02-08/43: «Таким образом, в случае когда обязанность по исчислению налога возложена на налоговый орган, до дня получения налогоплательщиком соответствующего налогового уведомления способами, указанными в ст. 52 Кодекса (в том числе посредством направления заказного письма), обязанность по уплате такого налога у налогоплательщика не возникает». 4. Вместе с тем необходимо учитывать и то обстоятельство, что есть сроки на вручение уведомления, а есть сроки на уплату налогов. Например, по транспортному налогу срок уплаты определяется региональными законами, и в разных регионах он разный. Следовательно, возникает ситуация, когда уведомление может прийти в последний день срока или вообще за его пределами. Анализ судебной практики, а также писем и разъяснений, которые даются уполномоченными органами, позволяет сделать вывод о том, что в данном случае налогоплательщик не должен отвечать за «пропуск срока» со стороны налоговых органов. То есть в случаях, когда уведомление приходит в последние дни срока, у налогоплательщика все равно есть 30 дней с момента его получения. Кроме того, налоговый орган, не направивший в срок уведомление, имеет право производить перерасчет налога не более чем за 3 предыдущих года (письмо Минфина РФ от 02.12.2008 № 03-05-04-02/71). 5. Но как быть, если налогоплательщик утверждает, что уведомления он не получал. Представляется, что в данном случае возможны две самостоятельные ситуации: 1) Налоговый орган не направил или направил налоговое уведомление налогоплательщику ненадлежащим образом. ФИЛОСОФИЯ НАЛОГОВ 29 Тут, конечно, возможны варианты, но, тем не менее, если налоговый орган вообще не составлял уведомление и, соответственно, не направлял его налогоплательщику, или составлял, но не отправил, или отправил, но «не туда», то у налогоплательщика вообще не возникает обязанности по уплате налога, и крайним в этой ситуации должен оставаться бюджет. Логика здесь такая: есть уведомление – есть налоги, нет уведомления – нет налогов. «Составляйте когда захотите, тогда и заплачу, но только ни о каких пени и штрафе речи идти не может», т.к. неуплата налога произошла в результате ненадлежащих действий налогового органа. Аналогичной позиции придерживаются суды. Так, например, в Решении Мирового судьи судебного участка Индустриального района г. Хабаровска по делу № 2-259-13/2010 от 28.04.2010 мировой судья указал, что поскольку налоговым органом не было предоставлено доказательств уведомления налогоплательщика надлежащим образом, налоговому органу правомерно отказано во взыскании недоимки по транспортному налогу. 2) Налоговое уведомление направлено надлежащим образом, однако по тем или иным причинам налогоплательщик его не получил. Представляется, что если налоговая инспекция уведомление составила и направила его по месту жительства налогоплательщика (и может это доказать документально), то крайним здесь становится налогоплательщик, который уже не сможет голословно ссылаться на то, что «он ничего не получал». Дело в том, что в НК РФ действует такая своеобразная «презумпция получаемости налоговой корреспонденции» по правилу 6-го дня. То есть, если налоговая инспекция направила уведомление надлежащим образом, то считается, что налогоплательщик его получил по истечении шести дней с даты направления заказного письма. Вот и Конституционный суд РФ высказался по этому поводу следующим образом: «Признав направление данных документов по почте заказным письмом надлежащим способом уведомления, федеральный законодатель установил презумпцию получения его адресатом на шестой день с даты направления. Такое правовое регулирование призвано обеспечить баланс частного и публичного интересов в налоговых правоотношениях и гарантировать исполнение налогоплательщиками конституционноправовой обязанности по уплате законно установленных налогов и сборов» (Определение Конституционного суда РФ от 08.04.2010 № 468-О-О). Кстати отмечу, что тот же Конституционный суд РФ особо указал, что «презумпция получаемости налогового уведомления по правилу 6-го дня» – это презумпция опровергаемая, т.е. налогоплательщик не лишен права доказывания того, что он действительно не получал из налоговой инспекции ту или иную корреспонденцию. Как это доказать – вопрос самостоятельный, но в первоисточнике Конституционный суд РФ пишет: «При этом факт получения налогового уведомления (налогового требования) по почте заказным письмом на шестой день после направления может быть опровергнут при рассмотрении соответствующего спора в суде». Кстати, чуть ранее Конституционный суд РФ в ситуации неполучения налогоплательщиком уведомлений высказывался даже более жестко: «… заявитель не лишен права при неполучении налогового уведомления до даты уплаты соответствующего налогового платежа самостоятельно обратиться в налоговый орган с просьбой (заявлением) о выдаче данного уведомления непосредственно на руки в том случае, если он заведомо знает, что будет отсутствовать по адресу, на 30 НАЛОГИ И ФИНАНСОВОЕ ПРАВО, 2/2011 который направляются документы» (Определение Конституционного суда РФ от 28.05.2009 № 763-О-О). Правда данная позиция не совсем согласовалась с прежней редакцией ст. 52 НК РФ, в которой было предусмотрено, что отправка уведомления по почте – это мера «крайнего реагирования», когда налогоплательщик уклоняется от получения уведомления. Однако после того, как Федеральный закон от 27.07.2010 № 229-ФЗ изложил ст. 52 в новой редакции, позиция Конституционного суда РФ стала работать на все 100%. Еще раз хочу отметить тот факт, что уведомление – документ наиважнейший, и в случае, если налоговым органом будут допущены какие-либо нарушения в отношении налогового уведомления, у налогоплательщика остается только «голая» или абстрактная обязанность по уплате налога, которую он должен исполнить в течение определенного срока после получения уведомления. Уведомление как бы запускает механизм взимания налога, делает его из гипотетического – реальным. В данном случае можно сослаться на Определение Верховного суда РФ от 28.06.2010 № 4-В10-16, в котором четко и однозначно указано, что, т.к. налоговый орган не вручил физическому лицу уведомление об уплате налогов, у последнего не возникло публично-правовой обязанности уплатить налог. Кроме того, при таких обстоятельствах у налогового органа не имелось правовых оснований для предъявления плательщику требования об уплате налогов. 6. В заключение хотелось бы рассмотреть еще один аспект правового значения налоговых уведомлений. В частности, некоторые считают, что неполучение налоговых уведомлений и налоговых требований не освобождает налогоплательщика от уплаты налога (именно такая позиция, например, была изложена в Определении Судебной коллегии по гражданским делам Московского городского суда от 10 декабря 2010 года). Однако представляется, что писать так не совсем корректно. В данном случае необходимо разграничивать как материально-правовые, так и процессуальные аспекты, потому что сам факт ненаправления уведомления налогоплательщику не то, что «не освобождает» его от уплаты налога. Факт ненаправления уведомления просто не делает налогоплательщика обязанным налог в бюджет уплатить.