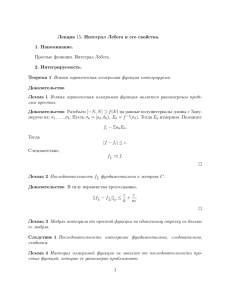

форвардных цен. 2. Основные задачи математической теории

advertisement

форвардных цен.

2. Основные задачи математической теории финансов. В какой актив надо вкладывать, чтобы максимизировать прибыль? Если все активы имеют одинаковое распределение доходности

и независимы, в каких пропорциях требуется вкладывать, чтобы минимизировать риск?

3. Виды риска и способы управления. Определение V@R. Нахождение 5% V@Rа от операции, если прибыль от нее имеет равномерное распределение на отрезке [a, b].

4. Дисконтирование в дискретном времени (безрисковая % ставка, чистая дисконтированная

стоимость, темпы инфляции, реальная % ставка и ее расчет через безрисковую % ставку и

темпы инфляции).

5. Дисконтирование в непрерывном времени (безрисковая % ставка, чистая дисконтированная стоимость, темпы инфляции, реальная % ставка и ее расчет через безрисковую % ставку и

темпы инфляции).

6. Расчет фундаментальной стоимости акций через ее предполагаемые дивиденды. Непостоянная процентная ставка, форвардная и мгновенная % ставки. Расчет цен облигации через

% ставки.

7. Форварды, фьючерсы и свопы. Нахождение форвардного обменного курса, цены свопа

на иностранную валюту и % ставку.

8. Европейские опционы колл и пут. Нахождение тривиальных интервалов справедливых

цен для опционов колл и пут.

9. Колл-пут паритет и его доказательство. Тривиальные интервалы справедливых цен для

американских опционов колл.

10. Американские опционы колл и пут. Доказательство неоптимальности предъявлять американский опцион к исполнению до конечного момента, если по базовому активу нет дивидендов.

11. Поведение цен европейских и американских опционов колл и пут в зависимости от времени погашения, страйка, начальной цены базового актива.

12. Диверсификация Марковитца, норма прибыли, постановка задачи среднедисперсионного анализа. Доказательство того, что среднее квадратическое отклонение и корень из полудисперсии удовлетворяют свойству диверсификации.

13. Решение задачи теории CAPM в модели с безрисковым активом. Доказательство существования тангенциального портфеля. Определение и свойства рыночного портфеля.

14. Связь нормы прибыли актива и рыночного портфеля в теории CAPM и применение к

нахождению нормы рыночной капитализации акций.

15. Теория CAPM без коротких продаж. Парадоксы теории CAPM и способы их разрешения.

16. Условное математическое ожидание и мартингалы. Определение, свойства и примеры.

Доказательство неравенств Йенсена для обычных и условных математических ожиданий.

17. Два эквивалентных определения броуновского движения. Доказательство эквивалент2

ности. Доказательство того, что Bt , Bt2 −t, exp{λBt − λ2 t} являются мартингалами относительно

фильтрации, порожденной броуновским движением.

18. Мартингалы, субмартингалы, супермартингалы. Определение. Разложение Дуба и его

доказательство в дискретном случае.

19. Теорема Дуба об остановке и ее применение к решению задачи о ”пьянице”.

20. Примеры соображения безарбитражности. Нахождение справедливых цен платежных

поручений в двухточечной модели.

21. Определение отсутствия арбитража в одношаговой модели и доказательство ФТТА.

22. Справедливые цены платежных поручений (доказательство эквивалентности 2 определений) в одношаговой модели и способы их нахождения.

23. Полнота в одношаговрой модели и эквивалентные ей определения.

24. Теория арбитража в многошаговой модели. Определение и формулировки фундаментальных теорем теории арбитража в многошаговой модели.

1

и хеджирующей стратегии для любого платежного поручения в данной модели. Упрощение

алгоритма нахождения хеджирующей стратегии в случае опционов, чья выплата зависит только

от цены базового актива в последний момент времени N.

26. Одношаговая модель с опционами и нахождение интервалов справедливых цен платежных поручений в данной модели.

27. V@R, RAROC — определение и способы их нахождения в гауссовском случае.

28. Недостатки V@R и среднего квадратического отклонения. Способы вычисления однодневного V@Rа.

29. Определение и доказательство теоремы о представлении когерентрных мер риска.

30. Хвостовой V@R и взвешенный V@R. Свойства данных классов когерентных мер риска. Нахождение 5% хвостового V@Rа от операции, если прибыль от нее имеет равномерное

распределение на отрезке [a, b].

2