Макроэкономические проблемы повышения налоговых доходов

реклама

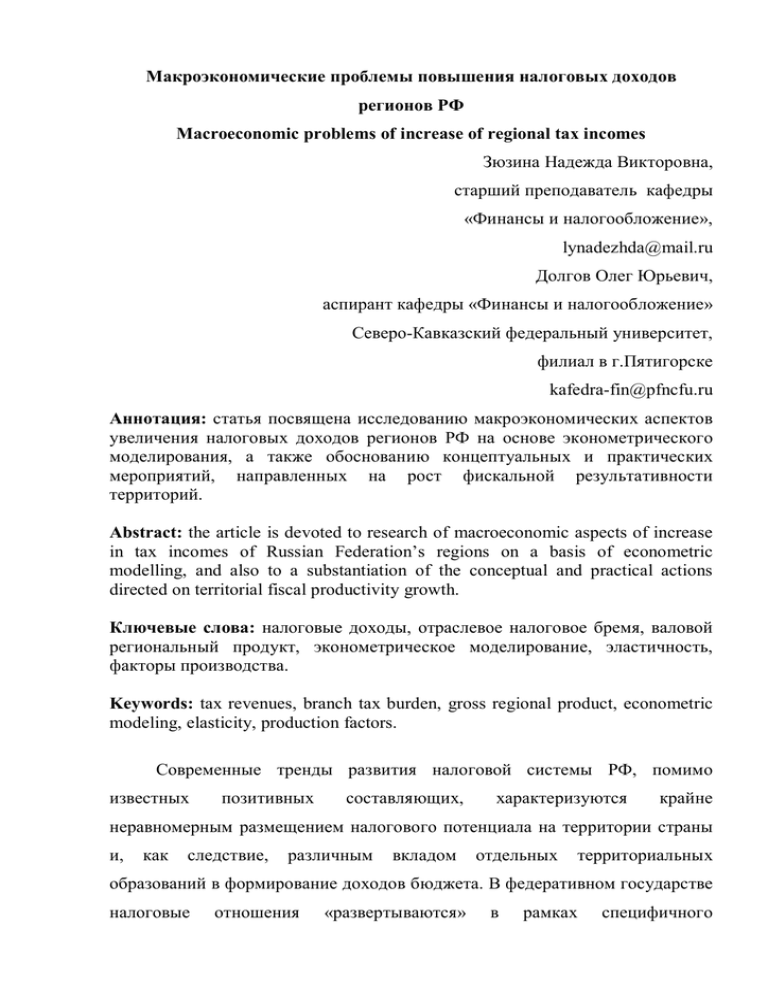

Макроэкономические проблемы повышения налоговых доходов регионов РФ Macroeconomic problems of increase of regional tax incomes Зюзина Надежда Викторовна, старший преподаватель кафедры «Финансы и налогообложение», [email protected] Долгов Олег Юрьевич, аспирант кафедры «Финансы и налогообложение» Северо-Кавказский федеральный университет, филиал в г.Пятигорске [email protected] Аннотация: статья посвящена исследованию макроэкономических аспектов увеличения налоговых доходов регионов РФ на основе эконометрического моделирования, а также обоснованию концептуальных и практических мероприятий, направленных на рост фискальной результативности территорий. Abstract: the article is devoted to research of macroeconomic aspects of increase in tax incomes of Russian Federation’s regions on a basis of econometric modelling, and also to a substantiation of the conceptual and practical actions directed on territorial fiscal productivity growth. Ключевые слова: налоговые доходы, отраслевое налоговое бремя, валовой региональный продукт, эконометрическое моделирование, эластичность, факторы производства. Keywords: tax revenues, branch tax burden, gross regional product, econometric modeling, elasticity, production factors. Современные тренды развития налоговой системы РФ, помимо известных позитивных составляющих, характеризуются крайне неравномерным размещением налогового потенциала на территории страны и, как следствие, различным вкладом отдельных территориальных образований в формирование доходов бюджета. В федеративном государстве налоговые отношения «развертываются» в рамках специфичного регионального экономического пространства, обладающего существенными для динамики фискальной эффективности атрибутивными признаками: социально-экономической и институциональной неоднородностью; поливекторными траекториями и различными темпами экономического развития. Сложившаяся ситуация генерирует дополнительные риски, снижающие эффективность функционирования налоговой системы за счет диспропорционального размещения налогового бремени, которое, в свою очередь, не только нарушает действие принципа справедливости в территориальном разрезе, но и способствует снижению устойчивости формирования налоговых доходов. Как известно, фундамент функционирования налоговой системы составляют факторы макроэкономической динамики, агрегировано идентифицируемые через объемы ВВП (ВРП), являющиеся объектом вторичного перераспределения через налоговые механизмы, легитимизированные обществом в виде законов, эффективный инфорсмент которых, в свою очередь, определяется «качеством» институциональной среды. Исследование региональной проекции вышеозначенных детерминант дает основания констатировать их разновекторное движение. Так, относительная унификация налогового законодательства и ограничение полномочий субнациональных образований в сфере налогообложения сопровождаются беспрецедентной дифференциацией мезоэкономических показателей (в первую очередь, абсолютным и относительным уровнем производства ВРП), инициирующей, в том числе, и институциональные различия между регионами. В данном случае требование обеспечения единства налоговой политики на территории государства вступает в противоречие с объективным ресурсно-воспроизводственным разнообразием региональной экономики. Очевидно, что причины подобного положения были заложены гораздо ранее периода построения рыночных отношений в РФ, и, по сути, дифференциация фискальной результативности на мезоуровне является лишь одним из следствий специфики размещения производительных сил на территории страны в период административно-командной экономики. Однако, данные негативные тенденции особенно ярко проявились в период рыночной трансформации, когда интенсивное развитие ресурсодобывающего сектора сопровождалось деиндустриализацией ряда регионов на основе замещения отраслей промышленности сферой услуг и торговлей, а также расширением сферы теневой предпринимательской деятельности. В результате, макроэкономическое неравенство регионов получило новое качество и в фискальной сфере, закрепляя тенденцию территориального «расслоения» по показателям налогового бремени и поступлений. В большинстве случаев вышеозначенная проблематика идентифицируется через феномен вертикальной несбалансированности налоговой системы, описывающий ситуацию доминирования интересов федерального центра как «получателя» налоговых поступлений, что ведет к фискальному «обескровливанию» регионов и снижает стимулы к развитию собственной налоговой базы. Однако, анализ эмпирических данных, реализованный, в процессе экспертно-аналитических мероприятий Счетной палаты РФ, показывает, что на практике в 2011 году 74 региона перечислили в федеральный бюджет менее 50% от собранных налоговых поступлений, при этом 11 субъектов «оставили» в консолидированном бюджете региона более 80% налогов, собранных на их территориях [1, 156-157]. Таким образом, вертикальная несбалансированность налоговой системы обусловлена не столько несправедливым перераспределением финансовых потоков, сколько узостью налоговой базы большинства субъектов РФ, что в ситуации формирования более 70% налоговых доходов консолидированного бюджета РФ за счет 10 регионов-«локомотивов», автоматически деформирует вертикальные и горизонтальные пропорции бюджетной системы РФ и определяет целесообразность задействования макроэкономических детерминант увеличения налоговых доходов. Упрощенный подход к анализу способности регионов генерировать налоговые поступления в бюджеты всех уровней заключается в исследовании отраслевого аспекта «налоговой продуктивности». В самом деле, современная налоговая система, при постулировании преимущественно декларативных принципов равенства и справедливости в налогообложении, формирует неравномерное фискальное бремя для хозяйствующих субъектов различных отраслей экономики. Эмпирические данные свидетельствуют о существенном разбросе отраслевого налогового бремени (исчисляемого в данном случае как доля уплаченных налогов в ВРП отдельной отрасли – без учета таможенных пошлин и взносов во внебюджетные фонды): от 2,3% в сфере сельского хозяйства до 53,2% в сфере добычи полезных ископаемых и 20,8% в обрабатывающей промышленности [2]. Причины дифференциации отраслевого налогового бремени неоднократно обсуждались в специальных исследованиях, и в качестве основных составляющих, имеющих объективную природу, можно выделить неоднородность структуры затрат и различный уровень рентабельности деятельности [3], а также наличие неодинаковых возможностей для законной минимизации и незаконного уклонения от уплаты налогов. Таким образом, неоднородное распределение отраслей народного хозяйства на территории отдельных регионов (взаимообусловлено дополняемое их специфическими природно-ресурсными и социально-демографическими особенностями) в совокупности с отраслевыми различиями фактического налогового бремени инициирует мультипликацию неравенства фискальной продуктивности субъектов РФ. Среди совокупности регионов РФ особого внимания заслуживают депрессивные территории, генерирующие налоговые доходы в размере, ниже среднего значения по стране, а также испытывающие острую потребность в финансовой помощи для балансирования региональных бюджетов. По данным Счетной палаты РФ в 2012-2013 году получателями дотаций на выравнивание бюджетной обеспеченности являются 72 региона, причем в 7 субъектах доля финансовой помощи в доходах консолидированного бюджета варьирует от 61% (республика Калмыкия) до 87,5% (Ингушетия) [1, 159]. Проблематика недостаточной фискальной результативности, идентифицируемая через существенно более низкие значения налоговых доходов, собираемых в пределах некоторых регионов РФ, требует исследования их макроэкономических детерминант и резервов с опорой на инструменты эконометрического анализа. Простейшая зависимость налоговых поступлений от агрегированной налоговой базы (ВРП) характеризуется степенной функцией: T = aYb, (1) где Т – налоговые доходы региона, тыс.руб., Y – валовой региональный продукт, тыс.руб., a, b – коэффициенты регрессии, определяемые расчетным путем. Использование данной функции основано на гипотезе о прогрессии налогообложения с экономических и ростом ВРП в силу совместного воздействия административно-институциональных факторов. Моделирование зависимости налоговых поступлений от динамики валового регионального продукта, реализованное по эмпирическим данным 2006-2011 гг. (за исключением «выбросов» - г. Москвы, Ханты-Мансийского и ЯмалоНенецкого автономных округов), позволяет подтвердить вышеуказанную гипотезу и констатировать наличие степенной функциональной связи, имеющей легко интерпретируемый экономический смысл и дающей возможности для дальнейшего расширенного анализа (таблица 1). Таблица 1 – Регрессионные модели формирования налоговых доходов регионов РФ в 2006-2011 гг.* Годы Вид уравнения Коэффициент детерминации R2 2006 2007 2008 2009 T = 0,047Y1,114 T = 0,044Y1,114 T = 0,036Y1,127 T = 0,035Y1,119 0,927 0,925 0,934 0,948 Эластичность налоговых доходов по ВРП, % 1,114 1,114 1,127 1,119 2010 T = 0,039Y1,111 0,940 1,139 2011 T = 0,027Y 0,930 *Источник: расчеты автора по [4, 383-384], [5, 82-84] 1,111 1,139 Представленные простейшие степенные функции налоговых доходов дают основание для констатации прогрессивной зависимости последних от динамики валового регионального продукта: рост ВРП на 1% обеспечивает увеличение налоговых поступлений на 1,11%-1,14%, что, в целом, свидетельствует о наличии относительно устойчивых прогрессивных взаимосвязей между уровнем развития экономики отдельного региона и его фискальной продуктивностью. Для дескриптивной характеристики вышерассмотренных трендов, уже принимающих форму краткосрочной тенденции, следует принимать во внимание следующие экономические и институциональные детерминанты: - рост ВРП, как правило, ведет к изменению его структурных составляющих (в первую очередь, за счет увеличения доли оплаты труда и прибыли в структурных элементах ВРП), что, в свою очередь, прямо способствует увеличению потенциала фискальных изъятий по налогу на прибыль и налогу на доходы физических лиц, а также косвенно инициирует увеличение расходов на текущее потребление и, следовательно, расширяет потенциал косвенного налогообложения; - более высокие значения ВРП на душу населения, опосредованно характеризуя повышенный уровень «регионального благополучия», способствуют снижению противоречий в налоговых отношениях за счет более полной собираемости налогов и лояльности экономических субъектов в области инфорсмента налогового законодательства. Относительная сопоставимость коэффициентов регрессионных уравнений, рассчитанных для разных лет, позволяет говорить о стабильности функциональной связи в исследуемом временном интервале. Соответственно, необъясненный процент дисперсии налоговых доходов от 5% до 7% в разные годы исследования характеризует региональные различия в уровне собираемости налогов, т.е. преимущественно действие институционально-инфорсментных факторов. Весьма интересным является факт отсутствия выраженной связи между абсолютными показателями производства ВРП и налоговой задолженности, более того, в данном случае имеет место незначительный эффект масштаба, когда территории, генерирующие большие объемы налоговых поступлений одновременно имеют более высокую абсолютную задолженность. С другой стороны, косвенно статистически значимое влияние административноинституциональных факторов прослеживается при изучении относительных индикаторов: например, доля налоговой задолженности в общей величине поступлений сокращается при росте объемов подушевого ВРП (рисунок 1). Доля задолжености в налоговых доходах, % 80 70 60 50 -0,9329 y = 1431,8x 2 R = 0,5835 40 30 20 10 0 0 500 1000 1500 2000 2500 3000 3500 4000 ВРП на душу населения, тыс.руб. Рисунок 1 – Взаимосвязь между показателями ВРП на душу населения и уровнем налоговой задолженности по регионам РФ в 2011 году (Расчеты автора по [4, 385-386], [5, 87-88]) В указанном случае показатель ВРП на душу населения опосредованно характеризует экономико-институциональный «климат» в регионе, оказывающий влияние на эффективность налогового администрирования. Наличие корреляции показателей задолженности с используемыми в анализе дополнительными прокси-переменными (например, долей сельского хозяйства и отраслей ТЭК в ВРП), подтверждает заявленный ранее тезис о преимущественно отраслевой и, в меньшей степени, инфорсментной «природе» ее флуктуаций. В частности, минимальное соотношение между задолженностью и налоговыми поступлениями наблюдается в ресурснодобывающих субъектах: Ханты-Мансийском и Ямало-Ненецком автономных округах (менее 1 %), в то же время максимальное соотношение имеет место в нескольких депрессивных сельскохозяйственно ориентированных регионах Северо-Кавказского федерального округа (более 50%). Наличие степенной зависимости между уровнем производства ВРП и налоговыми доходами региона обеспечивает возможность импликации расширенного анализа их формирования с использованием исследовательского аппарата производственных функций. В данном случае предполагается, что налоговые поступления описываются степенной зависимостью, где в качестве регрессоров используются традиционные для макроэкономики факторы производства - капитал и труд: T = a KbLc, (2) где К – объем инвестиций в регионе, тыс.руб. (использование показателя инвестиций вместо традиционно используемых индикаторов стоимости основных фондов является более предпочтительным с точки зрения адекватности моделей [6, 96]), L – количество занятых в экономике региона, тыс.чел., а, b, c – коэффициенты регрессии, определяемые расчетным путем. Целесообразность использования подобной конструкции определяется тем, что, согласно классификации, принятой в ОЭСР, все существующие налоги могут быть разделены на три группы: на капитал, на труд, на потребление [7]. Принимая во внимание тот факт, что расходование средств на цели текущего потребления осуществляется как собственниками капитала, так и индивидами, получающими вознаграждение за труд, то налоги на потребление, в конечном итоге, сводятся к налогам на капитал и труд, распределяясь между ними в определенной пропорции. Отметим, что в представленной модели фактор налогообложения не учитывается в качестве отдельной переменной, как это реализуется, например, в производственно-институциональной функции, используемой в работах Е.В. Балацкого [8, 89]. Упрощение функциональной конструкции представляется вполне оправданным и операциональным, поскольку собственно фактор налогового бремени, как показывает регрессионный анализ, также зависит от величины ВВП (ВРП) на душу населения. Кроме того, в региональной проекции исследования налоговых отношений последние выступают как совокупность устойчивых нормативно- институциональных параметров, задаваемых извне (преимущественно на федеральном уровне регулирования). В результаты регрессионного оценивания с помощью пакета «Statistica 6.0» мультипликативной функции (2) методом взвешенных наименьших квадратов по эмпирическим данным регионов РФ (за исключением «выбросов» - регионов, генерирующих, экстремально высокие налоговые доходы, - Ненецкого, Ханты-Мансийского, Ямало-Ненецкого, Чукотского автономных округов и г.Москвы) были получены регрессионные уравнения, представленные в таблице 2. Таблица 2 – Основные параметры зависимости налоговых доходов регионов РФ от использования факторов производства (капитала и труда)* Год Вид уравнения Коэффициент детерминации 2006 T= 0,47K0,70 L0,56 0,91 2007 T= 0,57K0,65 L0,61 0,91 2008 T= 0,36K0,78 L0,45 0,92 2009 T= 0,70K0,65 L0,56 0,92 2010 T= 0,64K0,66 L0,57 0,91 Коэффициенты значимости (β) β(K) = 0,60 β(L) = 0,39 β(K) = 0,55 β(L) = 0,43 β(K) = 0,67 β(L) = 0,31 β(K) = 0,58 β(L) = 0,41 β(K) = 0,57 β(L) = 0,42 T= 0,55K0,65 L0,61 2011 β(K) = 0,62 β(L) = 0,35 0,89 *Источник: расчеты автора по [4, 100-101, 928-929], [5, 82-84] Регрессионные уравнения, представленные в таблице 2, объясняют около 89-92% дисперсии налоговых поступлений регионов, оставшиеся 1012% дисперсии, по всей видимости, отражают вклад трудноучитываемых факторов (оказывающихся статистически незначимыми при совместном анализе с макроэкономическими показателями, например, ВРП), среди которых могут быть как экономические (различный уровень рентабельности отдельных отраслей по регионам), так и институционально-инфорсментные детерминанты, связанные с «качеством» налогового администрирования, уровнем «теневой» экономики, динамикой налоговой задолженности и т.д. Представленные расчеты свидетельствуют о различном вкладе отдельных факторов производства в формирование налоговых поступлений. В частности, рост инвестиций в основной капитал на 1% способствует увеличению налоговых доходов от 0,65% до 0,78%, в то время как увеличение занятых в экономике имеет эластичность по налоговым доходам в размере от 0,45% до 0,61%. Анализ коэффициентов значимости (β – коэффициенты) свидетельствует о том, что фактор «капитал» имеет почти вдвое большую силу влияния на динамику налоговых доходов, чем фактор «труд». Данная ситуация может быть интерпретирована с точки зрения как пропорций экономики, так и архитектоники современной налоговой системы РФ. Современная экономика РФ характеризуется достаточно низким уровнем агрегированного показателя безработицы, снизившегося с 8,2% в 2009 году до 5,3% в 2012 году [9, 18]. Это определяет ограниченные возможности дальнейшего наращивания уровня занятости без инвестиционных вложений в создание новых рабочих мест и, как следствие, более слабое воздействие на процессы формирования налоговых доходов. С другой стороны, в рамках общего тренда, выделяются отдельные депрессивные субъекты РФ, уровень безработицы в которых в 2012 году превысил 10%. Наиболее драматическая ситуация имеет место в Чеченской республике и Ингушетии, где по данным региональной статистики доля безработных составляет 31,3% и 47,4% от численности экономически активного населения. Следовательно, указанные субъекты способны обеспечить дополнительный прирост фискальных изъятий в результате экстенсивного задействования фактора «труд». Косвенным подтверждением существенного влияния труда на фискальную результативность регионов является тот факт, что мероприятия по стимулированию занятости, реализуемые в ряде субъектов РФ обеспечили стабильные поступления налога на доходы физических лиц. Вместе с тем, государственная политика стимулирования «самозанятости» за счет представления финансовой помощи и субсидирования кредитов физическим лицам, начинающим деятельность в сфере малого предпринимательства, также имеет преимущественно тактический фискальный эффект, вследствие более низкого бремени специальных налоговых режимов, а также наличии существенных возможностей для «теневой» предпринимательской деятельности. В целом, результаты моделирования позволяют научно обосновать приоритеты экономической политики по увеличению налоговой «отдачи» регионов. Тактические мероприятия по увеличению занятости населения, опыт реализации которых имел место быть в кризисные 2009-2010 гг., способны лишь отчасти увеличить фискальную продуктивность отдельных территорий: об этом свидетельствуют результаты проведенного моделирования, согласно которому фактор «труд» имеет почти в два раза более слабое влияние на динамику налоговых доходов, а его эластичность составляет около 0,5%, т.е. налицо регрессивный характер налогообложения труда. Вместе с тем, именно повышение уровня использования трудовых ресурсов региона является наиболее очевидным резервом роста его налоговых доходов, в первую очередь за счет НДФЛ и, в меньшей степени, косвенных налогов. На основе мультипликативной функции, представленной в таблице 2 (для ситуации 2011 года), рассчитаем потенциальные возможности по увеличению фискальных изъятий регионов СКФО за счет реализации политики занятости по двум направлениям: 1) обеспечение рабочими местами в рамках заявок хозяйствующих субъектов; 2) полная ликвидация официально зарегистрированной безработицы (таблица 3). Таблица 3 – Сценарный анализ дополнительных налоговых поступлений при реализации политики повышения уровня занятости в субъектах СКФО* Прирост налоговых доходов, тыс.руб. Заявки Официально организаций в Вариант 1 Вариант 2 зарегистрированная службу АбсолютНа душу АбсолютНа душу безработица, занятости, тыс. ный населения, ный населения, тыс.чел. чел. тыс.руб. тыс.руб. Республика Дагестан Республика Ингушетия КабардиноБалкарская Республика КарачаевоЧеркесская Республика Республика Северная Осетия Чеченская Республика Ставрополь ский край 0,487 34,4 26,26 0,009 1842,48 0,63 0,204 42,7 3,28 0,008 622,96 1,45 3,278 9,5 72,51 0,084 209,34 0,24 0,737 4,9 17,54 0,037 116,09 0,24 1,892 10,1 47,64 0,067 253,00 0,36 1,048 177,5 44,05 0,034 6811,88 5,23 11,154 25,2 467,14 0,168 1053,13 0,38 *Источник: расчеты автора по [4, 132-133, 138-139]. Сравнительный анализ показателей зарегистрированной безработицы и наличия заявок от хозяйствующих субъектов свидетельствует о наличии существенных диспропорций: экономически устойчивые регионы имеют достаточный потенциал для обеспечения рабочими местами и, соответственно, повышения налоговых доходов за счет фактора «труд», в то время как депрессивные субъекты РФ имеют крайне ограниченные производственные возможности для вовлечения безработных в занятость. В частности, модельные расчеты, проведенные по функции формирования налоговых доходов регионов в 2011 году, демонстрируют вероятный прирост налоговых поступлений в регионах СКФО при обеспечении трудовыми ресурсами заявок работодателей в сумме от 3,2 тыс.руб. в республике Ингушетия до 467,1 тыс.руб. в Ставропольском крае, т.е. дополнительно мобилизуемые суммы являются абсолютно незначимыми. Ликвидация официально регистрируемой безработицы способна дать более существенный эффект: от 209,3 тыс.руб. в Кабардино-Балкарской республике до 6,8 млн. в Чеченской республике. Другое дело, что обеспечение рабочими местами 177,5 тыс. безработных в последнем субъекте невозможно без увеличения инвестиционной активности. Таким образом, стратегическое решение проблемы повышения налоговых поступлений в депрессивных регионах находится в плоскости инвестирования в развитие отраслей экономики, генерирующих более высокий уровень налоговой нагрузки. На первый взгляд, относительная стабильность и невысокое значение коэффициента эластичности налоговых поступлений по инвестициям, составившего 0,65-0,66% в 2009-2011 году, свидетельствует о слабой фискальной отдаче, однако, с другой стороны, неярко выраженный эффект капитальных вложений объясняется статическим характером модели, учитывающей динамику показателей за один год. Учитывая тот факт, что срок окупаемости инвестиционных проектов составляет период, превышающий один год, то рост прибыли и увеличение поступлений соответствующего налога находятся за пределами дескриптивных свойств представленных мультипликативных моделей. Очевидно, что повышение инвестиционной активности в депрессивных регионах является весьма сложной самостоятельной задачей экономической политики, эффективная реализация которой должна предполагать учет фактора и потенциала фискальной продуктивности территорий. Библиографический список 1. Филипенко А.В., Васильев И.В. Отчет о результатах экспертноаналитического мероприятия «Анализ проблем и перспектив развития доходной базы субъектов Российской Федерации // Бюллетень Счетной палаты Российской Федерации, 2013. № 1 (181). – С. 154-212. 2. Начисление и поступление налогов и сборов в консолидированный бюджет РФ по основным видам экономической деятельности за январьдекабрь 2011 г / Форма 1-НОМ. [Электронный ресурс]. – Режим доступа: http://www.nalog.ru/nal_statistik/forms_stat/otchet_svod/3826533. 3. Налоговая нагрузка на отрасли: диспропорции, которые опасно устранять. – [Электронный ресурс]. – Режим доступа: http://ria.ru/research_rating/20120327/607196523.html. 4. Регионы России. Социально-экономические показатели: статистический сборник. – М.: Росстат, 2013. 5. Финансы России. Статистический сборник. – М.: Росстат, 2012. – 462 с. 6. Горбунов В.К., Львов А.Г. Построение производственных функций по данным об инвестициях // Экономика и математические методы, 2012. – Т. 48. - № 2. – С. 95-107. 7. Mendoza E., Razin A., Tesar L. Effective Tax Rates in Macroeconomics: Crosscountry Estimates of Tax Rates on Factor Incomes and Consumption. NBER Working Paper № 4864, 1994. 8. Балацкий Е.В. Анализ влияния налоговой нагрузки на экономический рост с помощью производственно-институциональных функций // Проблемы прогнозирования, 2003. № 2. – С. 89. 9. Российская экономика в 2012 году. Тенденции и перспективы. (Выпуск 34) / Под ред. С.Г. Синельникова-Мурылева. – М.: Институт Гайдара, 2013. - 652 с.