Продукт "Шаг в будущее" (комбинированная ставка, рубли РФ

advertisement

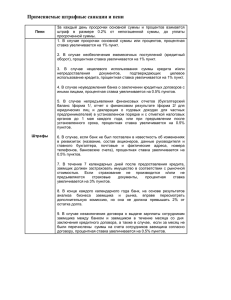

Продукт "Шаг в будущее" (комбинированная ставка, рубли РФ) ипотечный кредит на строительство жилья под залог права требования № п/п Действующие условия Параметр 1 Цель кредита 2 Цель приобретения квартиры 3 Обеспечение 4 5 Местонахождение предмета залога Срок предоставления кредита Минимальный срок кредита 6 7 Валюта предоставления кредита Тип процентной ставки 8 Минимальная сумма кредита 9 Максимальная сумма кредита 10 Максимальное соотношение размера кредита к стоимости приобретаемой квартиры I. Параметры кредита Квартира, расположенная в строящемся многоквартирном доме 1. Основное жилье. 2. Дополнительное жилье. До момента получения права собственности на - залог права требования по ДДУ, зарегистрированный в установленном законодательством Квартиру: порядке; - страхование причинения вреда жизни и потери трудоспособности Заемщика. После регистрации права собственности на Квартиру: - залог Квартиры, зарегистрированный в установленном законодательством порядке; - страхование причинения вреда жизни и потери трудоспособности Заемщика; - страхование рисков утраты и повреждения Квартиры. города присутствия Банка и в пределах территориальных границ региона присутствия кредитующего подразделения Банка 6-25 лет фиксированная процентная ставка первые 5 лет минимальный срок кредита 6 лет фиксированная процентная ставка первые 7 лет минимальный срок кредита 8 лет Рубли РФ комбинированная Зависит от местонахождения предмета залога и категории заемщиков: Категория 1, 2, 3: г. Москва, Московская область г. Санкт-Петербург за пределами г. Москвы, Московской области, г. Санкт-Петербурга Зависит от местонахождения предмета залога и категории заемщиков Категории заемщиков г. Москва Московская область 600 000 рублей РФ 450 000 рублей РФ 300 000 рублей РФ г. Санкт-Петербург при первоначальном взносе от 50% при первоначальном взносе от 40% до 49.9% при первоначальном взносе от 50% при первоначальном взносе от 40% до 49.9% при первоначальном взносе от 50% при первоначальном взносе от 40% до 49.9% 11 Максимальное значение переменной процентной ставки Категория 1 Категория 2 Категории 3 Минимальное значение переменной процентной ставки Населенные пункты с населением менее 400 000 чел. Не ограничен Категории 1, 2, 3 Процентная ставка (% годовых) / Срок предоставления кредита: Другие регионы Зависит от Категории Заемщика Категории 1 и 2 Категория 3 60% 50% 6-25 лет Первые 5 лет (фиксированная ставка) 17,75% 18,00% Первые 7 лет (фиксированная ставка) 18,00% 18,25% Оставшийся срок кредита (переменная ставка) 9.75% + Mosprime* 10.00% + Mosprime Фиксированная процентная ставка (Первые 5 лет или Первые 7 лет) указана для Заемщиков Категории 1 и для всех регионов предмета залога. Для Заемщиков Категории 2 фиксированная процентная ставка (Первые 5 лет или Первые 7 лет) выше на 0,75%. Для заемщиков Категорий 3 фиксированная процентная ставка (Первые 5 лет или Первые 7 лет) выше на 7%. Переменная процентная ставка на оставшийся срок кредита указана для Заемщиков Категории 1 для всех регионов предмета залога. Для Заемщиков Категории 2 для всех регионов предмета залога переменная процентная ставка на оставшийся срок выше на 0,75%. Для Заемщиков Категорий 3 для всех регионов предмета залога переменная процентная ставка на оставшийся срок выше на 7%. После предоставления Заемщиком Банку документов, подтверждающих право собственности Заемщика на Квартиру (свидетельство о государственной регистрации права собственности и документ, указанный в нем в качестве документа – основания), а также документов, подтверждающих исполнение Заемщиком обязательств, по обеспечение после регистрации права собственности на Квартиру, и выдачи регистрирующим органом закладной Банку (предоставление выписки из ЕГРП не требуется), процентная ставка по кредиту снижается на 1%. Точное значение процентной ставки устанавливается Банком по результатам анализа кредито- и платежеспособности Заемщика. Если значение Процентной ставки превысит максимальное значение, то Процентная на соответствующий период времени устанавливается равной максимальному значению, в зависимости от Категории Заемщика. 23,00% 23,50% 31,00% Если значение Процентной ставки составит величину менее минимального значения, то Процентная ставка на соответствующий период времени устанавливается равной минимальному значению: 13,75% (для всех категорий заемщиков). Сумма страхового покрытия по каждому из видов страхования, выбранному Заемщиком, должна быть не менее 100 % от суммы текущей задолженности Заемщика по Кредиту. 12 Страхование 13 14 Порядок погашения кредита Досрочное погашение (полное/частичное) 15 16 До момента получения права собственности: Cтрахование жизни, постоянной потери трудоспособности заемщика. После регистрации права собственности: В случае приобретения Квартиры по ДДУ: - страхование жизни, постоянной потери трудоспособности заемщика; - страхование приобретаемого объекта недвижимости от рисков утраты и повреждения. Ежемесячно, аннуитетными платежами Мораторий отсутствует Местонахождение предмета залога: г. Москва и Московская область 60 000 рублей РФ Минимальная сумма частичного досрочного г. Санкт-Петербург 45 000 рублей РФ возврата кредита другие регионы 30 000 рублей РФ 1. Кредитный договор; 2. Договор долевого участия в строительстве / Договор уступки по ДДУ; Основные документы, подписываемые Заемщиком/ 3. Договор поручительства (при наличии Поручителя); Созаемщиком/ Поручителем для совершения 4. Договор залога прав требования (в отношении ДДУ – ДЗПТ заключается в случае невозникновения ипотеки в силу закона); сделки 5. График и уведомление о полной стоимости кредита; 6. Договор страхования. 17 Действие после возникновения права собственности на приобретенную Квартиру После регистрации права собственности на Квартиру и залога в пользу Банка, оформляется Закладная. 18 Неустойки, взимаемые при нарушении сроков кредитного договора 1. При нарушении сроков возврата Кредита и/или процентов по Кредиту, Заемщик обязан уплатить Кредитору пени в размере 0,5 % (Нуль целых пяти десятых процента) от суммы просроченного платежа за каждый календарный день просрочки. 2. При нарушении обязанности по своевременному продлению срока действия Договора страхования, Заемщик обязан уплатить Кредитору штраф в размере 5000 (Пять тысяч) рублей. II. Требования к Заемщику 1 2 3 4 5 6 7 1 2 3 4 5 Гражданство Возраст Место постоянной регистрации Место фактического проживания Непрерывный трудовой стаж Стаж на последнем месте работы РФ не менее 21 года на момент подачи заявления-анкеты на кредит и не более 65 лет на момент окончания кредитного договора наличие постоянной регистрации на территории РФ города присутствия Банка и в пределах территориальных границ региона присутствия кредитующего подразделения Банка не менее 1 года не менее 6 месяцев Категория 1 – Заемщик, являющийся наёмным сотрудником, доход которого подтверждается официальными документами, установленными действующим законодательством. Категория Заемщика Категория 2 – Заемщик, являющийся наёмным сотрудником, доход которого подтверждается Справкой по форме Банка. Категория 3 – Заемщик, являющийся владельцем бизнеса с долей более 25% или Индивидуальным Предпринимателем. III. Список обязательных документов для Заемщиков Категории 1 и 2, являющихся наёмными сотрудниками, доход которых подтверждается официальными документами Заявление – анкета на ипотечный кредит. Копия паспорта всех участников сделки (все страницы), заверенная в соответствии с требованиями Банка. Копия трудовой книжки заверенная работодателем в соответствии с требованиями Банка. В случае невозможности предоставления копии трудовой книжки для военнослужащих/сотрудников спецслужб – справка, содержащая сведения о сроке прохождения службы. Справка по форме 2-НДФЛ с основного места работы за последние 12 месяцев с текущего места работы, предоставленная в соответствии с требованиями Банка. Клиенты, являющиеся соучредителями компаний с долей участия в уставном капитале от 1% до 25% включительно, в обязательном порядке предоставляют в Банк (за исключением Клиентов Категории 4): - Штатное расписание компании и платежные поручения на уплату НДФЛ за последние 6 месяцев; или - Выписку по счету, отражающему перечисление заработной платы. Примечание: Банк вправе запросить платежные поручения на уплату НДФЛ за большее количество месяцев. 6 Справка по форме Банка. 7 Справка по форме 2-НДФЛ с места работы по совместительству за последние 12 месяцев. 8 9 Пенсионные выплаты (при наличии), должны быть подтверждены следующими документами: - копией письма о назначении пенсии с указанием ее размера; или - копией пенсионного удостоверения и выпиской с банковского счёта, подтверждающей получение пенсионных выплат. При наличии текущих совокупных кредитных обязательств Заемщиков/Созаемщиков по одной кредитной заявке в размере более 40,000 рублей (1,300 долларов США), возможно предоставление следующих документов: график платежей или справку из банка-кредитора о размере ежемесячного платежа. При наличии кредитных карт и погашенных кредитов документы не предоставляются, если не было просрочек. 10 Дополнительные документы, предоставляемые в Банк: - копии правоустанавливающих документов, подтверждающих наличие имущества в собственности; - копии выписок из банковских счетов («карточных», депозитных, текущих, «до востребования» и т.п.) со штампом и подписью уполномоченного лица, выдавшего выписку. Примечание: Банк вправе запросить иные документы, не указанные в списке. IV. Список обязательных документов для Заемщиков Категории 3, являющихся владельцами или совладельцами бизнеса с долей более 25% 1 2 Заявление – анкета на ипотечный кредит. Копия паспорта всех участников сделки (все страницы), заверенная в соответствии с требованиями Банка. 3 Справка по форме 2-НДФЛ за последние 12 месяцев с текущего места работы. 4 5 6 7 8 9 Штатное расписание и копии документов, подтверждающих оплату налога на доход всех сотрудников компании-работодателя (за 6 месяцев, предшествующих дате подачи в Банк Заявления-анкеты на кредит) или выписку по счету о перечислении заработной платы за 6 месяцев Выписка по основному расчетному счету (с наибольшим количеством оборотов) компании за 3 месяца, предшествующих дате подачи в Банк Заявления-анкеты на кредит или выписка по основному расчетном счету за 1 месяц и предоставление справки из Банка о движении денежных средств по счету за 3 месяца. Копии документов бухгалтерской и налоговой отчетности компании, заверенные уполномоченным лицом компании с отметкой налогового органа о принятии данной отчетности или с предоставлением электронного документа от налогового органа о принятии данной отчетности за предыдущий календарный год и за последний отчетный период текущего года: - при общем режиме налогообложения: бухгалтерские балансы (форма №1) и отчеты о финансовых результатах (форма №2); - при упрощенной системе налогообложения: декларации по Единому налогу, уплачиваемому в связи с применением специального режима налогообложения с предоставлением электронного документа от налогового органа о принятии данного документа за предыдущий календарный год и документы, подтверждающие уплату авансовых платежей в текущем году; уведомление, подтверждающее возможность применения упрощенной системы налогообложения. Подробное информационное письмо о деятельности компании (направление, масштабы деятельности, численность сотрудников, ключевые контрагенты, наличие/отсутствие структурных подразделений: филиалы, представительства, аффилированные юридические лица). Копии лицензий, сертификатов, патентов с печатью и подписью компании (если применимо к виду деятельности). Дополнительные документы, предоставляемые в Банк:: - копии правоустанавливающих документов, подтверждающих наличие имущества в собственности; - копии выписок по банковским счетам (карточному, депозитному, текущему, до востребования и т.п.) со штампом и подписью уполномоченного лица выдавшего выписку Банка; - копии документов, подтверждающих кредитную историю: при наличии текущих совокупных кредитных обязательств Заемщиков/Созаемщиков по одной кредитной заявке в размере более 40,000 рублей (1,300 долларов США), возможно предоставление следующих документов: - график платежей или справку из банка-кредитора о размере ежемесячного платежа. - при наличии кредитных карт и погашенных кредитов документы не предоставляются, если не было просрочек. - копия трудовой книжки, заверенная работодателем (заполненные страницы). Примечание: Банк вправе запросить иные документы, не указанные в списке. V. Список обязательных документов для Заемщиков Категории 3, являющихся индивидуальными предпринимателями 1 2 3 4 5 6 Заявление – анкета на ипотечный кредит. Копия паспорта всех участников сделки (все страницы), заверенная в соответствии с требованиями Банка. В случае: а. Применения общего режима налогообложения предоставляются: - копии налоговой декларации по форме 3-НДФЛ, квитанции об уплате налога, налогового уведомления со штампом налогового органа за последние два календарных года; - копии документов, подтверждающих оплату авансовых платежей за последние два календарных года. б. Применения упрощенной системы налогообложения с объектом налогообложения «Доходы минус расходы» также предоставляются: - копия налоговой декларации по Единому налогу, уплачиваемому в связи с применением специального режима налогообложения с предоставлением электронного документа от налогового органа о принятии данного документа за предыдущий календарный год и за последний отчетный период текущего года, заверенная печатью индивидуального предпринимателя; - копии документов, подтверждающих оплату Единого налога за предыдущий календарный год и за последний отчетный период текущего года. При наличии: - выписка по основному расчетному счету (наибольшие обороты) компании за 3 (Три) месяца, предшествующих дате подачи в Банк Заявления-анкеты на ипотечный кредит или выписка по основному расчетном счету за 1 (Один) месяц и предоставление справки из Банка о движении денежных средств по счету за 3 (Три) месяца. в. Обращения частных нотариусов, адвокатов, занимающихся частной практикой, предоставляются: - копия налоговой декларации по форме 3-НДФЛ с отметкой налогового органа о принятии за предыдущий год; - копии документов, подтверждающих оплату налога на доходы за предыдущий календарный год и за последний отчетный период текущего года. Информационное письмо о деятельности компании (с подробным описанием направления и масштабов деятельности компании, с указанием численности сотрудников, ключевых контрагентов, наличие/отсутствие структурных подразделений компаний: филиалов, представительств, аффилированных юридических лиц). Копии лицензий, сертификатов с печатью и подписью компании (если применимо к виду деятельности). Дополнительные документы, предоставляемые в Банк: - копии правоустанавливающих документов (при наличии имущества в собственности); - копии выписок по банковским счетам (карточному, депозитному, текущему, до востребования и т.п.), заверенные штампом и подписью уполномоченного лица, выдавшего выписку банка; - копии документов, подтверждающих кредитную историю: - при наличии текущих совокупных кредитных обязательств Заемщиков/Созаемщиков по одной кредитной заявке в размере более 40,000 рублей (1,300 долларов США), возможно предоставление следующих документов: - график платежей или справку из банка-кредитора о размере ежемесячного платежа. при наличии кредитных карт и погашенных кредитов документы не предоставляются, если не было просрочек. - копия трудовой книжки, заверенная работодателем (заполненные страницы). Примечание: Банк вправе запросить иные документы, не указанные в списке. Договор долевого участия (ДДУ) Договор уступки прав требований по ДДУ (Договор уступки по ДДУ) Договор залога прав требований по ДДУ Договор паенакопления VI. Основные термины и сокращения Договор, содержащий основные условия приобретения в собственность Квартиры путем участия в долевом строительстве многоквартирного дома, удовлетворяющий требованиям действующего законодательства, в том числе требованиям ФЗ № 214-ФЗ, а также требованиям Банка. Договор, содержащий основные условия приобретения Заемщиком(ами) прав требования по ДДУ. Договор должен удовлетворять требованиям действующего законодательства, в том числе требованиям ФЗ № 214-ФЗ, а также требованиям Банка. Договор, согласно которому Заемщик передает Банку в залог право требования на получение в собственность квартиры по ДДУ/Договору паенакопления, в обеспечение исполнения обязательств Заемщика по Кредитному договору. В отношении ДДУ – ДЗПТ заключается в случае не возникновения залога прав требования в пользу Банка в силу закона и подлежит государственной регистрации. Договор, заключенный между ЖСК и Заемщиком, содержащий основные условия приобретения в собственность Заемщика Квартиры путем оплаты паевого взноса, удовлетворяющий требованиям действующего законодательства. * По истечении пяти (семи) лет с даты выдачи кредита Заемщик уплачивает кредитору проценты из расчета переменной процентной ставки, устанавливаемой на ежеквартальной основе с учетом/в зависимости от изменения ставки MosPrime3М (Moscow Bank Offered Rate - индикативная ставка предложения рублевых кредитов, предоставляемых на московском рынке на срок 3 месяца, рассчитываемая Национальной валютной ассоциацией) (далее – «ставка MosPrime3М»), а в случае невозможности установления ставки MosPrime3М, в зависимости от ставки MIBOR (Moscow InterBank Offered Rate – индикативная ставка предложения рублевых кредитов, предоставляемых на московском рынке на срок от 31 до 90 дней, рассчитываемая Центральным Банком РФ) (далее – «ставка MIBOR») либо ставки рефинансирования, определяемой Центральным Банком РФ (далее – «ставка рефинансирования»), в следующем порядке: Датой изменения фиксированной процентной ставки на переменную является 3 января/ 3 апреля/3 июля/ 3 октября - ближайшее к дате, отстояшей от даты выдачи на пять (семь) лет. Датой ежеквартального изменения процентной ставки в течение оставшегося срока возврата кредита является 3 января, 3 апреля, 3 июля и 3 октября каждого календарного года. Для расчета процентной ставки используется ставка MosPrime3М, а в случае невозможности установления ставки MosPrime3М - ставка MIBOR либо ставка рефинансирования соответственно, установленная: В случае если перечисленные даты будут приходиться на день, в который ставка MosPrime3М, либо ставка MIBOR, либо ставка рефин ансирования не подлежит расчету (например, в выходные или праздничные дни), для определения процентной ставки используется ставка MosPrime3М, либо ставка MIBOR, либо ставка рефинансирования, соответственно, установленная на последнюю предшествующую указанным числам дату, в которую такая ставка (MosPrime3М либо ставка MIBOR либо ставка рефинансирования) была определена. Процентная ставка определяется с точностью до двух знаков после запятой, при этом округление производится по математическим правилам.