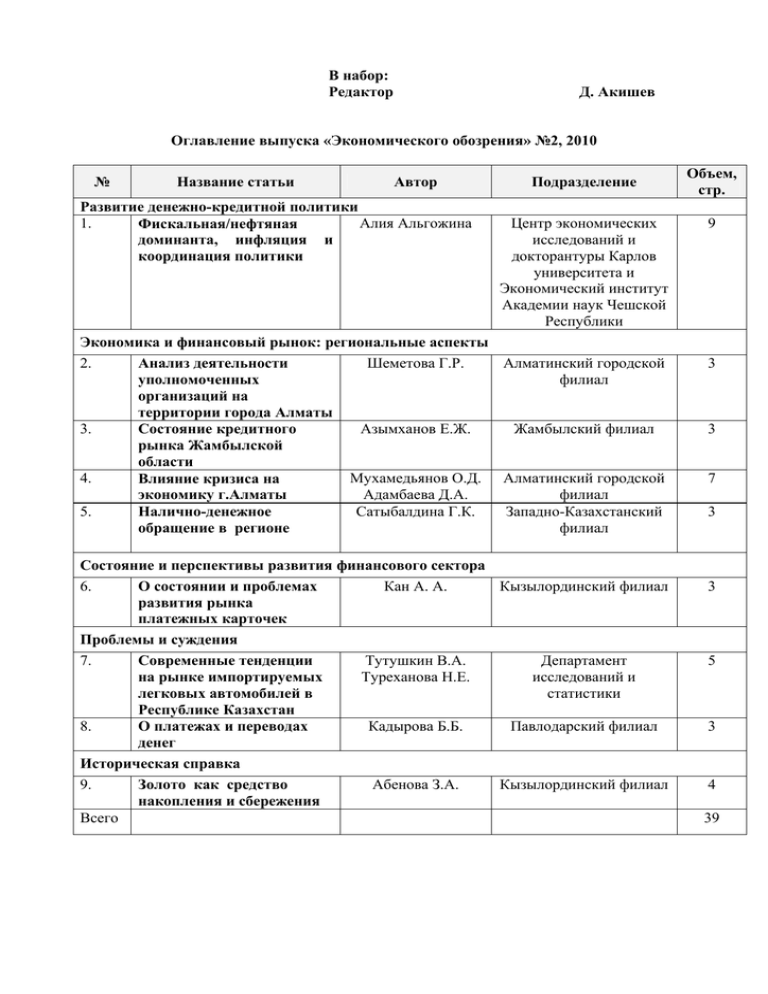

В набор: Редактор Д. Акишев Оглавление выпуска

реклама