ДЕНЬГИ. ФИНАНСЫ. КРЕДИТ 54

реклама

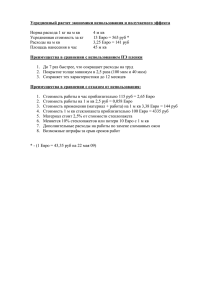

2007.01.021 54 ДЕНЬГИ. ФИНАНСЫ. КРЕДИТ 2007.01.021. ШАМС Р. ДОЛЛАР И ЕВРО КАК МЕЖДУНАРОДНЫЕ ВАЛЮТЫ. SHAMS R. Dollar-Euro exchange rate 1999–2004 – Dollar and Euro as international currencies / HWWA discussion paper. – Hamburg, 2005. – 20 p. Сотрудник Гамбургского института международной экономики Р. Шамс анализирует движение курса евро по отношению к американскому доллару. С 1 января 1999 г. евро стал валютой для 11 стран – членов Европейского союза (ЕС). Первые три года существования евро его курс по отношению доллару снижался, затем динамика курса евро по отношению к доллару США изменилась, и последовало его уверенное и устойчивое повышение. Смена тенденций нуждается в теоретическом объяснении, что важно для оценки роли евро как новой международной валюты. Теории, посвященные колебаниям обменных курсов, делают ставку на различия в процентных ставках и ценах или на изменения ожиданий, которые вызывают краткосрочные потоки капиталов, но они не объясняют динамику соотношения курсов доллара и евро. Поскольку и доллар, и евро являются международными валютами, то для объяснения процессов, происходящих с ними, считает Р. Шамс, может быть использована теория международных денег. Доллар заменил фунт стерлингов в качестве доминирующей мировой валюты после Второй мировой войны. Общая европейская валюта только в последнее время стала обретать роль международной валюты. Введение евро положило начало дискуссии о соперничестве между долларом и евро. Регионализм мировой экономики и мировые деньги. Одно из базовых утверждений теории мировых денег состоит в том, что мировая экономика обладает особой структурой, изменяющейся во времени. Мировые деньги регулируют особые характеристики ми- 2007.01.021 55 ровой экономики, а следовательно, сами определяют ее крупномасштабные изменения в долгосрочном плане. Соответственно для понимания развития мировых денег прежде всего необходимо изучить динамику мировой экономики. Для этого следует рассматривать мировую экономику как живую экономическую единицу, делая упор при этом на форму и формирование общности международных сделок, а не на отдельные проявления мировой экономики (международная торговля, международные инвестиции, международные финансы и т.п.). Данный динамический процесс лучше всего анализировать с точки зрения структурных характеристик мировой экономики, которые определяют уровень ее развития в каждый конкретный момент времени. Их несколько: 1. Устойчивый рост мировой экономики. 2. Подверженность роста мировой экономики циклическим колебаниям в долгосрочном периоде. Периоды спада и подъема продолжаются несколько десятилетий. В периоды мирового спада идет поиск и внедрение прорывных технологий. 3. Постепенное распространение рыночной экономики на новые регионы мирового хозяйства, что сопровождается углублением дифференциации между странами. Наибольшее значение имеет регионализация мировой экономики. Мировая экономика состоит из регионов, для которых характерны более интенсивные внутренние обмены, чем обмены между странами разных регионов. Регион – территория нескольких национальных государств, на которой формируются промышленные комплексы с особым разделением труда. Внутри региона можно выделить центральную страну и периферийные страны, зависящие от центральной страны как рынка сбыта для своей продукции. Центральная страна, использующая возможности новых технологий на повышательной стадии циклического движения мировой экономики, может легко захватить лидирующие позиции на мировом рынке. Другие страны, у которых есть потенциал развития, могут сравняться с центральной страной региона и занять ее место. Менее развитые страны благодаря связям с центральной страной региона получают возможность индустриализации. В условиях понижательной стадии цикла страна, ранее являвшаяся лидером, может утратить свои позиции на мировом рынке, ее может обойти растущая центральная страна. В условиях, ко- 2007.01.021 56 гда отсутствует мировое правительство, а национальные деньги выполняют все функции денег на уровне мировой экономики, валюта центральной страны начинает выполнять функции международной валюты. Возможности этого зависят от того, какова доля страны в международных сделках. Поскольку со временем структура мировой экономики меняется, должны происходить и изменения в роли национальных валют в качестве международных. Таблица Динамика обменного курса евро/доллар, 1999–2004 гг.(евро за 1 доллар) Январь Апрель Июль Сентябрь 1999 0,862814 0,934604 0,964629 0,952685 2000 0,98735 1,05862 1,06551 1,17338 2001 1,06670 1,12048 1,16103 1,10531 2002 1,13226 1,12846 1,00665 1,01924 2003 0,941605 0,920756 0,879984 0,854156 2004 0,791328 0,834161 0,815356 0,799695 Девальвация евро в 1999–2002 гг. (таблица). В экономической литературе было представлено много объяснений обесценения евро в этот период, в том числе такими причинами, как высокие темпы прироста предложения денег в ЕС; слишком быстрые темпы роста среднедушевых доходов; высокие темпы роста численности населения; более высокие процентные ставки в США. Специалисты особо подчеркивают значение «неправильной» фискальной политики в Европе в качестве причины слабости евро. Все перечисленные причины дают простое, но недостаточное объяснение. Так, в 2003 г. фискальная политика в Европе не претерпела значительных улучшений, равно как и не улучшилась ситуация с занятостью, между тем евро начал дорожать. Группа специалистов в качестве основного фактора, объясняющего динамику соотношения курсов доллара и евро, выделила различия в производительности между США и Европой. Более высокие показатели производительности в США, по их мнению, способствовали росту доходности капитала и перемещению капитала из Европы в США, что вело к обесценению евро. Однако подробные исследования не смогли обнаружить четкой зависимости меж- 2007.01.021 57 ду показателями производительности и слабостью евро по отношению к доллару в 2000–2001 гг. Ряд исследователей сосредоточили внимание на анализе ожиданий участников рынка. Плохие новости о положении дел в экономике, как показал их анализ, вызывали обесценение валюты и наоборот. Однако данные о неблагополучной ситуации в европейской экономике были известны как до введения евро, так и в период, когда курс евро начал повышаться. Новости опираются на динамику фундаментальных факторов и длительное время не могут отличаться от последних. В теории участники рынка не учатся на своем прошлом опыте, но когда они осознают, что их представления отличаются от реальности, то через какое-то время они пересматривают свои взгляды. Периоды обесценения и удорожания валюты становятся все короче, и это продолжается до тех пор, пока не будут устранены различия между представлениями и реальностью. В обзоре МВФ за 2000 г. выделено пять различных причин, объясняющих обесценение евро: 1) расширение различий в оценках частным сектором того, как будет развиваться США и зона евро; 2) различия в процентных ставках в зоне евро и в США; 3) неблагоприятные оценки средне- и долгосрочного роста как причины масштабного оттока капиталов из Европы, особенно прямых иностранных инвестиций; 4) увеличение доли облигаций нерезидентов, номинированных в евро; 5) неясности в процессе принятия решений в зоне евро. В целом обесценение евро в 1999–2002 гг. осталось не до конца объясненным. Возможно, до введения наличного евро в начале 2002 г. потребители и инвесторы не воспринимали евро как полноценные деньги. Отсутствие доверия вело к недостаточному спросу на евро. В этот период курс ряда европейских валют снижался, что при фиксированном курсе обмена трансформировалось в обесценение евро. Ревальвация евро в 2002–2004 гг. С 28 февраля 2002 г. евро стал не только счетной единицей, но и средством для заключения сделок, и инструментом накопления. С этого момента курс евро начал укрепляться. В литературе также представлен широкий спектр мнений относительно того, почему это происходило. Одна 58 2007.01.021 группа специалистов утверждает, что евро бросает вызов доллару как международной валюте. Критики данной позиции приводят свои аргументы: слабые места в экономике Европы подрывают позиции евро; европейские рынки госдолга остаются сегментированными, что увеличивает трансакционные издержки; сохраняются препятствия росту, встроенные в институциональную структуру Европейского валютного союза и др. Они полагают, что стабильность цен в США является главной причиной сохранения превосходства доллара. С точки зрения других специалистов, международная роль евро будет реализована в долгосрочном, а не краткосрочном периоде. Так, по их мнению, главенство доллара объясняется тем, что у него до сих пор не было конкурентов, а евро – первый реальный конкурент. Чтобы евро стал международной валютой, должны быть выполнены четыре условия. Во-первых, необходима дальнейшая интеграция рынков денег и капитала в зоне евро. Во-вторых, Европе нужны общие институты. В-третьих, для того чтобы Европа выступала как единая нация, должно быть достигнуто полное политическое объединение. В-четвертых, чтобы евро смог реализовать свой потенциал, необходимо неправильное управление долларом в США. Если доллар будет резко обесценен и произойдет структурная диверсификация портфелей финансовых активов в пользу евро, тогда евро станет главным конкурентом доллара. В литературе не представлено адекватное объяснение, почему курс евро по отношению к доллару в течение трех лет укреплялся, но евро в целом не стал восприниматься как конкурент доллара. Для понимания такой ситуации следует рассмотреть циклическое развитие мировой экономики. Страны зоны евро можно отнести к категории восходящей центральной страны, а США – к доминирующей экономике, и соответственно доллар можно рассматривать как уже существующую международную валюту, а евро – как валюту, обретающую статус международной. Зона евро является крупным международным рынком. В 1997 г. на нее приходилось 15% мирового ВВП, доля экспорта в ВВП зоны евро достигала 14%, что примерно было сопоставимо с американским показателем. В последующем доля европейского экспорта в мировом достигла 16%, а американского снизилась с 2007.01.021 59 12% в 1990-е годы до 9,7% в 2003 г. Этим во многом объясняется укрепление евро по отношению к доллару в этот период. После 2005 г. соотношение курсов доллара и евро стабилизировалось на уровне, который дает представление об укреплении позиций евро как международной валюты. В большинстве стран зоны евро понемногу растет значение евро как валюты международных расчетов, особенно при экспорте. За 2002–2003 гг. доля евро в официальных резервах увеличилась с 19,3 до 19,7%. В 2003 г. уже около 31% международных выпусков долговых обязательств было номинировано в евро. Основными заемщиками банков зоны евро стали небанковские институты развивающихся стран, расположенных вне этой зоны. В евро стали номинироваться и их депозиты. Однако повышение роли евро все же пока имеет региональное значение. В будущем, возможно, евро будет шире использоваться как международная валюта. Но доллар как валюта ведущей мировой экономики обладает решающим сравнительным преимуществом. Только значительное снижение доли ведущей экономики в мировом экспорте может подорвать положение ее валюты в качестве международной. Это характерно для стареющей экономики, неспособной к обновлению, но такого нельзя сказать о США. Рост торгового дефицита США не является показателем снижения роли страны в мировой торговле; в большей степени он отражает низкий уровень сбережений в этой стране. В значительной степени огромный внешнеторговый дефицит США (более 600 млрд. долл. ежегодно) финансируется за счет накопления долларов в официальных резервах иностранных центральных банков. В этом плане большое значение приобретает желание внешних инвесторов продолжать финансировать американский дефицит по низким процентным ставкам. Существует риск, что в какой-то момент в будущем процентные ставки, необходимые для привлечения внешнего финансирования, нужно будет повысить и/или девальвировать доллар. Ряд специалистов не считают данный риск серьезным. Они полагают, что зарубежные инвесторы будут постепенно диверсифицировать свои долларовые активы, переводя их в евро. Причем этот процесс уже происходит. Другие отмечают, что рекордный внешнеторговый дефицит США не является экономической проблемой, – в страну идет огромный поток иностранных капиталов. 60 2007.01.021 Кроме того, растущий внешнеторговый дефицит обычно ведет к улучшению условий функционирования экономики США. Поэтому его следует рассматривать как результат сильного экономического роста и здорового инвестиционного климата. С теоретической точки зрения, если сильный рост ведет к внешнеторговому дефициту, то должен расти внешний долг, поскольку только часть дефицита может быть профинансирована прямыми иностранными инвестициями. При оценке дефицита США по текущим операциям важно помнить, что США – центральная экономика. США оплачивают иностранные товары национальной валютой, поскольку она признана на международном уровне как средство платежа. Официальные резервы аккумулируют международную валюту не в силу более высоких процентных ставок, а потому, что она представляет собой международную ликвидность. Дефицит по текущим операциям центральной страны легко покрывается другими странами, готовыми хранить свои резервы в данной валюте. Пока национальная валюта центральной страны выполняет свои функции международной валюты, ее дефицит по текущим операциям можно рассматривать как средство обеспечения мировой экономики необходимой международной ликвидностью. Чтобы национальная валюта утратила функции международной, центральная страна должна лишиться конкурентоспособности, а ее доля в мировом экспорте должна резко сократиться. Потеря стареющей экономикой международной конкурентоспособности характеризуется тремя условиями: а) дефицит по текущим операциям не демонстрирует признаков улучшения; б) перерабатывающая промышленность состоит из слабых отраслей, причем их список становится все длиннее; в) других источников зарубежных доходов недостаточно для покрытия потерь от сокращения доходов от торговли промышленной продукцией. Характерно ли это для экономики США? По большому счету, нет. Промышленный сектор США очень гибкий. В настоящее время не следует ожидать, что сокращение доли США в мировой торговле приведет к резким изменениям в соотношении курсов доллара и евро. В обозримом будущем, считает автор, следует ожидать скорее появления многовалютного стандарта, «возглавляемого» долларом и евро, а не рождение глобальной валюты, которой станет доллар или евро. В.В. Кузнецова