мировая энергетика в 2012 г. (август, 2013) (pdf 1.4 MB)

advertisement

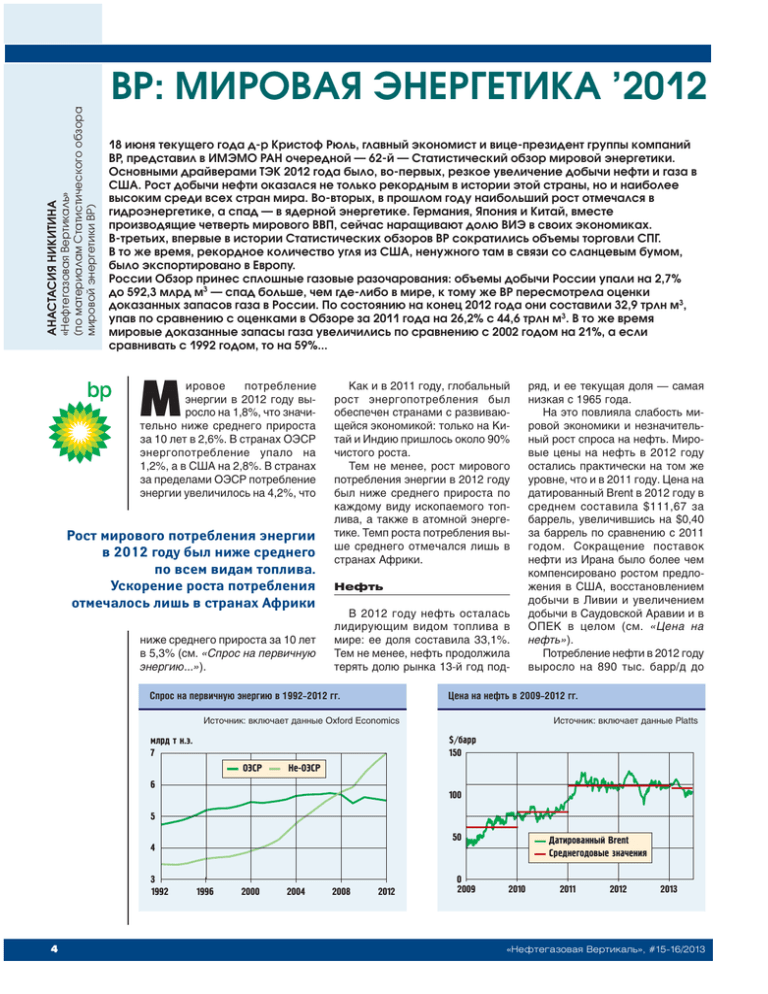

«Нефтегазовая Вертикаль» (по материалам Статистического обзора мировой энергетики BP) АНАСТАСИЯ НИКИТИНА BP: МИРОВАЯ ЭНЕРГЕТИКА ’2012 18 июня текущего года д-р Кристоф Рюль, главный экономист и вице-президент группы компаний ВР, представил в ИМЭМО РАН очередной — 62-й — Статистический обзор мировой энергетики. Основными драйверами ТЭК 2012 года было, во-первых, резкое увеличение добычи нефти и газа в США. Рост добычи нефти оказался не только рекордным в истории этой страны, но и наиболее высоким среди всех стран мира. Во-вторых, в прошлом году наибольший рост отмечался в гидроэнергетике, а спад — в ядерной энергетике. Германия, Япония и Китай, вместе производящие четверть мирового ВВП, сейчас наращивают долю ВИЭ в своих экономиках. В-третьих, впервые в истории Статистических обзоров BP сократились объемы торговли СПГ. В то же время, рекордное количество угля из США, ненужного там в связи со сланцевым бумом, было экспортировано в Европу. России Обзор принес сплошные газовые разочарования: объемы добычи России упали на 2,7% до 592,3 млрд м3 — спад больше, чем где-либо в мире, к тому же ВР пересмотрела оценки доказанных запасов газа в России. По состоянию на конец 2012 года они составили 32,9 трлн м3, упав по сравнению с оценками в Обзоре за 2011 года на 26,2% с 44,6 трлн м3. В то же время мировые доказанные запасы газа увеличились по сравнению с 2002 годом на 21%, а если сравнивать с 1992 годом, то на 59%... М ировое потребление энергии в 2012 году выросло на 1,8%, что значительно ниже среднего прироста за 10 лет в 2,6%. В странах ОЭСР энергопотребление упало на 1,2%, а в США на 2,8%. В странах за пределами ОЭСР потребление энергии увеличилось на 4,2%, что Рост мирового потребления энергии в 2012 году был ниже среднего по всем видам топлива. Ускорение роста потребления отмечалось лишь в странах Африки ниже среднего прироста за 10 лет в 5,3% (см. «Спрос на первичную энергию...»). Как и в 2011 году, глобальный рост энергопотребления был обеспечен странами с развивающейся экономикой: только на Китай и Индию пришлось около 90% чистого роста. Тем не менее, рост мирового потребления энергии в 2012 году был ниже среднего прироста по каждому виду ископаемого топлива, а также в атомной энергетике. Темп роста потребления выше среднего отмечался лишь в странах Африки. Нефть В 2012 году нефть осталась лидирующим видом топлива в мире: ее доля составила 33,1%. Тем не менее, нефть продолжила терять долю рынка 13-й год под- Спрос на первичную энергию в 1992–2012 гг. ряд, и ее текущая доля — самая низкая с 1965 года. На это повлияла слабость мировой экономики и незначительный рост спроса на нефть. Мировые цены на нефть в 2012 году остались практически на том же уровне, что и в 2011 году. Цена на датированный Brent в 2012 году в среднем составила $111,67 за баррель, увеличившись на $0,40 за баррель по сравнению с 2011 годом. Сокращение поставок нефти из Ирана было более чем компенсировано ростом предложения в США, восстановлением добычи в Ливии и увеличением добычи в Саудовской Аравии и в ОПЕК в целом (см. «Цена на нефть»). Потребление нефти в 2012 году выросло на 890 тыс. барр/д до Цена на нефть в 2009–2012 гг. Источник: включает данные Oxford Economics Источник: включает данные Platts $/барр 150 млрд т н.э. 7 ОЭСР Не-ОЭСР 6 100 5 50 4 3 1992 4 1996 2000 2004 2008 2012 0 2009 Датированный Brent Среднегодовые значения 2010 2011 2012 2013 «Нефтегазовая Вертикаль», #15-16/2013 СОБЫТИЯ И КОММЕНТАРИИ Потребление нефти по регионам в 1987–2012 гг. Добыча нефти по регионам в 1987–2012 гг. млн барр/сут. 100 млн барр/сут. 100 80 80 60 60 40 40 20 20 0 1987 1992 АТР Африка Ближний Восток 1997 2002 2007 2012 Европа и Евразия Южная и Центральная Америка Северная Америка 89774 тыс. барр/д, или на 0,9%, что ниже исторического среднего темпа роста. Третий год подряд темп роста потребления нефти оказывается самым низким среди всех видов ископаемого топлива. Потребление нефти в странах ОЭСР сократилось на 1,3% (530 тыс. барр/д) и составило 45587 тыс., что является шестым по счету снижением за последние 7 лет; сейчас на страны ОЭСР приходится всего 50,2% от общемирового нефтепотребления, и это их наименьшая доля в истории Статистических обзоров BP. Вне ОЭСР, потребление нефти в 2012 году увеличилось на 1,4 млн барр/д, или 3,3% (до 44187 тыс.). Китай вновь продемонстрировал рекордный прирост — плюс 470 тыс. барр/д, Источник: BP Statistical Review of World Energy США Ливия Саудовская Аравия Ирак Кувейт Не-ОПЕК Норвегия ОПЕК Великобритания Сирия Судан Иран -0,5 0 1992 0,5 «Нефтегазовая Вертикаль», #15-16/2013 1,0 млн барр/сут. 1997 АТР Африка Ближний Восток или +5% (до 10221 тыс. барр/д), хотя и темпы роста экономики страны были ниже среднего за 10 лет. Нефтепотребление в Японии выросло на 250 тыс. барр/д (до 4714 тыс.), и это самый высокий прирост с 1994 года (см. «Потребление нефти по регионам»). Прирост добычи нефти в 2012 году в сравнении с 2011 годом составил 1,9 млн барр/д, или на 2,2%, добыча достигла 86152 тыс. Три четверти роста пришлось на страны ОПЕК, несмотря на снижение добычи в Иране (-680 тыс.) из-за международных санкций. Нефтедобыча в Ливии почти восстановила позиции, утраченные в 2011 году, и в 2012 году прибавила 1 млн до 1509 тыс. барр/д. Наибольшие изменения в нефтедобыче в 2012 г. -1,0 0 1987 2002 2007 2012 Европа и Евразия Южная и Центральная Америка Северная Америка В 2012 году, четвертый год подряд добыча нефти в Саудов- Нефть продолжила терять долю рынка 13-й год подряд, и ее текущая доля рынка — 33,1% — самая низкая с 1965 года ской Аравии, ОАЭ и Катаре достигла рекордных уровней (+3,7% Цена Brent в 2012 году в среднем составила $111,67 за баррель, увеличившись на $0,40 за баррель по сравнению с 2011 годом до 11144 тыс. барр/д; +1,6% до 3380 тыс. и +6,3% до 1966 тыс. со- Сбои в поставках нефти в 2011–2012 гг. Источник: BP Statistical Review of World Energy млн барр/сут. 1,5 1,0 0,5 0 Йемен 2011 Сирия Ливия 2012 Иран Судан 5 ответственно). Ирак (+11,2% до 3115 тыс.) и Кувейт (+ 8,9% до 3127 тыс.) также добились значительного роста. Мировой уровень использования НПЗ в 2002–2012 гг. % 100 Потребление нефти в 2012 году выросло на 890 тыс. барр/д до 89774 тыс. барр/д, или на 0,9%, что ниже исторического среднего темпа роста 90 80 70 60 2002 2003 2004 2005 2006 2007 2008 Северная Америка Европа Южная и Центральная Америка Бывший СССР Нефтедобыча в странах, не входящих в ОПЕК, возросла на 1,2%, Мировая нефтепереработка в 2012 году увеличилась на 480 тыс. барр/д, или 0,6%, до 76233 тыс. барр/д, что ниже среднего темпа роста или 490 тыс. барр/д, до 35088 тыс. Основной рост обеспечили США Мировая торговля нефтью в 2012 году возросла на 1,3%, или 0,7 млн барр/д, и достигла уровня в 55,3 млн барр/д (+1 млн барр/д до 8905 тыс.), Канада (+6,8% до 3741 тыс.), Россия (+1,2% до 10643 тыс.) и Китай (+2% до 4155 тыс.), компенсировав непредвиденные перебои в Южном Судане (-340 тыс. барр/д до 82 тыс.) и Сирии (-160 тыс. до 164 тыс. барр/д). На зрелых месторождениях в Великобритании и Норвегии зарегистрирован спад добычи (см. «Добыча нефти по регионам», «Наибольшие изменения в нефтедобыче», «Сбои в поставках нефти»). За последние пять лет нефтедобыча США, движимая ростом сланцевой нефти, увеличилась на 2 млн барр/д. Это наибольший рост в мире, и это вдвое больше, чем объем прироста добычи неф- 2009 2010 2011 Ближний Восток Африка 2012 АТР Мир ти в Ираке (+1 млн барр/д). Такой подъем оказал влияние на структуру внешней торговли страны. Пять лет назад чистый импорт нефтепродуктов в США превышал 2 млн барр/д; в 2012 году их чистый экспорт составил 1 млн барр/д. Мировая нефтепереработка в 2012 году увеличилась на 480 тыс. барр/д, или 0,6%, до 76233 тыс., что ниже среднего прироста. На страны, не входящие в ОЭСР, пришлось две трети прироста: они прибавили 320 тыс. до 39146 тыс. барр/д. Объемы переработки в странах ОЭСР выросли на 160 тыс. до 37087 тыс. барр/д. Продолжаю- Межстрановое движение потоков нефти в 2012 г. Куда Синга- Другие Остальстраны пур ной мир АТР Всего 102 122 19 22 2680 13 ** ** – 3056 75 ** 2 1 – 1366 636 455 33 226 45 1 3834 4 21 6 18 225 279 251 2174 64 25 1215 49 187 141 342 205 8597 2261 425 133 2900 2474 3543 1119 4385 6 19699 88 1577 – 26 221 89 18 8 68 17 2604 – 192 1313 – 119 1033 548 98 2 315 – 4564 – – 8 1 – ** 59 4 12 12 2 – 100 6 – – 8 1 ** – 157 5 60 53 145 1 436 Китай 3 2 – 115 13 21 1 – 10 10 52 311 26 564 Индия 40 2 – 89 169 177 3 11 – 60 210 248 340 1349 Япония – 1 3 2 2 – 34 37 3 – 72 68 ** 221 Синагпур 2 3 – 2 23 11 233 140 32 8 – 1031 6 1491 Др.страны АТР 106 – 3 25 70 26 372 556 103 581 717 – 21 2580 импорт 10587 725 581 1803 12488 1281 954 7162 3871 4743 2963 7259 896 55314 тыс. барр/д Ю. и Ц. Америка США Канада Мекиска Европа Африка США – 162 495 934 601 Канада 2955 – – 4 55 Мексика 1031 25 – 21 188 Ю. и Ц. Америка 1978 14 14 – Европа 555 123 54 Страны бывшего СССР 545 5 Ближний Восток 2163 Северная Африка Австралазия Китай Индия 4 125 18 ** 30 ** – – 22 424 7 – 165 – 473 – 27 5792 155 12 124 341 149 – Западная Африка 861 84 Восточная и Южная Африка 1 Австралазия Япония Откуда 77 * Меньше чем 0,05 ** Меньше, чем 0,5 6 «Нефтегазовая Вертикаль», #15-16/2013 СОБЫТИЯ И КОММЕНТАРИИ Потребление газа по регионам в 1987–2012 гг. Добыча газа по регионам в 1987–2012 гг. млрд м3 4 000 млрд м3 4 000 3 000 3 000 2 000 2 000 1 000 1 000 0 1987 1992 Остальной мир АТР 1997 2002 2007 Европа и Евразия Северная Америка щееся снижение объемов переработки в Европе было более чем компенсировано наращиванием объемов на НПЗ в Северной Америке, а США так вообще укрепили свою позицию нетто-экспортера нефтепродуктов. Мировое использование перерабатывающих мощностей улучшилось до 82,4%; мировые мощности НПЗ увеличились на скромные 360 тыс. до 92531 тыс. барр/д (см. «Мировой уровень использования НПЗ»). На ситуацию повлияло существенное сокращение мощностей в и вокруг бассейна Атлантического океана. Мировая торговля нефтью в 2012 году возросла на 1,3%, или 0,7 млн барр/д, и достигла уровня в 55,3 млн барр/д — 62% от мирового объема нефтепотребления (10 лет назад — 57%). Относительно небольшой прирост мировой торговли нефтью скрывает в себе крупные региональные изменения (см. «Межстрановое движение импорта нефти»). Чистый импорт США сократился на 930 тыс. барр/д, и сейчас на 36% ниже своего пикового значения 2005 года. В Китае, наоборот, импорт нефти вырос на 610 тыс. барр/д, составив 86% общемирового роста. Природный газ Две тенденции определили развитие рынка газа в 2012 году: рост добычи в США и спад торговли СПГ. Потребление природного газа в 2012 году увеличи- 2012 0 1987 1992 лось на 2,2% до 3314,4 млрд м3, но это ниже исторического среднего темпа роста в 2,7%. Потребление газа росло темпами выше среднего в Южной и Центральной Америках, Африке и Северной Америке, причем в последней потребление газа выросло на 4,1% до 722,1 млрд м3. Китай и Япония нарастили потребление газа на 9,9% (до 143,8 млрд. м3) и 10,3% (до 116,7 млрд м3) соответственно. В ЕС (-2,3% до 443,9 млрд м3) и странах бывшего СССР (-2,6% до 584,9 млрд м3) в 2012 году отмечался спад потребления газа. В мировом балансе энергопотребления доля газа составила 23,9%. Характерно, что в 2012 году впервые с 2000 года газопотребление в странах ОЭСР росло быстрее, чем в не-ОЭСР (см. «Потребление газа по регионам в 2012 г.»). Рекордсменом по объему увеличения добычи газа вновь стали США — на 4,7% (до 681,4 млрд м3). Норвегия (+12,6% до 114,9 млрд м3), Катар (+7,8% до 157 млрд м3) и Саудовская Аравия (+11,1% до 102,8 млрд м3) также внесли весомый вклад, тогда как объемы добычи России упали на 2,7% (до 592,3 млрд м3) — спад больше, чем где-либо в мире (см. «Добыча газа по регионам в 2012 г.»). Общемировая добыча газа в 2012 году выросла на 1,9% (до 3363,9 млрд м 3 ) — рост ниже среднего. Крупнейшее снижение газодобычи произошло в ЕС (минус 5,5% до 149,6 млрд м3) и стра- «Нефтегазовая Вертикаль», #15-16/2013 1997 Остальной мир АТР 2002 2007 2012 Европа и Евразия Северная Америка нах бывшего СССР (минус 1,4% до 767,7 млрд м3). В 2012 году цены на газ в США достигли наиболее низкого уров- Потребление природного газа в 2012 году увеличилось на 2,2%, до 3314,4 млрд м3, но это ниже исторического среднего прироста в 2,7% ня с 1999 года. Цена импорта в Японии вышла на новый среднегодовой рекорд, а спотовые цены В мировом балансе энергопотребления доля газа составила 23,9% — мировая добыча газа в 2012 году выросла на 1,9%, до 3363,9 млрд м3, — рост ниже среднего в Великобритании выросли, в то время как мировая конкуренция за СПГ ужесточила ситуацию с его импортом в Европу. Рекордсменом по увеличению добычи газа вновь стали США — на 4,7%, до 681,4 млрд м3; Россия снизила добычу на 2,7%, до 592,3 млрд, — спад больше, чем где-либо в мире Добыча газа в США в 2012 году продолжила рост — на 4,7% (на 32,9 млрд м3), хотя в 2011 году наблюдался рост в 7% (на 44,9 млрд м3). Это замедление обусловлено переориентацией 7 Торговля газом в 2011–2012 гг. 2011 2012 млрд м труб. импорт импорт СПГ труб. экспорт экспорт СПГ труб. импорт импорт СПГ труб. экспорт экспорт СПГ США 88,3 10,0 40,7 1,7 83,8 4,9 45,1 0,8 Канада 26,6 3,3 88,2 – 27,5 1,8 83,8 – Мексика 14,1 4,0 0,1 – 17,6 4,8 * – Тринидад и Тобаго – – – 18,5 – – – 19,1 Др. страны Ю. и Ц. Америки 14,8 10,6 14,8 5,2 16,9 15,2 16,9 5,8 Франция 32,3 15,5 2,2 – 35,0 10,3 1,2 0,2 Германия 84,0 – 11,7 – 86,8 – 12,5 – Италия 60,8 8,7 0,1 – 59,7 7,1 0,1 – Нидерланды 15,6 0,8 50,4 – 14,5 0,8 54,5 – Норвегия – – 95,0 4,5 – – 106,6 4,7 Испания 12,5 24,2 0,5 0,8 13,3 21,4 0,7 1,2 Турция 35,6 6,2 0,7 – 34,9 7,7 0,6 – Великобритания 28,0 24,8 16,0 0,1 35,4 13,7 12,0 – Др. страны Европы 100,8 10,9 10,1 0,6 97,6 8,2 9,3 1,7 Катар – – 19,2 100,4 – – 19,2 105,4 Др. страны Ближнего Востока 32,1 4,6 9,1 28,2 29,2 4,6 8,4 25,9 Алжир – – 34,4 17,8 – – 34,8 15,3 Другие страны Африки 5,7 – 8,3 40,0 6,0 – 11,0 38,8 Китай 14,3 16,6 3,1 – 21,4 20,0 2,8 – Япония – 107,0 – – – 118,8 – – Индонезия – – 9,3 29,3 – – 10,2 25,0 Южная Корея – 50,6 – – – 49,7 – – Другие страны АТР 28,6 32,1 16.3 68,7 34,1 38,8 21,0 69,0 Всего 700,0 329,8 700,0 329,8 705,5 327,9 705,5 327,9 3 * Меньше, чем 0,05 Источник: Данные Cedigaz, CISStat, GIIGNL, IHS CERA, Poten, Waterborne бурения в США с газа на более дорогую нефть; ее воздействие на газодобычу было бы гораздо более серьезным без быстрого роста добычи ПНГ и жирного газа, связанного с растущими объемами нефтедобычи. США: электроэнергетика стала единственным сектором, готовым к избытку газа: чтобы конкурировать с углем, цены на газ должны были снизиться Цены на газ на Henry Hub понижались с конца 2011 года, и в Цены на газ на Henry Hub в апреле 2012 года достигли нижней точки в 1,83/млн БТЕ апреле 2012 года достигли нижней точки в 1,83/млн БТЕ. В результате многие сланцевые плеи сухого газа стали нерентабельны для разработки. 8 Общее количество газовых буровых установок в США сократилось на 46%. Переключение с сухого на жирный газ и ПНГ, вызванное высокими ценами на нефть, помогло поддержать этот тренд: добыча непопутного газа в 2011 году выросла на 84 млрд м3, но всего на 10 млрд м3 в прошлом году, в то время как добыча ПНГ увеличилась на 12 млрд м3 и составила 36,6% от всего роста добычи США в 2012 году. В США 2012 год начался с необычно теплой зимы, и потребность в отоплении сократилась. В то же время, США наращивали добычу газа, переполнив им рынки. Запасы газа тоже были на высоком уровне. Ситуацию несколько облегчили меньшие объемы трубопроводного импорта из Канады (на 4,4 млрд м3) и большие объемы экспорта в Мексику (на 3,4 млрд м 3 ). Кроме того, произошло дальнейшее сокращение импорта СПГ (на 4,1 млрд м3). Но главным фактором восстановления сбалансированности и единственным сектором, способ- ным принять на себя избыток газа, была электроэнергетика. Чтобы конкурировать в этой сфере с углем, цены на газ должны были снизиться. В общей сложности в электроэнергетику США за год было дополнительно поставлено 44 млрд м 3 газа, что увеличило объемы газовой генерации на 21% (217 ТВт-ч). Использование угля в электроэнергетике США упало на 12% — до самого низкого уровня с 1987 года. Мировая торговля газом В течение двух последних десятилетий международная торговля газом быстро росла — примерно в 2,5 раза быстрее, а торговля СПГ более чем в 3 раза, чем рост потребления газа. Но эта тенденция не наблюдалась в 2012 году, когда торговля СПГ сократилась на 0,9%, а торговля традиционным газом подросла всего на 0,1% (см. «Торговля газом в 2011 и 2012 гг.»). «Нефтегазовая Вертикаль», #15-16/2013 СОБЫТИЯ И КОММЕНТАРИИ В то время как международные цены на уголь падали из-за Коэффициент обеспеченности запасами газа по регионам, 2012 г. лет 160 В 2012 году мировая торговля СПГ сократилась на 0,9%, а торговля традиционным газом подросла всего на 0,1% 120 80 40 0 Северная Южная Европа Америка и Центральная и Евразия Америка Причины этого связаны с нестабильным ростом мощностей СПГ и недоиспользованием существующих мощностей. В 2012 году заработал только один новый проект СПГ и это самый низкий годовой прирост мощностей с 2002 года. Коэффициент загрузки мощностей СПГ также снизился: в Индонезии на 15%, или 4,2 млрд м3, в Алжире на 15%, или 2,6 млрд м3, в Египте на 24%, или на 2,1%, и в Йемене на 20%, или на 2,1 млрд м3. В конечном итоге сократилось и предложение СПГ, рынок сжался. Япония нарастила импорт СПГ до рекордных 119 млрд м3 и даже выплатила рекордную надбавку (до $9,47/ млн БТЕ) к европейским спотовым ценам, чтобы привлечь дополнительные поставки СПГ. Ближний Восток Африка АТР Импорт СПГ в Европе сократился на 28,2%, а в Азии вырос на 22,8%. Совокупный рост импорта СПГ Китая и других азиатских стран составил 9,2 млрд м3 (9%) на фоне устойчивого экономического роста и сильной засухи в Латинской Америке, которой потребовалось закупать больше СПГ (на 43%, 4,6 млрд м3). В 2012 году доля СПГ в общемировой торговле газом снизилась до 31,7%. Нехватка СПГ могла бы стать хорошей новостью для поставщиков традиционного газа, таких как Россия и Норвегия, но эти страны столкнулись с конкуренций с неожиданной стороны — дешевого угля. Большее его количество пришло из США (из-за сланцевой революции). Импорт угля из России также значительно вырос (на 14%). избыточного предложения, цены на газ в Европе росли. Россия, в отличие от Норвегии, не привязала свои цены на газ к спотовому Россия, в отличие от Норвегии, не привязала цены на газ к спотовому рынку: российский экспорт в Европу снизился на 10%, а Норвегия нарастила его на 12% рынку, сохранив их привязку к нефтяному индексу. Как результат, российский экспорт в Европу снизился на 10%, а Норвегия нарастила по- Мировые доказанные запасы газа на конец 2012 года составили 187,3 трлн м3: этого объема должно хватить примерно на 56 лет добычи ставки на 12%. Россия сохранила европейские цены на газ на высоком уровне, и для ЕС использовать уголь вместо газа в электроэнергетике стало гораз- Распределение доказанных запасов газа, 1992, 2002 и 2012 гг. 1992 г. 8,4% 7,9% 2002 г. 4,6% 8,9% 8,4% 8,0% 4,5% 4,8% 37,4% Всего: 117,6 трлн м3 Ближний Восток Европа и Евразия «Нефтегазовая Вертикаль», #15-16/2013 7,7% 8,2% 46,3% 27,1% 33,7% 2012 г. Всего: 154,9 трлн м3 АТР Африка 4,1% 5,8% 31,2% 43,0% Всего: 187,3 трлн м3 Северная Америка Южная и Центральная Америка 9 МНЕНИЕ «ВЕРТИКАЛИ» К.Рюль так прокомментировал «Вертикали» пересмотр оценки. «Снижение оценки доказанных запасов природного газа в странах бывшего СССР объясняется тем, что данные по этим странам были приведены в соответствие с западными стандартами отчетности. Классификация A, B, C1, применяемая в этих странах, рассматривает доказанные запасы как технически доказанные запасы. Западная система учитывает еще и экономическую эффективность добычи этих запасов, то есть, определяет доказанные запасы как технически доказанные и экономически рентабельные . BP выбрала 2012 год для приведения оценки запасов газа к единой системе. Почему мы столько ждали, перед тем, как использовать западную классификацию для России и стран бывшего СССР? Потому что процесс по переводу данных из одной в другую систему требует времени. А в России, например, сейчас официальные данные по запасам являются государственной тайной, то есть закрыты. В то же время, российские компании раскрывают данные о запасах в соответствии с западной системой отчетности для иностранных инвесторов». Случилось то, что рано или поздно должно было случиться. Нашу ресурсную базу природного газа ВР подвела под международный стандарт учета PRMS. Дело даже не в том, что мы «одним махом потеряли» треть доказанных (АВС1) запасов. Дело в самой России, вот уже 30 лет использующей советскую классификацию ресурсов, несколько измененную в период рыночных преобразований в стране, но по-прежнему почти ни о чем не свидетельствующей: наша официальная оценка запасов нечувствительна к экономике проектов добычи сырья. Как отмечает глава Роснедр А.Попов, действующие классификации отражают только количественную оценку запасов и ресурсов, но не отражает их качество. А это не обеспечивает самого главного — возможности объективной оценки их стоимости, то есть возможности понять, какие запасы сегодня востребованы, а какие нет. Действующая классификация, иными словами, прямой родственник другого нашего архаизма, губящего все живое — налогообложения от оборота. И государство, подозревающее, что страна сплошь заселена налоговыми уклонистами, никак не решится ни на смену налогового режима, ни на новую классификацию. Почему нельзя просто взять на вооружение одну из международных методик, которыми давно и успешно пользуются крупнейшие российские компании нефтегазовой отрасли? Дело в том, что основным потребителем новой отечественной классификации должны стать органы государственной власти, которым она должна помочь в оценке реальной ситуации в отрасли и в принятии адекватных управленческих решений. Для этих целей популярные международные системы не очень-то подходят. Так, система PRMS не только допускает, но и поощряет выборочную отработку запасов: сетка скважин формируется с прицелом на достижения максимального экономического эффекта. Но такой подход неприемлем для государства, которое — на словах — добивается наиболее полного извлечения запасов из недр, а на деле практически совсем не контролирует реальное состояние дел с сеткой скважин, которая значительно отличается от лицензионной в худшую сторону. Кроме того, популярные международные системы оценки запасов больше ориентированы на сканирование текущей ситуации, формируемые ими показатели сильно зависят от современной ситуации на энергетических рынках. Такая информация крайне важна для инвесторов, банкиров, недропользователей. Нашим же чиновникам — усложнение администрирования, что серпом по причинному месту: куда проще архаичная система координат, где высшая математика заменена простой арифметикой, тем более позволяющей России «быть впереди планеты всей»… Так не поделом ли? до привлекательнее и дешевле на 45%. На пяти крупнейших энергетических рынках Европы в 2012 году использование газа в электроэнергетике упало на 19%, а угля — выросло на 12%. Газ потерял по- BP пересмотрела величину доказанных запасов газа в России: на конец 2012 года они составили 32,9 трлн м3, сократившись по сравнению с 2011 годом на 26,2% с 44,6 трлн м3 рядка 17 млрд м3 спроса в этой отрасли, по сравнению с приростом в 44 млрд м3 в электроэнергетике США. В целом, потребление газа в Европе в 2012 году сократилось 10 на 2,3%, а угля — возросло на 3,4%. Общемировые запасы нефти и газа Общемировые доказанные запасы газа на конец 2012 года составили 187,3 трлн м3. Этого объема должно хватить примерно на 56 лет добычи. Мировые доказанные запасы сократились на 0,3% по сравнению с данными на конец 2011 года, впервые за историю Статистических обзоров BP. Объемы доказанных запасов в странах бывшего СССР были пересмотрены в сторону понижения. Коэффициент обеспеченности запасами для них был скорректирован — до 71 года, по сравнению с 96,3 года в предыдущем Статистическим обзоре BP (см. «Коэффициент обеспеченности запасами газа по регионам»). Мировые доказанные запасы газа увеличились по сравнению с 2002 годом на 21%, а если сравнивать с 1992 годом, то на 59% (см. «Распределение доказанных запасов газа»). BP пересмотрела величину доказанных запасов газа в России. По состоянию на конец 2012 года они составили 32,9 трлн м3, снизившись по сравнению с Обзором за 2011 года на 26,2% с 44,6 трлн м3 (см. «Мнение Вертикали»). И для других стран — бывших советских республик оценки запасов тоже были понижены: с 24,3 до 17,5 трлн м3 — в Туркменистане; с 1,9 до 1,3 трлн м3 — в Казахстане; с 1,6 до 1,1 трлн м3 — в Узбекистане и с 1,3 трлн м3 до 900 млрд м3 — в Азербайджане. «Нефтегазовая Вертикаль», #15-16/2013 СОБЫТИЯ И КОММЕНТАРИИ у Южной и Центральной Америки (см. «Коэффициент обеспеченности запасами нефти по регионам»). Коэффициент обеспеченности запасами нефти по регионам, 2012 г. лет 150 120 Мировые доказанные запасы нефти составили 1669 млрд барр, что на 0,6% выше показателя 2011 года — 1654 млрд барр: этого хватит примерно на 53 года добычи 90 60 30 0 Северная Южная Европа Америка и Центральная и Евразия Америка Мировые доказанные запасы нефти составили на конец 2012 года 1669 млрд баррелей, что на 0,6% выше показателя 2011 года — 1654 млрд барр. Такого объема запасов хватит примерно на 53 года добычи. Первое место по объему доказанных запасов нефти заняла Венесуэла — 297,6 млрд барр, что составляет почти 18% от общемировых запасов. На второй позиции оказалась Саудовская Аравия с 265,9 млрд барр. Почетное Ближний Восток Африка АТР третье место досталось Канаде, с ее запасами в 173,9 млрд барр. Уровень доказанных запасов нефти в России в 2012 году составил 87,2 млрд барр (8-е место, 5,2% от общемирового уровня). В 2011 году запасы страны оценивались в 87,1 млрд барр. В целом лидерство за странами ОПЕК, совокупная доля которых в общемировых доказанных запасах нефти составила 72,6%. Наиболее высокий уровень обеспеченности добычи запасами — «Нефтегазовая Вертикаль», #15-16/2013 Мировые доказанные запасы нефти за последние 10 лет выросли на 26%, или примерно на Уровень доказанных запасов нефти в России в 2012 году составил 87,2 млрд баррелей — это 8-е место в мире, 5,2% от общемирового уровня 350 млрд барр. Если сравнивать с 1992 годом, то рост запасов составил 60%. (см. «Распределение доказанных запасов нефти»). 11 Распределение доказанных запасов нефти в 1992, 2002 и 2012 гг. 1992 г. 5,9% 7,5% 3,6% 11,7% 2012 г. 3,1% 7,8% 2,5% 8,4% 13,2% 17,3% 7,6% 63,7% Всего: 1 039,3 млрд барр Ближний Восток 7,7% 8,3% 2002 г. 7,6% Потребление угля в мире в 2012 году увеличилось на 2,5% до 3730,1 млн тонн н.э. Мировая добыча угля возросла на 2% до 3845,3 млн тонн н.э. Производство ядерной энергии в 2012 году сократилось на 6,9%. 19,7% Всего: 1 321,5 млрд барр Южная и Центральная Америка Другие виды топлива 56,1% 48,4% Всего: 1 668,9 млрд барр Северная Америка Европа и Евразия Производство гидроэнергии увеличилось с темпом выше среднего — на 4,3% и достигло доли в 6,7% от мирового энергопотребления — наибольшей за все время Статистических обзоров BP. Мировое производство биотоплив впервые с 2000 года снизилось (-0,4%, или -0,1 млн тонн Африка АТР н.э.). Использование ВИЭ в электроэнергетике, наоборот, возросло на 15,2%. ВИЭ в 2012 году составили 2,4% от общемирового потребления энергии, увеличившись с 0,8% в 2002 году. В электроэнергетике на ВИЭ пришлись рекордные 4,7%. РОССИЯ ’2012 В 2012 году Россия сохранила свою позицию ведущего энергетического экспортера. Объем экспорта был эквивалентен 88% от внутреннего потребления. Потребление первичной энергии в России в 2012 году сократилось на 0,6%. Доля страны в общемировом энергопотреблении составила 5,6%. Энергоемкость ВВП России в прошлом году сократилась на 4%, что почти вдвое превысило средний показатель за пять лет (1,9%). Потребление природного газа и гидроэлектроэнергии в стране снизилось на 2,2% и 0,6% соответственно. Потребление нефти, наоборот, выросло на 2,5%, атомной энергии — на 2,7%, ВИЭ — на 5,9%, в то время как спрос на уголь сохранился на прежнем уровне. Потребление газа сократилось на 7,5 млн тонн н.э. и было связано с медленным ростом общего спроса на электричество (+0,8%). В то же время газ уступил часть своей доли в производстве электроэнергии углю и атомной энергетике. До 2011 года ситуация была иная: доля газа в российском балансе использования первичных энергоносителей возрастала: с 38% в 1985 году она выросла до 55% в 2010-м. Но с 2011 года ситуация стала меняться в обратную сторону. На это повлияло продолжающееся 10 лет повышение цен на газ. Но даже при таком снижении, в 2012 году газ остался доминирующим энергоисточником (54%). Доля нефти в энергопотреблении страны в 2012 году составила 21,2%, угля — 13,5%, ядерной энергетики — 5,8%, гидроэнергетики — 5,4%. Производство энергоресурсов в России за прошлый год выросло всего на 0,2% — самый медленный темп с 2009 года — но оно по-прежнему составляет более 10% от общемирового объема предложения энергии. Производство электроэнергии из угля выросло на 6,1%, нефти на 1,2%, из ядерной энергии на 2,7%, из ВИЭ на 5,9%. В то же время производство электроэнергии из газа сократилось на 2,7%, а на гидроэлектростанциях сократилось на 0,6%. Добыча газа уменьшилась из-за спада как внутреннего спроса, так и объемов экспорта. Экспорт в Европу и страны бывшего СССР сократился на 10,5% под влиянием крупного спада поставок в Украину (-27%) и слабого спроса на газ в Европе. Более того, Россия уступила часть рынка менее дорогому газу из Норвегии. В 2012 году Россия стала второй крупнейшей страной-производителем как газа (после США), так и нефти (после Саудовской Аравии), обеспечивая 17,6% и 12,8% мировой добычи соответственно. В 2012 году Россия сохранила за собой статус крупнейшего энергоэкспортера в мире. Доля природного газа страны в мировом экспорте составила 19,4%, сырой нефти — 12,4%, и нефтепродуктов — 17,2%. Суммарно российский экспорт основных первичных энергоносителей (нефти, газа и угля) составил 611 млн тонн н.э., обеспечив 5,2% потребления первичной энергии за пределами России. 12 «Нефтегазовая Вертикаль», #15-16/2013