Яровенко Д.В. СОВЕРШЕНСТВОВАНИЕ УЧЕТА НАЛОГА НА

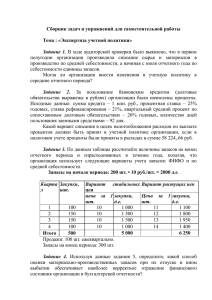

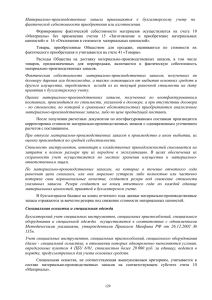

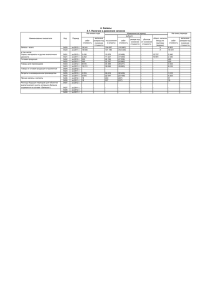

реклама

СОВЕРШЕНСТВОВАНИЕ УЧЕТА НАЛОГА НА ПРИБЫЛЬ ПРЕДПРИЯТИЙ Яровенко Диана Владимировна ДонНТУ кафедра “Бухгалтерский учет и аудит” E–mail:[email protected] Abstract Yarovenko D.V. Improvement of the tax on profit registration. Our country has been changing greatly now and it concerns not only politics. Accounting has also changed. National standards of accounting that make our accounting nearer to the international standards were found. Though with the appearance of new standards new problems appeared. It also concerned the profit tax accounting which is rather inaccurate and obscure now. The main problem is existence of the tax accounting and profit tax accounting. Определение материальной составляющей в остатках НЗП и ГП И старая, и новая редакции п. 5.9 ст. 5 Закона о налоге на прибыль предписывают плательщику налога вести учет (новая редакция уточняет — «налоговый») прироста (убыли) запасов не только на складах, но и в незавершенном производстве (далее— НЗП), и в остатках готовой продукции (далее— ГП). Механизм «извлечения» из состава НЗП и остатков ГП стоимости запасов в самом Законе о налоге на прибыль не предложен. До 01.01.2003 г. все без исключения налогоплательщики пользовались нормами не очень легитимного Порядка № 124, который предлагал для определения в налоговом учете прироста (убыли) балансовой стоимости материальных ресурсов в НЗП и остатках ГП использовать данные бухгалтерского учета. При этом основную роль играл п. 2.3 Порядка № 124, который дополнительно уточнял, что при ведении учета прироста (убыли) балансовой стоимости материальных ресурсов в НЗП и остатках ГП принимается стоимость не всех остатков НЗП и ГП, а только стоимость материальных ресурсов, которые были израсходованы на производство такой продукции. При этом сюда относилась только стоимость покупных материальных ресурсов, если же какие-либо материальные ценности изготавливались плательщиком самостоятельно, то они (аналогично готовой продукции) принимали 172 участие в перерасчете по cтoимоcти покyпныx материальных ресурсов, израсходованных на производство таких ценностей. Выделение балансовой стоимости материальных ресурсов в остатках НЗП и ГП на конец отчетного периода из величины фактических производственных затрат производилось путем умножения стоимости остатков всего НЗП и ГП на долю материальных затрат в затратах на производство (работ, услуг) за отчетный период, определенную по данным бухгалтерского учета. Причем для расчета доли материальных затрат в затратах на производство использовались данные за отчетный квартал по предприятию в целом. Проще говоря, Порядок № 124 предлагал определять стоимость материальных ресурсов в НЗП и остатках ГП, по существу применяя метод средневзвешенной себестоимости. Но предприятие могло выпускать продукцию различных модификаций (например, при условии мелкосерийного и единичного (индивидуального) производства), существенно отличающуюся между собой по составу материальных запасов, использованных на ее производство. Поэтому Минфин своим письмом от 22.02.2002 г. № 051-291/ 50/83/288 предписывал при заполнении Сведений (приложение 1 к Порядку 124) по строкам 012 и 013 указывать стоимость материальных ресурсов с учетом доли (удельного веса) запасов, которые пошли на ее изготовление соответственно по каждому типу готовой продукции (незавершенного производства). Безусловно, если расчет производить по видам продукции, результат может существенно отличаться от результата, полученного при расчете по предприятию в целом. Это была первая «ласточка», предвещавшая отказ от расчета материальной составляющей в остатках НЗП и ГП с применением расчета по удельному весу. На сегодня дискуссию о том, как правильно рассчитать долю материальных затрат в затратах на производство, с целью определения материальной составляющей, можно считать законченной. Нормы Порядка № 124 в корне противоречат п. 5.9 ст. 5 Закона о налоге на прибыль, поэтому применять его для целей налогового учета небезопасно. Что делать? Свой взгляд по данному вопросу будет изложен мною ниже. 173 Красный день календаря для бухгалтера – противника «материальной части» Письмо Государственной налоговой администрации Украины от 22.07.2003 г. № 11408/7/15-1117 Государственная налоговая администрация Украины рассмотрела письмо <...> о применении пункта 5.9 ст. 5 Закона Украины «О налогообложении прибыли предприятий» (далее—Закон) и сообщает. Согласно пункту 5.9 ст. 5 Закона плательщик налога ведет налоговый учет прироста (убыли) балансовой стоимости товаров (кроме подлежащих амортизации и ценных бумаг), сырья, материалов, комплектующих изделий, полуфабрикатов, малоценных предметов (далее — запасы) на складах, в незавершенном производстве и остатках готовой продукции, расходы на приобретение и улучшение (преобразование, хранение) которых включаются в состав валовых расходов в соответствии с Законом (за исключением полученных бесплатно). С целью реализации п. 5.9 Закона в приложении К1/1 к декларации по налогу на прибыль предприятия, утвержденной приказом Государственной налоговой администрации Украины от 29 марта 2003 года № 143, согласованным решением Комитета Верховной Рады Украины по вопросам финансов и банковской деятельности от 31 марта 2003 года № 06-10/239 и зарегистрированным в Министерстве юстиции Украины 8 апреля 2003 года под №271/7592, предусмотрена Таблица 1 «Расчет прироста (убыли) балансовой стоимости запасов», которая заполняется на основании пункта 5.9 Закона и Положения (стандарта) бухгалтерского учета 9 «Запасы», утвержденного приказом Министерства финансов Украины от 20 октября 1999 года № 246 и зарегистрированного в Министерстве юстиции Украины 2 ноября 1999 года под № 751/4044 (далее—П(С)БУ 9). Согласно пункту 8 П(С)БУ 9 приобретенные (полученные) или произведенные запасы зачисляются на баланс предприятия по первоначальной стоимости. В пункте 9 П(С)БУ 9 приведены составляющие, из которых состоит первоначальная стоимость запасов, приобретенных за плату, в частности цена договора без налога на добавленную стоимость, транспортно-заготовительные расходы, суммы ввозной таможенной пошлины, другие расходы, непосредственно связанные с приобретением запасов и доведением их до состояния, в котором они пригодны для использования в запланированных целях. К таким расходам, в частности, относятся прямые материальные расходы, прямые расходы на оплату труда, другие прямые 174 расходы предприятия на доработку и повышение качественно технических характеристик запасов. Пунктом 10 П(С)БУ 9 установлено, что первоначальной стоимостью запасов, изготавливаемых собственными силами предприятия, признается их производственная себестоимость, определяемая согласно Положению (стандарту) бухгалтерского учета 16 «Расходы». Таким образом, Законом и П(С)БУ 9 предусмотрено ведение налогового учета прироста (убыли) балансовой стоимости запасов с учетом всех расходов, непосредственно связанных с приобретением (созданием) запасов и доведением их до состояния, в котором они пригодны для использования в запланированных целях, а не только сумм прямых материальных затрат. Что касается ведения налогового учета прироста (убыли) балансовой стоимости запасов пpи операциях с давальческим сырьем, то, учитывая вышеизложенное, плательщик налога — заказчик должен учитывать в балансовой стоимости запасов расходы на их переработку. Заместитель председателя Ю. Гриб Данное письмо примечательно тем, что является, пожалуй, первым официальным документом, в котором ГНАУ недвусмысленно, практически безапелляционно и окончательно подводит плательщиков налога на прибыль к следующему выводу: в «перерасчете по пункту 5.9» в стоимость НЗП и ГП включаются не только прямые материальные расходы, но и другие составляющие себестоимости НЗП (например, расходы на оплату труда с соответствующими начислениями, другие прямые расходы, переменные и распределенные постоянные общепроизводственные расходы). «Первым официальным» — потому что до сих пор по столь важному и неоднозначному вопросу ГНАУ «не осмеливалась» на налоговое разъяснение, ограничиваясь письменными консультациями своих специалистов, впрочем, в той или иной степени настаивающими на том же выводе, что содержится и в письме. «Недвусмысленно» — поскольку действующая редакция пункта 5.9 статьи 5 Закона Украины от 22.05.97 г. № 283/970-ВР «О налогообложении прибыли предприятий» все же не позволяет сделать абсолютно однозначный «на все сто» вывод, к которому подводит ГНАУ (т. е. не отметая полностью подобную фискальную трактовку, можно указать и на достаточно серьезные основания трактовать указанный пункт в пользу участия в перерасчете только материальной составляющей НЗП и ГП – все аргументы были изложены выше). 175 «Практически» — поскольку в данном письме (хотя при чтении невозможно понять его иначе) черным по белому не написано, например, так: «при расчете прироста (убыли) балансовой стоимости запасов стоимость НЗП и ГП принимается в соответствии с величиной их себестоимости по данным бухгалтерского учета»... То есть фискальный вывод сделан хоть и не «на все сто»... но «на девяносто девять и девять десятых». Формально говоря, данный документ не имеет статуса обобщающего налогового разъяснения, но и в отсутствие документа с таким статусом, можно ли рассчитывать на то, что на конкретный запрос плательщика ГНАУ и тем более подчиненный ей налоговый орган даст другой ответ? Тем более что данное письмо разослано налоговым органам на места. Практические рекомендации На мой взгляд, возможны три варианта дальнейшего развития событий, непосредственно связанных с объектом исследования: 1. Сторонникам «материальной части», то есть, в первую очередь, законопослушным работникам бухгалтерии, которые поставлены перед фактом отмены Порядка № 124 и при этом не согласны с позицией ГНАУ, предлагается следующий вариант определения «материальной составляющей». Выше уже говорилось о том, что п. 5.9 ст. 5 Закона о налоге на прибыль ввел ограничения в выборе методов оценки себестоимости выбытия запасов и что балансовая стоимость запасов в налоговом учете тождественна первоначальной стоимости, определенной по правилам бухгалтерского учета. А согласно требованиям п. 10 П(С)БУ 9 первоначальной стоимостью запасов, изготавливаемых собственными силами предприятия, признается их производственная себестоимость, которая определяется согласно Положению (стандарту) бухгалтерского учета 16 «Расходы». То есть в балансе незавершенное производство оценивается по фактической производственной себестоимости. Но для целей налогового учета нам важна стоимость не всего незавершенного производства, оставшегося на конец отчетного периода, а только его материальной составляющей. Для того чтобы ее определить, можно на каждую отчетную дату проводить инвентаризацию незавершенного производства и производить его оценку. Данные по оценке, сгруппированные в том же порядке, в каком ведется сводный учет затрат на производство (по заказам или группам однородных изделий), будут основанием для определения материальной составляющей остатка незавершенного производства для целей налогового учета прироста (убыли) 176 запасов. Более точные данные получить сложно. По сути — это упрощенный вариант метода ФИФО, суть которого заключается в следующем. Поскольку учет прироста (убыли) запасов заключается в сравнении балансовых стоимостей запасов на конец и начало отчетного периода, то для целей налогового учета важно не то, с применением какого метода выбыли запасы, а как они оценены на конец и начало отчетного периода. То есть необходимо произвести оценку остатка запасов на конец отчетного периода по последнему поступлению (если оно, конечно, было в течение такого периода), а если прихода не было, переносятся данные, отраженные на начало отчетного периода. Причем такую процедуру следует производить ежемесячно, и только в отношении материальной составляющей готовой продукции - один раз в квартал на последнюю дату отчетного периода. Объясняется это просто. При отпуске материальных ценностей в производство, выпуске готовой продукции из производства не происходит убыли запасов в понимании п. 5.9 ст. 5 Закона о налоге на прибыль. Запасы лишь перемещаются с одного места хранения на другое. Их выбытие (убыль) произойдет лишь при отгрузке (отпуске) готовой продукции. Если же оценку остатков запасов на складе с применением упрощенного метода ФИФО производить один раз в квартал на последнюю дату отчетного периода, будут искажены данные об остатках запасов в незавершенном производстве и готовой продукции. Поскольку перерасчету по п. 5.9 ст. 5 Закона о налоге на прибыль подлежат также расходы, связанные с приобретением запасов, которые производственные предприятия обычно учитывают на отдельном субсчете к счету 20 «Производственные запасы», то не следует забывать о необходимости прибавления к стоимости остатка запасов части транспортно-заготовительных расходов (далее - ТЗР) пропорционально балансовой стоимости остатка запасов на конец отчетного периода. Здесь без опасения следует применить порядок распределения ТЗР по среднему проценту, описанный в п. 9 П(С)БУ 9. Ведь если стоимость выбывших запасов или стоимость остатка запасов определены по методу ФИФО, то значит, и ТЗР будут распределены по этому методу. Если же на предприятии возможно получение материальной составляющей в остатках НЗП на основании данных бухгалтерского учета, тогда необходимо использовать такие данные. В любом случае стоимость запасов в незавершенном производстве сегодня не может определяться по удельному весу. Что касается готовой продукции, то ее стоимость так же, как НЗП, отражается в балансе по фактическим затратам, связанным с ее изготовлением, т. е. по фактической 177 производственной себестоимости. При этом ГП по установленным правилам учитывается предприятием по наименованиям, с раздельным учетом по отличительным признакам (марки, артикулы, типоразмеры, модели, фасоны и т. д.). Так сложилось, что большинство предприятий в аналитическом учете отражают готовую продукцию по учетной цене. Здесь хотелось бы заметить, что внесенными изменениями в Инструкцию по применению Плана счетов бухгалтерского учета активов, капитала, обязательств и хозяйственных операций предприятий и организаций, утвержденную приказом Министерства финансов от 30.12.99 г. № 291 (приказ Министерства финансов Украины от 09.12.2002г. № 1012), запрещена не возможность ведения аналитического учета в учетных ценах, а исключен порядок расчета фактической себecтoимоcти oтгpyжeннoй пpoдyкции по среднему проценту, так как данная норма ограничивала возможность применения других, нежели средневзвешенный, методов оценки выбытия запасов, регламентированных П(С)БУ 9. Фактическая производственная себестоимость в качестве учетной цены продукции применяется, как правило, при единичном и мелкосерийном производствах, а также при выпуске массовой продукции небольшой номенклатуры. Вариант оценки готовой продукции по нормативной себестоимости применяют в отраслях с массовым и серийным характером производства и с большой номенклатурой готовой продукции. Многими предприятиями в качестве учетных цен используются договорные цены. Если учет готовой продукции ведется по нормативной себестоимости или по договорным ценам, то разница между фактической себестоимостью и стоимостью готовой продукции по учетным ценам учитывается на счете 26 «Готовая продукция» по отдельному субсчету «Отклонения фактической себестоимости готовой продукции от учетной стоимости». Отклонения на этом субсчете должны учитываться в разрезе номенклатуры либо отдельных групп готовой продукции. Однако независимо от метода определения учетных цен, общая стоимость готовой продукции (учетная стоимость плюс отклонения) должна равняться фактической производственной себестоимости этой продукции. Причем, заметьте, в разрезе номенклатуры либо отдельных групп готовой продукции. Повторимся, что п. 5.9 ст. 5 Закона о налоге на прибыль установлены ограничения в применении методов оценки выбытия 178 запасов, а порядок определения первоначальной стоимости (для готовой продукции - это фактическая производственная себестоимость) устанавливается П(С)БУ 9. А это значит, что в момент оприходования выпущенной готовой продукции из производства возможно применение средней оценки. Известно, что на все изготовленные предприятием виды продукции на основании данных сводного учета затрат на производство составляются отчетные калькуляции фактической производственной себестоимости. В соответствии с установленным порядком средняя себестоимость единицы продукции исчисляется в: - массовых и крупносерийных производствах - каждого наименования, выпускаемой в отчетном периоде; - индивидуальном и мелкосерийном производствах - серии (заказа). Это следует заметить в целях определения первоначальной стоимости готовой продукции, т. е. ее фактической себестоимости. А вот когда происходит отгрузка (отпуск) готовой продукции, здесь для целей налогового учета необходимо применять либо метод идентифицированной себестоимости, либо ФИФО. Расчет фактической себестоимости реализованной продукции по средневзвешенной себестоимости (при учете готовой продукции по фактической себестоимости) и с применением процента отклонений (при учете готовой продукции по учетной цене) для целей налогового учета сегодня неприемлем. Однако применим упрощенный метод ФИФО, когда производится оценка стоимости остатков готовой продукции на конец отчетного периода. Так же, как и в случае с незавершенным производством, при ведении учета прироста (убыли) остатков готовой продукции определяется стоимость не всех остатков продукции, а лишь стоимость запасов, использованных при ее производстве. Определить материальную составляющую в стоимости готовой продукции помогут упоминавшиеся ранее отчетные калькуляции, которые составляются, подчеркнем, на все изготовленные предприятием виды продукции. Именно в отчетной калькуляции на основании первичных документов (отчетов цехов, ведомостей и др.) раскрывается расход материальных ценностей. Эти данные и служат основанием для определения себестоимости запасов в остатках готовой продукции на конец отчетного периода. 179 Обоснованное ранее утверждение относительно непроведения перерасчета стоимости остатков запасов в случае изменения метода оценки выбытия со средневзвешенной себестоимости на любой другой, предусмотренный п. 5.9 ст. 5 Закона о налоге на прибыль, справедливо и для остатков НЗП и ГП. Мало того, стоимость материальных ресурсов в остатках НЗП и ГП по состоянию на 1 января 2003 года определяется по старым правилам и в целом по предприятию должна быть тождественна показателям, отраженным в сведениях о стоимости материальных ресурсов, представленных вместе с декларацией о прибыли предприятия за IV квартал 2002 года. 2. Противникам «материальной части», то есть тем, кто разделяет позицию ГНАУ, предлагается поступить следующим образом. Важно обратить внимание таких плательщиков, что просто отразить в таблице 1 приложения К1/1 к декларации за I квартал 2003 года в графе 3 «На начало отчетного года» по строке А2 — сальдо счета 23, а по строке A3 — сальдо счета 26 по состоянию на 01.01.2003г. ни в коем случае нельзя! Отказываясь от материальной части, главное – не «задвоить» валовые расходы. Что же остается желающим угодить ГНАУ? Остается вести «двойной» учет остатков: списывая те (используя разрешенные методы оценки), что были в остатках по состоянию на 01.01.2003 г, по прежней «материальной» стоимости, а уж вновь приобретенные запасы, а особенно - остатки незавершенного производства и готовой продукции, учитывать в «перерасчете по 5.9» по полной стоимости и списывать (и отражать остатки на 31.03.2003 г.) тоже. 3. Альтернативный вариант. На мой взгляд, необходимо изменить существующую редакцию первого абзаца п. 5.9 ст. 5 Закона о налоге на прибыль с тем, чтобы аннулировать все имеющиеся в нем на сегодня аргументы, дающие достаточно серьезные основания трактовать указанный пункт в пользу участия в перерасчете только материальной составляющей НЗП и ГП (все эти аргументы были рассмотрены во второй главе). В результате, позиция ГНАУ, в которой заложено направление, в котором, с моей точки зрения, и необходимо двигаться, станет грамотной и логичной «на все сто». Ведь самое главное заключается в том, что только в случае реализации на практике именно этого варианта, мы раз и навсегда законным путем избавимся от временной разницы по налогу на прибыль, возникающей в результате применения для целей налогового учета при «перерасчете по п. 5.9» «материальной составляющей». 180 Литература 1. Закон Украины «О налогообложении прибыли предприятий» от 22 мая 1997 года № 283/97-ВР 2. Закон Украины «О внесении изменений в Закон Украины «О налогообложении прибыли предприятий»» от 24.12.2002 г. № 349-IV 3. Инструкция по применению Плана счетов бухгалтерского учета активов, капитала, обязательств и хозяйственных операций предприятий и организаций, утверждена приказом Министерства финансов от 30.12.99 г. № 291, с изменениями и дополнениями 4. Письмо ГНАУ от 21.03.2001 г. № 3725/7/15-1117 5. Письмо Министерства финансов от 22.02.2002 г. № 051-291/50/83/288 6. Письмо ГНАУ от 22.07.2003 г. № 11408/7/15-1117 7. Положение (стандарт) бухгалтерского учета 2 «Баланс», утверждено приказом Министерства финансов Украины от 31 марта 1999 г. № 87, с изменениями и дополнениями (далее – П(С)БУ) 8. П(С)БУ 9 «Запасы», утверждено приказом Министерства финансов Украины от 20 октября 1999 г. № 246, с изменениями и дополнениями 9. П(С)БУ 16 «Расходы», утверждено приказом Министерства финансов Украины от 31 декабря 1999 г. № 318, с изменениями и дополнениями 10. Порядок ведения учета прироста (убыли) балансовой стоимости покупных товаров (кроме активов, подлежащих амортизации, ценных бумаг и деривативов), материалов, сырья (топлива), комплектующих изделий и полуфабрикатов на складах, в незавершенном производстве и остатках готовой продукции (в том числе малоценных и быстроизнашивающихся предметов на складах), утвержден приказом Министерства финансов Украины от 11.06.98 г. № 124 11. Приказ Министерства финансов от 20.02.2003 г. № 146 12. Разъяснения заместителя Министра финансов Украины Регурецкого В. В. от 04.11.98 г. «Валовые затраты производства и обращения в налоговом учете подлежат уточнению», доведенные письмом ГНАУ от 17.11.98 г. № 13445/10/151117 « Относительно применения пункта 5.9 Закона Украины «О налогообложении прибыли предприятий» 13. Форма декларации по налогу на прибыль предприятия и Порядок ее составления, утверждены приказом ГНАУ от 29.03.2003 г. № 143 181