Авиаперевозки в России: гиганты маленького неба

реклама

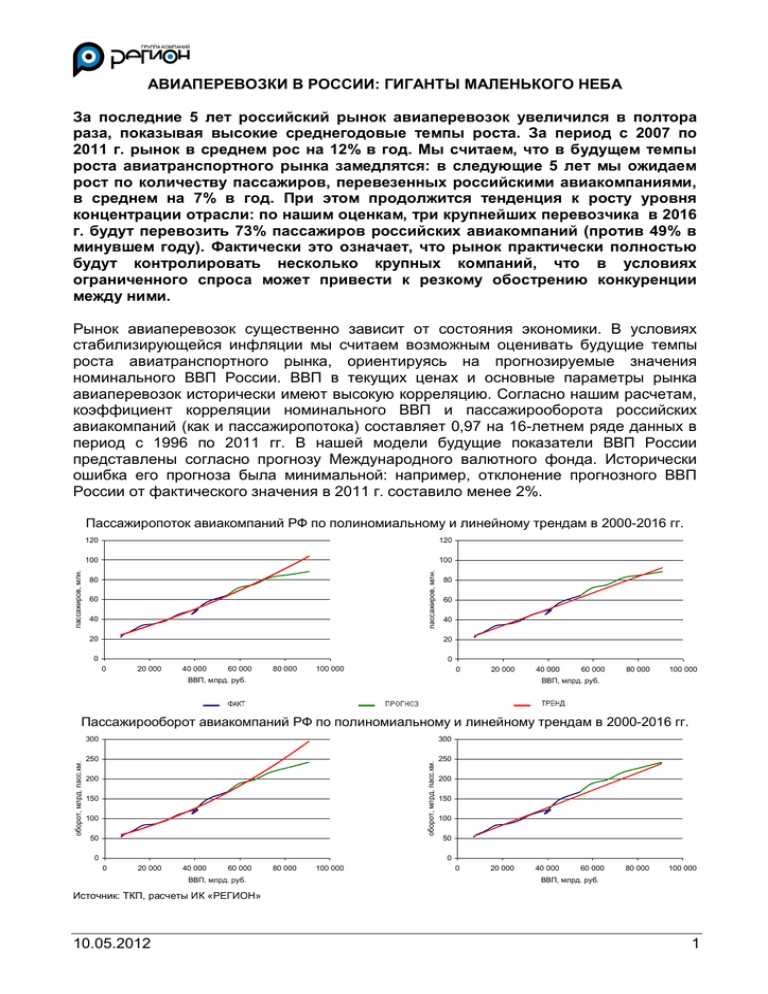

АВИАПЕРЕВОЗКИ В РОССИИ: ГИГАНТЫ МАЛЕНЬКОГО НЕБА За последние 5 лет российский рынок авиаперевозок увеличился в полтора раза, показывая высокие среднегодовые темпы роста. За период с 2007 по 2011 г. рынок в среднем рос на 12% в год. Мы считаем, что в будущем темпы роста авиатранспортного рынка замедлятся: в следующие 5 лет мы ожидаем рост по количеству пассажиров, перевезенных российскими авиакомпаниями, в среднем на 7% в год. При этом продолжится тенденция к росту уровня концентрации отрасли: по нашим оценкам, три крупнейших перевозчика в 2016 г. будут перевозить 73% пассажиров российских авиакомпаний (против 49% в минувшем году). Фактически это означает, что рынок практически полностью будут контролировать несколько крупных компаний, что в условиях ограниченного спроса может привести к резкому обострению конкуренции между ними. Рынок авиаперевозок существенно зависит от состояния экономики. В условиях стабилизирующейся инфляции мы считаем возможным оценивать будущие темпы роста авиатранспортного рынка, ориентируясь на прогнозируемые значения номинального ВВП России. ВВП в текущих ценах и основные параметры рынка авиаперевозок исторически имеют высокую корреляцию. Согласно нашим расчетам, коэффициент корреляции номинального ВВП и пассажирооборота российских авиакомпаний (как и пассажиропотока) составляет 0,97 на 16-летнем ряде данных в период с 1996 по 2011 гг. В нашей модели будущие показатели ВВП России представлены согласно прогнозу Международного валютного фонда. Исторически ошибка его прогноза была минимальной: например, отклонение прогнозного ВВП России от фактического значения в 2011 г. составило менее 2%. 120 100 100 пассажиров, млн. пассажиров, млн. Пассажиропоток авиакомпаний РФ по полиномиальному и линейному трендам в 2000-2016 гг. 120 80 60 40 20 80 60 40 20 0 0 0 20 000 40 000 60 000 80 000 100 000 0 20 000 ВВП, млрд. руб. 40 000 60 000 80 000 100 000 ВВП, млрд. руб. 300 300 250 250 оборот, млрд. пасс.км. оборот, млрд. пасс.км. Пассажирооборот авиакомпаний РФ по полиномиальному и линейному трендам в 2000-2016 гг. 200 150 100 50 0 200 150 100 50 0 0 20 000 40 000 60 000 ВВП, млрд. руб. 80 000 100 000 0 20 000 40 000 60 000 80 000 100 000 ВВП, млрд. руб. Источник: ТКП, расчеты ИК «РЕГИОН» 10.05.2012 1 На наш взгляд, российский рынок авиаперевозок близок к насыщению при сегодняшнем уровне жизни населения. Значительной преградой к дальнейшему развитию рынка является низкая мобильность населения, во многом вытекающая из относительно высоких для среднестатистического жителя России цен на авиабилеты. По оценкам Boeing в России летает только 5% населения. По данным Мирового банка в 2010 г. количество полетов на душу населения в России было почти в 6 раз меньше, чем в США и в 3 раза меньше, чем в среднем по Европе (при этом российский ВВП на душу населения по паритету покупательной способности был меньше примерно в 2 раза). Полеты и ВВП* на душу населения в некоторых странах в 2010 г. 2,5 США ВЕЛИКОБРИТАНИЯ 2,0 Полеты на душу АВСТРИЯ 1,5 ЕВРОЗОНА ГРЕЦИЯ ВЕНГРИЯ ПОРТУГАЛИЯ ГЕРМАНИЯ ИСПАНИЯ ФРАНЦИЯ 1,0 ИТАЛИЯ ТУРЦИЯ БРАЗИЛИЯ 0,5 ЯПОНИЯ ИЗРАИЛЬ ЧЕХИЯ РОССИЯ МИР КИТАЙ АРГЕНТИНА ИНДИЯ БЕЛОРУССИЯ УКРАИНА 0,0 0 5 000 10 000 15 000 20 000 25 000 30 000 35 000 40 000 45 000 50 000 ВВП на душу *Полеты из расчета количества пассажиров, перевезенных национальными авиакомпаниями, ВВП в долларах по паритету покупательной способности в 2010 г. Источник: World Bank, расчеты ИК «РЕГИОН» Низкое проникновение авиатранспортных услуг свидетельствует о наличии большого потенциала у российских авиакомпаний. Однако мы считаем, что в ближайшее время при отсутствии значительного качественного скачка в росте благосостояния граждан страны количество авиапассажиров вряд ли существенно увеличится. В среднесрочной перспективе мы не ожидаем высоких темпов роста российского рынка авиаперевозок. После 2012 г. мы прогнозируем стабильный темп роста на уровне от 3 до 5% в год. Исключение составляет прогноз на 2014 г. – мы считаем, что Олимпиада в Сочи оживит рынок. Прогнозные параметры пассажиропотока и пассажирооборота российских авиакомпаний 2010 Номинальный ВВП, трлн. руб. Темпы роста, % Пассажирооборот, млрд. пасс. км. Темпы роста, % Пассажиропоток, млн. чел. Темпы роста, % Среднее расстояние полета 1 пассажира, тыс. км. 2011 2012 F 2013 F 2014 F 2015 F 2016 F 45,2 16,4 147,1 30,8 57,0 26,3 54,4 20,4 166,8 13,4 64,1 12,6 59,7 9,7 188,1 12,8 71,9 12,1 66,5 11,4 197,9 5,2 75,2 4,6 73,7 10,9 217,1 9,7 82,4 9,6 81,7 10,9 229,2 5,5 85,1 3,3 90,7 11,0 242,1 5,7 88,3 3,8 2,58 2,60 2,62 2,63 2,64 2,69 2,74 Источник: МВФ, ТКП, расчеты ИК «РЕГИОН» 10.05.2012 2 Мы ожидаем, что в ближайшие годы государственная политика по развитию рынка региональных перевозок даст определенные позитивные результаты. Это соответствует планам авиакомпаний по расширению заказов на региональные самолеты (например, на SSJ), а также заявлениям лидеров рынка. Например, в конце прошлого года «Трансаэро» объявила о планах по развитию внутренних региональных направлений. Мы думаем, что в дальнейшем сохранится тенденция роста доли международных перевозок, и среднее расстояние, которое пролетает 1 пассажир, будет продолжать увеличиваться. В то же время расширение масштабов региональных перевозок приведет к сближению темпов роста пассажиропотока и пассажирооборота. Поэтому среднее расстояние полета 1 пассажира будет расти медленнее, чем в прошлые несколько лет. Однако с 2015 г. мы ожидаем значительного расширения либерализации воздушного сообщения с зарубежными странами, что приведет к росту международных перевозок, и, как следствие, резкому увеличению среднего расстояния, которое пролетает 1 пассажир. Таким образом, по нашим оценкам, за период с 2012 по 2016 гг. пассажиропоток российских авиакомпаний вырастет на 38%, пассажирооборот – на 45% (за предыдущие 5 лет рост составил 69% и 78% соответственно). Мы ожидаем, что доля трёх лидеров российского рынка авиаперевозок в 2012 г. составит 66% по пассажиропотоку и 73% по пассажирообороту. Мы считаем, что с 2012 г. в тройку лидеров рынка войдет группа «ЮТэйр», обогнав группу S7 (включает «Сибирь» и «Глобус»). Таким образом, тройку лидеров будут составлять «Аэрофлот», «Трансаэро» и «ЮТэйр». В последние годы доля рынка этих компаний постоянно росла, что приводило к постоянному увеличению рыночной концентрации. Мы считаем, что эта тенденция продолжится, и в 2016 г. доля тройки лидеров достигнет 73% по пассажиропотоку и 78% по пассажирообороту. Определенный вклад в увеличение концентрации в будущие годы внесет фактор расширения группы «Аэрофлот»: ниже для целей анализа представлены синтетические данные «Аэрофлота», включающие активы «Росавиа» с 2007 г. Концентрация рынка по пассажиропотоку 2007 Доля лидеров, % Доля "Аэрофлота"*, % Доля "Трансаэро", % Доля "ЮТэйра"**, % 45 31 7 7 2008 50 33 10 7 2009 54 35 11 8 2010 55 35 12 9 2011 59 35 13 10 2012 F 2013 F 2014 F 2015 F 2016 F 66 39 15 11 68 40 16 12 69 40 17 12 71 40 17 14 73 40 17 15 * В этой и следующей таблице для целей анализа данные по группе «Аэрофлот» до 2012 г. представлены в синтетическом составе: «Аэрофлот», «Донавиа», «Россия», «Владивосток Авиа», «Сахалинские авиатрассы», «Оренбургские авиалинии». ** Здесь и далее группа «ЮТэйр» рассматривается без «ЮТэйр Украина» Источник: ТКП, расчеты ИК «Регион» Концентрация рынка по пассажирообороту 2007 Доля лидеров, % Доля "Аэрофлота"*, % Доля "Трансаэро", % Доля "ЮТэйра", % 48 34 11 4 2008 54 36 14 4 2009 61 39 17 5 2010 62 38 18 6 2011 65 38 20 7 2012 F 2013 F 2014 F 2015 F 2016 F 73 41 23 8 75 42 24 9 76 42 25 9 76 42 25 10 78 42 25 11 Источник: ТКП, расчеты ИК «Регион» 10.05.2012 3 По нашему прогнозу группа «Аэрофлот» в 2012 г. займет 41% рынка по пассажирообороту и 39% по пассажиропотоку. Это произойдет при коэффициенте занятости кресел 76,5% (примерно такой показатель был бы у группы в 2011 г., если бы она существовала в своем нынешнем виде). Доли рынка лидеров рынка по пассажиропотоку в 2007-2016 гг. Доли рынка лидеров рынка по пассажирообороту в 2007-2016 гг. Темпы роста лидеров рынка по пассажиропотоку в 2007-2016 гг. Темпы роста лидеров рынка по пассажирообороту в 2007-2016 гг. Источник: ТКП, расчеты ИК «Регион» Ближайший конкурент «Аэрофлота» на международных линиях – «Трансаэро», по нашим оценкам, в 2012 г. займет 23% рынка по пассажирообороту и 15% по пассажиропотоку, а в 2016 г. эти показатели для компании будут составлять 25% и 17% соответственно. Рост доли компании в нашей модели в том числе обусловлен расширением количества назначенных перевозчиков на некоторых популярных маршрутах. Мы считаем, что осенью текущего года это будет являться фактором значительного прироста бизнеса «Трансаэро». Наиболее агрессивно будет расти бизнес группы «ЮТэйр». Отчасти это связано с эффектом низкой базы: сейчас в распоряжении перевозчика парк, почти наполовину состоящий из старых отечественных самолетов. При этом часть из них находится в небе крайне редко. Однако в ближайшее время эти самолеты подлежат списанию, и «ЮТэйр» заказал множество новых эффективных бортов. Ускорение темпов роста группы приведет к тому, что ее доля по пассажиропотоку в 2012 г. составит 11%, а по пассажирообороту – 8%. В 2016 г. эти показатели достигнут 15% и 11% соответственно. 10.05.2012 4 РЫНОЧНАЯ КОНЪЮНКТУРА С точки зрения фондового рынка акции авиакомпаний часто рассматриваются как рискованное вложение. Высокие цены на топливо, изменения в глобальном регулировании (например, внедрение в авиацию европейской системы торговли квотами на выбросы CO2) и общая нестабильность рынка привели к тому, что в последнее время инвесторы негативно оценивают всю мировую авиационную отрасль: она растет медленнее рынка. Ниже представлена динамика индекса цен на акции мировых авиакомпаний (ARCA GLOBAL AIRLINE INDEX) и индекса S&P 500 с лета прошлого года. ARCA GLOBAL AIRLINE INDEX рассчитывается по котировкам крупнейших авиакомпаний, торгующихся на Нью-Йоркской фондовой бирже (помимо американских компаний в индекс входят многие европейские компании, такие как Lufthansa, Ryanair, Easyjet и т.д.). На графике хорошо видно, что авиационная отрасль с лета прошлого года находится в минусе, тогда как рынок в целом с 2012 г. восстанавливается. Динамика индексов акций мировых авиакомпаний и S&P 500 в 2011-2012 гг. Источник: Bloomberg Поэтому в краткосрочной перспективе мы считаем корректным оценивать акции авиакомпаний как вложения с достаточно высокой степенью риска. Расходы на топливо являются одним из наиболее значительных компонентов себестоимости авиационных услуг: в среднем по авиакомпаниям вклад топлива в себестоимость - порядка трети. Поэтому при увеличении цен на топливо издержки авиакомпаний растут. Однако четкая зависимость между ценами на нефть и рыночной стоимостью авиакомпаний отсутствует. Отсутствие значимой корреляции между стоимостью авиакомпаний и ценами на нефть можно объяснить тем, что инвесторы в большей части ориентируются на другие показатели авиатранспортного рынка. В нашей модели оценки авиакомпаний мы придерживаемся прогноза цен на нефть, основанного на темпах роста этого показателя согласно модели Международного валютного фонда. 10.05.2012 5 Прогнозные цены на нефть Цена Brent, $ за бар. 2012 F 2013 F 2014 F 2015 F 2016 F 123 118 112 107 102 Источник: МВФ Динамика цен на нефть, авиационное топливо, индекса акций авиационных компаний и одного из самых крупных перевозчиков в мире Lufthansa Источник: Bloomberg, расчеты ИК «РЕГИОН» При этом необходимо заметить, что в условиях стагнации темпов роста мировой экономики покупательная способность населения не даст авиакомпаниям возможности значительно повышать тарифы на перевозки. Это подтверждается анализом ИК «РЕГИОН»: согласно данным ежемесячного продукта «Авиаиндекс», по крайней мере с конца прошлого года тарифы основных перевозчиков на репрезентативных направлениях значимо не повышались, за исключением сезонных праздничных дат (майские праздники, Новый год и т.д.). В то же время, давление на доходы перевозчиков будет оказывать расширение парка, темпы которого в последние годы растет. В 2010 г. российским авиакомпаниям было поставлено 77 новых самолетов, а в 2011 г. – уже 127. Масштабное расширение парка приведет к тому, что, обеспечивая приемлемую загрузку для своих бортов, авиакомпании будут бороться за каждого пассажира, в том числе с помощью ценовой конкуренции. Кроме того, конкурентная борьба на наиболее прибыльных направлениях обостряется: происходит либерализация международных соглашений, расширяется количество назначенных перевозчиков. Это также может привести к снижению доходности пассажиро-километра. Таким образом, на наш взгляд, общий негатив в отношении авиакомпаний связан с ожиданиями повышения операционных расходов перевозчиков при существенных ограничениях на рост доходов от основного бизнеса. 10.05.2012 6 Акции лидеров российского рынка авиаперевозок за последний год двигаются поразному относительно рынка. В последние месяцы акции «Аэрофлота» хуже рынка, «ЮТэйра» - лучше рынка, динамика котировок «Трансаэро» близка к рыночной, хотя акции перевозчика выглядят немного лучше рынка. Динамика индекса ММВБ и цен акций основных российских авиаперевозчиков Источник: ММВБ, расчеты ИК «РЕГИОН» «АЭРОФЛОТ»: РОСТ ВОПРЕКИ Основные акционеры: Росимущество (51%), структуры Александра Лебедева (около 9%) Free float: 18% Целевая цена: $ 2,09 (61 руб.) Текущая цена: $ 1,61 (47 руб.) Потенциал: 30% Рекомендация на краткосрочную перспективу: «хуже рынка». Рекомендация стратегическому инвестору: «покупать». Несмотря на прогнозируемое замедление темпов роста российского рынка авиаперевозок и опасения инвесторов по поводу включения в группу новых авиакомпаний, по нашим оценкам, в долгосрочной перспективе «Аэрофлот» покажет достаточно неплохие операционные и финансовые результаты. Прогнозные операционные показатели группы «Аэрофлот» в 2010-2016 гг. 2010* Пассажирооборот, млрд. пасс. км. Пассажиропоток, млн. чел. Коэффициент занятости кресел, % 39,2 14,1 77,1 2011* 46,8 16,7 77,0 2012 F 2013 F 2014 F 2015 F 2016 F 77,0 28,0 76,5 82,6 30,0 76,8 90,8 33,1 77,0 95,7 34,4 76,8 102,0 35,7 76,7 * Данные по группе «Аэрофлот» с учетом юридически входивших в неё авиакомпаний (учитываемых в отчетности по МСФО) Источник: данные компании, расчеты ИК «РЕГИОН» 10.05.2012 7 Основные факторы, влияющие на оценку стоимости «Аэрофлота» 1. С конца прошлого года в группу «Аэрофлот» включена часть активов «Росавиа»: авиакомпании «Россия», «Оренбургские авиалинии», «Сахалинские авиатрассы» и «Владивосток Авиа» (группе также были переданы «Саратовские авиалинии», но она продала их через месяц после консолидации). Несмотря на то, что новые дочки добавят порядка трети к пассажиропотоку группы, они эксплуатируют свой парк менее эффективно, чем головная компания. Поэтому в 2012 г. мы ожидаем возрастания удельного потребления топлива одновременно с небольшим сокращением среднего расстояния полетов. В 2012 г. «Аэрофлот» ожидает, что пассажиропоток группы в сформировавшемся составе достигнет 30 млн. человек, однако мы считаем, что группа перевезет на 7% меньше своего целевого показателя. Наши сомнения в его достижимости основываются на более умеренных темпах роста рынка и вышеперечисленных факторах, связанных с новыми дочками. Неопределенность процесса интеграции и сравнительно плохие финансовые показатели новых компаний группы оказывают давление на оценку стоимости лидера российских авиаперевозок. 2. В апреле «Аэрофлот» обменял контрольный пакет акций ОАО «Терминал» на долю в объединенном ОАО «МАШ» («Шереметьево»). Вместе с «Терминалом» ушли связанные с ним долги (порядка $ 850 млн.). В то же время мы ожидаем, что долговая нагрузка перевозчика существенно не изменится: долг «Терминала» практически заменили долги «Росавиа» (порядка $ 750 млн.). Тем не менее мы считаем это положительным фактором для оценки «Аэрофлота», т.к. теперь у группы будет больше возможностей сосредоточиться на своем основном бизнесе. 3. Исторически больше половины перевозок группа «Аэрофлот» осуществляет на международных воздушных линиях (57% пассажиропотока в 2011 г.). Однако в последнее время наблюдается усиление конкуренции в этом сегменте: идет либерализация некоторых направлений, вносятся изменения в межправительственные соглашения с целью увеличения количества назначенных перевозчиков и т.д. Эти факторы могут оказать отрицательное воздействие на доходность основного сегмента бизнеса группы вследствие ограничения монопольного положения «Аэрофлота» на прибыльных маршрутах. 4. В связи со вступлением России в ВТО «Аэрофлот» перестанет получать роялти за пролеты иностранных компаний по транссибирским маршрутам с 2014 г. По нашим оценкам, в 2014 г. это приведет к снижению выручки «Аэрофлота» от соглашений с авиакомпаниями как минимум на $ 108 млн. по сравнению с уровнем 2011 г. (порядка 40% чистой прибыли 2011 г.). Мы ожидаем, что в 2016 г. выручка группы будет более чем в 2 раза превышать выручку 2011 г. В текущем году по нашей модели консолидированная выручка «Аэрофлота» вырастет на 44%. При этом выручка от пассажирских перевозок за в 2012 г. вырастет на 49% при росте пассажирооборота на 65%. Превышение темпов роста операционных показателей над финансовыми в данном случае связано с падением доходности пассажиро-километра, связанным с более низкой эффективностью новых дочек группы. 10.05.2012 8 Финансовые показатели группы «Аэрофлот» в 2010-2016 гг. (в $ млн.) Выручка Операционные расходы Расходы на топливо Доля топлива в себестоимости, % Расходы на персонал Доля персонала в себестоимости, % Расходы по операционной аренде Амортизация Операционная прибыль рентабельность, % EBITDA* рентабельность, % EBITDAR* рентабельность, % Чистая прибыль 2010** 4 319,3 3 838,2 943,0 24,6 686,5 17,9 337,7 184,3 481,1 11,1 665,4 15,4 1 003,1 23,2 253,2 2011 F 5 341,2 4 889,4 1 400,6 28,6 847,3 17,3 350,0 214,5 451,8 8,5 666,3 12,5 1 016,3 19,0 271,4 2012 F 7 702,6 7 638,6 2 210,6 28,9 1 440,0 18,9 576,1 315,0 64,0 2,1 379,0 4,9 955,1 12,4 15,0 2013 F 8 541,7 8 222,4 2 372,4 28,9 1 599,6 19,5 576,1 340,0 319,3 3,8 659,3 7,7 1 235,4 14,5 191,6 2014 F 9 812,2 9 009,8 2 513,5 27,9 1 814,4 20,1 592,6 370,0 802,3 6,0 1 172,3 11,9 1 764,9 18,0 481,4 2015 F 10 222,7 9 415,6 2 520,3 26,8 2 073,6 22,0 635,3 390,0 807,2 7,9 1 197,2 11,7 1 832,5 17,9 484,3 2016 F 10 964,0 9 966,4 2 559,0 25,7 2 265,6 22,8 667,9 410,0 997,7 9,1 1 407,7 12,8 2 075,6 18,9 598,6 5,9 5,1 0,2 2,2 4,9 4,7 5,5 рентабельность, % * EBITDA= операционная прибыль+амортизация, EBITDAR=EBITDA+расходы по операционному лизингу ** Показатели 2010 г. пересчитаны с учетом изменений в учетной политике в 2011 г. Источник: данные компании, расчеты ИК «РЕГИОН» Мы считаем, что рентабельность группы по EBITDA в ближайшие 10 лет будет варьироваться от 5% до 13%. Такие показатели ниже, чем те, которые группа показывала в прошлые годы. Это снижение связано с общим замедлением рынка, интеграцией новых активов, падением доходов от соглашений с авиакомпаниями (отменой «пролетных») и ростом фонда заработной платы, вызванным дефицитом квалифицированных кадров. Сейчас на стоимость группы давят опасения инвесторов по поводу рынка в целом и неопределенность процесса интеграции активов «Росавиа». Действительно, 2012 г. сложный для группы: остро встают вопросы оптимизации управления и маршрутной сети, обновления авиапарка и подтягивания активов «Росавиа» до уровня «Аэрофлота». Поэтому рентабельность по EBITDA упадет в 2,6 раза по сравнению с уровнем прошлого года. Однако впоследствии группа вернется на более высокий уровень, и показатели ее рентабельности снова будут выше, чем у Lufthansa. Сравнение рентабельности «Аэрофлота» и Lufthansa Рентабельность по EBITDA Рентабельность по операционной прибыли Источник: данные компаний, расчеты ИК «РЕГИОН», консенсус-прогноз аналитиков инвестиционных банков по Lufthansa 10.05.2012 9 Расчет свободного денежного потока «Аэрофлота» в 2012 -2021 гг. (в $ млн.) Операционная прибыль Амортизация Расходы на налоги Операционная прибыль до амортизации и после налогов Капитальные затраты Изменение потребности в оборотном капитале Свободный денежный поток Дисконтированный свободный денежный поток WACC, % 2012 2013 2014 2015 2016 2017 2018 2019 2020 2021 64,0 315,0 319,3 340,0 802,3 370,0 807,2 390,0 997,7 410,0 592,1 420,0 854,3 430,0 709,8 435,0 766,5 438,0 827,9 440,0 60,0 80,0 170,1 171,1 211,5 125,5 181,1 150,5 162,5 175,5 319,0 579,3 1 002,2 1 026,1 1 196,1 886,5 1 103,2 994,3 1 042,0 1 092,4 614,6 390,0 250,0 250,0 440,0 400,0 400,0 400,0 400,0 400,0 257,8 -45,0 75,5 106,0 100,0 92,8 132,7 115,3 126,8 139,5 -160,0 234,3 676,8 670,1 656,1 393,8 570,6 479,0 515,2 552,8 -160,0 212,1 554,8 497,4 441,0 239,6 314,4 239,0 232,7 226,1 10,4 10,4 10,4 10,4 10,4 10,4 10,4 10,4 10,4 10,4 Источник: расчеты ИК «РЕГИОН» В последние года на денежный поток «Аэрофлота» оказывали влияние некоторые негативные факторы. Самыми существенными из них были экономический кризис в 20082009 гг. и дорогостоящее строительство терминала D. После продажи «Терминала» и в условиях сравнительно стабильной макроэкономической ситуации мы ожидаем, что после 2012 г. «Аэрофлоту» удастся эффективно интегрировать активы «Росавиа» в свой состав и добиться стабильного положительного свободного денежного потока. При этом свободный денежный поток на 1 пассажиро-километр значительно возрастет. Свободный денежный поток «Аэрофлота» на 1 пассажиро-километр в 2007-2016 гг. Центы на 1 пасс. км. Среднее за 5 лет 2007 2008 2009 2010 2011* 2012 F 2013 F 2014 F 2015 F 2016 F -0,5 0,3 -0,4 1,0 0,0 -0,2 0,3 0,7 0,7 0,6 0,1 0,4 * Оценка ИК «РЕГИОН» Источник: расчеты ИК «РЕГИОН» При расчете терминальной стоимости, мы основывались на долгосрочных темпах роста в 2%. Суммируя терминальную стоимость и дисконтированные свободные денежные потоки за 10 будущих лет и вычитая чистый долг, мы получили капитализацию методом DCF $ 2,3 млрд. Отношение этого показателя к количеству акций компании без учета казначейских дало оценку акции $ 2,3. На 27 апреля 2012 г. акция «Аэрофлота» стоила $ 1,6. Таким образом, метод DCF показал недооценку акций компании на 40%. Для оценки акции «Аэрофлота» методом аналогов, мы выбрали сравнение с Lufthansa, Turkish Airlines и IAG. На наш взгляд, эти компании наиболее близки к «Аэрофлоту» по бизнес-модели, структуре перевозок, размеру флота. Кроме того, каждая из выбранных для сравнения авиакомпаний отражает тот или иной фактор, оказывающий влияние на оценку лидера российского авиарынка. Например, Lufthansa - эффективный сетевой перевозчик, включающий в себя несколько авиакомпаний. На показатели Lufthansa ориентируется менеджмент «Аэрофлота». Turkish Airlines – национальный перевозчик в Турции, в которой авиатранспортный рынок находится в стадии интенсивного развития: его темпы роста близки к 10.05.2012 10 динамике российского рынка. Группа IAG находится в процессе гармонизации слияния Iberia и British Airways. Процесс консолидации активов IAG с точки зрения инвесторов может быть схож с ситуацией в «Аэрофлоте». Показатели парка и структуры перевозок «Аэрофлота» и аналогов по итогам 2011 г. «Аэрофлот» Lufthansa* Turkish Airlines IAG* Кол-во ВС 214 696 179 348 Основные типы ВС Airbus, Boeing Airbus, Boeing Airbus, Boeing Airbus, Boeing Пассажиропоток, млн. чел. 16,65 100,60 31,58 50,60 Доля МВЛ в потоке, % 57% 21% 55% 38% * Европа включается в ВВЛ Источник: данные компаний Сравнение «Аэрофлота» с зарубежными аналогами (на 27.04.2012) Компания Страна "Аэрофлот" Lufthansa Turkish Airlines Россия Германия Турция IAG Испания/Великобритания Цена акции, $ Капитализация, $ m. EV*, $ m. EV/EBITDA** P/E** 1,61 13,20 1,52 2,88 1 672,9 6 045,1 1 522,1 5 350,0 3 238,8 16 232,6 5 264,9 9 560,2 4,9 4,4 5,7 4,2 8,7 9,7 7,0 13,7 ** EV и P текущие, EBITDA и чистая прибыль – прогнозные на 2013 г. Источник: данные компаний, консенсус прогноз аналитиков инвестиционных банков, расчеты ИК «РЕГИОН» Коэффициент EV/EBITDA показывает, что «Аэрофлот» торгуется с дисконтом к Turkish Airlines и с премией к Lufthansa и IAG. Средний коэффициент EV/EBITDA аналогов по 2013 г. – 4,8, P/E – 10,1. Это, свидетельствует о недооценке «Аэрофлота» по сравнению с аналогами. Исходя из прогнозируемых нами показателей компании на 2013 г. и средних коэффициентов аналогов, капитализация «Аэрофлота» методом аналогов - $ 1,8 млрд. Соотношение коэффициентов EV/EBITDA* *Коэффициент для каждого года рассчитан как сумма капитализации и чистого долга на конец отчетного года, деленная на прогнозный показатель EBITDA следующего года (по консенсус-прогнозам аналитиков инвестиционных банков). Источник: данные компаний, консенсус-прогноз аналитиков инвестиционных банков, расчеты ИК «РЕГИОН» 10.05.2012 11 По нашим данным, премия или дисконт «Аэрофлот» по отношению к аналогам исторически не носит системного характера. Мы считаем, что в общей итоговой оценке акций компании в данном случае метод DCF должен быть учтен с весом 70%, тогда как метод аналогов – 30%. Относительно небольшой вклад метода аналогов в том числе объясняется тем, что фондовый рынок в последнее время относится с недоверием и негативом к акциям авиакомпаний, и многие из компаний недооценены. Расчет целевой цены акции «Аэрофлота» Расчетная капитализация, $ m. Расчетная цена акции, $ Вес метода Целевая цена акции, $ Текущая цена, $ Потенциал роста, % Метод DCF 2 348,5 2,3 0,7 Метод аналогов 1 758,3 1,7 0,3 2,1 1,6 30% Источник: расчеты ИК «РЕГИОН» Основываясь на методе будущих дисконтированных денежных потоков и методе аналогов, мы пришли к выводу, что на апрель 2012 г. акции «Аэрофлота» имеют потенциал 30%. С учетом общего негатива по отношению к авиакомпаниям в мире и неопределенности процесса интеграции новых авиакомпаний в группу, в краткосрочной перспективе мы оцениваем акции «Аэрофлота» «хуже рынка» и не рекомендуем покупать акции «Аэрофлота» в ближайший год. В то же время по фундаментальным показателям лидер российского рынка авиаперевозок, на наш взгляд, недооценен, и в долгосрочной перспективе наша рекомендация по акциям: покупать. «ЮТЭЙР»: ВРЕМЯ ПЕРЕМЕН Основной акционер: НПФ «Сургутнефтегаз» (56%) Free float: 8% Целевая цена: $ 0,74 (22 руб.) Текущая цена: $ 0,70 (21 руб.) Потенциал: 5% Рекомендация на краткосрочную перспективу: «лучше рынка». Рекомендация стратегическому инвестору: «держать». Бизнес группы «ЮТэйр» состоит из двух основных частей: пассажирские авиаперевозки и вертолетные работы. Такая диверсификация бизнеса создает определенную «подушку безопасности» для перевозчика. При этом, несмотря на то, что выручка от вертолетных работах в среднем почти в 2 раза меньше доходов от перевозок пассажиров на самолетах, именно вертолетный сегмент бизнеса на сегодняшний день в конечном итоге приносит прибыль группе. Что касается пассажирских перевозок, то, по нашим оценкам, «ЮТэйр» в 2012 г. займет 8% рынка по пассажирообороту и 11% пассажиропотоку при коэффициенте занятости кресел 73,2% (без учета «ЮТэйр Украина»). 10.05.2012 12 Прогнозные показатели группы «ЮТэйр»* в 2011-2016 гг. Пассажирооборот, млрд. пасс. км. Пассажиропоток, млн. чел. Коэффициент занятости кресел, % 2011 2012 F 2013 F 2014 F 2015 F 2016 F 12,0 6,5 72,8 15,8 8,2 73,2 17,7 9,1 73,0 19,4 10,1 73,1 22,9 11,7 73,1 25,8 13,0 73,0 * Без учета «ЮТэйр Украина» Источник: данные компании, расчеты ИК «РЕГИОН» Основные факторы, влияющие на оценку стоимости «ЮТэйра» 1. Мы считаем, что уже в 2012 г. «ЮТэйр» займет третье место по перевозкам пассажиров и пассажирообороту, обогнав Группу S7. При этом в ближайшие 5 лет группа будет показывать темпы роста, в среднем превышающие развитие бизнеса 2 других лидеров российского рынка авиаперевозок. По нашим оценкам, средний темп роста пассажиропотока «ЮТэйра» в период с 2012 по 2016 гг. составит порядка 15% (против 13% у «Трансаэро» и 6% у «Аэрофлота»). 2. По нашим оценкам, к 2015 г. бизнес по авиаперевозкам выйдет на операционную безубыточность (положительный показатель EBITDA). При этом за счет агрессивного роста авиаперевозок, выручка по этому сегменту в 2015 г. будет практически втрое больше доходов от вертолетного бизнеса. 3. Исторически наиболее доходным сегментом вертолетных услуг были работы за рубежом, в основном выполняемые по заказам ООН. Однако мы считаем, что бюджет миротворческого подразделения ООН в среднесрочной перспективе будет оставаться стабильным. При этом доля «ЮТэйра» в заказах ООН уже достаточно высока: по нашим оценкам, по сумме заказы, выполняемые «ЮТэйром» для ООН, составляют порядка 80% всех заказов подразделения миротворческих миссий ООН, размещаемых в России. Поэтому, по нашему мнению, выручка от вертолетных работ за рубежом будет расти достаточно медленными темпами (7% в год в среднем за период 2012-2015 гг.), в основном благодаря развитию зарубежных коммерческих перевозок. Однако вследствие значительно более высокой доходности вертолетного часа за рубежом, выручка от работ вне РФ по-прежнему будет превалировать над доходами от внутренних авиационных работ. Динамика налета часов и вертолетной выручки группы «ЮТэйр» в 2001-2015 гг. Источник: данные компании, расчеты ИК «РЕГИОН» 4. Существует сильная зависимость между капиталовложениями в разведку и бурение нефтяных компаний (upstream capex) и выручкой «ЮТэйра» от внутренних авиационных работ. Исходя из консенсус-прогноза аналитиков инвестиционных 10.05.2012 13 банков этого вида инвестиций основных клиентов «ЮТэйра» («Сургутнефтегаза», ТНК-BP, «Роснефти» и «Газпромнефти»), можно сделать вывод, что выручка от внутренних авиационных работ в ближайшие 5 лет в среднем составит 9% в год в период с 2012-2015 гг. (против среднего 15% роста в предыдущие 4 года). Динамика инвестиций в разведку и добычу основных клиентов «ЮТэйра» и выручки от внутренних авиационных работ в 2000-2015 гг. * Тренд построен по 7-летней средней сглаженной (цикл капиталовложений нефтяной отрасли) Источник: данные компаний, консенсус-прогноз аналитиков инвестиционных банков, расчеты ИК «РЕГИОН» 5. В период с 2017 по 2021 г. мы ожидаем темпа роста выручки в среднем 8,4% (от 7 до 12%). При этом по нашим оценкам средняя рентабельность по операционной прибыли за 5 лет с 2017 по 2021 гг. будет составлять 4,4% (немного выше предыдущей пятилетки (4,0%) и на уровне периода высоких темпов роста рынка в 2007-2011 гг.). Такая относительно высокая рентабельность связана с предполагаемым участием «ЮТэйра» в проекте «Роснефти» по освоению месторождений на шельфе Карского моря и, соответственно, оживлением вертолетного сегмента бизнеса группы. Мы ожидаем значимого эффекта от проекта с 2019 г. Среднегодовые темпы роста общей выручки группы в 2012-2015 гг., по нашим оценкам, будут варьироваться в диапазоне от 9% до 22% в год, при этом в среднем рост доходов перевозчика составит примерно 14%. Мы ожидаем, что в 2016 г. общая выручка превысит показатель 2011 г. чуть менее, чем в 2 раза, выручка от пассажирских перевозок вырастет немногим более, чем в 2 раза, а вертолетные работы принесут группе на 37% больше. Относительно небольшой рост выручки от вертолетных работ обусловлен замедлением операционных показателей. Таким образом, двигатель развития «ЮТэйра» сместится с вертолетных работ на пассажирские перевозки. В то же время, по нашему мнению, показатели рентабельности в среднем в среднесрочной перспективе будут ниже, чем ранее. В первую очередь это связано с замедлением высокорентабельного рынка вертолетных работ. Кроме того, мы ожидаем, что пассажирооборот группы (с учетом «ЮТэйр Украина») в 2016 г. 10.05.2012 14 увеличится вдвое по сравнению с прошлым годом, достигнув 27 млрд. пасс. км. (при перевозке 13,5 млн. человек). Пассажирский сегмент бизнеса «ЮТэйра» более затратный и менее доходный, поэтому в условиях его опережающего развития рентабельность группы снижается. Финансовые показатели группы «ЮТэйр» в 2010-2016 гг. (в млрд. руб.) Выручка Выручка от пассажирских перевозок Выручка от вертолетных работ Операционные расходы Расходы на топливо Доля топлива в себестоимости, % Расходы на персонал Доля персонала в себестоимости, % Расходы по операционной аренде Амортизация Операционная прибыль рентабельность, % EBITDA* рентабельность, % EBITDAR* рентабельность, % Чистая прибыль рентабельность, % 2010 44,4 26,0 15,7 41,2 8,6 20,8 7,8 19,0 3,7 3,1 3,1 7,1 6,2 14,0 9,9 22,3 0,4 0,9 2011 F 54,4 34,2 17,4 50,6 11,3 22,3 10,2 20,2 4,3 3,1 3,8 7,0 6,9 12,7 11,3 20,7 0,5 1,0 2012 F 66,6 44,2 19,2 63,2 14,4 22,8 12,4 19,6 5,1 3,5 3,4 5,1 6,9 10,4 12,0 18,0 0,7 1,0 2013 F 72,5 49,1 19,8 70,2 15,5 22,1 15,2 21,7 5,8 3,6 2,3 3,2 5,9 8,1 11,7 16,2 0,5 0,6 2014 F 80,6 55,4 21,2 78,1 16,3 20,8 18,4 23,6 6,3 3,9 2,4 3,0 6,3 7,9 12,6 15,7 0,5 0,6 2015 F 92,6 65,4 22,8 88,4 18,6 21,0 21,0 23,8 7,0 4,6 4,2 4,5 8,8 9,5 15,8 17,1 0,8 0,9 2016 F 102,3 73,7 23,9 98,1 19,9 20,3 24,2 24,7 7,9 5,0 4,3 4,2 9,3 9,0 17,2 16,8 0,9 0,8 * EBITDA= операционная прибыль+амортизация, EBITDAR=EBITDA+расходы по операционному лизингу Источник: данные компании, расчеты ИК «РЕГИОН» Расчет свободного денежного потока «ЮТэйра» в 2012 -2021 гг. (в млрд. руб.) Операционная прибыль Амортизация Расходы на налоги Операционная прибыль до амортизации и после налогов Капитальные затраты Изменение потребности в оборотном капитале Свободный денежный поток Дисконтированный свободный денежный поток WACC, % 2012 2013 2014 2015 2016 2017 2018 2019 2020 2021 3,4 3,5 2,3 3,6 2,4 3,9 4,2 4,6 4,3 5,0 4,4 5,6 4,7 6,4 4,9 7,0 5,1 7,6 5,3 8,3 0,3 0,2 0,2 0,4 0,4 0,9 0,9 1,0 1,0 1,1 6,6 5,7 6,1 8,4 8,8 9,1 10,2 10,9 11,7 12,5 3,0 5,0 4,5 3,0 2,1 5,0 4,0 3,0 2,0 1,5 -0,3 1,4 1,0 1,4 1,2 1,1 1,6 1,0 1,1 1,2 3,9 -0,7 0,6 3,9 5,6 3,0 4,6 6,8 8,6 9,8 3,9 -0,6 0,5 2,9 3,7 1,8 2,5 3,3 3,8 3,9 10,8 10,8 10,8 10,8 10,8 10,8 10,8 10,8 10,8 10,8 Источник: расчеты ИК «РЕГИОН» При расчете терминальной стоимости, мы основывались на долгосрочных темпах роста в 2%. Суммируя терминальную стоимость и дисконтированные свободные денежные потоки за 10 будущих лет и вычитая чистый долг, мы получили капитализацию методом DCF 13,1 млрд. руб. ($ 448,7 млн.) Отношение этого показателя к количеству акций компании дало оценку акции 24,3 руб. ($ 0,83). На 27 апреля 2012 г. акция «ЮТэйра» стоила 20,6 руб. Таким образом, метод DCF показал недооценку акций компании на 18%. 10.05.2012 15 Для оценки акций «ЮТэйра» методом аналогов, мы выбрали сравнение с двумя группами компаний. Для оценки сегмента пассажирских перевозок мы сравнивали «ЮТэйр» с SAS, Jet Airways и Garuda. Эти компании выбраны по схожести в структуре перевозок, составе флота и состоянии экономической среды. Оценка вертолетного сегмента производилась путем сравнения с Canadian Helicopters, Bristow Group и Seacor Holdings – сопоставимыми по флоту и основным направлениям деятельности публичными компаниями. Показатели парка и структуры перевозок «ЮТэйра» и аналогов по итогам 2011 г. Самолетный сегмент «ЮТэйр» SAS Jet Airways* Garuda Кол-во ВС 156** 215 101 87 Основные типы ВС Boeing, ATR Boeing, Airbus Boeing, ATR Boeing, Airbus Пассажиропоток, млн. чел. 6,8 27,2 17,8 17,1 Доля МВЛ в потоке, % 25% нд 32% 20% * Год закончился 31 марта 2012 г. ** Парк самолетов, выполняющий пассажирские перевозки Источник: данные компаний Вертолетный сегмент Кол-во ВС Основные типы ВС Налет, тыс. ч. «ЮТэйр» 338 МИ-8 139,6 Canadian Helicopters 155 Bell, Eurocopter 75,0 297** Bell, Sikorsky 233,9 175 Eurocopter нд Bristow Group* Seacor Holdings (Era) Основные направления ООН, нефтяная промышленность Нефтяная промышленность, медицинская помощь Нефтяная промышленность Нефтяная промышленность, медицинская помощь * Год закончился 31 марта 2012 г. ** Без учета тренажеров Источник: данные компаний Несмотря на то, что пассажирская выручка значительно больше выручки от авиационных работ, мы считаем, что оценка по двум группам аналогов должна иметь равнозначный вклад, т.к. именно вертолетный бизнес группы на самом деле генерирует свободный денежный поток. Сравнение «ЮТэйра» с зарубежными аналогами (на 27.04.2012) Компания Страна Цена акции, $ Капитализация, $ m. EV, $ m. EV/EBITDA 2013 EVR/EBITDAR 2013 EV/Sales 2013 "ЮТэйр" Россия 0,70 379,7 1 421,1 7,1 7,0 0,6 SAS Швеция 1,23 404,3 1 820,2 - 5,6 0,3 Jet Airways Индия 6,24 520,3 2 967,3 - 8,5 0,8 Garuda Canadian Helicopters Индонезия 0,08 1 755,4 1 998,9 - 6,5 0,5 Канада 33,81 442,9 508,3 16,4 - 1,7 Bristow Group США 47,86 1 683,2 2 368,4 4,1 - 1,5 Seacor Holdings США 93,37 507,8 1 082,2 3,5 Источник: данные компаний, консенсус прогноз аналитиков инвестиционных банков, расчеты ИК «РЕГИОН» 0,4 По методу аналогов мы получили переоценку акции «ЮТэйра» на 26%. Однако вследствие того, что вертолетные аналоги «ЮТэйра» значительно отличаются от российской авиакомпании средой регулирования и структурой бизнеса (большую 10.05.2012 16 часть в них занимает обслуживание нефтегазовых месторождений и отсутствуют заказы ООН), мы считаем, что оценку методом аналогов необходимо учитывать с весом в 30%. Остальные 70% приходятся на фундаментальный анализ методом DCF. Расчет цены акций методом аналогов Среднее EV/Sales Выручка «ЮТэйра» в 2013 г., $ млн. EV по EV/Sales Среднее EV/EBITDA (EV/EBITDAR для самолетов) EV по EV/EBITDA (EV/EBITDAR для самолетов) EV средняя EV методом аналогов Чистый долг, $ млн. Капитализация расчетная, $ млн. Целевая цена, $ Самолеты Вертолеты 0,52 1,23 1 675,4 675,4 866,7 830,4 6,9 5,5 -495,3 1 445,9 185,7 1 138,2 1 323,8 1 041,5 282,4 0,52 Источник: расчеты ИК «РЕГИОН» С помощью методов дисконтированного денежного потока и сравнения с аналогами мы получили целевую цену акций «ЮТэйра» - $ 0,74 (22 руб.). То есть мы считаем, что на конец апреля «ЮТэйр» недооценен на 5%. Расчет целевой цены акции «ЮТэйра» Расчетная капитализация, $ млн. Расчетная цена акции, $ Вес метода Целевая цена акции, $ Текущая цена, $ Потенциал роста, % Метод DCF 448,7 0,83 0,7 Метод аналогов 282,4 0,52 0,3 0,74 0,70 5% Источник: расчеты ИК «РЕГИОН» На наш взгляд, бизнес группы «ЮТэйр» развивается стабильно и устойчиво. Недавно акции группы вошли в котировальный список «А» первого уровня, став новой российской «голубой фишкой». Мы рекомендуем как в краткосрочной, так и в долгосрочной перспективе «держать» акции перевозчика. Потенциал акций авиационных компаний (цены в USD) Цена акции Bristow Group Canadian Helicopters Garuda IAG Jet Airways Lufthansa SAS Seacor Holdings Turkish Airways «Аэрофлот» «ЮТэйр» Целевая цена 54,00 38,41 0,08 3,28 5,33 16,28 1,34 97,00 1,86 2,24 0,74 Рыночная цена (27.04.2012) 47,86 33,81 0,08 2,88 6,24 13,20 1,23 93,37 1,52 1,61 0,70 Потенциал, % 13% 14% 8% 14% -15% 23% 9% 4% 22% 39% 5% Источник: данные компаний, бирж, консенсус-прогноз аналитиков инвестиционных банков, расчеты ИК «РЕГИОН» Существующая конъюнктура рынка и консенсус-прогнозы аналитиков инвестиционных банков по компаниям, используемые в нашем анализе, подтверждают, что большая часть авиакомпаний недооценена. Крупнейшие российские авиакомпании не стали исключением. 10.05.2012 17 ИК «РЕГИОН» Адрес: ул. Шаболовка, д.10, корпус 2, бизнес-центр "Конкорд" Многоканальный телефон: (495) 777 29 64 Факс: (495) 777 29 64 доб. 234 www.region.ru REUTERS: REGION BLOOMBERG: RGNM ОПЕРАЦИИ НА ДОЛГОВОМ РЫНКЕ РУБЛЕВЫЙ ОБЛИГАЦИОННЫЙ РЫНОК Владислав Владимирский ( доб. 268, [email protected] ) Василий Домась (доб. 244 , [email protected] ) Игорь Каграманян ( доб. 483, [email protected] ) Петр Костиков ( доб. 471, [email protected] ) Екатерина Шиляева ( доб. 253, [email protected] ) РЫНОК ЕВРООБЛИГАЦИЙ Богдан Крищенко ( доб.580 , [email protected] ) Максим Швецов ( доб. 402 , [email protected] ) ОРГАНИЗАЦИЯ ОБЛИГАЦИОННЫХ ЗАЙМОВ Павел Голышев (доб. 460, [email protected]) Аркадий Бородин ( доб. 539, [email protected]) Владимир Галкин (доб. 101, [email protected]) ДЕПАРТАМЕНТ АНАЛИТИЧЕСКИХ ИССЛЕДОВАНИЙ Валерий Вайсберг (доб. 192, [email protected]) Данный обзор носит исключительно информационный характер и не может рассматриваться как предложение к заключению сделок с компаниями ИК «РЕГИОН». Мы не претендуем на полноту и точность изложенной информации. Наши клиенты могут иметь позицию или какой-либо иной интерес в любой сделке прямо или косвенно упомянутой в тексте настоящего обзора. ИК «РЕГИОН» не несет ответственности за любой прямой или косвенный ущерб, наступивший в результате использования информации, изложенной в настоящем обзоре. Любые операции с ценными бумагами, упоминаемыми в настоящем обзоре, могут быть связаны со значительным риском. 10.05.2012 18