Соколова М.С.

реклама

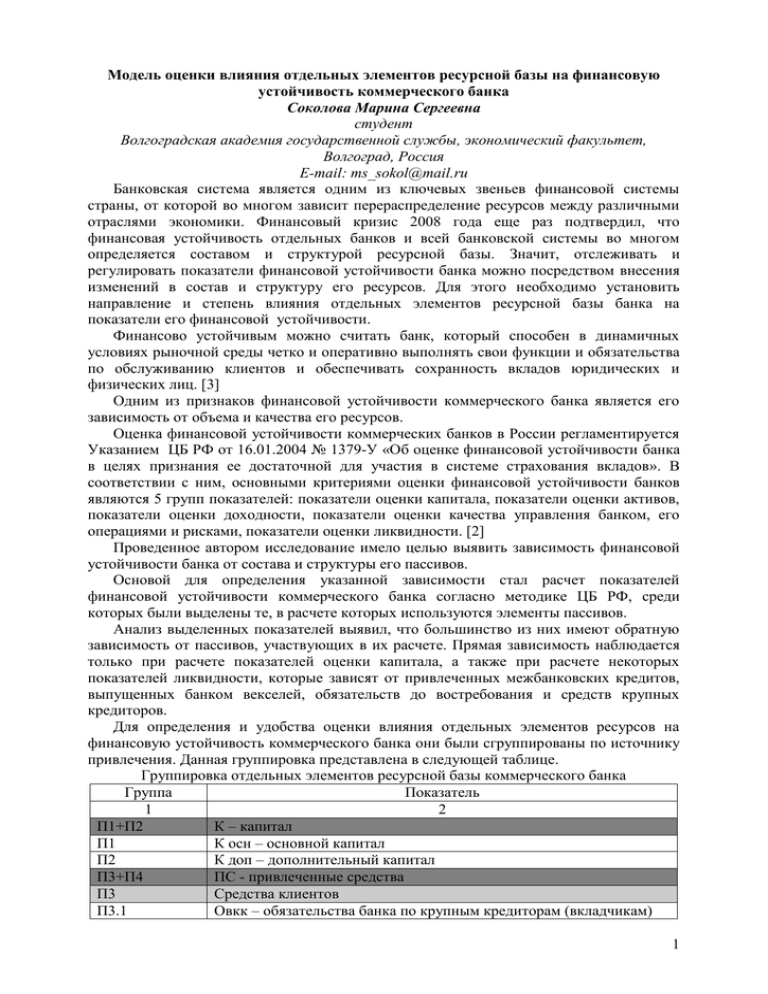

Модель оценки влияния отдельных элементов ресурсной базы на финансовую устойчивость коммерческого банка Соколова Марина Сергеевна студент Волгоградская академия государственной службы, экономический факультет, Волгоград, Россия E-mail: [email protected] Банковская система является одним из ключевых звеньев финансовой системы страны, от которой во многом зависит перераспределение ресурсов между различными отраслями экономики. Финансовый кризис 2008 года еще раз подтвердил, что финансовая устойчивость отдельных банков и всей банковской системы во многом определяется составом и структурой ресурсной базы. Значит, отслеживать и регулировать показатели финансовой устойчивости банка можно посредством внесения изменений в состав и структуру его ресурсов. Для этого необходимо установить направление и степень влияния отдельных элементов ресурсной базы банка на показатели его финансовой устойчивости. Финансово устойчивым можно считать банк, который способен в динамичных условиях рыночной среды четко и оперативно выполнять свои функции и обязательства по обслуживанию клиентов и обеспечивать сохранность вкладов юридических и физических лиц. [3] Одним из признаков финансовой устойчивости коммерческого банка является его зависимость от объема и качества его ресурсов. Оценка финансовой устойчивости коммерческих банков в России регламентируется Указанием ЦБ РФ от 16.01.2004 № 1379-У «Об оценке финансовой устойчивости банка в целях признания ее достаточной для участия в системе страхования вкладов». В соответствии с ним, основными критериями оценки финансовой устойчивости банков являются 5 групп показателей: показатели оценки капитала, показатели оценки активов, показатели оценки доходности, показатели оценки качества управления банком, его операциями и рисками, показатели оценки ликвидности. [2] Проведенное автором исследование имело целью выявить зависимость финансовой устойчивости банка от состава и структуры его пассивов. Основой для определения указанной зависимости стал расчет показателей финансовой устойчивости коммерческого банка согласно методике ЦБ РФ, среди которых были выделены те, в расчете которых используются элементы пассивов. Анализ выделенных показателей выявил, что большинство из них имеют обратную зависимость от пассивов, участвующих в их расчете. Прямая зависимость наблюдается только при расчете показателей оценки капитала, а также при расчете некоторых показателей ликвидности, которые зависят от привлеченных межбанковских кредитов, выпущенных банком векселей, обязательств до востребования и средств крупных кредиторов. Для определения и удобства оценки влияния отдельных элементов ресурсов на финансовую устойчивость коммерческого банка они были сгруппированы по источнику привлечения. Данная группировка представлена в следующей таблице. Группировка отдельных элементов ресурсной базы коммерческого банка Группа Показатель 1 2 П1+П2 К – капитал П1 К осн – основной капитал П2 К доп – дополнительный капитал П3+П4 ПС - привлеченные средства П3 Средства клиентов П3.1 Овкк – обязательства банка по крупным кредиторам (вкладчикам) 1 1 2 П3.2 Овт – обязательства до 30 календарных дней П3.2.1 Овм – обязательства до востребования П3.3 Иные обязательства перед клиентами П4 Недепозитные средства П4.1 ПСбк – полученные межбанковские кредиты П4.2 Ов – выпущенные банком векселя П4.3 Иные недепозитные средства Достоинством предложенной группировки является возможность проанализировать воздействие как более широких по охвату показателей, таких как капитал, привлеченные средства, так и выявить детальное воздействие отдельных элементов, входящих в состав крупных показателей (например, полученные межбанковские кредиты в составе привлеченных средств) на финансовую устойчивость банка. Для определения изучаемой зависимости была пройдена цепь из 3 этапов. 1. Определение доли выделенных показателей в объеме укрупненных элементов и в общем размере ресурсов. 2. Описание выделенных показателей финансовой устойчивости с использованием обозначений соответствующих составленной группировке. 3. Анализ влияния выделенных элементов ресурсной базы на показатели финансовой устойчивости банка. Основой 3 этапа стал расчет коэффициента влияния пассивов, который определяется в соответствии с установленным методикой Банка России порядком расчета показателя и весом данного показателя в соответствующей группе показателей финансовой устойчивости, и может быть рассчитан по следующей формуле: Pi Vi / M , где Pi – влияние i-го пассива на группу показателей финансовой устойчивости; Vi – веса показателей в расчете которых участвует i-й пассив; M - сумма весов всех показателей группы. В результате анализа исследуемой зависимости на примере АКБ «НЗБанк» можно сказать, что, несмотря на меньшую долю, наибольшее влияние на финансовую устойчивость коммерческого банка оказывают элементы капитала. Таким образом, проведенное исследование позволило установить зависимость между финансовой устойчивостью и элементами ресурсной базы и количественно выразить эту зависимость. Влияние отдельных пассивов на значения показателей финансовой устойчивости является индивидуальным и зависит от структуры ресурсов банка. Проведенный анализ подтверждает, что ресурсная база банка является важным фактором, влияющим на его финансовую устойчивость. Отслеживание финансовой устойчивости является необходимым не только для самого банка, как способ контроля своей деятельности. Ее результаты так же влияют на конкурентоспособность банка, и, следовательно, привлекательность его для клиентов, за счет средств которых формируется основная часть ресурсов. Литература 1. Методика (алгоритмы) расчета показателей финансовой устойчивости банка // Информационно-аналитические материалы Банка России 2. Об оценке финансовой устойчивости банка в целях признания ее достаточной для участия в системе страхования вкладов: Указание ЦБ РФ от 16.01.2004 № 1379-У (ред. от 27.10.2009) 3. Готовчиков И. Ф. Финансовая устойчивость банка: http://www.banktech.ru/view.php?id=110 2