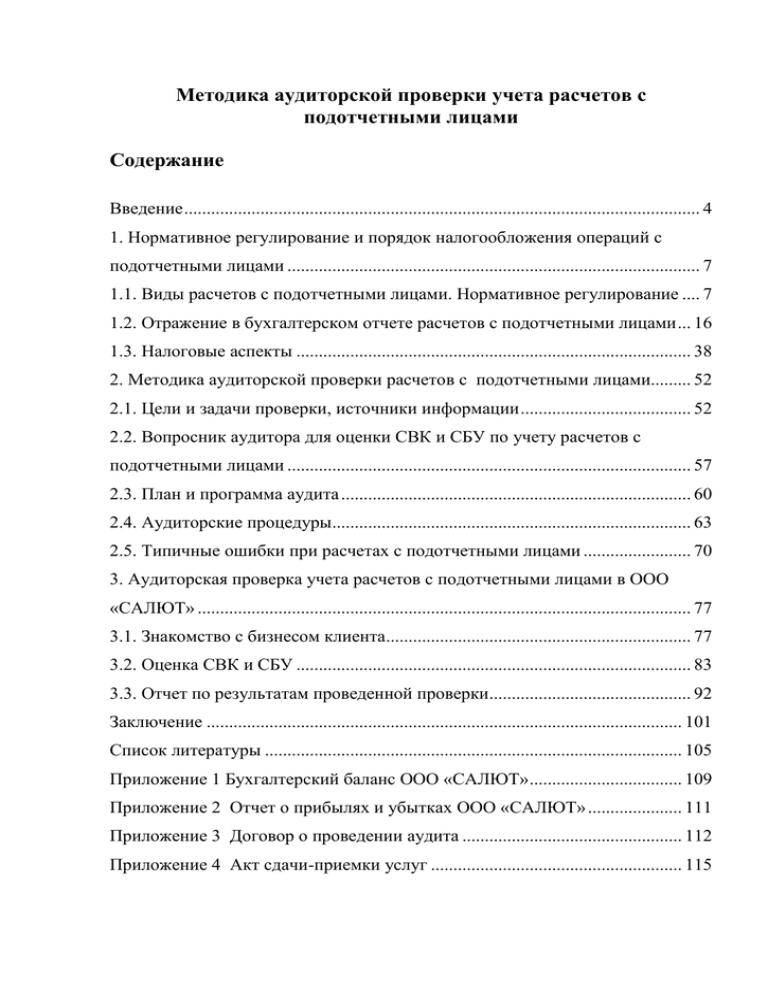

Методика аудиторской проверки расчетов с подотчетными лицами

реклама