Расчет себестоимости запасов: не так, как привык бухгалтер

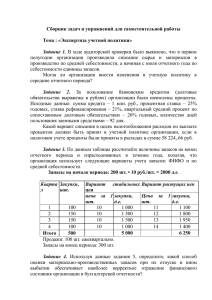

реклама

29 W W W.MSFO-PRACTICE.RU нюансы методологии Расчет себестоимости запасов: не так, как привык бухгалтер В редакцию журнала пришло письмо с вопросом по статье «Введение в МСФО. Стандарт (IAS) 2 “Запасы”». Там утверждается, что себестоимость реализации рассчитывается как балансирующая величина между остатками запасов на начало периода плюс затраты на приобретение и переработку запасов минус остатки запасов на конец отчетного периода. Читатель интересуется, как применить данную формулу, если себестоимость запасов рассчитывается методом ФИФО? О твет на этот вопрос важен тем, что за кажущейся частной тематикой расчета себестоимости скрывается разница в фундаментальных подходах МСФО и РСБУ. Статья «Введение в МСФО. Стандарт (IAS) 2 “Запасы”» («МСФО на практике», № 7, 2013) демонстрирует, как реализуется так называемый балансовый подход международных стандартов, задекларированный в Концептуальных основах финансовой отчетности, при учете запасов. Продолжим рассмотрение балансового подхода МСФО на примере использования метода ФИФО для учета запасов. РАЗНИЦА МЕЖДУ МСФО И РСБУ Прежде всего следует заметить, что термин «расчет себестоимости методом ФИФО» с точки зрения российского бухгалтерского учета и международных стандартов относится к расчету разных показателей. РСБУ. В российском бухгалтерском учете термин «расчет себестоимости методом ФИФО» применяется к расчету себестоимости реализованной продукции (товаров). Пункт 16 раздела III «Отпуск материально-производственных запасов» ПБУ 5/01 «Учет материально-производственных запасов» говорит: «При отпуске материально-производственных запасов… в производство и ином выбытии их оценка производится одним из следующих способов: • по себестоимости каждой единицы; • по средней себестоимости; • по себестоимости первых по времени приобретения материально-производственных запасов (метод ФИФО)». МСФО. В международных стандартах термин «расчет себестоимости методом ФИФО» применяется к расчету себестоимости запасов, еще не проданных (не выбывших) на отчетную дату. Можно возразить, что с математической точки зрения не имеет значения, что мы оцениваем – себестоимость реализованных (выбывших) запасов или себестоимость оставшихся запасов на складах. Действительно, в данном случае математические расчеты дают одинаковый результат. Ответ подготовил Михаил Кузьмин, DipIFRrus ACCA, DipNRFrus ACCA, DipPM–rus CIMA, аттестованный аудитор, член Российской коллегии аудиторов, ведущий проекта www.msfo-training.ru 30 нюансы методологии Но изучающим международные стандарты важно понимать, что абсолютное большинство МСФО (за редким исключением) направлены на определение порядка расчета балансовых величин, то есть тех значений, которые мы должны представить в отчете о финансовом положении. Вернемся к обсуждению запасов. Строго говоря, расчет себестоимости запасов (допустим, тем же методом ФИФО) не завершает оценку балансовой стоимости запасов на отчетную дату, а является одним из элементов этой оценки, состоящей из трех основных шагов. Шаг 1. Первоначальная оценка запасов (куда включаются затраты на приобретение, доставку, переработку и прочие затраты). Шаг 2. Расчет себестоимости запасов на отчетную дату одним из способов: с идентификацией конкретных затрат для идентифицируемых единиц запасов; метод ФИФО или метод средневзвешенной стоимости. Для удобства также могут использоваться методы оценки себестоимости: по нормативным затратам или метод учета по розничным ценам. Шаг 3. Оценка запасов на отчетную дату по наименьшей сумме из: • себестоимости запасов (рассчитанной на шаге 2); • чистой цены продажи. Себестоимость реализации при этом определяется как балансирующая величина между остатками запасов на начало периода плюс затраты на приобретение и переработку запасов минус остатки запасов на конец отчетного периода. ПРИМЕР Продемонстрируем работу этой формулы на примере использования метода ФИФО. Компания «Дельта» – торговая. На 31 декабря 2014 года в запасах учитывались 3 единицы товара по балансовой стоимости 100 долл. за единицу (итого на сумму 300 долл.). В течение 2015 года проведены операции: •• июль: приобретение 1 единицы товара за 110 долл.; •• август: приобретение 1 единицы товара за 120 долл.; •• сентябрь: приобретение 1 единицы товара за 130 долл.; •• ноябрь: продажа 4 единиц товара по цене 150 долл. В декабре 2015 года производитель товара представил рынку новую модификацию товара, в результате чего рыночная цена товара, находящаяся в запасах «Дельты», уменьшилась до 80 долл. Можно обоснованно считать, что затраты на реализацию составляют 10 процентов от цены реализации товара. «Дельта» использует метод ФИФО для расчета себестоимости однотипных запасов. Как данная ситуация будет представлена в финансовой отчетности «Дельта» за год, закончившийся 31 декабря 2015 года? Решение. Затраты на приобретение 3 единиц товара за 2015 год составили 360 долл. (110 + 120 + 130). Остаток товаров на 31 декабря 2015 года – 2 единицы (3 + 3 – 4). МСФО НА ПРАКТИКЕ №2 ФЕВРА ЛЬ 2016 W W W.MSFO-PRACTICE.RU 31 нюансы методологии Оценка себестоимости запасов на 31 декабря 2015 года методом ФИФО равна 250 долл. (130 + 120). Чистая цена реализации 1 единицы товара на 31 декабря 2015 года – 72 долл. (80 – 80 � 10%). На 31 декабря 2015 года запасы оцениваются по наименьшей сумме из: •• себестоимости запасов – 250 долл.; •• чистой цены реализации запасов – 144 долл. (72 долл. � 2 единицы). Вывод: оценка запасов на 31 декабря 2015 года составляет 144 долл. Себестоимость реализации равна 516 долл. (запасы на начало года – 300 долл. + + закупки 360 долл. – запасы на конец года 144 долл.). Выручка от реализации – 600 долл. (4 единицы � 150 долл.). Затраты на реализацию (коммерческие расходы) – 60 долл. (4 единицы � � 150 долл. � 10%). Выписка из Отчета о совокупном доходе за 2015 год, долл. Прибыли и убытки: •• выручка – 600; •• себестоимость реализации – (516); •• валовая прибыль – 84; •• коммерческие расходы – (60); •• прибыль до налога – 24. Выписка из Отчета о финансовом положении на 31 декабря 2015 года, долл. Краткосрочные активы: •• запасы – 144. ВЛИЯНИЕ ОБЕСЦЕНЕНИЯ ЗАПАСОВ Применение данной формулы расчета себестоимости реализации дает точное значение затрат, связанных с запасами, которые должны быть признаны в качестве расходов в прибылях и убытках. В то же время вследствие использования данной формулы в показатель «Себестоимость реализации» включаются как затраты, непосредственно связанные с реализованными запасами, так и расходы по обесценению запасов, еще не реализованных на отчетную дату. В российском бухгалтерском учете расходы по обесценению запасов относятся к прочим расходам в соответствии с пунктом 11 ПБУ 10/99 «Расходы организации». В международных стандартах нет такой жесткой регламентации, как в российском учете, в какую статью должны быть включены расходы по обесценению запасов. Совместный анализ требований пункта 36 МСФО (IAS) 2 и пункта 98 МСФО (IAS) 1 позволяет сделать вывод о том, что расходы по обесценению запасов должны либо показываться отдельной статьей в отчете о совокупном доходе (раздел «Прибыли и убытки»), либо включаться в более крупную агрегирующую статью и раскрываться в примечаниях к финансовой отчетности (используемый подход должен быть закреплен в учетной политике предприятия). 32 нюансы методологии Важно учитывать, что рассматриваемая формула расчета себестоимости реализации широко используется при решении экзаменационных задач профессиональной квалификации АССА (F3, F7, DipIFR), однако в реальном учете имеет ограничения. Если в соответствии с учетной политикой предприятия расходы на обесценение запасов включаются в статью, отличную от себестоимости реализации, необходимо отдельно рассчитывать себестоимость реализованных запасов и расходы от обесценения запасов. Если же в соответствии с учетной политикой предприятие включает расходы на обесценение запасов в статью «Себестоимость реализации», то может с успехом использовать эту формулу: Себестоимость реализации = Запасы на начало периода + Затраты на приобретение и переработку запасов – Запасы на конец периода. МСФО НА ПРАКТИКЕ №2 ФЕВРА ЛЬ 2016 ЭЛЕКТРОННЫЙ ЖУРНАЛ О МЕЖДУНАРОДНЫХ СТАНДАРТАХ ФИНАНСОВОЙ ОТЧЕТНОСТИ Читайте в следующих выпусках Как не допустить манипуляции с банковской отчетностью Сложная макроэкономическая ситуация и повышенное внимание Банка России заставляет некоторые малые и средние организации идти на ухищрения, чтобы сохранить лицензию. В статье приводятся бизнес-кейсы, которые позволят понять, как манипуляции могут повлиять на финансовую отчетность. А также рассматриваются схемы манипуляций банков, которые привели к их закрытию. Дополнительный вклад в имущество компании – актив или расход? По законодательству только вклад в уставный капитал гарантирует инвестору прямое получение экономических выгод, а вклад в добавочный капитал напрямую не связан с их получением. Это ставит под сомнение выполнение одного из критериев признания актива. При этом, как показывает практика, сумма дополнительных вкладов может во много раз превосходить сумму уставного капитала. Кому и зачем раскрывать информацию о связанных сторонах Четкое структура материала позволяет быстрее читать, а схематичное представление – находить нужную информацию. Какие суммы раскрывать в примечаниях к отчетности в зависимости от отношений контроля и надо ли раскрывать информацию о контролирующей стороне, если материнская компания не составляет финансовую отчетность? ОФОРМИТЬ ПОДПИСКУ ВЫ МОЖЕТЕ ПО ТЕЛ. (495) 225-23-95 ИЛИ НА САЙТЕ WWW.MSFO-PRACTICE.RU