повышение эффективности управления суверенными фондами

реклама

Федеральное государственное образовательное бюджетное учреждение

высшего образования

«Финансовый университет при Правительстве Российской Федерации»

На правах рукописи

Васин Евгений Александрович

ПОВЫШЕНИЕ ЭФФЕКТИВНОСТИ

УПРАВЛЕНИЯ СУВЕРЕННЫМИ ФОНДАМИ

В РОССИЙСКОЙ ФЕДЕРАЦИИ

Специальность 08.00.10 – Финансы, денежное обращение и кредит

ДИССЕРТАЦИЯ

на соискание ученой степени

кандидата экономических наук

Научный руководитель:

доктор экономических наук, доцент

Куцури Георгий Николаевич

Москва – 2015

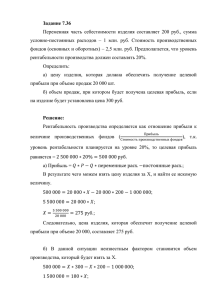

2

ОГЛАВЛЕНИЕ

ВВЕДЕНИЕ ............................................................................................................................... 4

ГЛАВА 1. МЕТОДОЛОГИЧЕСКИЕ ОСНОВЫ ЭФФЕКТИВНОГО УПРАВЛЕНИЯ

СУВЕРЕННЫМИ ФОНДАМИ ........................................................................................... 12

1.1 Теоретические особенности формирования и использования средств суверенных

фондов ....................................................................................................................................... 12

1.2 Современные методы оценки эффективности управления суверенными фондами 32

ГЛАВА 2. АНАЛИЗ

ЭФФЕКТИВНОСТИ

УПРАВЛЕНИЯ

СУВЕРЕННЫМИ

ФОНДАМИ В РОССИЙСКОЙ ФЕДЕРАЦИИ ................................................................ 55

2.1 Характеристика механизма формирования и использования средств суверенных

фондов ....................................................................................................................................... 55

2.2 Оценка эффективности инвестирования средств суверенных фондов ..................... 76

2.3 Анализ организационной структуры управления средствами суверенных фондов 95

ГЛАВА 3. ПУТИ

ПОВЫШЕНИЯ

ЭФФЕКТИВНОСТИ

УПРАВЛЕНИЯ

СУВЕРЕННЫМИ ФОНДАМИ В РОССИЙСКОЙ ФЕДЕРАЦИИ ........................... 101

3.1 Направления

совершенствования

механизма

управления

российскими

суверенными фондами .......................................................................................................... 101

3.2 Моделирование эффективного инвестиционного портфеля Резервного фонда и

Фонда национального благосостояния ................................................................................ 117

3.3 Развитие инвестиций в инфраструктурные проекты ................................................ 131

ЗАКЛЮЧЕНИЕ .................................................................................................................... 144

СПИСОК ЛИТЕРАТУРЫ .................................................................................................. 151

ПРИЛОЖЕНИЕ А Характеристика суверенных фондов ................................................ 169

ПРИЛОЖЕНИЕ Б Международная статистика по суверенным фондам ...................... 171

ПРИЛОЖЕНИЕ В Правила формирования суверенных фондов, образованных за счет

золотовалютных резервов ..................................................................................................... 176

ПРИЛОЖЕНИЕ Г Принципы транспарентности Линабурга-Мадуэлла ....................... 178

3

ПРИЛОЖЕНИЕ Д Логика оценки эффективности управления суверенными фондами

.................................................................................................................................................. 179

ПРИЛОЖЕНИЕ Е Схема финансирования ненефтегазового дефицита федерального

бюджета .................................................................................................................................. 180

ПРИЛОЖЕНИЕ Ж Сведения о движении средств на счетах российских суверенных

фондов ..................................................................................................................................... 181

ПРИЛОЖЕНИЕ И Программный код в ППП «MATLAB» для моделирования

эффективной границы портфелей российских суверенных фондов ................................ 183

ПРИЛОЖЕНИЕ К Распределение вероятностей доходностей индексов активов в

портфеле российских суверенных фондов .......................................................................... 190

4

ВВЕДЕНИЕ

Актуальность темы исследования. Существующие экономические реалии

требуют более пристального внимания к функционированию суверенных фондов,

которые, с одной стороны, можно рассматривать как финансовые резервы, с другой

стороны, они являются крупнейшими участниками международного финансового

рынка. Зачастую использование средств суверенных фондов остается единственным

возможным антикризисным инструментом, позволяющим восполнить недополученные

в период кризиса доходы бюджета, стабилизировать финансовые рынки, обеспечить

приемлемый уровень ликвидности в кредитной системе государства, восстановить

потребительский спрос и доверие граждан к финансовой системе. Суверенные фонды

зарекомендовали себя как действенный инструмент государственного воздействия на

экономику более чем в 50 странах мира, в том числе в Российской Федерации.

Сырьевая зависимость экономики и ее усиление в долгосрочном периоде не

оказывает мультиплицирующего эффекта на уровень жизни населения. Свойство

невозобновляемости и исчерпаемости природных ресурсов накладывает существенное

ограничение и на экономическое развитие страны.

Зависимость российской экономики от нефтегазовых доходов постоянно

возрастает.

Степень

диверсификации

российской

экономики

за

период

функционирования в России суверенных фондов не изменилась. Так по данным

Росстата и Банка России на 01 июля 2014 года доля валовой добавленной стоимости,

создаваемая добывающей отраслью в общем объеме валовой добавленной стоимости,

формируемой всей экономикой, выросла в 2013 году по сравнению с 2003 годом на 4,2%

и составила 10,8%, а доля экспорта сырой нефти, нефтепродуктов, природного газа,

сжиженного газа в общем объеме экспорта выросла на 13,8% и составила 68% от общего

объема экспорта товаров.

Усиливающаяся зависимость экономики России от цен на энергоресурсы является

причиной

макроэкономической,

региональной

и

структурной

дестабилизации

экономического развития. Для обеспечения сбалансированности федерального бюджета

при падении цен на нефть, а также для обеспечения связывания излишней долларовой

ликвидности в России функционируют Резервный фонд и Фонд национального

благосостояния. По данным Минфина России на начало 2015 года объем средств

5

Резервного фонда составил 4 945,49 млрд. рублей, а объем средств Фонда

национального

благосостояния

достиг

величины

в

4 388,09

млрд.

рублей,

в

совокупности - около 12,1% ВВП страны.

Несмотря на внушительные накопления, есть основания предполагать, что

управление

Резервным

фондом

и

Фондом

национального

благосостояния

характеризуется низкой эффективностью.

Инвестирование

средств

российских

суверенных

фондов

характеризуется

использованием консервативной инвестиционной стратегии, которая на долгосрочном

временном интервале не является оптимальной и нуждается в корректировке.

Главными недостатками при организации управления суверенными фондами в

России являются: неразвитость системы критериев оценки эффективности управления,

слабая увязка профиля обязательств фондов с их целями создания, отсутствие

долгосрочной инвестиционной стратегии - что в итоге снижает как эффективность

государственного финансового регулирования социально-экономических процессов, так

и макроэкономическую устойчивость страны.

В

этой

связи

вопросы

уточнения

методологических

основ

управления

суверенными фондами, разработки их долгосрочной инвестиционной стратегии в

настоящее время являются актуальными.

Степень разработанности проблемы. Активная роль суверенных фондов в

финансовой

и

экономической

политике

исследовалась

М.А.

Абрамовой,

Л.М. Архипцевой, С.Ю. Витте, А.П. Вавиловым, Ю.М. Ворониным, Е.Т. Гайдаром,

Е.Т. Гурвичем, М.В. Данилиной, Е.А. Ермаковой, М.Ю. Копейкиным, А.Л. Кудриным,

А.Ю. Кнобелем, Е.В. Лебединской, О.В. Павлюковой, Г.С. Пановой, Е.М. Петриковой,

А.В. Розановым, Б.Б. Рубцовым, Э.С. Рустамовым, О.Г. Солнцевым, В.К. Сенчаговым,

А.Н. Сухаревым, А.В. Улюкаевым, А.Б. Фельдманом и другими.

Различные аспекты проблем, связанных с управлением суверенными фондами,

исследовали зарубежные ученые, в частности, Я. Абдих, М. Аллен, Ш. Бернштайн,

М. Виллафуерте, Ф. Гартон, А. Гельба, Р. Грава, Д. Джонсон-Калари, Д. Дэвис,

Ф. Конрад, К. Къяр, Д. Лернер, П. Лопез-Мерфи, С. Монтенегро, Р. Оссовски,

А. Ройтман, А. Феделино, Д. Урбан, Х. Хессе, Р.Ф. Харрод, Э.Х. Хансен, Б. Шреер,

В. Шуберт и другие.

6

Функционированию суверенных фондов на рынках ценных бумаг были

посвящены работы М.Г. Бароновской, П.А. Казакевича, А.В. Левченко.

В отечественных и зарубежных публикациях, посвященных суверенным фондам,

основной акцент делается на исследовании вопросов

повышения доходности

управления портфелем инвестиций суверенных фондов, выборе определенного

направления расходования средств суверенных фондов. При этом практически не

рассматриваются проблемы управления суверенными фондами как финансовыми

резервами, их результативность как инструмента государственного регулирования, не

оценивается эффективность управления суверенными фондами.

Необходимость проведения комплексного исследования механизма управления

суверенными фондами определяет постановку его цели и задач.

Цель и задачи исследования. Целью диссертации является решение научной

задачи развития методологии формирования и использования средств суверенных

фондов, имеющей существенное значение для развития механизма

управления

финансовыми резервами и повышения результативности государственного финансового

регулирования социально-экономических процессов в Российской Федерации.

Для достижения указанной цели поставлены следующие задачи:

— развить методологические подходы к управлению суверенными фондами на

основе уточнения целей их формирования и типологии, а также уточнить

элементы

управления суверенными фондами и предложить инструменты их реализации;

— разработать систему критериев и параметров для оценки эффективности

управления различными видами суверенных фондов;

— обосновать

комплекс

мер

по

повышению

эффективности

управления

суверенными фондами;

— разработать долгосрочные инвестиционные стратегии суверенных фондов,

основанные на сочетании различных классов активов и их удельных весов в портфеле.

Объектом исследования являются суверенные фонды.

Предметом исследования являются финансовые отношения, возникающие в

процессе формирования и использования средств суверенных фондов.

Научная новизна исследования заключается в разработке системного подхода к

управлению суверенными фондами, в частности, в уточнении содержания управления

7

этими фондами, обосновании критериев и параметров оценки эффективности

управления.

Новыми являются следующие научные результаты:

Определены принципы формирования и использования средств суверенных

1.

фондов: стратегической координации, полноты формирования и использования средств

фонда,

целеполагания

ответственности,

в

управлении,

эффективного

эффективного

инвестирования,

управления,

независимости,

социальной

прозрачности

(С. 31-32). Применение данных принципов позволило научно обосновать необходимость

уточнения целей функционирования суверенных фондов в Российской Федерации и

состав доходов, зачисляемых в эти фонды.

2.

Уточнены содержание и элементы управления суверенными фондами, что

является основой для совершенствования механизма формирования и использования

средств этих фондов (С. 33-35). При этом управление предлагается рассматривать как

деятельность

управляющего

фондом

по

разработке

и

совершенствованию

инвестиционной стратегии, правил, методов и способов формирования и использования

средств суверенных фондов и приведение их в состояние, позволяющее достичь цели

создания фондов. К элементам управления в работе отнесены: целеполагание,

установление правил формирования и использования средств фонда, разработка

инвестиционной стратегии, формирование организационной структуры управления,

формирование и использование средств фонда, инвестирование средств фонда, учет и

отчетность операций со средствами фонда, а также контроль деятельности фонда.

3.

Разработана система критериев и параметров для оценки эффективности

управления различными видами суверенных фондов (С. 36-52). При этом в качестве

критериев

предложены:

обеспечение

устойчивости

бюджета;

проведение

антициклической бюджетной политики; обеспечение ликвидности активов фонда,

максимизация доходности инвестиций при адекватном уровне риска, социальноэкономическая эффективность инвестиционных проектов, обеспечение максимальной

прозрачности деятельности, соответствие степени использования конъюнктурных

доходов выбранной экономической политике.

4.

Определены

концептуальные

подходы

к

разработке

долгосрочной

инвестиционной стратегии суверенных фондов Российской Федерации на основе

моделирования

эффективной

границы

портфелей

Резервного

фонда

и

Фонда

8

национального благосостояния и уточнения критериев отбора инфраструктурных

проектов для финансирования за счет средств суверенных фондов (С. 116-140). Такой

подход позволяет, с одной стороны, повысить доходность портфельных инвестиций, с

другой – обеспечить устойчивые темпы социально-экономического развития страны за

счет инвестирования в наиболее приоритетные проекты.

Теоретическая и практическая значимость исследования. Теоретическая

значимость исследования состоит в том, что основные выводы и положения

диссертации развивают методологические основы управления суверенными фондами,

формируют современные подходы к формированию, инвестированию и использованию

средств

суверенных

фондов,

определяют

условия

эффективного

управления

суверенными фондами различных видов.

Практическая значимость исследования заключается в том, что разработанные в

диссертации теоретические положения, рекомендации, методики, предложения по

внесению изменений и дополнений в нормативные правовые акты направлены на

повышение эффективности функционирования суверенных фондов как инструментов

государственного финансового регулирования и могут быть использованы органами

государственной власти при уточнении организационно-правовых и методических основ

управления суверенными фондами.

Наиболее значимыми авторскими разработками являются:

— методика критериальной оценки эффективности управления суверенными

фондами;

— рекомендации по отбору инфраструктурных проектов, финансируемых за счет

средств суверенных фондов;

— алгоритм

формирования

эффективной

границы

портфелей

российских

суверенных фондов.

Методология и методы исследования. Методологическую основу исследования

составили принципы диалектического познания. В процессе исследования были

применены общенаучные методы и приемы познания, в частности, анализ и синтез,

метод восхождения от абстрактному к конкретному, метод идеализации, метод

формализации, метод сравнения, метод моделирования, метод индукции и дедукции.

В качестве теоретической основы использованы результаты фундаментальных и

прикладных

исследований,

опубликованных

в

научно-практических

статьях,

9

монографиях, диссертациях, материалах международных организаций и научных

конференций.

В качестве эмпирической базы исследования использовалась информация из

аналитических обзоров и материалов МВФ, центральных банков, со страниц интернетсайтов, посвященных суверенным фондам. Информационной базой статистических и

вероятностных расчетов послужили данные, размещенные на официальных сайтах

Федерального казначейства, Министерства финансов Российской Федерации, Банка

России, Института исследования суверенных фондов, а также данные информационноаналитических агентств «Bloomberg» и «Thompson Reuters».

Область исследования. Диссертационная работа выполнена в соответствии с

пунктом 2.10 «Концепция и системный анализ государственных финансов» Паспорта

специальности 08.00.10 - Финансы, денежное обращение и кредит (экономические

науки).

Положения диссертации, выносимые на защиту:

тенденции развития суверенных фондов, выявленные на основе изучения

1)

зарубежного и отечественного опыта создания и функционирования суверенных

фондов,

определяющие

особенности

формирования

и

использования

средств

суверенных фондов, разработки и реализации инвестиционных стратегий, управления

фондами (С. 21-23);

2)

концептуальные подходы к эффективному и ответственному управлению

суверенными фондами (С. 31-36);

3)

категориальный

и

методический

аппарат

оценки

эффективности

управления суверенными фондами исходя из целей и задач их функционирования

(С. 36-52);

4)

инструментарий формирования долгосрочной инвестиционной стратегии

суверенных фондов, основанный на риск-ориентированном подходе к формированию

инвестиционных активов в портфеле фондов (С. 117-130);

5)

критерии выбора инфраструктурных проектов для инвестирования средств

российских суверенных фондов (С. 131-133; С. 135-136; С.139-140).

Степень достоверности, апробация и внедрение результатов исследования.

Достоверность результатов диссертационной работы подтверждается тем, что

концепция

исследования

основывается

на

общенаучных

принципах

познания

10

экономических явлений, учитывает требования эффективного и ответственного

управления

государственными

финансовыми

активами.

Все

предлагаемые

в

исследовании решения аргументированы с использованием системного подхода,

методов экспертных оценок, статистического анализа и сравнений, базируются на

изучении

отечественного

и

зарубежного

опыта

управления

государственными

финансовыми активами, анализе широкого круга источников информации. В процессе

исследования были использованы современные методики сбора и обработки исходной

информации, данные Росстата, Министерства финансов Российской Федерации,

Федерального казначейства.

Основные положения и результаты исследования обсуждались и получили

одобрение на международной конференции «Экономические и социальные науки:

прошлое, настоящее и будущее» (Москва, ФГОБУ ВПО «Финансовый университет при

Правительстве Российской Федерации», ОАО «Институт исследования товародвижения

и конъюнктуры оптового рынка», 10 апреля 2012 года), на 1 Международном конкурсе

научных работ студентов и аспирантов (Москва, ФГОБУ ВПО «Финансовый

университет при Правительстве Российской Федерации», март - май 2012 года), на

международной

конференции

«Экономика

в

условиях

глобализации

мировых

экономических процессов» (г. Львов, Украина, Общественная организация «Львовская

экономическая фундация», 5-6 апреля 2013 года).

Диссертация выполнена в рамках научно-исследовательских работ, проведенных

в Финансовом университете по комплексной теме «Устойчивое развитие России в

условиях глобальных изменений» по кафедральной подтеме «Развитие финансовой

системы Российской Федерации в условиях глобальных изменений».

Материалы диссертации используются в практической деятельности Отдела

управления

суверенными

фондами

Департамента

государственного

долга

и

государственных финансовых активов Министерства финансов Российской Федерации.

В частности, используется алгоритм формирования эффективной границы портфелей,

основанный на оптимизации сочетания различных видов ценных бумаг и их весов в

инвестиционных портфелях, сформированных за счет средств Резервного фонда и

Фонда

национального

благосостояния.

Долгосрочные

целевые

ориентиры

по

доходности и риску, полученные с помощью указанного алгоритма, используются в

11

рамках разработки долгосрочной инвестиционной стратегии Резервного фонда и Фонда

национального благосостояния.

Использование результатов диссертационной работы способствовало улучшению

качества анализа управления суверенных фондов Российской Федерации и повышению

эффективности размещения средств указанных фондов.

Материалы

исследования

используются

кафедрой

«Государственные

и

муниципальные финансы» ФГОБУ ВО «Финансовый университет при Правительстве

Российской Федерации» в преподавании учебных дисциплин: «Государственные и

муниципальные финансы», «Государственные и муниципальные доходы».

Внедрение результатов диссертации в указанных организациях подтверждено

соответствующими справками.

Публикации. По теме диссертации опубликовано 7 работ общим объемом

6,47 п.л. (авторский объем – 6,02 п.л.), из них в т.ч. 5 статей общим объемом 6,02 п.л.

(авторский объем – 5,57 п.л.) опубликованы в рецензируемых научных изданиях,

определенных ВАК Минобрнауки России.

Структура и объем работы обусловлены целью, задачами и логикой

проведенного исследования. Диссертация состоит из введения, трех глав, заключения,

списка литературы из 159 источников и 9 приложений. Основной текст диссертации

изложен на 150 страницах, содержит 30 таблиц, 13 формул и 22 рисунка.

12

ГЛАВА 1

МЕТОДОЛОГИЧЕСКИЕ ОСНОВЫ ЭФФЕКТИВНОГО УПРАВЛЕНИЯ

СУВЕРЕННЫМИ ФОНДАМИ

1.1 Теоретические особенности формирования и использования средств

суверенных фондов

В последнее время, экономисты часто оперируют понятием Sovereign Wealth Fund

(SWF) «суверенный фонд благосостояния», а также используют схожие понятия

«суверенный фонд», «фонд национального благосостояния», «стабилизационный фонд»,

«государственный финансовый резерв» и другие. В «Современной энциклопедии. 2000»

слово «souverain» от французского переводится как высший, верховный и имеет два

значения: 1) осуществляющий верховную власть; 2) обладающий суверенитетом,

независимый, самостоятельный [140]. Прилагательное «суверенный» применительно к

фондам с учетом сложившейся практики в инвестиционном сообществе означает

«государственный».

Термин «суверенный фонд» впервые употребил А. Розанов, который определил

суверенные фонды как государственные инвестиционные фонды и обратил внимание на

функциональные отличия суверенных фондов от традиционных государственных

пенсионных фондов и золотовалютных резервов, используемых в рамках реализации

денежно-кредитной политики [124]. Он отметил, что в экономике наблюдается процесс,

когда управляющие суверенными фондами, будь то центральные банки или

правительства стран, переходят от традиционного управления государственными

резервами к управлению суверенным благосостоянием. При этом за суверенными

фондами не закрепляются определенные обязательства и в отличие от золотовалютных

резервов или государственных пенсионных фондов их средства инвестируются в активы

с повышенным профилем риска.

Ключевым

моментом

в

отделении

суверенных

фондов

от

остальных

государственных финансовых резервов, по нашему мнению, является то, что

суверенные фонды, по своей сути, являются инструментом реализации государственной

13

экономической политики и их средства используются для достижения определенных

макроэкономических целей. К данным целям можно отнести: стабилизацию расходов

бюджета или стабилизацию курса национальной валюты, осуществление сбережений

для будущих поколений, финансирование будущих расходов, связанных с пенсионным

обеспечением, за счет инвестиционного дохода и обеспечение устойчивых темпов

социально-экономического развития страны.

В макроэкономическом масштабе любое государство, имеющее значительную

долю конъюнктурных доходов в общем объеме доходов бюджета, стремится создать

механизм, который бы защищал бюджет от неблагоприятных колебаний доходов, а

также стремится выстроить эффективную систему управления бюджетными излишками,

полученными в благоприятные периоды.

Примечание

– дополнительный доход экономики (бюджета) - доход, возникающий вследствие

превышения мировыми ценами на ресурс или товар их стандартного уровня.

Существенный вклад в развитие теории бюджетных излишков внес С.Ю. Витте,

который указывал, что «бюджетные избытки» могут образовываться как в результате

составления бюджета, так и в результате его исполнения, при этом их целесообразно

сохранять

в

специальных

«запасных

фондах»,

составляющих

«наличность

государственного казначейства» [38, С. 512].

Экономисты начала 20-го века высказывали мнения об отказе от формирования

подобных фондов, указывая на то, что зарубежная практика создания таких фондов не

применима к России и необходимо на всю сумму бюджетных избытков снизить

налоговое бремя или погасить часть государственного долга.

По мнению С.Ю. Витте, действительно, в экономически развитых странах, где

значительное число расходных статей «застраховано» поступлениями из разнообразных

источников национального дохода, созданием таких фондов выгоднее пренебречь. Но в

развивающейся

России

«запасные

фонды» были

необходимым

условием

для

нормального функционирования бюджета.

Бюджетные

избытки

и

сейчас

являются

условием

для

обеспечения

сбалансированности бюджетов и фактором для сохранения доверия со стороны

международных участников к государственным обязательствам современной России.

В основу создания суверенных фондов была положена кейнсианская парадигма

«противоциклической экономической политики». Английский экономист Р.Ф. Харрод,

являясь приверженником кейнсианской теории, видел под функционированием

14

суверенного фонда с одной стороны реализацию «антициклической политики

государства»,

а

с

другой

стороны

реализацию

функции

государственного

антикризисного регулирования [51, С. 143-147].

Харрод полагал, что функционирование суверенного фонда должно быть

ориентировано на решение задач и достижение целей антициклической бюджетной

политики, при этом формирование и использование средств фонда должно быть увязано

с монетарной политикой, проводимой государством. Важнейшим моментом в теории

ученого было положение о том, что средства фонда должны расходоваться на снижение

налогов в кризисные для экономики периоды, на финансирование общественно важных

работ, на покрытие бюджетного дефицита. При этом с помощью средств фондов должно

осуществляться воздействие на занятость и «покупательную силу», то есть на

«эффективный спрос».

Иных суждений по поводу предназначения суверенных фондов придерживался

Э.Х. Хансен, который рассматривал суверенные фонды в качестве инструмента для

регулирования денежной массы в стране [50, С. 279]. Основное назначение суверенных

фондов по Хансену состоит в обеспечении стабильности курса национальной валюты,

улучшении покупательной способности валюты, что стимулирует рост реальных

располагаемых доходов граждан. Таким образом, первоначальным и главным объектом

воздействия с помощью средств суверенных фондов является покупательная ценность

валюты.

Исходя из описанных теоретических суждений о назначении суверенных фондов,

можно сделать вывод, что идеи Хансена и Витте несколько уже, чем идеи Харрода, но

они, безусловно, и сегодня соответствуют двойственному характеру суверенных

фондов: фискальному и денежно-кредитному. Вышеуказанные суждения приведены в

таблице 1 и в таблице А.1 приложения А.

15

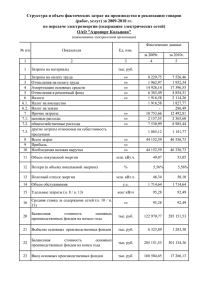

Таблица 1 - Этапы развития теоретических представлений о суверенных фондах и их

назначении

Этапы

I

II

III

Экономисты

С.Ю. Витте

Низкая диверсификация

источников доходов

бюджета

Э.X. Хансен

Колебания

платежного

баланса

Состояние

внутренней

денежной

системы

Р.Ф. Харрод

Фазы

промышленного

цикла

Предпосылки

создания фонда

«Покупательная

сила» эффективный спрос

Объект воздействия с

помощью средств

фонда

Состояние бюджетной

системы

Макроэкономический

эффект

Фискальный

Монетарный

Фискальный и

монетарный

Воздействие на

инфляцию

Уверенный

промышленный рост,

ликвидация бюджетного

дефицита

Укрепление

национальной

валюты

Снижение

процентных ставок

Источник: составлено автором.

По результатам анализа теоретических представлений о суверенных фондах

приведем ряд ключевых особенностей, позволяющих идентифицировать и отделить

суверенные фонды от остальных государственных активов. Так, суверенные фонды в

отличие от остальных государственных активов:

1) наделены определенным суверенитетом от бюджета публично-правового

образования, их функционирование регулируется отдельными нормативно-правовыми

актами внутри государства, а на международном уровне актами международного права;

2) представляют собой

совокупность

денежных средств,

аккумулируемых

государством как часть конъюнктурных доходов для достижения определенных

макроэкономических целей;

3) находятся под управлением определённого института власти, частной или

государственной организации на центральном или региональном уровне;

4) юридически,

финансово

и

операционно

обособлены

от

остальных

государственных активов;

5) напрямую не связаны обязательствами с реализацией денежно-кредитной

политики и государственным пенсионным обеспечением (не имеют явных пенсионных

обязательств);

6) учреждены и находятся в собственности государства;

16

7) управляются в интересах конечных выгодоприобретателей - населения в целом;

8) функционируют на инвестиционной основе;

9) инвестируются в соответствии с различными инвестиционными стратегиями, в

том числе размещаются в иностранные финансовые активы.

Резюмируя вышесказанное, дадим определение понятию «суверенный фонд».

Суверенный фонд – это созданный центральным или региональным правительством,

юридически, финансово и организационно обособленный фонд, средства которого

могут

формироваться

за счет сверхплановых доходов

бюджета от

экспорта

невозобновляемых природных ресурсов, несырьевого профицита бюджета, части

золотовалютных резервов и (или) иных поступлений, управляется и используется в

целях развития экономики, обеспечения ее стабильности на определенном временном

горизонте,

получения

золотовалютными

большего

резервами

и

инвестиционного

дохода

перераспределения

от

доходов,

управления

полученных

от

невозобновляемых источников, в пользу будущих поколений.

Путем исключения выделим активы, которые не относятся к активам суверенных

фондов.

Это

активы:

государственных

предприятий;

государственных

банков

(кредитование, посреднические функции); государственных пенсионных фондов

(конечный

выгодоприобретатель

определен);

находящиеся

под

управлением

центральных банков и традиционно используемые в целях денежно-кредитной

политики; фондов

прямых инвестиций

бюджетных инвестиционных фондов

(государственно-частная

(формируются

и

собственность);

расходуются

в

рамках

бюджетного цикла).

Результаты анализа классификаций суверенных фондов, представленных в

работах отечественных экономистов, позволяют сделать вывод, что окончательно

сформировавшейся классификации фондов нет, так как формы и виды фондов находятся

в непрерывном развитии. Полученные результаты анализа приведены в таблице А.2

приложения А.

П.А. Казакевич разделил суверенные фонды по пяти признакам: по целям

создания, по источникам формирования средств, по принципу пополнения фондов, по

организационно-правовой форме, по принципу интеграции суверенных фондов в

бюджетную систему [137, С. 2].

17

А.В.

Левченко

дополнила

имеющуюся

классификацию

функциональным

признаком и уточнила целевую направленность суверенных фондов, выделив, таким

образом, укрупненные функции фондов такие как: стабилизационная, резервная,

стратегическая, функция развития [94, С. 67-75].

Экономисты А.В. Навой и Л.И. Шалунова разделяют все фонды по целям и

задачам,

поставленным

перед

фондами.

Они

выделяют

следующие

цели:

компенсационную (компенсация нестабильности бюджетных доходов, связанных с

экспортными

поступлениями,

из-за

перепадов

международной

конъюнктуры);

выравнивающую (стимулирование внутренних отраслей экономики за счет доходов,

поступающих от экспорта невозобновляемых природных ресурсов, формирование

источников «длинных денег» в экономике); доходную (получение более высокого

уровня доходности по сравнению с международными резервами за счет использования

более

широкого

спектра

финансовых

инструментов);

перераспределительную

(перераспределение поступлений от экспорта невозобновляемых природных ресурсов в

пользу будущих поколений); стабилизационную (использование средств фондов в

периоды кризисов) [99, С. 26].

На наш взгляд, компенсационная цель фондов, представленная в данной

классификации, дублирует стабилизационную цель, так как средства бюджета в период

кризиса

могут

также

использоваться

на

различные

антикризисные

меры.

А

перераспределительная и доходная цель основаны на задаче по максимизации

доходности и увеличении инвестиционной стоимости портфеля фонда. Таким образом,

можно выделить три типовые цели, для достижения которых создаются фонды:

стабилизационная цель, цель доходного инвестирования, цель развития.

Результаты анализа характера деятельности суверенных фондов позволяют

разделить все суверенные фонды на 4 вида: стабилизационные фонды, пенсионные

резервные фонды, сберегательные фонды, фонды развития.

Стабилизационные фонды формируются и используются, как правило, для

обеспечения сбалансированности расходов бюджета. К ним также можно отнести

фонды, созданные для экономии разово полученных масштабных доходов бюджета и

использования их в будущих периодах. Данные фонды создаются с целью защиты

бюджета от конъюнктурного фактора или иных внешних шоков (Восточный Тимор,

Иран, Чили, Россия). Средства данных фондов формируются и используются в рамках

18

антициклической бюджетной политики и инвестируются в высоколиквидные и

надежные финансовые инструменты. Большая часть средств стабилизационных фондов

размещается в высоконадежные государственные облигации на краткосрочном

инвестиционном горизонте и в рамках консервативной инвестиционной стратегии.

Пенсионные резервные фонды создаются для финансирования выявленных

будущих оттоков, связанных с обеспечением государственных пенсионных обязательств

(Австралия, Ирландия, Новая Зеландия, Норвегия, Россия). Средства данных фондов в

основном размещаются в акции и другие высокорискованные инвестиции, чтобы

компенсировать рост расходов на пенсионное обеспечение. Горизонт инвестирования

подобных фондов определен и имеет долгосрочный характер. Средства пенсионных

резервных фондов размещаются в рамках сбалансированной стратегии и значительную

долю средств в инвестиционном портфеле фондов могут занимать акции и

корпоративные облигации.

Создание

сберегательных

фондов

основано

на

принципе

справедливого

распределения благосостояния между поколениями. Конъюнктурные доходы бюджета, а

также золотовалютные резервы могут аккумулироваться в фондах для их эффективного

инвестирования с целью преумножения средств и обеспечения доходами от

инвестирования будущих поколений. Общей целью сберегательных фондов является

перераспределение дохода от невознобновляемого источника в диверсифицированный

возобновляемый источник - активы (Ливия, ОАЭ, Китай, Сингапур). Инвестиции

данных фондов обладают повышенным профилем риска и в основном большая часть их

средств инвестируется в акции.

Целью

фондов

развития

является

инвестирование

средств

и

развитие

приоритетных отраслей экономики. Средства фондов развития инвестируются, как

правило, внутри страны в приоритетные социально-экономические проекты, как

правило, в транспортную инфраструктуру, образование, здравоохранение (ОАЭ, Иран,

Австралия, Россия).

Несмотря на то, что задачи стабилизационных фондов и сберегательных фондов

отличаются, и те и другие ориентированы на сглаживание колебания расходов: первые –

в краткосрочной перспективе, а вторые – в рамках более длительного периода. Часто на

практике

суверенные

фонды

имеют

смешанный

характер,

ориентированы

на

одновременное решение нескольких задач. В некоторых странах созданы фонды

19

призванные одновременно решать сберегательные и стабилизационные задачи (Бахрейн,

Кувейт,

Норвегия,

Россия,

Тринидад

и

Тобаго).

Таким

образом,

подобная

классификация носит условный характер, однако типовые цели фондов остаются

неизменными.

Необходимо отметить, что цели и задачи фондов большинства суверенных

фондов координируются с общими макроэкономическими целями развития страны, так

как активы фондов оказывают колоссальное влияние на государственные финансы, на

общий платежный баланс, а также на состояние частного сектора экономики.

Крупнейшими суверенными фондами по объему средств на начало апреля

2014 года являются: норвежский Государственный пенсионный фонд «Глобальный»

(838 млрд. долларов США); суверенный фонд, находящийся под управлением

Инвестиционного управления Абу-Даби (773 млрд. долларов США); суверенный фонд

Саудовской Аравии (676 млрд. долларов США); суверенный фонд, образованный за счет

золотовалютных резервов Китая, находящийся в ведении Государственного управления

иностранной валютой Китая (575 млрд. долларов США). Рэнкинг суверенных фондов,

составленный Институтом исследования суверенных фондов, представлен в таблице Б.1

приложения Б.

Активное создание правительствами разных стран суверенных фондов наряду с

внушительным ростом резервов центральных банков стало характерной особенностью

современной финансовой системы, в обиходе данный процесс стали называть термином

«фондомания». В марте 2014 года общий объем средств, аккумулированных в

суверенных фондах, составлял более 6,4 трлн. долл. США, тогда как в сентябре

2007 года эта цифра равнялась 3,27 трлн. долл. США. Данная динамика представлена на

рисунке Б.1 приложения Б.

Характерной особенностью развития суверенных фондов стал рост доли фондов,

созданных за счет несырьевых источников. Структура суверенных фондов по источнику

формирования средств за счет несырьевых и сырьевых источников по данным

Института исследования суверенных фондов 1 декабря 2009 года выглядела как 40%

против 60%. С 1 сентября 2013 года данное соотношение уже выглядело как 41% и 59%.

То есть целью создания суверенных фондов озадачились не только правительства

нефтезависимых стран, но и правительства, которым необходим макроэкономический

механизм регулирования экономики, в том числе эффективный механизм управления

20

профицитом бюджета. К примеру, о намерении создать суверенный фонд за счет

доходов от сырьевых источников заявили специалисты Национального экономического

совета Израиля [133]. В ходе масштабных геологоразведочных работ были обнаружены

два крупных морских месторождения природного газа и для стерилизации будущей

экспортной выручки предполагается создать суверенный фонд, средства которого будут

инвестироваться в зарубежные финансовые активы. Таким образом, еще до начала

процесса добычи природного газа, на этапе поиска и разведки недр в некоторых странах

ставится задача создания суверенного фонда национального благосостояния.

В географическом распределении фондов по объему активов прослеживается

следующая тенденция: доля активов фондов, сформированных на территории Среднего

Востока снизилась с 37% на 1 декабря 2009 года до 35% на 1 сентября 2013 года, доля

активов суверенных фондов, сформированных на территории Европы, снизилась с 18%

до 17% за тот же промежуток времени. При этом доля активов фондов, созданных в

Азии, выросла с 38% до 40%. Данная географическая особенность свидетельствует о

росте активов фондов, созданных в несырьевых странах. Можно предположить, что

основным регионом возникновения новых фондов в будущем останется Азия с ее

значительными золотовалютными резервами. Вышеописанная динамика представлена

на рисунке Б.2 приложения Б.

Многие эксперты отмечают экономическую значимость суверенных фондов для

мировых финансовых рынков [82]. Они являются одними из основных поставщиков

ликвидности. В условиях кризиса управляющие средствами суверенных фондов

инвестируют

в

акции

компаний

на

длительный

период,

являясь,

по

сути,

стратегическими инвесторами. Средства суверенных фондов размещаются в широкий

спектр различных финансовых инструментов, в основном на рынках ценных бумаг. В

период мирового экономического кризиса 2008 года активы многих суверенных фондов

значительно обесценились. Эксперты заявляли о том, что темпы роста числа суверенных

фондов замедлятся в период послекризисного восстановления. Несмотря на это,

суверенные фонды по-прежнему остаются крупнейшими мировыми инвесторами,

превосходящими по объему вложений

хедж-фонды и догоняющими по данному

показателю государственные пенсионные фонды и центральные банки. Это видно на

рисунке 1.

21

Хедж- фонды

300%

Суверенные фонды

100%

Резервы государственных пенсионных фондов

75%

Золотовалютные резервы

50%

Частные пенсионные фонды

16%

Активы страховых компаний

14%

Паевые инвестиционные фонды

14%

Государственные долговые ценные бумаги

10%

Капитализация рынка акций

9%

Корпоративные долговые ценные бумаги

6%

Мировой ВВП

5%

Банковские активы

3%

Источник: составлено автором по данным отчета Дойче Банка [131]

Рисунок 1 - Доля средств суверенных фондов в иных активах

Результаты анализа зарубежного опыта создания и управления суверенными

фондами позволили выделить некоторые тенденции в развитии фондов:

1)

рост числа суверенных фондов, возникающих в ресурсонезависимых

странах;

2)

все больше фондов формируются за счет несырьевых источников;

3)

основным регионом возникновения новых фондов остается Азия с ее

значительными золотовалютными резервами;

4)

структура инвестиционного портфеля суверенных фондов изменяется в

сторону более рискованных активов в виду лучшего сочетания показателя

риск/доходность;

5)

в составе суверенных фондов создаются инфраструктурные подфонды,

средства которых направляются на инвестиции внутри страны в наиболее проблемных

с точки зрения развития областях экономики.

Изучение опыта создания и функционирования суверенных фондов Норвегии,

Австралии, Чили, Аляски, Венесуэлы, имеющих принципиальные отличия в процессах

формирования и использования средств, инвестиционных стратегиях и подходах к

управлению фондами, позволило выделить ключевые особенности в деятельности

суверенных фондов. Так, анализ показал, что:

22

а)

на протяжении всего периода функционирования суверенных фондов

принципы формирования и использования средств, а также организационная структура

управления фондами могут быть подвержены существенным качественным изменениям;

б)

система оценки эффективности управления практически всех зарубежных

суверенных фондов, включая вышеуказанные, строится на мониторинге показателей,

характеризующих риск и доходность инвестирования, и в управлении фондами не

используются показатели, описывающие достижение иных, не связанных с доходностью

и риском целей создания фондов;

в)

правила и методы формирования и использования средств фондов

используются в практике управления суверенными фондами в различных сочетаниях, в

зависимости от специфики того или иного фонда и условий его деятельности;

г)

в ряде стран за счет средств суверенных фондов финансируется не только

ненефтегазовый дефицит центральных, но и региональных бюджетов, а также дефициты

бюджетов государственных компаний (Венесуэла);

д)

источниками формирования отдельных суверенных фондов могут являться

доходы конкретной государственной компании (Чили);

е)

фондов

деятельность наиболее успешных с точки зрения управления средств

характеризуется

существенной

информационной

прозрачностью

и

безукоснительным соблюдением бюджетных правил (Австралия, Аляска, Норвегия,

Чили);

ж)

отрицательный

опыт

управления

фондами

связан

с

постоянными

изменениями правил формирования и использования средств фондов, с отклонением от

целей создания фондов и непрозрачностью деятельности (Венесуэла);

и)

инвестиции

в

инфраструктурные

фонды

характеризуются

самоокупаемостью и экономической полезностью для населения в целом (Австралия).

К ключевым особенностям практически всех суверенных фондов можно отнести

следующее:

неоднородность состава суверенных фондов, в том числе по организационноправовой форме;

использование для достижения определенных макроэкономических целей, как

правило, это однотипные цели и их 2-3 на каждый фонд;

фондам присущ долгосрочный инвестиционный характер функционирования;

23

инвестиции фондов могут оказывать активное влияние на фондовые рынки;

оценка эффективности управления суверенных фондов основана на оценке

доходности и риска, без учета выполнения иных неинвестиционных целей деятельности

фонда.

Правила формирования и использования средств фондов, применяемые в

конкретной стране, зависят от степени воздействия различных факторов. К ним

относятся:

природно-климатические

факторы,

общее

социально-экономическое

состояние страны, демографическая ситуация, эффективность реализации денежнокредитной и бюджетной политики, а также специфика и предназначение самого

суверенного фонда.

В развивающихся странах в виду низкой диверсификации производства, сырьевой

зависимости экономики для преодоления кризисных периодов возникает необходимость

в суверенных фондах. В некоторых странах, к примеру, в Китае и Сингапуре появление

суверенных фондов обусловлено бурным ростом объема экспорта товаров и высокой

зависимостью от внешнего потребителя.

Методология формирования и использования средств суверенных фондов,

образованных за счет золотовалютных резервов, напрямую связана с принципами и

подходами, применяемыми к управлению золотовалютными резервами. Так, весь

портфель золотовалютных резервов делится на две части. Одна часть всего пула

золотовалютных резервов остается под управлением органа денежно-кредитного

регулирования и размещается традиционным для золотовалютных резервов способом - в

высоконадежные и ликвидные активы. Оставшаяся часть может перечисляться в

суверенный фонд под управление либо специально созданной для этих целей

корпорации, либо под управление специально сформированного для этих целей отдела

при исполнительном органе власти, или при органе денежно-кредитного регулирования

на отдельном балансе.

Размер перечисляемой в суверенные фонды части золотовалютных резервов

определяется остаточным принципом, с учетом проводимой в стране монетарной

политики. Первоначально оценивается адекватный размер золотовалютных резервов,

который будет находиться под управлением органа денежно-кредитного регулирования

в целях проведения монетарной политики. После этого объем, превышающий

необходимую величину, может перечисляться в суверенные фонды. Из суверенных

24

фондов может осуществляться трансферт в бюджет. Направления и порядок

использования средств подобных суверенных фондов обусловлены выполняемыми

фондами функциями.

При этом для адекватной оценки объема золотовалютных резервов, остающегося

под управлением органа денежно-кредитного регулирования в целях использования в

рамках

монетарной

политики,

чаще

всего

применяются

стандартные

для

золотовалютных резервов критерии. Данные критерии перечислены в таблице В.1

приложения В.

Как правило, суверенные фонды, образованные за счет золотовалютных резервов

формируются в системе денежно-кредитного регулирования по каналам органа

денежно-кредитного регулирования. Изначальным источником формирования данных

фондов являются золотовалютные резервы, формируемые Центральным Банком в

результате регулирования курса национальной валюты, в связи с поступлением выручки

от экспорта товаров и сырья на внутренний рынок. Общий порядок формирования и

использования средств суверенных фондов, образованных из золотовалютных резервов

по каналам органов денежно-кредитного регулирования представлен на рисунке В.1

приложения В.

Первоисточником формирования средств суверенных фондов, образованных по

каналам органа денежно-кредитного регулирования за счет золотовалютных резервов,

являются доходы страны от внешнеэкономической деятельности. Описанный выше

порядок формирования средств фондов характерен, как правило, для стран, в которых

наблюдается низкая налоговая нагрузка на экспортеров товаров и сырья, высокая

степень развитости органов денежно-кредитного регулирования, в стране применяются

методы

монетарной

политики

в

качестве

основных

мер

воздействия

на

макроэкономические процессы в стране. В странах-экспортерах сырья основным

источником формирования средств суверенных фондов также являются доходы от

внешнеэкономической

деятельности,

но

сырьевые

поступления

в

основном

аккумулируются в фондах по каналам правительства, то есть в рамках реализации

фискальной политики. Как правило, в такой стране наблюдается высокая степень

налоговой нагрузки на экспортеров сырья.

Бюджет стран-экспортеров сырья подвержен серьезным макроэкономическим

рискам ввиду высокой зависимости экономики и бюджета от сырьевых поступлений.

25

Колебания доходов бюджета от экспорта сырья при изменении цен на мировых рынках

приводят к необходимости постоянно, то резко повышать, то понижать расходы,

изменять

налоговые

ставки,

проводить

заимствования

для

финансирования

образовавшегося дефицита, тем самым создавать необоснованную конкуренцию на

финансовых рынках что, безусловно, приводит к негативным последствиям. К тому же в

результате высоких мировых цен смягчаются бюджетные ограничения, в условиях

профицита

бюджета

финансируются

различные

крупномасштабные

бюджетные

проекты. После того как мировые цены на сырье падают, прекращается финансирование

данных проектов, значительная часть государственных расходов теряет свою

эффективность. В период неблагоприятных мировых цен на сырье, налоговая нагрузка

повышается, усиливается социальная напряженность в стране. Бюджетная политика

становится проциклической. Эффективность подобной политики оставляет желать

лучшего.

Вышеперечисленное

принципов

построения

обуславливает

бюджета,

необходимость

основанных

на

использования

учете

сырьевых

особых

доходов,

ориентированных на создание бюджетного резерва для использования в периоды

неблагоприятных внешнеэкономических условий. Существенная часть сырьевых

доходов в долгосрочной перспективе по своей природе ограничена. Ограниченность

данных доходов требует специального режима управления, направленного на

обеспечение макроэкономической стабильности. Основной подход к реализации этих

задач основан на равномерном распределении доходов от использования природных

ресурсов на период их эксплуатации. Управление сырьевыми доходами предполагает их

сбережение в периоды интенсивной эксплуатации и использование в период снижения

добычи или падения цен на сырье – перераспределение сырьевых доходов бюджета во

времени. Основная цель данного перераспределения – обеспечение стабильности

государственных расходов бюджета.

В практике управления сырьевыми доходами в странах, зависящих от экспорта

сырья, применяется три основополагающих правила – в одном случае сберегаются

абсолютно все сырьевые доходы – правило «полного сбережения», в другом случае

сберегается

часть

сырьевых

доходов,

а

оставшаяся

часть

используется

на

финансирование дефицита бюджета – правило «постоянного потребления» и правило

«средней цены» [89, С. 4-16].

26

Правило «полного сбережения» предполагает сбережение всех сырьевых доходов

в суверенном фонде. При этом несырьевой дефицит бюджета или трансферт,

направляемый из суверенного фонда на покрытие несырьевого дефицита бюджета, не

должен превышать реального дохода от размещения средств суверенного фонда. Для

удобства контроля сырьевой зависимости бюджета размер несырьевого дефицита

бюджета должен исчисляться в процентах от ВВП, а для выполнения правила «полного

сбережения» требуется доведение размера суверенного фонда до размера ВВП страны.

Норвегия

использует

данное

правило

применительно

к

собственному

суверенному фонду. В соответствие с бюджетной стратегией 2002 года в Норвегии

планировалась доходность от размещения средств суверенного фонда в 2006 году в

размере 4% от активов фонда и одновременно предусматривалось бюджетное правило:

ненефтяной дефицит бюджета не должен превышать 4,9 % от ВВП страны в том же

году. При этом размер суверенного фонда на тот момент должен был практически

достичь размера ВВП Норвегии. По данным МВФ размер ВВП Норвегии за 2013 год в

текущих ценах составлял около 512 млрд. долларов США, при этом размер суверенного

фонда «Глобальный» в марте 2014 года по данным Института исследования суверенных

фондов составил 838 млрд. долларов США, то есть почти в 2 раза больше чем ВВП

страны.

В упрощенном виде вышеописанное правило выглядит следующим образом:

несырьевой дефицит бюджета в процентах от ВВП (дефицит бюджета очищенный от

сырьевых доходов бюджета) финансируется трансфертом из суверенного фонда в

размере реальной доходности от размещения активов суверенного фонда. При этом

размер активов суверенного фонда должен быть равен или быть выше размера ВВП

страны. При планировании бюджета применяется правило: несырьевой дефицит

бюджета в процентах от ВВП не может превышать прогнозируемую доходность от

размещения средств суверенного фонда.

Правило «полного сбережения» эффективно при выполнении следующих

условий: 1) доведение размера суверенного фонда до размера ВВП страны; 2) наличие

эффективной системы инвестирования средств фонда (профессиональная команда

управляющих, современные и эффективные технологии инвестирования); 3) высокая

степень бюджетной дисциплины; 4) эффективная реализация антициклической

бюджетной политики.

27

Правило «постоянного потребления» основано на том, что ежегодно расходуется

только та часть сырьевых доходов бюджета, которая постоянна относительно ВВП

страны. Главное условие применения данного правила – трансферт в бюджет за счет

сырьевых доходов остается неизменным по отношению к несырьевому ВВП (ВВП

очищенного от вклада сырьевого сектора). При этом в связи с исчерпаемостью сырья

доля несырьевого ВВП в совокупном ВВП со временем будет только возрастать, а доля

сырьевых доходов снижаться - со временем произойдет повышение совокупных

расходов в процентах от совокупного ВВП. После формирования трансферта в

необходимом объеме происходит наполнение суверенного фонда. Применение данного

правила не требует использовать в процессе составления и исполнения бюджета

концепцию структурного баланса бюджета.

Данное правило жестко ограничивает расходы бюджета за счет сырьевых доходов

и позволяет осуществлять антициклическую бюджетную политику. Если снижается

ВВП - снижаются расходы за счет сырьевых доходов, повышается ВВП – повышаются

расходы бюджета за счет сырьевых доходов. Оптимальной величиной трансферта в

бюджет за счет сырьевых доходов в таком случае является доходность приведенной

стоимости сырьевого богатства страны. Недостаток данного правила заключается в

сложности оценки стоимости национального сырьевого богатства.

Страны, применяющие правило «постоянного потребления», все сырьевые

доходы бюджета аккумулируют в суверенном фонде и финансируют за счет сырьевых

доходов только жестко ограниченный размер расходов бюджета относительно ВВП

страны. Применение данного правила обязывает проводить фискальную политику,

направленную на обеспечение темпа роста расходов бюджета, сбалансированного с

темпами роста номинального ВВП, а также обязывает осуществлять постепенное

снижение несырьевого дефицита бюджета.

Правило «средней цены» основано на практике составления и исполнения

бюджета с учетом конъюнктурной составляющей, с выделением из всех доходов

бюджета доходов, образующихся под влиянием экономического цикла. Так называемая

концепция структурного баланса бюджета или доктрина циклических бюджетов

предполагает, что бюджет должен быть сбалансирован с поправкой на цикличность

некоторых доходов бюджета. То есть расходы бюджета не могут быть выше доходов

бюджета, очищенных от цикличных доходов, и источников финансирования дефицита

28

бюджета. Циклический бюджет представляет собой разницу между фактическим

бюджетом, то есть бюджетом, характерным для нормального экономического развития

(в среднем) и структурным бюджетом (доходы и расходы, осуществляемые на пике или

спаде экономического цикла).

Циклический бюджет показывает информацию о влиянии экономического цикла

на бюджет. В условиях экономического спада циклический бюджет свидетельствует о

том насколько расходы и доходы правительства отличны от расходов и доходов,

характерных для экономики, находящейся на уровне естественного, нормального

экономического развития.

Некоторые скандинавские страны (Швеция, Швейцария и др.) используют в своей

практике финансовые правила, которые позволяют корректировать бюджет на

цикличность.

Правила

содержат

следующие

постулаты:

следует

использовать

бюджетные излишки, создающиеся в годы экономического подъема, чтобы в периоды

депрессии допускать дефициты, которые покрываются излишками, реализованными в

благоприятные годы. Преимуществом этой системы является возможность регулировать

экономические циклы. Однако существуют большие трудности в практическом ее

применении. Эти трудности относятся, прежде всего, к нерегулярности экономических

циклов и к сложности их расчета. Никто не может сказать, будет ли период подъема по

своей продолжительности равным периоду депрессии. Нет никакой гарантии, что сумма

бюджетных излишков, создавшихся в благоприятные годы, даст возможность покрыть

дефицит в годы депрессии. Помимо сказанного, доктрина циклических бюджетов ставит

сложные проблемы как учетного, так и политического характера.

Бюджет страны-экспортера сырья, в том числе России, постоянно находится под

воздействием циклического фактора – мировой цены на экспортируемое сырье. Тогда

применение концепции структурного баланса бюджета для страны-экспортера сырья

сведется к следующему: необходимо обеспечивать баланс бюджета, при котором

сырьевые поступления, оцененные ниже расчетной средней цены на сырье,

расходуются, остальные поступления сберегаются (если фактическая цена на сырье

выше расчетной средней цены на сырье).

Расчетная средняя цена на сырье, используемая при планировании бюджета,

должна характеризовать собой долгосрочную, стабильную динамику средней цены на

сырьевой ресурс, около которого происходят колебания фактических мировых цен. Так

29

бюджет, составленный на основе расчетной средней цены на сырье, должен быть

сбалансирован. Но у данного правила есть серьезный недостаток – возникают вопросы:

как рассчитывать среднюю цену, какой промежуток времени в прошлом использовать

для расчета, использовать ли прогнозируемые значения средней цены, как часто ее

пересматривать?

Во многих странах в дополнении к данному правилу созданы стабилизационные

фонды (в России - Резервный фонд), в которые отчисляются сырьевые поступления,

сложившиеся в результате превышения фактических цен по сравнению с расчетной

средней ценой на сырье. В рамках данных фондов осуществляется краткосрочное и

среднесрочное сглаживание доходов бюджетов в результате колебаний мировых цен на

сырье, а также осуществляется компенсация потерь бюджета в результате фактических

цен на сырье ниже расчетной средней цены. В специальных сберегательных фондах (в

России

–

Фонд

национального

благосостояния)

осуществляется

долгосрочное

сбережение сырьевых доходов и перераспределение в пользу будущих поколений.

Нормативная величина стабилизационного или резервного фонда устанавливается

исходя из оценки критического размера несырьевого дефицита бюджета, который может

сложиться в результате резкого падения цены на сырье. Время от времени нормативная

величина может изменяться в большую или меньшую сторону. Изменение норматива в

меньшую сторону говорит о постановке цели сберечь на долгосрочные цели больше,

чем в обычном порядке, но в таком случае бюджетная безопасность ставится под угрозу

- нормативной величины при резких ухудшениях ценовой конъюнктуры может просто

напросто не хватить.

В целях реализации концепции «несырьевого бюджета» используются следующие

понятия.

«Несырьевой дефицит бюджета» (НДБ) – разность между несырьевыми доходами

бюджета и расходами бюджета. Именно несырьевой дефицит бюджета характеризует

способность государства выполнять свои расходные обязательства без использования

сырьевых доходов. Данный показатель рассчитывается по формуле (1):

НДБ = (ДБ – СДБ) – РБ

где,

ДБ – совокупные доходы бюджета;

СДБ – сырьевые доходы бюджета;

(1)

30

РБ – расходы бюджета, включая расходы на обслуживание государственного долга.

«Первичный несырьевой дефицит бюджета» (ПНДБ) – несырьевой дефицит

бюджета без учета расходов на обслуживание государственного долга. Данный

показатель рассчитывается по формуле (2):

ПНДБ = НДБ + РОГД

(2)

где,

РОГД – расходы на обслуживание государственного долга.

«Несырьевой ВВП» - равен совокупному ВВП за минусом добавленной стоимости,

созданной в сырьевой секторе (добыча, переработка).

Соотношение несырьевого дефицита бюджета к несырьевому ВВП наиболее

точно отражает состояние бюджета без учета доходов от сырья. Для бюджетного

планирования в России целесообразнее использовать отношение несырьевого дефицита

бюджета к совокупному ВВП страны. При возможности выделения вклада в валовую

добавленную стоимость отрасли, зависящей от добычи и переработки сырья,

необходимо использовать «Несырьевой ВВП».

«Сырьевые доходы бюджета» (СДБ) равны сумме «базовых сырьевых доходов

бюджета» и «конъюнктурных сырьевых доходов бюджета», рассчитываются по

формуле (3):

СДБ = БСДБ + КСДБ

(3)

где,

БСДБ - базовые сырьевые доходы бюджета или доходы бюджета, формируемые при

расчетном среднем уровне цен на сырье;

КСДБ - конъюнктурные сырьевые доходы бюджета или доходы бюджета, формируемые

в результате отклонения фактической или прогнозной цены на сырье от средней цены.

Величина конъюнктурных сырьевых доходов бюджета от периода к периоду

будет изменяться и принимать то положительное, то отрицательное значение, в

зависимости от колебаний фактических или прогнозных цен на сырье возле базовой

средней цены на сырье. Значительная неопределенность конъюнктурных сырьевых

доходов бюджета должна быть учтена при планировании бюджета.

Таким образом, формирование и использование средств суверенных фондов,

образованных за счет золотовалютных резервов по каналам денежно-кредитного

регулирования непосредственно связано с механизмом управления золотовалютными

31

резервами, у подобных суверенных фондов наблюдается низкая организационная и

инфраструктурная интеграция с бюджетной системой страны.

Суверенные фонды, образованные по каналам правительства в результате

реализации фискальной политики, полностью интегрированы в бюджетную систему.

Данные суверенные фонды во многом зависят от применяемой в бюджетной системе

концепции управления сырьевыми доходами, от конкретных бюджетных правил и

методик к формированию и использованию сырьевых доходов в рамках бюджета.

Правила и методики имеют ряд преимуществ и недостатков. При этом отдельные

страны, владеющие суверенными фондами, используют одновременно несколько

правил, или отказываются от одних, заменяя их другими, с целью поиска оптимального

правила, позволяющего проводить взвешенное и эффективное управление бюджетными

излишками.

По итогам проведенного исследования сформулируем принципы формирования и

использования средств суверенных фондов:

1)

Принцип стратегической координации. Данный принцип означает, что цели

и задачи суверенных фондов должны увязываться с налогово-бюджетной и денежнокредитной политикой, а также должны соотноситься с долгосрочными социальноэкономическими планами развития экономики.

2)

Принцип полноты формирования и использования средств: для снижения

зависимости бюджета от конъюнктурного фактора необходимо управлять всеми

конъюнктурными доходами, а не их отдельной частью.

3)

Принцип целеполагания в управлении. Означает, что суверенные фонды

должны создаваться для достижения заранее определенных, четких и понятных целей и

задач. Не допускается создание суверенного фонда ради фонда.

4)

Принцип эффективного управления; предполагает, что для эффективного

достижения целей и задач, поставленных перед суверенными фондами, необходимо

выстроить понятную и прозрачную структуру управления с разграниченными

полномочиями и с соответствующим распределением ответственности каждого

участника управления.

5)

средства

Принцип социальной ответственности. Данный принцип означает, что

суверенных

фондов

должны

направляться

на

достижение

целей

32

государственной социально-экономической политики с учетом интересов главных

выгодоприобретателей – населения в целом.

6)

Принцип

эффективного

инвестирования

требует,

чтобы

средства

суверенных фондов размещались в соответствии с разработанными инвестиционными

стратегиями и с учетом потенциально возможных рисков инвестирования.

7)

Принцип независимости. Данный принцип означает, что при управлении

суверенными

фондами

должна

обеспечиваться

независимость

использования и инвестирования средств суверенных фондов

формирования,

от политической

конъюнктуры.

8)

Принцип прозрачности, т.е. деятельность суверенных фондов должна быть

информационно прозрачной для повышения доверия инвестиционного сообщества и

населения к операциям фондов.

1.2 Современные методы оценки эффективности управления суверенными

фондами

На практике управление суверенными фондами трактуется финансистами в узком

значении как управление процессом инвестирования (размещения) средств фондов, то

есть осуществляется выбор направлений инвестирования средств, выбор объектов

инвестирования, а также изменяются требования к инвестиционным активам.

Складывается

впечатление,

что

всё

управление

сводится

к

эффективному

инвестированию средств фондов, игнорируя иные цели создания фондов – внимание в

управлении фондами переносится на доходность инвестиций за счет средств

суверенных фондов, их ликвидность и сохранность.

В

современной

«управленческой»

литературе

существует

тенденция

рассматривать управление как реализацию целевой функции. Отдельное внимание

уделяется целеполаганию как процессу, выполняющему важнейшую роль в управлении

[45, С. 38].

В данном исследовании под управлением суверенными фондами мы понимаем

деятельность

управляющего

фондом

по

разработке

и

совершенствованию

33

инвестиционной стратегии, правил, методов и способов формирования и использования

средств суверенных фондов и приведение их в состояние, позволяющее достичь цели

создания фондов.

Функциональными элементами управления суверенным фондом, по нашему

мнению, являются: целеполагание, установление правил формирования и использования

средств

фонда,

разработка

инвестиционной

стратегии

фонда,

формирование

организационной структуры управления фондом, формирование и использование

средств фонда, инвестирование средств фонда, учет и отчетность операций со

средствами фонда, а также контроль деятельности суверенного фонда. Схема

управления суверенными фондами представлена на рисунке 2.

Целеполагание

Формирование

организационной

структуры

управления фондом

Контроль

деятельности

суверенного

фонда

Установление правил

формирования и

использования средств

фонда

Инвестирование средств

фонда

Формирование и

использование средств

фонда

Разработка

инвестиционной

стратегии фонда

Учет и отчетность

операций со

средствами фонда

Источник: составлено автором.

Рисунок 2 - Схема управления суверенными фондами

Под установлением правил формирования и использования средств суверенного

фонда понимается разработка, и применение правил, которые бы позволяли наиболее

полным образом формировать и использовать средства фондов в рамках поставленных

задач. Если, к примеру, поставлена цель максимально сберечь средства фондов, то

правила должны это предусматривать и не должно допускаться отклонение от данной

цели.

34

Инвестиционная

стратегия

суверенного

целей инвестиционной деятельности фонда,

фонда

определяющая

общие

это

система

задачи

и

инвестиционную идеологию, а также выбор наиболее эффективных путей

их

достижения. Разработка инвестиционной стратегии - это выработка генерального плана

инвестиционной деятельности суверенного фонда, следование которому в долгосрочной

перспективе позволит достичь инвестиционные цели и решить задачи фонда.

Инвестиционная декларация представляет собой тактический план по достижению

инвестиционных целей и задач фонда и является составной частью инвестиционной

стратегии. Реализация инвестиционной стратегии является важнейшей составной

частью деятельности суверенного фонда.

Под формированием организационной структуры управления суверенным

фондом понимается создание такой организационной структуры управления, при

которой все ключевые элементы структуры управления, распределение ролей и

полномочий, а также ответственность между участниками управления были бы

распределены наилучшим образом, направленным на реализацию миссии фонда.

Формирование и использование средств суверенных фондов представляют собой

взаимосвязанный процесс формирования средств суверенного фонда, зачисления их на

отдельные счета по учету средств фонда, а также направления средств на реализацию

целей и задач фонда.

Инвестирование средств суверенных фондов - это процесс размещения средств

фонда в активы различного класса и вида, сопряженный с риском получения

отрицательного результата, с целью получение инвестиционного дохода.

Учет и отчетность операций со средствами фонда представляют собой целостную

систему по выявлению, измерению, сбору и регистрации информации об операциях со

средствами суверенных фондов на счетах. Результатом работы учетной системы должна

быть объективная и полная информация, на основе которой управляющий суверенным

фондом будет принимать то или иное управленческое решение. Пользователями

информации могут быть законодательные и исполнительные органы власти, граждане

страны, внешние и внутренние аудиторы, потенциальные получатели инвестиций фонда

и многие другие.

Контроль деятельности суверенного фонда является одной из главных функций

системы управления и представляет собой наблюдение за деятельностью суверенного

35

фонда, мониторинг показателей, с целью обеспечить оптимальное функционирование

фонда. На основе полученных результатов контроля проводится адаптация деятельности

суверенного фонда, и принимаются управленческие решения. Таким образом, контроль

это процесс обеспечивающий достижение поставленных целей и задач путем сравнения

фактических результатов с целевыми или ожидаемыми.

В основе управления суверенным фондами должно лежать целеполагание.

Целеполагание,

по

мнению

М.М.

Панова,

представляет

собой

первичную

фазу управления, предусматривающую постановку генеральной цели и совокупности

целей (дерева целей) в соответствии с назначением (миссией) системы, стратегическими

установками и характером решаемых задач [46, С. 25].

Целеполагание является важнейшим процессом в управлении экономическими

системами. Неправильный выбор целей при создании системы приводит к тому, что

решаются не те проблемы, которые должны решаться. Правильный выбор цели – залог

достижения цели управления [121].

Тогда эффективным управлением суверенным фондом, по нашему мнению,

является то управление, в рамках которого функциональные элементы управления

сочетаются так, чтобы наиболее полным образом удовлетворялись цели и решались

задачи, поставленные перед суверенными фондами.

Эффективность должна показывать то, в какой мере управляющий фондом

реализует цели, достигает запланированные результаты. Степень достижения цели с

соотнесением понесенных затрат - это и есть сущность эффективности управления.

В зависимости от того, какие затраты, и в особенности, какие результаты

принимаются

экономической,

во

внимание,

можно

институциональной,

говорить

социальной,

об