капитала ОАО “Челябинский Цинковый Завод”

реклама

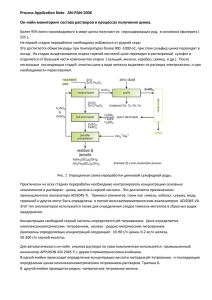

Компания: ОАО Челябинский цинковый завод (CHZN) ОАО ЧЦЗ является крупнейшим российским производителем цинка с объёмом производства до 176 тыс. т цинка марки SHG (Special High Grade). Компания является вертикальноинтегрированной, включая в себя полный технологический цикл производства: добыча, обогащение цинковой руды и выпуск готовой продукции в виде рафинированного цинка и сплавов на его основе. По нашему мнению, компания имеет значительный потенциал роста в связи со следующими факторами: (a) увеличивающийся спрос на цинк, особенно со стороны китайских девелоперов и производителей автотехники, (б) значительный рост цены на цинк к 2015 году из-за сокращения излишков и увеличивающегося спроса на цинк. Справедливая цена обыкновенных акций, $ 4,39 Текущая цена обыкновенных акций, offer $ 2.74 Потенциал роста (обыкновенные) 60% Тикер CHZN Капитализация, $ млн. 148.5 EV, $ млн. 92 Количество обыкновенных акций, млн. 54.2 В свободном обращении 42% Мировой рынок цинка Запасы Мировые идентифицированные запасы цинка на Земле составляют около 1900 млн. тонн, резервы (идентифицированные и доступные для добычи) – примерно 250 млн. тонн. Крупнейшие запасы цинка находятся в Австралии (22.4% от общего количества) и Китае (17.2%). Прогнозные ресурсы цинка в России составляют 62 млн.т., или чуть более 3% мировых запасов. Таблица 2. Крупнейшие страны – производители цинка 2009 2010 2011 Китай 3100 3700 3900 Австралия 1290 1480 1400 Перу 1509 1470 1400 Индия 695 700 790 США 736 748 760 Канада 700 649 660 Мексика 390 518 630 Казахстан 480 500 500 Боливия 422 411 430 Ирландия 386 342 350 Другие страны 1492 1490 1600 Всего 11200 12008 12420 Источник: United States Geological Survey Направления использования Как правило, цинк используется в сплавах с другими металлами. Наиболее известными и часто используемыми являются латунь, мельхиор, техническая бронза, алюминиевый припой. Цинк широко используется в автомобильной и электротехнической промышленности, а также в производстве металлоизделий. Одным из важнейших направлений использования является гальванизация других металлов, которая позволяет сделать их более устойчивыми от коррозии и внешнего воздействия. Цинк также применяется при производстве красок, резиновых изделий, косметики, пластмасс, печатных красок, аккумуляторных батарей и в фармацевтике. На графике 3 показаны основные направления конечного использования цинка в России. График 3. Конечное использование цинка Источник: данные компании Избыток предложения Рынок цинка в настоящее время испытывает давление из-за увеличивающихся складских запасов (которые оцениваются в 4 миллиона тонн в мировом масштабе). Ожидается, что издержки добычи и производства в ближайший год вырастут, что должно оказать положительное влияние на цены. Ситуация с мировыми излишками производства должна выровняться не ранее 2015 года. Это связано с тем, что планировавшееся закрытие нескольких крупнейших добывающих шахт, в том числе австралийской Century (объём производства 510 тыс.т. в год) и Perseverance (135 тыс.т. в год) было отложено до 2016 и 2013 года соответственно. Цены на цинк Биржевые котировки цинка крайне зависимы от объёмов производства, особенно стоит отметить роль китайских производителей. На графике 4 приведено изменение цены на цинк на Лондонской бирже металлов LME в период с 2000 года. Отдельно выделены резкие подъёмы цен в 2005-2006 году и в 2010 году. В первом случае цена поползла вверх после заявления китайских властей о выводе из эксплуатации заводов мощностью до 50 тыс.т., в результате чего производство цинка в стране должно было сократиться на несколько сотен тысяч тонн. Дополнительным катализатором стало произошедшее в конце 2006 года землетрясение, из-за которого прекратить работы были вынуждены цинковые активы общей мощностью около 400 тыс.т. Причиной резкого роста цен на цинк в 2010 году стало закрытие почти 9% китайских мощностей (объём производства которых составлял примерно 440 тыс. т в год). Как ни парадоксально, закрыты они были по причине низких цен (на тот момент котировки консолидировались в районе $1000 за тонну), что дает повод задуматься о качестве китайского производства, не способного конкурировать с мировыми производителями в условиях относительно низкой рентабельности. График 4. Котировки цинка на Лондонской бирже металлов (LME) Источник: Bloomberg Professional ServicesTM, УК “Финам Менеджмент” Акционеры Основными акционерами ОАО Челябинский Цинковый Завод являются группа УГМК и Русская Медная Компания, которые в 2009 году выкупили 100% нидерландской компании NF Holdings B.V., владеющей 58% ЧЦЗ. Оставшиеся 42% находятся в свободном обращении (см. график 9). График 9. Структура акционерного капитала ОАО “Челябинский Цинковый Завод” Источник: данные компании Производственная деятельность компании В 2011 году объём производства компании составил около 63% от общероссийского. Основные активы компании расположены в Казахстане (Акжальское месторождение, принадлежащее дочерней компании ТОО “Nova Цинк”), России (собственно, ОАО “Челябинский Цинковый Завод”, основное производственное предприятие) и Великобритании (Brock Metal, ведущий британский производитель цинковых и алюминиевых сплавов для литья под давлением – здесь изготавливается HVA-продукция с высокой добавленной стоимостью). Геологические запасы компании на 1 января 2012 года составляют 9.46 млн.т. руды, 310 тыс.т. цинка (или 3.2% запасов) и 52.6 тыс.т. свинца (0.56%). Стоит отметить, что наличие добывающих и производственных мощностей за рубежом снижает политические риски, которым, так или иначе, подвержены российские компании. Поставщики Собственное добывающее производство – ТОО Nova Цинк – обеспечивает около 20% потребностей компании в цинковом концентрате. Крупнейшим поставщиком является УГМК (39%), с которой у ЧЦЗ заключен договор толлинга. Согласно этому договору, ЧЦЗ получает необходимые объёмы цинкового концентрата бесплатно (размеры поставок зависят от законтрактованных объёмов производства готовой продукции). После выполнения обязательств по поставкам готовой продукции оставшееся количество концентрата оценивается, часть оплачивается по рыночным ценам (обозначено на графике 5 как “УГМК (Покупка)”), а за возврат оставшегося концентрата ЧЦЗ получает фиксированную прибыль по договору толлинга – 27000 рублей за тонну (данная цифра указывается в проекте бюджета компании на предстоящий период). Также поставщиком является Русская медная компания (3% поставок в 2011 году), 18% импортируется и 13% компания получает из переработанного сырья. На графике 5 указана структура поставок за последние три года. График 5. Основные поставщики сырья ОАО “ЧЦЗ” Источник: данные компании Потребители Компания “Челябинский Цинк” является крупнейшим поставщиком цинка на предприятия чёрной и цветной металлургии России. Основными потребителями продукции ОАО «ЧЦЗ» являются компании ММК (24%), Северсталь (14%), УГМК (39%). Внутренние продажи в 2011 году составили 97 тыс.т., или около 60% общего объёма производства. Экспорт был на уровне 1200 тонн, оставшийся объём – 61.7 тыс.т – был передан по договору толлинга. График 6. Прогноз производства ОАО “ЧЦЗ” Источник: данные компании, УК “Финам Менеджмент” В 2011 году объём производства товарного цинка составил 160 тыс.т., прогноз компании на 2012 год составляет также 160 тыс.т. Мы преполагаем, что к 2015 году компания выйдет на полную производственную мощность 175тыс. т товарного цинка в год. Основные драйверы роста 9 Cпрос на цинк зависит от Китая и развивающихся стран, в первую очередь – из-за ускоряющейся урбанизации и развития региональных рынков для автопроизводителей. Ожидается, что темп роста спроса в 2013-2015 гг.должен составить около 5% в год; 9 Увеличивающийся спрос на цинк должен поддержать цену. Согласно ожиданиям, к 2015 году цена на цинк должна вырасти до $2750 за тонну; 9 Одним из важнейших катализаторов роста выручки ЧЦЗ является увеличение объёма контрактов на поставки готовой продукции (в 2011 году контракты были заключены на 60% произведенной продукции, остальное было передано по договору толлинга УГМК). На графике 7 приведено сравнение движения котировок ЧЦЗ и цен на цинк на Лондонской бирже металлов. Хорошо заметно, что с момента начала сравнения (октябрь 2007) движение котировок было сонаправленным, однако с мая 2008 года акции ОАО “ЧЦЗ” упали сильнее, и с тех пор спрэд между котировками сохраняется. В настоящий момент цинк торгуется с дисконтом около 35-40% к уровням конца 2007 года, в то время как акции ЧЦЗ упали на 80%. ЧЦЗ также является самым дешёвым среди мировых производителей цинка – минимальный дисконт по мультипликатору P/E составляет 11%, максимальный – 90%. То же касается и соотношения EV/EBITDA: тут дисконт составляет от 77% до 97%. Ещё один момент, который стоит отметить – соотношение Price/Book Value составляет 0.4, что означает, что компания недооценена на фундаментальном уровне. На наш взгляд, текущий момент является крайне удачным для покупки акций ОАО “ЧЦЗ”. График 7. Сравнительное движение котировок ЧЦЗ и цен на цинк (LME) Источник: Bloomberg Professional ServicesTM, УК “Финам Менеджмент” Прогноз В таблице 8 представлены основные финансовые показатели за 2010 – 2011 года, а также прогноз на 2012 – 2013г. Стоит отметить, что выручка в 2012 году ожидается примерно на 6% ниже, чем в 2011, что обусловлено более низкой ценой на цинк – средняя цена за тонну в 2011 году составляет $2200, в то время как в 2012 году - $1950. Таблица 8. Основные финансовые показатели 2010 2011 2012П 2013П Выручка, $ млн. 383 434 407 430 EBITDA, $ млн. 93 75 65 68 Чистая прибыль, $ млн. 47 35 30 32 Рентабельность по EBITDA 24% 17% 16% 16% Рентабельность по чистой прибыли 12% 8% 7% 7% EV/Sales 0.47 0.14 0.22 0.21 EV/EBITDA 1.99 0.84 1.41 1.34 P/E 5.17 3.71 5.33 5.15 Рентабельность Рыночные коэффициенты Источник: данные компании, Bloomberg Professional ServicesTM, УК “Финам Менеджмент” Согласно ожиданиям рынка, цена на цинк должна подняться до $2200 за тонну в 2013 году, более чем $2400 – в 2014 и $2750 – в 2015. Это должно положительно сказаться на финансовых показателях ЧЦЗ. Оценка компании Мы оценили ОАО Челябинский Цинк путем определения enterprise value по прогнозному мультипликатору EV/EBITDA на 2012 г. Исходя из полученного значения EV и объёма чистого долга провели оценку equity value в расчёте на обыкновенную акцию. Справедливая стоимость ОАО Челябинский Цинковый Завод составляет $238 млн., или $4,38 на обыкновенную акцию, что предполагает потенциал роста с текущих уровней около 60%. Таблица 10. Справедливая оценка на обыкновенную акцию Долг, $ млн. 6,1 Денежные эквиваленты и депозиты 50 Чистый долг, $ млн. -44 EBITDA 2012, $ млн. 65 Целевой коэффициент EV/EBITDA 3,0 Оценка EV, $ млн. 194 Оценка Equity Value, $ млн. 238 Обыкновенные акции, млн. 54,2 Справедливая цена на акцию, $ 4,39 Текущая цена, $ 2,74 Потенциал роста 60% Источник: Bloomberg Professional ServicesTM, УК “Финам Менеджмент” Сравнительные коэффициенты Выпуск цинка, тыс.т Челябинский Цинк Market cap, $ млн. P/E EV/EBITDA P/B Net Debt/EBITDA 160 149 5,3 1,4 0,4 -1,0 283 4715 9,8 5,5 1,4 0,8 80 1588 6,0 3,2 0,9 -5,4 1125 1003 7,6 6,0 0,6 3,0 2435,3 7,8 4,9 1,0 -0,5 Развитые страны Boliden AB HudBay Minerals Nyrstar Среднее значение Развивающиеся страны Электроцинк 100 47 3,5 8,7 0,7 4,2 Hindustan Zinc 650 10300 10,1 6,2 2,1 -2,8 Korea Zinc Company 540 7843 11,9 7,9 2,4 -0,4 Nanjing Yin Mao н.д. 1049 34,3 17,5 4,2 -1,4 Padaeng Indystry PCL 110 93 54,8 - 0,7 1,8 Yunnan Chihong Zn&GE Co. 200 2660 52,4 22,5 4,5 6,0 Shenzhen Zhongjin 270 2524 19,5 9,2 2,9 1,2 3502,2 26,6 12,0 2,5 1,2 К развитым странам -32% -71% -55% К развивающимся странам -80% -88% -82% Среднее значение Дисконт Группа клиентской аналитики Отдел Классического Рынка (Департамент клиентского обслуживания) (доверительное и консультационное управление, операции в РТС и на внебиржевом рынке) Зайцева Анна Руководитель +7 (495) 796-90-26, доб.2025 [email protected] Коновалов Василий Руководитель отдела +7(495) 796-93-88, доб.2744 [email protected] Додонов Игорь Консультант-аналитик +7 (495) 796-90-26, доб.1627 [email protected] Голубев Артем Портфельный менеджер +7(495) 796-93-88, доб.2745 [email protected] Пальянов Андрей Консультант-аналитик +7 (495) 796-90-26, доб.2040 [email protected] Дубинин Иван Портфельный менеджер +7(495) 796-93-88, доб.2747 [email protected] Бертяков Сергей Консультант-аналитик +7 (495) 796-90-26, доб.2045 [email protected] Зюриков Александр Портфельный менеджер +7(495) 796-93-88, доб.2740 [email protected] Рублевская Екатерина Консультант-аналитик +7 (495) 796-90-26, доб.1636 [email protected] Спиридонов Денис Портфельный менеджер +7(495) 796-93-88, доб.2742 [email protected] Силакова Екатерина Портфельный управляющий УК «Финам Менеджмент» +7 (495) 796-90-26, доб.1608 [email protected] Степаненко Александр Портфельный менеджер +7(495) 796-93-88, доб.2748 [email protected] Настоящий материал и содержащиеся в нем сведения предназначены для клиентов ЗАО «ФИНАМ», носят исключительно информативный характер и не могут рассматриваться ни как приглашение или побуждение сделать оферту, ни как просьба купить или продать ценные бумаги/другие финансовые инструменты, либо осуществить какую-либо иную инвестиционную деятельность. Представленная информация подготовлена на основе источников, которые, по мнению авторов данного аналитического обзора, являются надежными, но при этом отражает исключительно мнение авторов относительно анализируемых объектов. Несмотря на то, что настоящий обзор был составлен с максимально возможной тщательностью, ни его авторы, ни ЗАО «ФИНАМ» не заявляют и не гарантируют ни прямо, ни косвенно его точность и полноту. Любая информация и любые суждения, приведенные в данном материале, являются суждением на момент публикации настоящего аналитического обзора и могут быть изменены без предупреждения. Ни ЗАО «ФИНАМ», ни его сотрудники не несут ответственности за какие-либо потери, возникшие в результате использования настоящего материала либо в какой-либо другой связи с ним. Копирование, воспроизводство и/или распространение настоящего материала, частично или полностью, без письменного разрешения ЗАО «ФИНАМ» категорически запрещено.