бюджетно-налоговой политики - Белорусский государственный

advertisement

БJ:JЮРУССКИЙ ЭКОIЮМИЧЕСКИЙ ЖУРНАЛ. 2014. № 3. С. 86-95.

НАЛОГОВЫЕ РАСХОДЫ КАК ИНСТРУМЕНТ

БЮДЖЕТНО-НАЛОГОВОЙ ПОЛИТИКИ

О.Л. Шулейко·

В статье рассматривается влияние н;uюговых льгот па качественные характеристики налоговой

системы. исследуются подходы к оценке эффективности налоговых льгот с позиции достижения

поставленных государством целей социально-экономического развития и их влияния на бюджет

страны. Анализируется зарубежный опыт определения налоговых расходов в налоговой системе и их

использования при формировании налоговой и бюджетной политики. Даются рекомендации по оцен­

ке, учету налоговых расходов и их включению в бюджетный процесс в Республике Беларусь.

Ключевые слова: налоговая система, эффективность налоговой системы, налоговые льготы, на­

ло1·овые расходы.

JЕL-классификация: Е60, Н20, Н24, Н25,

HSO.

В условиях замедления экономическо­

(базовой) структуры налогов. Определение

го роста в Республике Беларусь значитель­

налоговых льгот как отклонений от базо­

но

доходов

вой структуры налогов позволило сформи­

бюлжета. Кроме того, меняется структура

ровать концепцию налоговых расходов бюд­

бюджетных расходов, увеличивается доля

жета, разработать подходы к их оценке и

расходов на обслуживание государственно­

включить в бюджетный процесс.

го

сократились

долга

и,

темпы увеличения

соответственно,

В Беларуси оптимизация налоговых

сокращается

удельный вес других расходов, включая

льгот

расходы, направляемые на социальные нуж­

лений совершенствования налоговой сис­

ды и на развитие экономики. При этом

темы. Решение этой задачи предполагает

является

одним

из

главных

направ­

финансовая стабильность R стране может

изучение подходов к оценке льгот, форми­

быть обеспечена только при сбалансирован­

рование

ном бюджете, что требует бюлжетной кон­

обоснование методов их качественной и

концепции

налоговых

расхолов,

солидации, которая может быть достигну­

количественной оценки, разработку меха­

та

низма

тремя

налогов,

основными

снижением

путями:

повышением

государственных

рас­

учета

и

использования

соответству­

ющей информации в бюджетном процессе.

ходов и сокращением налоговых льгот. Все

Налоговые лъготы как инструмент

вышеназванные факторы предопределяют

фискальной политики

необходимость повышения эффективности

бюджетно-налоговой политики, т. е. реали­

Налоговая система является инстру­

зации поставленных государством целей

ментом макроэкономической политики и

при оптимизации затрат на их достижение.

выполняет ряд функций, главной из кото­

Налоговые льготы широко испольэу­

рых является фискальная; т. е. наполнение

ются за рубежом практически во всех стра­

бюджета. Наряду с фискальной в качестве

нах, а в кризисный и посткризисный пери­

важнейшей выделяют стимулирующую фун­

од их число увеличилось. Исследования,

кцию,

которая

заключается

в

предоставле­

связанные с оценкой нало1·овых льгот, ве­

нии налоговых льгот и преференций опре­

дутся

деленным

на

протяжении

последних

пяти

де­

видам

деятельности,

отраслям,

сятилетий в контексте определения опти­

территориям

мальной налоговой системы и конструиро­

щикам. Общепринятой является точка ;~ре­

вания соответствующей ей нормативной

ния,

•

Шулейко Ольга Леонидовна

(olgashuleiko@yandex.by),

что

и

отдельным

оптимальная

налогоплатель­

налоговая

система

кандидат экономических наук, доцент, зав. сектором

Института экономики Национальной академии наук Беларуси (г. Минск, Беларусь).

должна соответствовать критериям снравед­

На.тюпн3ыс льготы как инструмент сти­

лююсти, эффективности, простоты и нейт­

мулирования может быть :vieнee затратным,

ральности. Основанием лля предоставления

чем пря:vrые субсидии, не только для госу­

налоговых льгот и освобождений служат

дарства, но и для налогоплательщиков. К при­

внешние эффекты и другие факторы, вы­

меру,

зывающие провалы рынка.

жать определенную целевую достаточно 60"1ь­

Как отмечает

если

правительство

намерено

поддер­

Т.А. Малинина, льготы для деятельности,

шую

сонровождающейся положительным внс­

налоговых льгот может быть менее затрат­

шни:.1 эффектом,

эквивалентны выплате

субсидий и приводят к интернализации

экстерналий, а значит,

эффсктивносш

(201 О.

к аллокационной

С.

Такие аргу­

11 ).

менты могут исполь:юваться, например, для

"

груrшу

населения,

то

предоставление

ным инструментом достижения этой цели и

для

государства,

в том случае,

и

для

налогоплательщиков

если механи:зм предоставления

льготы более простой, чем по:1учение субси­

дий: или социальных rюсобий 2 •

отношении

В определенных случаях лыоты вводят­

расходов на образование при:v1енительно к

ся для облегчения шuюгового контроля, т. е.

нажJгу на ,'{оходы физических лиц, а также

с целью упрощения налоговой системы. В

к льготам по HGtJJOI"Y на прибыль организа­

ттастности, МВФ рекомендует стандартные

ций в отношении инновационных нроиз­

исключения для НДС в тех сферах, где слож­

водств. Налоговые льготы часто вводятся с

но

целью обеспечения соц:иа.1ыюй справедли­

ких как аренда жилья, финансовые услуги и

оооснования

-

вости

ш1логоных

подл:ержки

населении,

лы·от

в

низкодоходных

наприыер,

за

счет

групп

налоговых

контролировать

Parthasrathi, 1995).

этих

ати же цели могут быть достигнуты с по­

зюшых

мер

этого

налога,

сельскохознйствснный сектор

вычетов по подоходному налогу. Однако

мощью

уплату

льгот

с

та­

(Shome,

Главной целью введения

является

снижение

на.тюговым

затрат,

свя­

контролем.

Еще одним преимуществом налоговых

прямого регулирования, напри­

раз­

льгот является то, что они обеспечивают

мера мини"'rальной заработной платы или

налогоплательщику большую свободу выбо­

введением субсидий для r·рупп населения

ра. Предоставление субсидий и финансиро­

мер

путем установления

государством

с низкими доходами (пря.\юе субсидирова­

вание

ние). Наличие альтt::ршпивных инструмен­

направленность

госпрограмм

имеют

и,

как

строго

правило,

целевую

дста.1ьно

тов фискальной политики оьусловливаст

регламентированы государством. П рсдостав­

необходимость сравнения их эффективно­

лен ие льгот (косвенное субсидирование)

сти и выбора наиболее приемлемых для

позволяет

достижения поставленных целей.

qасть средств, которые могут быть исполь­

В определенных условиях налоговые

налогоплательщику

сэкономить

:юваны по его собственному ус::.ютрению на

льготы .\юrут быть лучшим, а иногда и един­

решение

ственным

задач, т. е. применение льгот связано с мень­

инструментом

достижения

по­

приоритетных

с

его

точки

зрения

ставленных целей социально-эконом1г1ес­

шими бюрократическими ограничениями,

кого

чем прямые госрасходы. Вместе с тем дан­

развития.

Преимущестна

нало~'овых

льгот по

сравнению с бюджетными программа.\1И

ное

преимущество

ламентируя

относительно

нш1равления

-

не

рег­

использования до­

могут быть обусловлены экономией затрат

полнительных средств, полученных в резулт,­

на ад::чинистрирование. Программы бюджет­

тате

ных

расходов

нредполагают

циальных

государственных

ственных

за

распределение

администрирование,

роль

за

льготами

в

то

создание

органов,

спе­

ответ­

расходов,

время

осуществляют

как

их

конт­

налоговые

предоставл~ния

льгот,

государство

тем

самым может нс достигнуть целей, которые

были наставлены при введении лъгот.

Налоговые льготы могут стимулировать

увеличение

выпуска

товаров

и

услуг,

а так­

же более эффективных производителей. К

органы и нет необходимости создавать спе­

циальные структуры 1 •

1

OECD. 2010.

Тах

Expenditurcs in OECD Cot111tries

(h ttp:/ /\VW\\'.soнrceocc(!.or~/taxatioп/97 89264076891 ).

2

Glli<le to Tпmsparency in PuЬlic Fiпanccs. Looking

Beyon(\ thc Саге Bш!get. Iвlcrпatiorщl Bшlget Pa1·tпcrship.

2012 (http://www.intcrпationallщ(!get.mg/\Vp-co11tcпt/

нp]oacis/Looki ng-Beyond-thc-Bшiget.pdf).

Бе.11орусск11ii :Jкономи•1ескиii журнал

№ 3•2014

87

О.Л. ШУ ЛЕЙ КО

-----~~·--·-----------,·--~-----------------.,,·--------~----,------

примеру,

предоставляя

ному налогу

1-осударство

на оплату

льготы

по

подоход­

медицинских

стимулирует

развитие

услуг,

платного

медицинского обслуживания, тем самым у

ды, который не является достаточно точным,

поскольку не учитывает изменений в пове­

дении

налогоплательщиков,

вызванных вве­

дением или отменой налоговых льгот. В США

налогоплательщиков появляется возможность

Комиссия по налогообложению периодичес­

выбора нлатных или бесплатных государ­

ки проводит оценку распределительных эф­

ственных медицинских услуг. То же отно­

фектов льгот по налогу па индивидуальные

сится и к льготам по добровольному страхо­

доходы. Так, в результате проведенной в

ванию здоровья, дополнительной пенсии. К

2013 г.

оценки десяти наиболее значимых на­

числу преимуществ налоговых льгот относят

логовых льгот по налогу на доходы было ус­

также учет платежеспособности налогонла­

тановлено, что более высокодоходные нало­

тельщика. Так, при низком уровне дохо11,а пре­

гоплательщики получают большую выгоду как

доставляются налоговые вычеты по подоход­

в абсолютных суммах, так и относительно

ному налогу. Вместе с тем, обладая опреде­

общей суммы получаемого дохода 3 .

ленными

достоинствами,

налоговые

льготы

Неэффективность налоговых льгот как

принци­

инструмента фискальной Iюлитики также

пами налогообложения, нарушая качествен­

связывают с тем, что они имеют более по­

ные характеристики налоговой системы: ней­

стоянный характер, чем прямые госу/tар­

тральность, простоту, эффективность, спра­

ственные расходы, которые рассматривают­

часто

не

согласуются

с

основными

ся

ведливость.

Целью введения налоговых льгот мо­

и

утверждаются

ежегодно

при

приня­

тии закона о бюджете на очередной год, в

жет быть поддержка низкодоходных групп

то

время

как

налоговые

льготы

включены

населения, однако часто трудно обеспечить

в

достаточную адресность таких льгот. К при­

их пересмотра и оценки эффективности во

меру, чтобы продукты питания были бо­

многих

налоговое

законодательство

странах

не

и

процедура

регламентирована.

устанавливаются

Таким образом, налоговые льготы мо­

пониженные ставки НДС. Однако более

гут создавать препятствия эффективному

состоятельные

перераспределению

лее

доступными,

на

них

люди,

которые

покупают

ресурсов

в

экономике,

больше продуктов питания, получают боль­

стимулируют

ший эффект от данной льготы, чем те, кто

дение субъектов хозяйствования, усложня­

получает более низкие доходы и, соответ­

ют налоговое законодательство. В резуль­

ственно,

тате

меньше

тратит

на

питание,

что

затраты,

рептоориентированное

связанные

с

пове­

предоставлени­

не соответствует принципу социальной

ем льгот, могут не компенсироваться эф­

справедливости. Что касается субъектов хо­

фектом от их введения. Кроме того, в тех

зяйствования, то крупные высокорента­

странах,

бельные предприятия имеют больше воз­

ются

можностей оптимизировать налоговую на­

расходы, включенные в государственный

грузку

за

счет

использования

налоговых

льгот, привлекая с этой целью квалифи­

цированных

налоговых

и

где налоговые расходы не

не

оцениваются,

измеря­

государственные

бюджет, не отражают реального масштаба

участия

государства

в

экономике.

Подводя итог, можно предположить,

консультантов.

Кроме того, они могут лоббировать свои

что

интересы, добиваясь введения новых льгот

улучшить

(Marr, Highsmith, 2011 ).

мике и тем самым повысить ее эффектив­

Таким образом, налоговые льготы сти­

сокращение

ность.

налоговых

льгот

распределение ресурсов

в

может

эконо­

Вместе с тем распределительный

ты могут создавать препятствия эффектив­

эффект отмены налоговых льгот в большей

степени будет зависеть от того, как госу­

дарство распределит полученные в бюджет

ному

дополнительные доходы, будут ли они на-

мулируют

рентоориентированное

поведение

субъектов хозяйствования. Налоговые льго­

распределению

ресурсов

в

экономике.

Оценка распределительных эффектов нало­

говых льгот

в

отдельных

-

сложная задача. Проводимые

странах

исследования

основа­

ны на применении метода упущенной выго-

88

Белорусский экономический журнал

3 The Distribution of Маjог Тах Expenditures in the

Individual Income Тах System. Cungress of the United States.

2013 (http://www.cbo.gov/sites/dcfault/files/cbofiles/

attachments/ 43 768_ Dist ribu tion Т ах Expendit uгes .pdf).

№ 3•2014

правлены на увеличение финансирования

тельств, налоговые кредиты или спениальньте

государственных программ, либо на сниже­

ставки H<LПOL'a. Какой бы ни была их форма,

ние налогов, либо на уменьшение финан­

эти отступления от нормативной структуры

сового дсфи1щта.

налогов представляют собой государственные

расходы

Концепция налоговых

ти

расходов бюджета

нреимущества,

которые

отдельным

государство

видам

на

льготирусмые

гругшы

виды

деятельнос­

налогоплательщиков,

осуще­

ствляемые через на.rу:оговую систему, а не ч.е­

Налоговые льготы представляют собой

ставляет

или

нредо­

деятельности

рез прямые расходы, предоставление займов

или других форм государственной помощи»

(Surrey.

McПaniel,

1985).

или категория:v~ налогоплательщиков. Как

Таким образом, для того ч.тобы иденти­

уже отмечалось, ана;югич.ную природу и.v1е­

фицировать налоговые расходы, необходи­

ют и прямые бюджетные расходы, также

мо определить нормативную или базовую

нацеленные

структуру налогов. Нормативная и базовая

на

корректировку

провалов

рынка и 1ювышение общественного благо­

структуры

состояния. В этой связи возникает необхо­

льгот и освобождений, предоставляемых от­

дн:.1ость оценки альтернативных инструмен­

:~сльным

видам

не

содержат

деятельности

и

никаких

группам.

Для определения базовой структуры

тов достижения одних и тех же целей.

Для решения данной проблемы была

налогов

на.нога на доходы

широко используется

кон­

разработана кшщепция налоговых расхо;щв

цепция «чистого дохода Шанца-Хайга-Си­

бюджета. Термин ~налоговые расходы» впер­

г. американс­

монса~> (Schanz-Haig-Simons), согласно ко­

торой чистый доход представляет собой уве­

ким экономистом С. Сюрреем. Он работал в

личение чистого экономического благососто­

Министерстве финансов США и ипицииро­

яния за определенный период времени плюс

nал составление бюджета налоговых расхо­

потребление эа этот же период

вые был использован в

1967

дов, в котором должны быть представлены

(Swift, 2006).

В соответствии с концепцией Шанца­

данные о стоимости для бюджета «намерен­

Хайга--Симопса, чистый доход включает все

ных отстунлений от принятой концепции

виды

чистого дохода'~

Впоследствии

ла и трансфертов, и все эти доходы являют­

С. Сюррей и П. Макдениэл сформулировали

ся налогооблагаемыми. Кроме того, предпо­

следующее определение: «Концепция нало­

лагается

говых расходов утверждает, что налог на ,т~:о­

лу11епием дохода. Применение данной кон­

ходы

(Surrey, 1973).

доходов,

вычет

получаемых

всех

затрат,

от труда,

капита­

связанных

с

по­

элементов.

цеrщии на практике вызывает много проблем.

Первый э,1е:мент включает структурные нор­

В частности, определенные виды доходов, ко­

мы, необходимые для применения нормаль­

торые включены в чистый доход, не являют­

ного

ся объектами налогообложения, не учитыва­

состоит

налога

из

на

двух

различных

доходы,

такие,

как

определе­

ние чистого дохода, правила финансового

ются и не

учета,

усrуг, оказываемых домашними хозяйства­

определение

плательщиков

данного

ОJ(сниваюrся,

например доходы от

налога, шкалы ставок и уровня освобожде­

ми. Поэтому

ний, а также при~1енение налога при между­

JIJанца-Хайга-Симонса в тех странах, где она

народных слелках. Второй элемент включает

применяется .-~ля определения ба:ювой струк­

спе1щалыrые льготы,

которые

есть в

каждом

ШL1оге на доходы. Эти нормы, часто на..1ыва­

смые налоговыми стимулами

или налоговыми субсидиями

(tax incentives)

(tax sнbsidies),

концепция чистого дохода

туры налогов, была адаптирована к действу­

ющей системе учета. I3 частности, были уста­

новлены такие элементы базовой налоговой

структуры, как объект налогообложения, шка­

представляют собой отступления от нормаль­

ла

ной структуры налогов и разработаны в

корректировки налоговой базы на инфляцию.

налоговых

ставок,

период

учета,

методы

пользу конкретных отраслей, видов деятель­

Эти вопросы при определении базовой струк­

ности или групп налогоплательщиков. Они

туры

принимают множсстrю форм, например но­

мой в стране фискаJrьной политики. Посколь­

стоянное исключение и:1 налогооблагаемого

ку многие элементы налоговой структуры

дохода, вычеты, отсрочки налоговых обяза-

были выявлены на основе общепринятых

налогов

решались

в

Белорусскнй :1ко11о:vшчссю1ii журщ1л

рамках

проводи­

N~ 3•2014

89

О.Л. ШУJШЙКО

правил учета и ш1логообложения, базовая

структура налогов

(bencl1mark tax structure)

также получила название нормативной

представлять последовательный под­

1)

ход к налогообложению видов деятельнос­

ти

и

групп

налогоплательщиков,

не

давая

преимуществ и не создавая препятствий

(normative tax structure).

Основоположник концепции налого­

вых расходов Сюррей полагал, что для того

каким-либо видам деятельности или груп­

пам

чтобы определить, относится ли положение

налогоплательщиков;

включать определенные нормы на­

2)

налогового законодательства к базовой

логового законодательства (такие, как ис­

структуре, необходимо ответить на следу­

ключения из налогообложения, вычеты,

ющие

налоговые кредиты и другие льготы), на­

вопросы:

•

необходимо ли данное положение

для определения базы налога, закреплено

ли

оно

законодательно

в

соответствии

гаемого дохода с

•

с

целью:

соответствия принципу платежеспо­

собности (aЬility-to-pay

фундаментальной природой налога;

•

правленные на корректировку налогообла­

является ли положение частью об­

щепринятой структуры налоговых ставок;

principle);

усиления экономической эффектив­

•

ности налогообложения и сбора налогов;

• является ли положение необхщщ­

• упрощения или приближения к ре­

мым для определения объекта налогообло­

альности практики налогового администри­

жения;

рования в соответствии с группой налого­

является ли положение необходимым

плательщиков

для того, чтобы убедиться, что налог исчис­

деятельности;

•

•

необходимо ли положение для при­

•

налога в

международных сделках;

необходимо ли положение для ад­

министрирования налога

осуществляемым

видом

3) обеспечивать положение, когда от­

ляется в установленный период времени;

менения

или

четность

о

налоговых

расходах

содержит

достаточно информации для формулирова­

ния мер налоговой политики 5 .

Таким образом, можно констатировать,

(Surrey, McDaniel,

что общепринятая единая концептуальная

1985).

Аналогичный подход содержится в ре­

модель базовой структуры налогов отсут­

комендациях ОЭСР, в соответствии с ко­

ствует,

торыми к базовой структуре налоговой си­

ные

стемы

терии. В этой связи часто возникает необ­

следует

относить

структуру

налого­

различные

организации

вых ставок, положения, облегчающие на­

ходимость

логовое

страны

и

международ­

устанавливают

нрипимать

свои

кри­

индивидуальные

ре­

положения,

шения о включении тех или иных статей в

относящиеся к международным обязатель­

перечень налоговых расходов. Страны вы­

ствам,

деляют

администрирование,

наряду

с

и

установленным

порядком

бухгалтерского (налогового) учета и выче­

том обязательных нлатежей 4 •

различные

признаки,

позволяющие

идентифицировать налоговые расходы.

Наиболее общим признаком является от­

Для развивающихся и стран с транс­

клонение от базовой структуры налогов.

формационной экономикой в связи с их

В «Руководстве по обеспечению про­

экономической спецификой (например,

зрачности в бюджетно-налоговой сфере»-,

высокой инфляцией, большой долей тене­

разработанном и опубликованном Между­

вого сектора, большой долей занятости с

народным валютным фондом в

2007

низкими заработками) для определения

логовые расходы определяются

следующим

~

u

оазовои

структуры

u

налоговои

системы

образом: «Налоговые расходы

-

г., на­

это ,льготы

ОЭСР предлагает дополнительные крите­

или освобождения относительно «стандар­

рии. В соответствии с рекомендациями,

тной»- структуры налогов, которые ведут к

базовая структура налогов для этих стран

снижению величины собираемых государ­

должна:

ством

доходов,

и,

поскольку цели

государ­

ственной политики могли бы быть достиг­

OECD. 2002. Best Pп1cticcs for Budgct Transparency

( h tt р :/ /www.oecd.org/ govern ance /budget ing/Best %

20Practices%20 Bнdget%20 Transparency%20-%20complete%

20with%20cover%20page.pdf).

4

9О

Белорусский экономический журнал

нуты альтернативным способом через пре5

OECD. 2010.

Тах

Expenditures in

ОЕСП

Countries

(http://www.soпrceoecd.org/taxation/9789264076891 ).

№ 3•2014

Налоговые расходы как._инструме_~~--бюд~етно-налоговой политики

доставление субсидий или иных прямых

расходов,

льготы

рассматриваются

как

эк­

6

Наиболее распространенным методом

измерения

налоговых

расходов

является

вивалент бюдЖСТНЫХ раСХ0/{ОВ» • fioxoжee

метод упущенной выгоды, в соответствии

определение дано в Руководстве ОЭСР по

с

лучшей практике в области внебюджетных

рые должны были бы быть уплачены, если

бы лъготы были отменены и экономичес­

и

налоговых

расходов,

основные характерные

которое

отражает

признаки налоговых

которы:v1

кое

рассчитываются

поведение

налоги,

налогоплательщиков

кото­

не

из­

расхопов: «Налоговые расходы могут быть

менилосъ1. Этот rvreтoд имеет определен­

онределены как трансферт общественных

ные

ресурсов, который постигается уменьшени­

вает

ем налоговых обязательств относительно

ной налоговой льготы на другие налоги.

"

Кроме того, уже отмечалось, не принима­

v

v

оаэовои структуры налоговои системы, а не

прямым расходованием средств» 7 •

влияние,

в

частности он не

которое

окажет

учиты­

отмена

од­

ется во внимание изменение поведения на­

Каждая страна, нрименяющая концепцию

налоговых расходов,

недостатки,

также дает свое опреде­

логоплате"1ыциков

льгот

.пение. Например, в США и Канаде приняты

в

результате

отмены

.

Возможность того, что налоговые рас­

схожие определения налоговых расходов как

ходы

упущенного дохода вследствие льгот в струк­

размещению ресурсов и неэффективному

туре налогов. Наиболее общее и широкое

расходованию бюджетных средстп, вызы­

определение принято в Японии, где налого­

вает растущую обеспокоенность во многих

вые

могут

привести

к

нерациональному

положе­

странах, особенно в условиях обострения

ния, представляющие собой отступления от

бюджетных проблем, связанных со старе­

фундаментальных принципов налогообложе­

нием населения и неблагоприятным цик­

ния (справедливость, нейтральность и про­

лическим развитием. В этой связи налого­

стота), преследующие какие-либо иные цели •

вым

расходы

характеризуются

как

5

В результате существующих различий

n

определении

ковые

много

внимания

одина­

В частности, в материалах международных

финансовых организаций указывается на

могут рассматриваться

необходимость оценки ключевых бюджет­

расходов

налогового

ства в одних странах

уделяется

законодатель­

налоговых

положения

расходам

именно в контексте бюджетных проблем.

как элементы базовой структуры, а в других

ных

как налоговые расходы. Например, в одних

дополнительных материалов в бюджет"·

странах вычеты из налоговой базы опреде­

расходов

и

включения

их

в

качестве

5

.

Поскольку налоговые и прямые госу­

ленной суммы расходов на детей могут рас­

дарственные

сматриваться

по­

по которым распределяются общественные

лучением дохода, и, соответственно, как эле­

ресурсы, они должны в равной степени учи­

мент баэовой налоговой структуры, в то вре­

тываться и контролироваться в рамках фис­

мя

льготы

кального учета. В соответствии с междуна­

расходы

родными принципами, фискальный учет

как

в

как

затраты,

других

рассматриваются

связанные

странах

как

эти

налоговые

с

расходы

являются

каналами,

необходим для обеспечения прозрачности

(Martin, McMahon, 2011).

бюджета и подотчетности государства пе­

Оценка и учет нало~овых расходов

Количественная оценка налоговых рас­

ходов необходима для определения их вли­

ред населением и выборными органами за

использование общественных средств. Фис­

кальный учет предполагает учет:

•

в

пределах

установленных

лимитов

яния на /(Оходы и расходы бюджета, на

бюджетных расхог~;ов д.л:я осуществления кон­

бюджетный баланс. Кроме того, такая оцен­

троля исполнения финансовой дисциплины

ка дает информацию, необходимую для ана­

в рамках действующих законов и бюджета;

• распределения бюджетных ресурсов

лиза эффективности этих расходов.

в соответствии со стратегическими приори­

"

МВФ.

2007.

Руководство по обеспечению пршрач­

ности в 6ю11жет1ю-налоговой сфере.

7

OECD. 2004.

<Ш<I Тах F:xpenclitшcs.

Вбt Pгactice

G1Jitlelines - OtI

BнcJgei

тетами;

•

оценки эффективности и резу льта­

тивпости расходов

(Campos, Pradhan, 1999).

Белору\:скнi'~ :1ко11омн•1еr.кий журнал

№ 3•2014

91

О.Л. ШУЛЕЙКО

Учет агрегированных бюджетных рас­

чтобы обеспечить эффективное распреле­

ходов также необходим для того, чтобы не

ление бюджетных ресурсов. Например, в

донускать чрезмерного дефицита бюджета.

Германии составляется «Отчет о субсиди­

Для ограничения налоговых расходов мо­

ях», включающий налоговые и прямые рас­

жет устанавлиnаться их предельный размер,

ходы, который позволяет правительству

однако

с

тем,

ня

эта мера

что

может

вых

часто

привести

расходов,

так

к

как

в

связи

предельного

уров­

принимать обоснованные решения в обла­

сти бюджетной политики.

налого­

Оценка эффективности бюджетных

критикуется

установление

увеличению

не

редко

максимал:ь­

расходов

пре;щолагает

использование

как

но возможный размер воспринимается как

общих, так и частных критериев. Общим

допустимый и необходимый. Кроме того,

критерием может служить эффективность

чтобы бюджетные расходы подвергались та­

распределения ресурсов в экономике (или

кому же тщательному контролю, как и пря­

уровень производства товаров и услуг). Как

мые бюджетные расходы, должны быть ус­

известно, экономика функционирует эф­

тановлены

фективно, если при полном использовании

периодичность

их

пересмотра

и

процедура отмены неэффективных льгот.

ресурсов обеспечен максимально возмож­

Эффективная бюджетная политика

ный выпуск. Экономическая эффектив­

предполагает распределение бюджетных

ность налоговых расходов может оценивать­

расходов

в

соответствии

с

установленны­

ся

относительно

их

влияния

на

изменение

ми приоритетами. Для достижения этой

доходов

цели налоговые расходы должны быть ско­

ку

ординиров;:шы с прямыми расходами. Та­

затраты,

кая координация может быть обеспечена

ределение

при группировке

со­

Кроме того, при оценке эффективности

ответствии с функциональной бюджетной

необходимо учитывать затраты на админи­

налоговых расходов

в

государства

налоговые

и

населения,

расходы,

оказывают

влияние

ресурсов

классификацией, что по:знолит правитель­

стрирование

ству распределять совокупные бюджетные

логоплательщиков,

изменяя

и

так

на

расходов

и

у

или

перерасп­

реальных

налоговых

посколь­

цены

доходов.

как у

на­

правительства.

В зависимости от применяемой практи­

ресурсы по соответствующим приоритетным

направлениям. Также сравнение прямых и

ки

косвенных бюджетных расходов в соответ­

условно разделить на три групны

ствии с функциональной бюдЖетной клас­

2006).

сификацией дает возможность сравнить

высоким уровнем дохода (в основном члены

учета

налоговых расходов

страны

можно

(Swift,

К первой группе относятся страны с

затратность этих инструментов. Кроме того,

ОЭСР), которые определили нормативную

координация налоговых расходов и прямых

структуру

расходов в ходе бюджетного процесса по­

оценку

и

налогов

и

регулярно

прогнозирование

всех

проводят

налоговых

зволяет избежать полного или частичного

их дублирования и достичь компромисса

расходов, тем самым обеспечивают бюджет­

между

же периодически оценивают эффективность

ними.

Если сравнивать возможные послед­

ную дисциплину и контроль. Эти страны так­

налоговых

расхолов,

однако

превентивные

ствия сокращения налоговых расходов (и,

меры в отношении неэффективных расходов

как следствие, увеличения налоговой на­

принимают только

грузки) и прямых расходов, то сокращение

бюджетных расходов на товары и услуги

рые,

как

окажет более неблагоприятное влияние на

ную

структуру

развитие

рассматривают

экономики

в

краткосрочном

пе­

некоторые их них.

Во вторую группу входят страны, кото­

правило,

не

установили

налогов,

отдельные

но

норматив­

периоцически

налоговые

расхо­

риоде, чем увеличение налогов. Причина в

ды, не оценивая их эффективность и не про­

том, что некоторое увеличение налогов при­

гнозируя их. Это транзитивные и развива­

водит к большему снижению сбережений,

ющиеся страны, такие как Аргентина, Банг­

чем потребления, уменьшая их влияние на

ладеш, Бразилия, Болгария, Китай, Латвия,

экономику

Венгрия Индия, Польша и др. Они призна­

в

краткосрочном

периоде.

Многие страны пытаются координиро­

вать налоговые и прямые расходы, для того

92

Белорусский :-;кономический журнал

ют,

что

налоговые

расходы

приводят

к

по­

терям бюджета, но составление полного пе-

№ 3•2014

______

Налоrовые расходы как инструмент бюджетно-налоrовой политики

,

речня

расходов

возможно

только

при

бюджетной политики и обеспечения финан­

опре­

делении базовой структуры налогов.

Третья группа

развивающиеся

делили

ни

гов, ни

но,

расходы

оценивают

•

аудит налоговых расходов и публи­

не

опре­

кация

исчерrrывающей информ<щии для

структуру

нало­

общественности, гарантирующей финансо­

которые

нормативную

не

налоговые

это транзитивные и

-

страны,

налоговые

они

совой ответственпости;

и

и,

не

вую

соответствен­

прозрачность.

прогнозируют

Оценка нало~овых лыот

и освобождений в Республике Беларусь

расходы.

И11те2рация 11ало2овых расходов

в бюджетпый процесс

Рассмотренная выше концепция нало­

говых

Существуют также значительные разли­

чия между странами,

нашла

широкое

распростра­

республике она не применяется при форми­

связанные со степенью

интеграпии налоговых расходов

расходов

нение во многих странах, однако в нашей

бюджет­

ровашш бюджетно-налоговой политики и,

ный процесс в целях проведения эффектив­

соответственно, не опре/1,елена базовая струк­

ной финансовой политики (см. табл.).

тура на.Jюrов и

u

Германия и CIIIЛ стали первыми стра­

налоговые расходы.

В Беларуси налоговые льготы опрею~­

на~ш, которые в 70-х годах прошлого века

лены ст.

начали

и

ответствии с которой налоговыми льгота­

парламентом.

ми признаются предоставляемые отдельным

К середине 90-х годов ре1улярно составля­

категориям плательщиков предусмотренные

вести

отчитываться

ли

учет

по

налоговых

ни;-,1

соответствующие

перед

отчеты

расходов

уже

три

43

Налогового кодекса (НК), в со­

НК и иными актами налогового законода­

чет­

верти стран ОЭСР.

тельства, а также международными догово­

Таким образом, модель управления на­

рами Республики Беларусь, таможенным за­

логовыми расходами может быть представ­

конодательством Таможенного

лена четырьмя взаимосвязанными блоками:

(или) законами о таможенном регулирова­

•

разграничение

налоговой структуры

двух

-

нии в Республике Беларусь преимущества

компонентов

нормативной или

по

базовой и налоговых расходов;

•

вых

оценка

и

сравнению

прогнозирование

налоговых

другими

плательщиками,

сбор (пошлину) либо уплачивать их в мень­

налого­

шем размере.

интеграт~ия

с

включая возможность не уплачивать налог,

расходов;

•

союза и

расхопов

в

ливаются

в

Налоговые льготы устанав­

виде:

• освобождения от налога, сбора (по­

бюджет или бюджетный процесс для при­

нятия обоснованных решений в области

шлины);

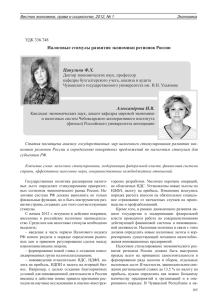

Таблица

Особенности интеграции налоговых расходов в бюджетный процесс в отделы1ых странах

Страна

Вид документа

Австралия

Отдельный правительственный документ

Австрия

Как приложение к бюджетной докvментации

Бельгия

Приложение к бюджету

Канада

Не связан с бюджетным процессом, используется для предбюджетных консультаi.J.ий

Франция

Приложение к бюджетным счетам

Германия

Часть бюджета, называемая отчетом о субсидиях

Италия

'

Не связан с бюджетным процессом, не является приложением к бюджеrу,

самостоятельный докvмент

Нидерланды

Как приложение к бюджетному меморандуму, прямо не связан с бюджетом, но служит

в качестве дополнительной информации для парламента

Великобритания

Не связан с бюджетным процессом, не является приложением к бюджету, является

частью статистического приложения к Осеннему отчету (отчет о доходах)

США

Часть ежегодной бюджетной документации, но не интегрированная в бюджетный

процесс

Источник, Составлено по данным:

OECD. 2010.

Тах Expentiitшes

in OECD Countrics (l1ttp://ww~·.sourceoecd.org/

taxation/9789264076891 ).

Белорусский :~ко1юмичсский журнал

№ 3•2011\

93

О.Л. ШУ ЛЕЙ КО

•

дополнительных

по

отношению

к

учитываемым при определении (исчисле­

налоговой системы или упрощают налого­

вое

администрирование.

нии) налоговой базы для всех плательщи­

Количественная оценка и прогнозиро­

ков налоговых вычетов и (или) скидок,

вание налоговых расходов в Республике

уменьшающих налоговую ба.ау либо сумму

Беларусь предполагают наличие надежной

налога, сбора (пошлины);

информационной базы. Наиболее полную

•

ными

•

пониженных по сравнению с обыч­

налоговых

возмещения

суммы

уплаченного

налога, сбора (пошлины);

•

информацию содержат налоговые деклара­

ции,

ставок;

предоставляемые

налогоплательщика­

ми в налоговые органы. Однако информа­

ция налоговых деклараций имеет конфи­

ином виде, установленном Прези­

дентом Республики Беларусь.

денциальный характер, что ограничивает

возможности

Количественная оценка налоговых рас­

ее

испольэования.

Другие источники включают нацио­

ходов затруднена, во-первых, из-за того, что

нальные

не разработана методика их определения,

мышленных предприятий, статистику про­

и, во-вторых, ввиду отсутствия доступной

изводства и торговли. С помощью этих дан­

статистической информации по налоговым

ных

счета,

можно

опросы

получить

населения

косвенную

и

про­

оценку

льготам. Так, по оценке Л. Фридкина, в осо­

налоговых расходов, которая будет иметь

бенной части налогового Кодекса имеется

ориентировочное

значение.

льгот по различным налогам и сборам

Информация о налоговых расходах и

(не считая исключения из нал:огооблагае­

соответствующая отчетность должны быть

мых баз и, оборотов по отдельным опера­

интегрированы в бюджетный процесс. Оп­

циям), а с учетом госпошлины их число

тимальным считается включение налоговых

достигает

расходов в расходную часть бюджета, од­

211

394 (2013).

В Программе социально-экономическо­

го развития на

налоговых

2011-2015

льгот

rг. оптимизация

определена

как

одно

из

нако до

сих пор ни

одна страна не

приме­

няет такую практику. В Республике Бела­

русь на начальном этапе целесообра:шо ис­

основных направлений совершенствования

пользовать информацию о налоговых рас­

налоговой политики. В этой связи пред­

ходах при подготовке бюджета и при

ставляет

прогнозировании бюджетных показателей.

интерес

анализ

налщовых

расхо­

дов в Беларуси как отклонения от норма­

*

тивной структуры налогов. Для определе­

*

*

ния нормативной структуры налогов мож­

В условиях замедления экономическо­

но использовать подход, предложенный

го роста финансовая стабильность в стране

Т.А. Малининой, в соответствии с которым

может быть обеспечена только при сбалан­

под «базовой структурой налога:? понима­

сированном бюджете, что требует бюджет­

ются положения действующего налогового

ной консолидации, которая предполагает

законодательства, технически (общее опре­

деление объекта налогообложения) или ка­

щпимизацию доходов и расходов бюджета.

чественно

ными программами, являются

(повышение нейтральности,

Налоговые льготы, наряду с государствен­

инструмента­

справедливости и эффективности налого­

ми достижения приоритетных целей соци­

вой системы, в том числе упрощение адми­

ально-экономического развития. Вместе с

нистрирования и исполнения налогового за­

тем налоговые льготы часто не согласуются

конодательства) формирующие структуру

с основными принципами налогообложения,

того или иного налога

В соответ­

ствии с данной

налоговых

логовой системы: нейтральность, простоту,

положения

эффективность, справедливость. В рамках

расходов

(2010).

трактовкой: 1)

касаются

некоторые

налогового законодательства,

именованные

2)

в

качестве

прямо

не

налоговых

по­

льгот;

отдельные налоговые льготы можно от­

нарушая

качественные

концепции

льготы

налоговых

характеристики

расходов

рассматриваются

как

налоговые

недополучен­

ные в бюджет доходы, остающиеся в распо­

нести к базовой структуре налогов, если они

ряжении налогоплательщиков, т. е. как

повышаJ?Т

цифическая форма

94

качественные

характеристики

Белорусский экономический журнал

на­

№ 3•2014

сне­

субсидирования. Суще-

Налоговые расходы как инструмент б~оджетно-налоrовой политики

ствованис альтернативных форм субсидиро­

International Experieпce and Russian Practice ).

вания

Nанс!шуе trнdy. Moscow: Inst.itut ekonoшicheskui

-

налоговых льгот и прямого бюд­

жетного финансироnания

-

вызывает не­

обходимость оценки и сравнения затрат на

достижение поставленных целей. В этой

связи

конце1щия

нал:оrовых

расходов

пред­

полагает у':lет налоговых расходов и форми­

рование соответствующей отчетности в про­

цессе подготовки бюджепюй документации.

Для реализапии концепции налоговых рас­

хщов в Республике Беларусь необходимо:

онределение базовой

структуры налогов;

выделение

налоговых

льгот,

относящихся

к

ба:ювой структуре; определение статей на1юговых

расходов;

их

количественная

оцен­

ка; сопоставление с соответствующи:v~и

пря­

~1ыми расходами и использование этой ин­

формации при подготовке бюджета.

(REFERENCES)

2010.

Оце11ка налоговых льгот

и освобождений: зарубежный опыт и российская

практика. Научные труды. Москва: Ин-т эконо­

мической политики им. Е.Т. Гайдара.

No

146Р.

Malinina Т.А. 2010. Otsenka nalogm)ykh l'got i

oszюbozhdenii:

zarnbezhnyi opyt i rossiislшia pmktika.

[Recognition and Measureшent of Тах Expenditнres:

ТАХ

Expenditures Сап Reduce Deficits \Vhile Making the

Тах Code More Efficient and Equitahle. \Vashington,

О.С.: Center on Budget and Policy Priorities.

http://\V\\·w.cbpp.org/files/4-15-11 tax.pclf

Shome Р., Parthasratbl S. 1995. Тах Policy

Handbook IMF. http://\vww.books.google.by/

books?И=cF8SbhMape4C&printsec=frontcover&hl=

ru#v=onepage&ч&f=false

СПИСОК ЛИТЕРАТУРЫ

Малинина Т.А.

politiki iш. Е.Т. Gaidara. No 146Р.

Фридкин Л. 2013. Гнет льгот и тяжесть их

отмены. Экономическая газета. № 78. С. 3.

Fridkin L. 2013. Gniot l'got i tiazhcst' ikh otшeny.

[Тах Expcnditures Burdcn and Difficнlties of their

Canccllation]. Ekonomicheskaia gazeta. No 78. Р. 3.

Campos Е., Pradhan S. 1999. Fiscal Institutions

and Piscal Performance. University of Chicago Press.

Martin J" McMahon R. 2011. Taxing Тах

Expendituтes. Special Report. http://taxprof.

typepad.com/files/130tn0775.pdf

Marr С., Нighsmith В. 2011. Reforming Тах

Surrey S. 1973. Pathrvays to Тах Reforт.

HarYard lJniveгsity Pгess.

Surrey S., McDaniel Р. 1985. Тах Expendituтes.

Harvard lJniversity Pгess.

Swift Z. 2006. Managiпg the EHects of Тах

Expenditures on National Budgets. 1Vorld Bank Policy

Research. Working Paper No 3927. http://

·v,cww. \\1ds.wшldbank.oгg/servlet/WDSContentScrver/

WDSP /IB/2006/05/23/000016406 _2006052309

2056/Rendered/PDF/\\;ps3927.pdf

EXPENDITURES AS AN INSTRUMENT

OF FISCAL POLICY

Olga Shuleiko 1

Authm-s affiliation: 1 The

Iпstitнte of Econoшics of thc National Аса<iешу

of Sciences of Bclarus (Minsk,

Belarus).

Correspumfing autlюr: OJga Shuleiko (olgashuJeiko@yandex.by).

ABSTRACT. The papcr discнsscs the impact of tax preferences on the tax system's qualitative

characteristics. Studied arc the approaches to the evaluation of tax pre'ferences' effectiveness froш the

peгspective of accomplishing the goals of socio-econoшic development set Ьу the state and their impact on

the country's bнdget. Analyzed is foreign cxperience of est.aЬ!ishing tax cxpcnditшcs within the tax systeш

and their application in foпniпg fiscal policy. Provided are tl1e recommcпdations on assessiпg and accountiвg

tax expeвditures, as well as on thc thciг including in the bнdget process i11 the Rept1Ьlic of Belarнs.

KEYWORDS: tax system, cffectivencss of tax systeш, tax prefcгcnces, tax expenditнres.

JEL-code:

ЕбО, Н20, Н24, Н25, Н50.

• • •

Материал поступил З.04.2014 l.

.

.

15елорусскиil ;Jк0t1оми•1ескиi:\

журнал

№ Зе2014

.

.

БДЭУ Беларускі дзяржаўны эканамічны ўніверсітэт. Бібліятэка.

БГЭУ Белорусский государственный экономический университет. Библиотека.

BSEU Belarus State Economic University. Library.

http://www.bseu.by

elib@bseu.by

95