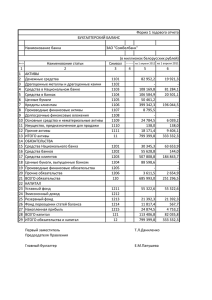

АНАЛИЗ БУХГАЛТЕРСКОГО БАЛАНСА

реклама

Федеральное агентство по образованию

А р х а н г е л ь с к и й г о с у д а р с т в е н н ы й т е х н и ч е с к и й университет

Институт э к о н о м и к и , финансов и бизнеса

Т.М.Бровина, доц., канд. экон. наук,

М.Л.Репова, доц., канд. экон. наук

АНАЛИЗ

БУХГАЛТЕРСКОГО

Практикум

Рекомендовано

Объединением

финансов,

Учебно-методическим

по образованию

учета

и мировой

в качестве учебного

обучающихся

по

«Бухгалтерскийучет,

пособия

в

области

экономики

для

студентов,

специальности

анализ

и

аудит».

Архангельск

2008

БАЛАНСА

Рассмотрено и рекомендовано к изданию

Учебно-методическим объединением в области финансов,

учета и мировой экономики 14 мая 2008 г.

Рецензенты:

В.Г.Гетъман, д-р экон. наук, проф., зав. кафедрой бухгалтерского учета,

анализа и аудита Финансовой Академии при Правительстве Р Ф ;

В.А.Скрипниченко, д-р экон. наук, проф. Архангельского филиала ВЗФЭИ,

директор НП «Архангельскитй территориальный институт профессио¬

нальных бухгалтеров»;

Т.Н.Ушакова, канд.экон.наук, зав. кафедрой финансов и кредита Северного

государственного медицинского университета;

Л.В.Никитина, доц. кафедры бухгалтерского учета Архангельского госу¬

дарственного технического университета

У Д К 630*792

Б Б К 65.053

Бровина,Т.М.

Анализ

бухгалтерского

баланса:

практикум/

Т.М.Бровина, М.Л.Репова. - 2-е изд. испр. и доп. - Архангельск: Изд-во

А Г Т У , 2008.-154 с.

Подготовлен кафедрой бухгалтерского учета ИЭФБ АГТУ.

Изложена методика анализа бухгалтерского баланса организации,

как одной из наиболее информативных форм бухгалтерской (финансовой)

отчетности. Большинство заданий основано на использовании информации

реально существующих предприятий. Представлены разнообразные мето­

дики как традиционные, так и встречающиеся только в отдельных издани¬

ях. В пособии изложена не только техника расчета показателей, но и при¬

ведены методические рекомендации по интерпретации результатов.

Предназначен для студентов института экономики, финансов и биз¬

неса специальности «Бухгалтерский учет, анализ и аудит». Могут быть

использованы студентами других специальностей ИЭФБ, изучающими

экономический анализ.

Библиогр. 19 назв.

© Архангельский государственный

технический университет, 2008

© Бровина Т.М., Репова М.Л., 2008

ВВЕДЕНИЕ

Практикум «Анализ бухгалтерского баланса» относится к числу

основной литературы по изучению дисциплины «Анализ финансовой

отчетности», которая входит в федеральный компонент Государст­

венного образовательного стандарта высшего профессионального об¬

разования специальности «Бухгалтерский учет, анализ и аудит».

Необходимость анализа финансовой отчетности в условиях ры¬

ночных отношений обусловлена требованием обоснованности при¬

нимаемых деловых решений. Вступая во взаимоотношения с партне­

рами, предприятия должны подтвердить свою финансовую устойчи­

вость и платежеспособность.

Бухгалтерский баланс - это итоговый документ бухгалтерского

учета в организации, который составляется на отчетную дату. Оце¬

нить финансовое состояние организации по данным бухгалтерского

баланса позволяет анализ.

Бухгалтерский баланс является одной из важнейших форм бух¬

галтерской отчетности, это форма № 1 . Бухгалтерский баланс характе¬

ризует в денежной оценке финансовое положение организации по со¬

стоянию на отчетную дату.

В результате изучения дисциплины студенты должны знать со¬

став и содержание бухгалтерского баланса, направления его анализа,

методы финансового анализа, использование результатов анализа от¬

четности в планировании и управлении производством.

Для этого необходимо уметь читать бухгалтерский баланс, пе¬

регруппировывать его статьи с целью повышения информативности,

формулировать постановку аналитических задач и моделировать хо¬

зяйственную ситуацию, выбирать приемы и методы, которые целесо¬

образно применить в каждом конкретном случае для решения анали¬

тической задачи, правильно формулировать выводы на основе прове¬

денного анализа.

Теоретический материал

по анализу бухгалтерского баланса в

практикуме изложен нетрадиционно.

з

Во-первых, теоретический материал частично излагается в на¬

чале темы. Основной материал дается в качестве Методических реко¬

мендаций к решению конкретной задачи, что позволит освоить на

практике методику решения конкретной аналитической задачи.

Во-вторых, в состав практикума включен терминологический

словарь (глоссарий), наличие которого окажет существенную помощь

в уяснении содержания экономических терминов. Плохое знание тер¬

минов или просто непонимание препятствуют приобретению и разви¬

тию навыков анализа бухгалтерского баланса.

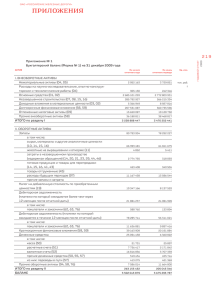

В-третьих, анализ бухгалтерского баланса проводится, в основ¬

ном, с использованием финансовых коэффициентов. Методика расче¬

та финансовых коэффициентов приведена в таблицах, которые даны в

методических рекомендациях к решению задачи. Кроме того, в при¬

ложении представлена информация о наиболее часто встречающихся

финансовых коэффициентах финансовой устойчивости и платежеспо¬

собности.

В-четвертых, помимо традиционных тестовых вопросов в состав

практикума включены ситуации с разными вариантами решений.

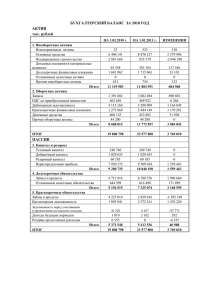

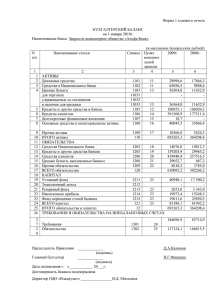

Важной особенностью учебного пособия является тесная связь

теории с практикой. Большинство заданий основано на использова¬

нии информации

бухгалтерских

балансов реально

существующих

предприятий. В приложении представлены бухгалтерские

балансы

организаций, занимающихся разными видами деятельности, причем,

как успешных в бизнесе, так и имеющих проблемы.

В практикуме представлены разнообразные методики анализа

бухгалтерского баланса, как традиционные, изложенные во всех учеб¬

ных пособиях по финансовому анализу, так и встречающиеся только в

отдельных изданиях. Их изучение поможет приобретению необходи¬

мых навыков анализа различных показателей, освоить не только тех¬

нику финансовых расчетов, но и научиться формулировать аналити¬

ческие выводы по результатам выполненных расчетов. Главное в ана¬

лизе финансовых отчетов - это понять и правильно интерпретировать

результаты технической обработки данных.

4

Авторы надеются, что практикум поможет студентам освоить

методику анализа бухгалтерского баланса и научиться решать анали¬

тические задачи.

«Анализ бухгалтерского баланса» вооружает начинающего ана¬

литика достаточно глубокими знаниями основ финансового анализа.

Чтобы стать профессионально подготовленным специалистом, необ¬

ходимо применять полученные знания в процессе дальнейшего обу¬

чения в вузе для накопления практического опыта.

5

ОЦЕНКА БАЗОВОГО УРОВНЯ ЗНАНИЙ

Прежде чем приступить к практическому применению теорети­

ческих основ экономического анализа следует оценить базовые зна­

ния, которые получены при изучении таких дисциплин, как «Стати­

стика», «Бухгалтерский учет», «Теория экономического

«Экономика предприятия».

анализа»,

Для целей систематизации полученных

знаний и применения их при анализе финансовой отчетности, ответь¬

те на следующие вопросы:

1.

Синонимы слова «Увеличение».

2.

Синонимы слова «Снижение».

3.

Экономический смысл «Активов».

4.

Состав активов предприятия.

5.

Оборотные активы и их состав.

6.

Основные средства и их состав.

7.

Экономический смысл «Пассивов».

8.

Состав пассивов.

9.

Понятие результативного показателя.

10.

Понятие факторного показателя.

11.

Отличие количественных и качественных показателей.

12.

Основные методы факторного детерминированного анали-

13.

Суть приемов элиминирования.

14.

Очередность подстановки факторов в экономической мо-

за.

дели при использовании методов элиминирования.

15. Типы факторных моделей.

16.

Методы

моделирования

мультипликативных

факторных

моделей.

17.

Методы моделирования аддитивных факторных моделей.

18.

Методы моделирования кратных факторных моделей.

19.

кредитов. Цели привлечения предприятием долгосрочных займов и

20.

Цели привлечения предприятием краткосрочных кредитов

б

и займов.

21.

Дебиторская задолженность и ее состав.

22.

Причины увеличения дебиторской задолженности.

23.

Кредиторская задолженность и ее состав.

24.

Очередность погашения кредиторской задолженности.

25.

Направления использования нераспределенной прибыли.

26.

Состав собственного капитала.

27.

Состав заемного капитала.

28.

Отражение стоимости основных средств в бухгалтерском

балансе.

29.

Причины снижения стоимости основных средств, отра¬

женной в бухгалтерском балансе.

30.

Понятие «Валюта баланса».

31.

Темп динамики показателя.

32.

Темп изменения показателя.

33.

Абсолютное изменение показателя.

34.

Структура показателя: понятие и расчет.

35.

Цели использования процентных пунктов.

36.

Относительная величина координации, ее отличие от дру¬

гих относительных величин.

Тесты

1. Бухгалтерский баланс представляет собой отчет о состоянии

дел организации:

а) за ряд лет;

б) за ряд месяцев;

в) на определенную дату;

г) за период между двумя датами.

2. В бухгалтерском балансе представлены две главные группы

показателей:

а) собственный капитал и акционерный капитал;

б) активы и обязательства;

7

в) прибыль и общая сумма вложенного капитала;

г) большие и малые.

3. В бухгалтерском балансе не может быть представлена ин¬

формация:

а) относительно стоимости активов компании;

б) об объеме обязательств компании;

в) об акционерном капитале компании;

г) которая не имеет стоимостного выражения.

4. Принадлежащие компании средства, такие, как деньги на сче¬

те в банке, деньги в кассе, а также другие средства, которые могут

быть обращены в деньги на протяжении операционного цикла компа¬

нии, называются:

а) текущими активами;

б) краткосрочными обязательствами;

в) долгосрочными обязательствами;

г) долгосрочными активами.

5. Активы, которые могут быть легко и быстро обращены в

деньги, а также сами деньги называются:

а) акционерным капиталом;

б) непостоянными;

в) краткосрочными (текущими) обязательствами;

г) высоколиквидными активами.

6. Принадлежащие компании земельные участки, здания и со¬

оружения, машины и оборудование, транспортные средства - все это

составные части:

а) текущих активов компании;

б) долгосрочных активов;

в) высоколиквидных активов;

г) активов в денежной форме.

7. Сырье и материалы, незавершенное производство - это часть:

а) текущих активов компании;

б) долгосрочных обязательств;

в) высоколиквидных активов;

8

г) краткосрочных обязательств.

8. Долгосрочные обязательства представляют собой:

а) источники долгосрочного финансирования;

б) источники дешевого финансирования (под небольшой про¬

цент);

в) источники краткосрочного финансирования;

г) «головную боль» руководства компании.

9. «Внешние обязательства» компании равны:

а) общей сумме обязательств компании за минусом краткосроч¬

ных обязательств;

б) сумме долгосрочных активов и долгосрочных обязательств;

в) сумме краткосрочных обязательств и долгосрочных обяза¬

тельств;

г) общей сумма обязательств компании за минусом долгосроч¬

ных обязательств.

10. Что из перечисленного ниже представляет собой наиболее

постоянный источник финансирования компании?

а) долгосрочные обязательства;

б) акционерный капитал;

в) гудвилл;

г) взносы менеджеров в пенсионный фонд.

11. В бухгалтерском балансе всегда показывается:

а) валовая прибыль компании за год;

б) на что была использована прибыль;

в) имущество и обязательства компании на определенную дату;

г) обязательства компании на будущее.

12. Долгосрочные обязательства - это обычно:

а) краткосрочные обязательства;

б) долгосрочные займы;

в) текущие банковские кредиты (овердрафты);

г) труднопреобразуемые пассивы (обязательства).

13. Информация о капитале предприятия и его размещении бе¬

рется из:

9

а) бухгалтерского баланса;

б) отчета о прибылях и убытках;

в) отчета о движении денежных средств.

14. Информация об источниках формирования хозяйственных

средств приводится в:

а) активе баланса;

б) пассиве баланса;

в) отчете о прибылях и убытках.

15. По данным какого документа производится изучение средств

фирмы:

а) отчет об изменении капитала;

б) отчет о прибылях и убытках;

в) баланс организации;

г) отчет о движении денежных средств.

16. Собственный капитал фирмы отражается в разделе:

а) внеоборотные активы;

б) оборотные активы;

в) капитал и резервы;

г) долгосрочные обязательства;

д) краткосрочные обязательства.

17. В состав собственного капитала не входит:

а) уставный капитал;

б) денежные средства;

в) резервный капитал;

г) добавочный капитал;

д) нераспределенная прибыль.

18 . К заемным средствам предприятия относятся:

а) внеоборотные активы;

б) авансы полученные;

в) авансы выданные;

г) дебиторская задолженность.

19. Запасы являются:

а) резервным капиталом;

ю

б) частью оборотных активов;

в) частью внеоборотных активов;

г) частью кредиторской задолженности.

20. Финансовое положение предприятия на отчетную дату рас¬

крывает:

а) бухгалтерский баланс предприятия;

б) отчет об изменениях капитала;

в) отчет о движении денежных средств;

г) отчет о прибылях и убытках.

21. Имущество предприятия и собственный капитал одно и то­

же?

а) да;

б) нет;

в) зависит от организационно-правовой формы.

22. Источниками образования оборотных средств организации

является:

а) собственный капитал;

б) долгосрочные займы;

в) краткосрочные кредиты и займы;

г) оборотные активы.

23. Источниками формирования недвижимого имущества орга¬

низации являются:

а) собственный капитал;

б) долгосрочные займы;

в) краткосрочные кредиты и займы;

г) денежные средства.

24. К собственному капиталу относится:

а) денежные средства в кассе, на расчетном и валютном счетах;

б) добавочный и резервный капитал;

в) дебиторская задолженность.

25. По каким признакам следует классифицировать капитал:

а) по принадлежности;

б) по объекту инвестирования;

п

в) по целям использования;

г) по форме нахождения в процессе кругооборота капитала;

д) по назначению;

е) по объему используемых средств;

ж) по способу кругооборота капитала.

26. К оборотным активам относятся:

а) долгосрочные финансовые вложения;

б) нематериальные активы;

в) производственные запасы;

г) краткосрочные финансовые вложения.

27. Дебиторская задолженность - это:

а) сумма краткосрочных обязательств предприятия перед по¬

ставщиками;

б) суммы, причитающиеся с покупателей и заказчиков.

28. Добавочный капитал - это часть:

а) собственного капитала;

б) долгосрочного заемного капитала;

в) краткосрочного заемного капитала.

29. Цель выдачи краткосрочного кредита банком:

а) решение крупных проблем технического развития;

б) уплата задолженности в бюджет;

в) приобретение оборотных средств.

30. Цель выдачи долгосрочного кредита банком:

а) решение крупных проблем технического развития;

б) уплата задолженности в бюджет;

в) приобретение оборотных средств.

31.Величина долгосрочного капитала равна:

а) размеру долгосрочных обязательств;

б) величине собственного капитала;

в) суммарной величине собственного капитала и долгосрочных

обязательств.

32. У правленческая версия формирования капитала от бухгал¬

терской версии:

12

а) не отличается;

б) отличается на величину кредиторской задолженности;

в) отличается на величину кредитов и займов.

33. Пользователи информации бухгалтерской финансовой от¬

четности подразделяются на:

а) первичных и вторичных;

б) постоянных и переменных;

в) внутренних и внешних.

1. МЕТОДОЛОГИЯ ФИНАНСОВОГО АНАЛИЗА

1.1. Методы

финансового

анализа

Сталкиваясь с полным набором документов финансовой отчет¬

ности, студент часто теряется от обилия цифр и непонятных терми¬

нов. Даже если он разбирается в финансовой информации, интерпре¬

тация финансовых показателей не всегда однозначна. Аналитик по

материалам финансовых отчетов должен уметь реконструировать со¬

бытия прошедшего периода и выявить наметившиеся тенденции.

В зависимости от целей пользователи финансовых отчетов при¬

меняют различные методы финансового анализа:

1.

«Чтение» отчетности;

2.

Горизонтальный анализ;

3.

Анализ тенденций развития;

4.

Трендовый анализ;

5.

Вертикальный анализ;

6.

Анализ финансовых коэффициентов;

7.

Факторный анализ;

8.

Сравнительный анализ.

Экономические показатели, приведенные в отчетности, дают

важную информацию об организации. «Чтение» отчетности, то есть

ее изучение, простое ознакомление с ней, позволяет сделать выводы о

масштабах собственного капитала и активов, основных источниках

13

привлеченных средств, направлениях их вложения, размере получен¬

ной прибыли и т.д.

Горизонтальный

анализ позволяет провести сравнение показа¬

телей бухгалтерской отчетности во времени: с показателями на нача¬

ло года или предыдущего периода.

Анализ тенденции развития

показателя является вариантом го¬

ризонтального анализа, при котором определение изменений произ¬

водится за несколько последовательных периодов. Тенденция - на¬

правление, в котором совершается развитие какого-либо явления. На

основе анализа тенденции можно делать выводы о ходе экономиче¬

ских процессов в будущем, то есть прогнозировать значения финан¬

совых показателей.

Трендоеый анализ предусматривает определение тренда, то есть

основной тенденции динамики показателя, очищенной от случайных

влияний и индивидуальных особенностей отдельных периодов. С по¬

мощью тренда формируют возможные значения показателей в буду¬

щем, т.е. ведется прогнозный анализ.

Вертикальный

анализ

подразумевает

определение

структуры

итоговых показателей, а также структурных сдвигов.

Основной прием анализа бухгалтерской отчетности - расчет и

изучение

финансовых

коэффициентов.

Интерпретация

отчетности

основана главным образом на анализе относительных показателей,

которые отражают соотношения между отдельными статьями отчет¬

ности и характеризуют различные аспекты финансового

состояния

организации.

Факторный

анализ позволяет определить размеры влияния ос¬

новных факторов на изменение значения изучаемого показателя.

Методы финансового анализа позволяют проанализировать эф¬

фективность деятельности организации и оценить ее текущее финан¬

совое положение. Важно обладать информацией не только об эконо¬

мическом положении предприятия, но и его рыночных контрагентов.

Сравнительный

анализ проводится с целью сопоставления от¬

дельных показателей деятельности разных организаций, что позволя14

ет определить их рейтинг.

На основе данных анализа финансово-экономического состоя¬

ния осуществляется выработка почти всех направлений финансовой

политики предприятия, и от того, насколько качественно он проведен,

зависит эффективность принимаемых управленческих решений. Ка¬

чество самого финансового анализа зависит от применяемой методи¬

ки, достоверности данных бухгалтерской отчетности, а также от ком¬

петентности аналитика.

1.2.

Оформление

аналитических

расчетов

Выполнение аналитических расчетов требует правильной обра¬

ботки и корректного представления цифровой информации. При ана¬

лизе финансовой отчетности рекомендуется применять приведенные

ниже правила.

Правило 1. Упрощать исходную

информацию.

Для облегчения восприятия числовой информации и упрощения

аналитических расчетов следует откорректировать исходную инфор¬

мацию: за счет укрупнения единиц измерения (до миллионов или

миллиардов рублей) округлить значения показателей до четырех или

пяти значащих цифр.

Правило 2. Аналитические расчеты, по возможности, сводить в

таблицы.

Аналитические таблицы необходимо

правильно

«строить»

и

грамотно заполнять.

Таблицы

нумеруются

арабскими

цифрами.

Каждая

таблица

должна иметь тематический заголовок (название), который следует

помещать над таблицей. Название должно отражать ее содержание,

быть точным, кратким. Следует помнить, что в названии аналитиче¬

ской таблицы должны быть ответы на вопросы: «Что? Где? Когда?»

Слова в заголовке нельзя переносить. Слово «Таблица» и первое сло¬

во заголовка пишут с прописной (заглавной) буквы. Между номером

таблицы и заголовком ставится тире.

15

Графу «Номер по порядку» в таблицу включать не допускается.

При необходимости нумерации показателей, параметров или других

данных порядковые номера следует указывать в первой графе (боко¬

вике) таблицы непосредственно перед их наименованием. Нумеровать

показатели следует только в том случае, если имеются расчетные по¬

казатели и необходимо приводить методику их определения, опираясь

на номера строк.

Если все показатели, приведенные в таблице, выражены в одних

и тех же единицах измерения (например, в тысячах рублей), то еди¬

ницы необходимо указывать над таблицей справа, а при делении таб¬

лицы на части - над каждой её частью.

Обозначение общей единицы измерения для всех данных в

строке (столбце) следует указывать после названия показателя, через

запятую.

Если наименование показателя не умещается в одной строке, то

числовое значение показателя и текст располагают на уровне первой

строки наименования показателя.

В интервале, охватывающем числа ряда, между крайними чис¬

лами ряда в таблице допускается ставить тире.

В таблице не должно быть ни одной пустой графы. Если значе¬

ние показателя:

- равно нулю, ставится тире;

- не равно нулю, но первая значащая цифра появляется после

принятой точности, делается запись или 0; или 0,0; или 0,00 (в зави¬

симости от степени точности приведенных показателей);

- неизвестно, следует ставить многоточие;

- нельзя рассчитать, ставится знак «х».

Числовые значения одной величины располагают в графах так,

чтобы единицы находились под единицами, десятки - под десятками,

сотни - под сотнями и т.д.

Числовые значения неодинаковых величин располагают в гра¬

фах посередине.

Правило 3. Избегать излишних значащих цифр.

16

Точность расчета показателей выбирают, принимая во внимание

экономический смысл и чтение значения показателя.

Относительные величины, выраженные именованными числами,

как правило, рассчитывают с точностью до целых (без десятичных

знаков).

При расчете динамики показателей относительные

величины

выражают в процентах (до 200 %) и коэффициентах (в 2,5 раза; в 5

раз). При этом нужно правильно называть графу, в которой приведена

динамика изучаемых показателей:

1) темп динамики, % (если все показатели имеют значение до

200 %);

2) темп динамики, % (если большинство показателей приведено

в процентах). У значений показателей, приведенных в виде коэффи¬

циентов, ставят единицы измерения - раз;

3) коэффициент динамики (если большинство показателей при¬

ведено в разах). У значений показателей, приведенных в виде темпов

динамики, ставят единицы измерения - %.

Темпы и коэффициенты динамики показателей рассчитывают с

точностью до целых или с одним десятичным знаком.

Показатели структуры выражают в процентах и рассчитывают с

точностью до целых или с одним десятичным знаком.

Финансовые коэффициенты, рассчитывают, как правило, с точ¬

ностью до сотых (два знака после запятой).

Точность вычисления показателей определяется потребностями

практики, причем, излишняя точность говорит о недостатке матема¬

тического образования. Точность показателей может быть различной,

но следует учесть, что числовые данные одного показателя за ряд пе¬

риодов, по объектам, на разные даты записываются с одинаковой сте¬

пенью точности.

1.3. Алгоритм

проведения

финансового

анализа

Информация любой таблицы обязательно должна быть проана17

лизирована.

Правило L Не следует путать «чтение» информации, с анали­

зом. «Чтение» таблицы необходимо для уяснения информации, при­

веденной в ней. Анализ заключается в обобщении этой информации,

определении изменений, выделении «крайних» точек и т.п.

Пример 1.

По таблице, в которой представлена информация об источниках

формирования активов организации с использованием методов гори¬

зонтального и вертикального анализов, анализ выполняется

в сле¬

дующем порядке.

Сначала отмечают общую величину источников формирования

хозяйственных средств предприятия на конец года. Затем указывают

происшедшие изменения в размере капитала за год (в абсолютной и

относительной величинах). Приводят причины изменения, выводы

формулируют, используя показатели графы «Отклонение,

тыс. руб.».

Изучая структуру капитала на конец года, важно отметить глав¬

ный источник его формирования.

Далее характеризуют сдвиги в

структуре капитала за год. Структурные сдвиги анализируются при

значительных изменениях (3 и более пунктов). В противном случае,

делают вывод о том, что структура капитала практически не измени¬

лась.

Завершить анализ таблицы следует выявлением признаков «хо¬

рошего» баланса, к числу которых относится:

-

увеличение валюты баланса на конец года;

-

превышение собственного капитала над заемным;

-

превышение темпов прироста собственного капитала над

темпами прироста заемного капитала.

Пример 2.

Методика анализа финансовых коэффициентов зависит от того,

к какому классу показателей они относятся - первому или второму.

В первый класс входят показатели, для которых определены

нормативные значения. Анализ финансовых коэффициентов, которые

18

относятся к первому классу показателей, рекомендуется выполнять в

следующей очередности:

-

раскрыть экономический смысл значения показателя на

конец отчетного периода;

-

сравнить значение показателя с нормативом.

Сравнение

фактических показателей с приемлемой или безопасной нормой ис¬

пользуется как метод выявления организаций с высокой степенью

риска и прогнозирования возможного банкротства;

-

оценить изменение показателя за анализируемый период.

Анализ финансовых коэффициентов, которые относятся ко вто¬

рому классу показателей, рекомендуется выполнять в следующей

очередности.

Сначала необходимо раскрыть экономический смысл

значения показателя на конец отчетного периода. Затем оценить из¬

менение значения показателя за анализируемый период.

Правило 2. Главное в анализе - это выводы.

Чаще всего применяется текстовый анализ финансовой отчетно¬

сти. Изложение текста должно быть грамотным, логичным, лаконич¬

ным, ясным и обоснованным. При написании выводов следует срав¬

нивать не числовые значения показателей, а раскрывать экономиче¬

ский смысл явлений.

Пример.

Правильно:

За анализируемый

период собственный

капитал

увеличился на 25 млн руб.

Неправильно: собственный капитал на конец года 240 млн руб.,

что больше на 25 млн руб., чем на начало года.

При формулировке выводов следует избегать длинных предло¬

жений и повторений слов. Русский язык очень богат и имеет много

синонимов. Например, уменьшение, снижение, выбытие, сокращение,

высвобождение, экономия; увеличение, рост, прирост, дополнитель¬

ная потребность, привлечение.

Анализ, как правило, должен завершаться рекомендациями по

устранению выявленных недостатков и использованию резервов.

19

1.4. Вопросы для подготовки

1.

к занятиям

Состав бухгалтерской отчетности и требования, предъяв¬

ляемые к ней.

2.

Аналитические возможности бухгалтерского баланса.

3.

Смысл основных понятий финансовой отчетности.

4.

Цели и задачи анализа бухгалтерского баланса.

5.

Определения «Субъект анализа» и «Пользователь отчетно¬

6.

Методы анализа бухгалтерской отчетности.

7.

Отличия горизонтального анализа, анализа тенденций и

сти».

трендового анализа.

8.

Размер собственного капитала по упрощенному и уточ¬

ненному варианту.

9.

Размер заемного капитала по упрощенному и уточненному

вариантам.

10.

Взаимосвязь статей актива и пассива баланса.

11.

Классификация капитала предприятия.

12.

Отличие методики формирования капитала по бухгалтер¬

ской и по управленческой версии.

13.

Нормативные

документы,

регламентирующие

порядок

формирования бухгалтерской отчетности организации.

14.

Нормативно-правовые документы, содержащие методики

анализа финансовой отчетности.

15.

Причина невыполнения основного соотношения баланса:

Активы = Обязательства + Собственный капитал.

16.

Основные

статьи

оборотных

и

внеоборотных

активов

предприятия.

17.

Основные статьи краткосрочных задолженностей, долго¬

срочных обязательств и собственного капитала.

18.

Основные компоненты денежных средств.

19.

Смысл понятия денежных эквивалентов, и их отражение в

балансе предприятия.

20

20.

Дебиторская задолженность предприятия и ее наиболее

распространенные составляющие.

21.

Основные факторы хозяйственной деятельности, влияю¬

щие на сумму дебиторской задолженности.

22.

Уточнение информации о состоянии дебиторской задол¬

женности, отраженной в балансе предприятия.

23.

Смысл понятия «нематериальные активы» и характерные

признаки нематериальных активов.

24.

Основные виды нематериальных активов.

25.

Виды долгосрочных финансовых вложений.

26.

Кредиторская задолженность предприятия и ее состав.

27.

Основные статьи долгосрочных обязательств предприятия.

28.

Составляющие собственного капитала предприятия.

29.

Состав вложенного в бизнес капитала.

30.

Суть и назначение метода горизонтального анализа финан¬

совой отчетности предприятия.

31.

Техника проведения горизонтального анализа финансовой

отчетности.

32.

Выводы по результатам горизонтального анализа.

33.

Суть и назначение метода вертикального анализа финансо¬

вой отчетности предприятия.

34.

Техника проведения вертикального

анализа

финансовой

отчетности.

35.

Выводы по результатам вертикального анализа.

36.

Целесообразность анализа бухгалтерской отчетности пред¬

приятия с помощью финансовых коэффициентов.

37.

Характеристика финансовых коэффициентов.

7.5.

Практические

задания

1. По балансу (Приложение) определите:

1.

стоимость материальных оборотных средств на конец года;

2.

изменение общей величины оборотных средств за год;

21

3.

величину финансовых вложений на начало года;

4.

величину собственного капитала предприятия на конец от¬

четного года;

5.

величину собственного капитала предприятия по уточнен¬

ному варианту на конец отчетного года;

6.

величину заемного капитала предприятия на конец отчет¬

ного года;

7.

величину заемного капитала предприятия по уточненному

варианту на конец отчетного года;

8.

величину собственного капитала и долгосрочных заемных

источников на конец года;

9.

величину собственного капитала и долгосрочных заемных

источников на конец года по уточненному варианту;

10.

величину

долгосрочных

источников

финансирования,

кроме собственного капитала на конец года;

11.

величину заемного капитала по уточненному варианту на

конец года;

12.

индекс постоянного (внеоборотного) актива на начало и на

конец года;

13.

изменение доли основных средств в активах на конец года

по сравнению с началом года;

14.

темп динамики оборотных средств;

15.

темп прироста нематериальных активов;

16.

изменение величины финансовых вложений за год;

17.

изменение величины краткосрочных обязательств за год;

18.

изменение величины долгосрочного капитала за год;

19.

изменение величины собственного капитала по уточнен¬

ному варианту;

20.

долю уставного капитала в собственном капитале на конец

21.

долю уставного капитала в собственном капитале по уточ¬

года;

ненному варианту на конец года;

22.

долю уставного капитала в общей величине капитала орга22

низации на конец года;

23. долю долгосрочных финансовых активов во внеоборотных

активах на конец года;

24.

изменение краткосрочных финансовых вложений;

25.

коэффициент соотношения общей величины кредиторской

и дебиторской задолженности на конец года;

26.

изменение доли денежных средств в оборотных активах.

2. Дайте пояснения следующим терминам:

-

пользователи финансовой отчетности;

-

субъекты анализа;

-

объекты анализа.

3. Перечислите основные группы пользователей информации о

деятельности предприятия и укажите:

- с какой целью каждая группа пользователей изучает финансо¬

вую отчетность,

- какой аспект финансового состояния организации будет анали¬

зировать соответствующий пользователь.

Методические

рекомендации

Решение задачи оформите в виде таблицы, в которой сгруппи¬

руйте пользователей финансовой отчетности, выделив «непосредст¬

венно заинтересованные в деятельности компании» и «опосредованно

заинтересованные в деятельности компании».

4. Перечислите заинтересованных в получении экономических

выгод «поставщиков» финансовых ресурсов коммерческой организа¬

ции, укажите, как называются передаваемые в экономический оборот

финансовые ресурсы и формы извлекаемых экономических выгод.

Методические

рекомендации

Решение оформите в виде таблицы, макет которой приведен

ниже.

23

Заинтересованные

в получении выгод лица

(группы лиц)

Передаваемые

в экономический оборот

финансовые ресурсы

Форма

извлекаемых

экономических выгод

5. В таблице 1 приведены основные показатели деятельности

компании Типикал Мэньюфекчуринг за десятилетний период [16].

Т а б л и ц а 1 - Ф и н а н с о в а я с в о д к а д е я т е л ь н о с т и к о м п а н и и за 10 лет

Показатель

3 год

4

5

6

7

8

1 год

2 год

год

год

год

год

год

Выручка от

11000

10200 9115

9550

8875 7870

8625 7575

продажи,

тыс. д о л л .

Чистая при- 535

443

417

462

474

444

468

438

быль,

тыс.

долл.

Доход

на

1,68

1,38

1,29

1,44

1,48

1,38

1,46

1,36

обыкновенную акцию,

долл.

Дивиденд на 0,40

0,40

0,40

0,40

0,40

0,40

0,20

0,20

обыкновенную акцию,

долл

Чистый обо- 3500

3495

3315

3185

2730

2625 2465 2165

ротный

капитал, т ы с .

долл.

Стоимость

12,67

11,38

10,57 9,81

9,31

8,53

7,65

6,49

активов

на

обыкновенную акцию,

долл.

9

год

6485

10

год

5365

384

342

1,18

1,04

0,10

0,10

2090

1820

5,43

4,49

Используя данные своего варианта (табл. 2), проведите анализ

тенденции развития показателей деятельности компании.

Т а б л и ц а 2 - В ы б о р и с х о д н ы х д а н н ы х по в а р и а н т а м

Вариант

1

2

Н о м е р показате¬

ля из т а б л . 1

Годы

Вариант

Н о м е р показате¬

ля из т а б л . 1

Годы

1,3,5

1...5

6

2,4,6

3... 7

2,4,6

1...5

7

1,3,5

4...8

3

1,3,5

2...6

8

2,4,6

4...8

4

2,4,6

2...6

9

1,3,5

5... 9

5

1,3,5

3...7

10

2,4,6

5...10

24

Выполните трендовый анализ, определив прогнозные значения

показателей на 4 года вперед.

6. Выполните вертикальный анализ бухгалтерского баланса ор­

ганизации (Приложение). Укажите возможные причины структурных

сдвигов показателей бухгалтерского баланса.

Методические

рекомендации

Для выполнения вертикального

следующих таблиц:

Таблица 1 - Структура

Статья

баланса

1.

анализа используйте

имущества организации в

200х году

На н а ч а л о года

На к о н е ц г о д а

т ы с . руб.

%к

итогу

т ы с . руб.

%к

итогу

макеты

Сдвиги в

структуре,

пункты

Внеоборотные

активы

в том числе:

2. О б о р о т н ы е

тивы

ак¬

в том числе:

Всего

Т а б л и ц а 2 - С т р у к т у р а к а п и т а л а о р г а н и з а ц и и в 200х году

Статья

На н а ч а л о года

На к о н е ц г о д а

баланса

т ы с . руб.

%к

т ы с . руб.

%к

итогу

итогу

Сдвиги в

структуре,

пункты

1.

Собственный

капитал

в том числе:

2. З а е м н ы й

капи¬

тал

в том числе:

Всего

7. Выполните горизонтальный анализ бухгалтерского баланса

организации (Приложение). Укажите возможные причины изменений

25

значении показателей отчетности в динамике.

Методические

рекомендации

Для выполнения горизонтального анализа используйте макеты

следующих таблиц:

Т а б л и ц а 1 - Д и н а м и к а и м у щ е с т в а о р г а н и з а ц и и в 2 0 0 х году

Статья

На н а ч а л о года

баланса

т ы с . руб.

Отклонение

На к о н е ц г о д а

т ы с . руб.

%

т ы с . руб.

1. В н е о б о р о т н ы е а к т и в ы

в том числе:

2. О б о р о т н ы е а к т и в ы

в том числе:

Всего

Т а б л и ц а 2 - Д и н а м и к а к а п и т а л а о р г а н и з а ц и и в 2 0 0 х году

Статья

баланса

На н а ч а л о года

т ы с . руб.

На к о н е ц г о д а

т ы с . руб.

Отклонение

%

т ы с . руб.

1. С о б с т в е н н ы й к а п и т а л

в том числе:

2. З а е м н ы й к а п и т а л

в том числе:

Всего

8. Используя аналитический баланс предприятия, проанализи¬

руйте изменения в составе источников средств и их размещении по

сравнению с началом года.

Т а б л и ц а 1 - А н а л и т и ч е с к и й б а л а н с п р е д п р и я т и я в 2 0 0 х году

В миллионах рублей

Актив

Основные

ства

и

сред¬

На нача¬

На к о н е ц

ло года

года

1302

2193

Пассив

Источники

прочие

соб¬

На нача¬

На к о н е ц

ло года

года

1536

3681

-

50

ственных

внеоборотные

средств

активы

Запасы

579

2659

Долгосрочные

займы

26

Продолжение таблицы 1

В миллионах рублей

Актив

Д е б и т о р с к а я за¬

На нача¬

На к о н е ц

ло года

года

489

2579

Пассив

Краткосрочные

долженность

кредиты

На нача¬

На к о н е ц

ло года

года

472

1076

1835

1739

69

5612

93

200

4005

12358

и зай¬

мы

Авансы,

ные

кам

выдан¬

67

287

Кредиторская

поставщи¬

и

задолженность

подряд¬

поставщикам

чикам

и

подрядчикам

26

Краткосрочные

Расчеты

с кре¬

финансовые

диторами

по

вложения

нетоварным

операциям

Денежные

сред¬

1568

4614

Авансы

ства

полу¬

ченные

4005

Баланс

12358

Баланс

9. Исходя их экономической сути и логической связи статей и

разделов бухгалтерского баланса, укажите признаки «хорошего» ба­

ланса. Поясните, что означает данный признак. Например:

- увеличение

валюты баланса - означает расширение деятельно¬

сти организации, рост экономического потенциала;

- наличие в балансе долгосрочных

финансовых вложений - орга¬

низация осуществляет инвестиционную деятельность и стремится за

счет вложения средств в деятельность других хозяйствующих субъек¬

тов получать дополнительную прибыль.

76

Тесты

1. Классическим способом финансового анализа называют:

а) прием элиминирования;

б) метод цепных подстановок;

в) балансовый метод анализа;

г) анализ по данным финансовой отчетности.

27

2. Факторный анализ финансовой отчетности могут выполнять:

а) только аналитики фирмы;

б) только внешние пользователи отчетности;

в) как аналитики фирмы, так и внешние пользователи отчетно¬

сти.

3. Экономический анализ по данным годовой бухгалтерской от¬

четности может быть проведен:

а) кредиторами;

б) аудиторами;

в) внутренней службой организации;

г) инвесторами.

4. Финансовый анализ проводится, как правило, по данным:

а) публичной бухгалтерской отчетности;

б) внутренней отчетности;

в) статистической отчетности.

5. Основными методами анализа финансовой отчетности явля¬

ются:

а) горизонтальный;

б) вертикальный;

в) трендовый;

г) коэффициентный.

6. В ходе горизонтального анализа бухгалтерского баланса оп¬

ределяется:

а) структура активов и пассивов;

б) абсолютные и относительные изменения величины отдельных

статей;

в) причины изменения абсолютных и относительных показате¬

лей за счет различных факторов.

7. Финансовый анализ - это:

а) метод научного исследования, состоящий в изучении предме¬

та в его целостности, единстве и взаимосвязи его частей;

б) метод познания финансового механизма предприятия, про¬

цесса формирования и использования финансовых ресурсов для его

28

оперативной и инвестиционной деятельности.

8. Финансовый анализ позволяет:

а) прочитать бухгалтерскую отчетность и оценить произошед¬

шие изменения;

б) управлять денежным оборотом, формирует и использует фи¬

нансовые ресурсы, оценивает финансовое состояние предприятия, по¬

зволяет предвидеть риск кризисной ситуации и банкротства.

9. Трендовый метод анализа позволяет:

а) провести факторный анализ показателей;

б) определить основную тенденцию динамики показателей;

в) осуществить сравнительный анализ.

10. Для определения абсолютных и относительных отклонений

собственного капитала за анализируемый период используется стан¬

дартный прием анализа:

а) вертикальный;

б) трендовый;

в) горизонтальный;

г) тенденций развития;

д) финансовых коэффициентов.

11. Стандартным приемом финансового анализа является:

а) корреляционный анализ;

б) вертикальный анализ;

в) маржинальный анализ.

12. Сравнение отчетных показателей с показателями предшест¬

вующих периодов позволяет определить:

а) рейтинг анализируемой организации;

б) динамику и тенденции развития организации;

в) степень выполнения бизнес - плана организации.

13. Информация,

используемая для проведения

анализа, должна отвечать требованию:

а) сопоставимости;

б) оперативности;

в) конфиденциальности.

29

финансового

14.Определение структуры итоговых показателей с выявлением

влияния каждой позиции на результат в целом - это:

а) горизонтальный анализ;

б) факторный анализ;

в) вертикальный анализ.

15. Сравнение показателей отчетности за 2 отчетных периода

проводится с применением метода:

а) вертикального анализа;

б) трендового анализа;

в) горизонтального анализа;

г) анализа тенденции развития.

16. «Хороший» баланс предприятия характеризуют:

а) темпы роста дебиторской задолженности выше темпов роста

кредиторской задолженности;

б) темпы прироста оборотных активов выше, чем темпы прирос¬

та внеоборотных активов;

в) темпы прироста дебиторской и кредиторской задолженности

примерно одинаковы;

г) оборотные активы не менее чем на 10 % сформированы за

счет собственных источников.

17. За исключением краткосрочного банковского кредита (овер¬

драфта) краткосрочные обязательства, как правило:

а) должны быть сведены к минимуму;

б) не должны по сумме превышать половину акционерного ка¬

питала;

в) по сумме должны быть равны текущим активам;

г) не требуют уплаты по ним процентов.

18. Решая вопрос, правдив и достоверен ли бухгалтерский ба¬

ланс, следует обратить внимание на то:

а) подписан ли баланс хотя бы одним из директоров компании и

заверен ли он независимым аудитором;

б) имеется ли на нем виза налоговых органов;

в) приложен ли к нему бухгалтерский баланс за предшествую30

щии год;

г) приложены ли к нему отчеты об изменении капитала и дви¬

жении денежных средств.

19. При оценке деятельности компании, подлежащей ликвида¬

ции, какой из приведенных ниже показателей бухгалтерского баланса

может ввести в заблуждение в наибольшей степени?

а) текущие активы (стоимость);

б) долгосрочные активы (стоимость);

в) краткосрочные обязательства;

г) долгосрочные обязательства.

20. При оценке деятельности компании, которая продается как

функционирующая,

какие из перечисленных ниже данных нельзя

найти даже в последнем бухгалтерском балансе?

а) стоимость текущих активов;

б) величину будущих прибылей;

в) сумму долгосрочных обязательств, подлежащую выплате;

г) сумму торговых счетов к оплате.

21. При анализе баланса выявлен значительный прирост деби¬

торской задолженности и краткосрочных кредитов. Такая ситуация

означает:

а) рост краткосрочных кредитов является причиной увеличения

дебиторской задолженности;

б) фирме продают товары в долг, поскольку считают ее надеж¬

ной;

в) финансовая политика фирмы нуждается в корректировке, по¬

скольку за счет платных заемных средств происходит

бесплатное

кредитование покупателей.

22. Одним из признаков «хорошего» баланса является следую¬

щий факт:

а) темпы роста оборотных средств ниже, чем темпы роста вне¬

оборотных активов;

б) темпы роста оборотных средств равны темпам роста внеобо¬

ротных активов;

31

в) темпы роста оборотных средств выше темпов роста внеобо¬

ротных активов.

23. Высокая доля нематериальных активов в составе внеоборот¬

ных активов свидетельствует:

а) об инвестиционной направленности деятельности организа¬

ции;

б) об инновационном характере стратегии организации.

24. Высокая доля долгосрочных финансовых вложений в соста¬

ве внеоборотных активов свидетельствует:

а) об инвестиционной направленности деятельности организа¬

ции;

б) об инновационном характере стратегии организации

25.

Бухгалтерский баланс организации - это

а) балансовый метод отражения информации за отчетный пери¬

од;

б) совокупность показателей, отражающих состав ее имущества

в денежной форме;

в) способ экономической группировки и обобщения имущества

по составу и источников его формирования, выраженных в денежной

форме, составленный на определенную дату.

26.

В пассиве бухгалтерского баланса представлена группи¬

ровка:

а) имущества по местам нахождения;

б) активов по назначению;

в) источников образования активов.

27. Показатели первого класса отличаются от показателей вто¬

рого класса тем, что:

а) их значения всегда меньше 1;

б) их значения всегда соответствуют нормативным;

в) для них определены нормативные значения.

28. Если фактические значения показателей первого класса пре¬

вышают свою верхнюю границу - это означает:

а) предприятие перевыполняет плановые показатели;

32

б) предприятие является лидером на рынке;

в) предприятие нерационально использует свои ресурсы;

г) у предприятия высокий потенциал.

29. Предприятия, известные благодаря значительному и непро¬

гнозируемому росту прибыльности, называют:

а) «волшебными»;

б) «раскрученными»;

в) «сказочными».

30. Смысл экспресс-анализа заключается в:

а) принятии решения о целесообразности анализа финансовой

отчетности;

б) ознакомлении с пояснительной запиской к годовому отчету;

в) отборе небольшого количества наиболее значимых показате¬

лей и их анализе.

31. Структура собственного капитала не определяется, если:

а) уставный капитал не изменился;

б) в балансе предприятие показано наличие непокрытого убыт¬

ка;

в) предприятие не формирует резервный капитал.

32. Кредиторскую задолженности при анализе группируют на:

а) медленную и срочную;

б) спокойную и срочную;

в) медленную и спокойную.

33. «Спокойная» кредиторская задолженность - это задолжен¬

ность:

а) перед персоналом организации;

б) по товарным операциям;

в) перед внебюджетными фондами.

33

2. АНАЛИЗ ФИНАНСОВОЙ УСТОЙЧИВОСТИ

Основной целью анализа финансовой устойчивостью является

оценка зависимости организации от заемных источников финансиро¬

вания.

2.1. Абсолютные

Тип

финансовой

показатели

финансовой

устойчивости.

устойчивости

1. По данным бухгалтерского баланса (Приложение), определи¬

те финансовую устойчивость организации, применив самый простой

и приближенный способ оценки зависимости от заемных источников

финансирования [13].

Методические

рекомендации

Для обеспечения финансовой устойчивости рекомендуется со¬

блюдать соотношение:

ОбА< (2-СК-ВнА),

где О б А - о б о р о т н ы е а к т и в ы ;

СК - с о б с т в е н н ы й к а п и т а л ;

ВнА - внеоборотные активы.

После преобразования неравенства, видно, что для организации,

независимой с финансовой точки зрения, двойная сумма собственного

капитала должна быть больше ее активов:

2-СК > А ,

где А - а к т и в ы .

Другими словами, в финансово устойчивой организации более

половины активов должно быть сформировано за счет собственного

капитала.

Решение задачи представьте в табличном виде.

Т а б л и ц а 1 - П о к а з а т е л и п р и б л и ж е н н о й о ц е н к и ф и н а н с о в о й у с т о й ч и в о с т и в200хг.

В тысячах рублей

Показатель

На начало года

1 * Собственный капитал

2 Двойная сумма собственного

(стр. 1-2)

капитала

3 Активы

34

На конец года

* В е л и ч и н у с о б с т в е н н о г о к а п и т а л а п р и м и т е по д а н н ы м б у х г а л т е р с к о г о б а л а н с а ,

а т а к ж е р а с с ч и т а й т е его в е л и ч и н у по у т о ч н е н н о м у в а р и а н т у .

2. Используя информацию баланса (Приложение), определите

величину собственных оборотных средств организации.

Т а б л и ц а . 1 - Р а с ч е т в е л и ч и н ы с о б с т в е н н ы х о б о р о т н ы х с р е д с т в в 2 0 0 х г.

В тысячах рублей

Показатель

На н а ч а л о

года

На к о н е ц

года

1 * Собственный капитал

2

Долгосрочные обязательства

3

Внеоборотные активы

4** С о б с т в е н н ы е о б о р о т н ы е с р е д с т в а

I в а р и а н т : стр. 1 + стр.2 - стр.3

II в а р и а н т : стр.1 - стр.3

* В е л и ч и н у с о б с т в е н н о г о к а п и т а л а п р и м и т е по д а н н ы м б у х г а л т е р с к о г о б а л а н с а ,

а т а к ж е р а с с ч и т а й т е его в е л и ч и н у по у т о ч н е н н о м у в а р и а н т у .

**Если в р е з у л ь т а т е р а с ч е т о в р а з м е р а с о б с т в е н н ы х о б о р о т н ы х с р е д с т в по п е р ­

вому в а р и а н т у п о л у ч а е т с я ч и с л о , п р е в ы ш а ю щ е е в е л и ч и н у с о б с т в е н н о г о капита¬

ла, то р а с ч е т ы с л е д у е т в ы п о л н я т ь по в т о р о м у в а р и а н т у .

Методические

рекомендации

Сохранение финансовой устойчивости требует, чтобы собствен¬

ные источники покрывали внеоборотные активы и частично оборот¬

ные, то есть организация имела в обороте собственные средства.

В

зависимости от того, какой суммой собственных оборотных средств

(СОбС) располагает организация, определяется ее финансовая устой¬

чивость.

Источником покрытия внеоборотных активов является долго¬

срочный капитал. Поскольку долгосрочные пассивы

привлекаются

для финансирования внеоборотных активов, то разница между долго¬

срочным капиталом и внеоборотными активами определит часть соб¬

ственного капитала фирмы, который является источником покрытия

части оборотных активов, т.е. величину СОбС.

Если в результате расчетов размера СОбС получается отрица­

тельное число, то это означает, что у организации отсутствуют собст­

венные оборотные средства. Финансовое положение организации в

35

этом случае рассматривается как неустойчивое, поскольку один из

источников покрытия внеоборотных активов является необоснован¬

ным - краткосрочная задолженность организации.

3. Используя данные бухгалтерского баланса (Приложение), оп¬

ределите тип финансовой устойчивости предприятия на основе деле¬

ния активов на финансовые и нефинансовые и оценки обеспеченности

их источниками формирования.

Для определения типа финансовой устойчивости используйте

макет следующей таблицы:

Т а б л и ц а 1 - О п р е д е л е н и я т и п а ф и н а н с о в о й у с т о й ч и в о с т и о р г а н и з а ц и и в 2 0 0 х г.

В тысячах рублей

Показатель

На н а ч а л о

года

На к о н е ц

года

1 Денежные средства

2 Краткосрочные финансовые вложения

3 Мобильные финансовые активы (стрЛ+стр.2)

4 Долгосрочные финансовые вложения

5 Дебиторская задолженность

6 Немобильные финансовые активы (стр.4+стр.5)

7 Финансовые активы (стр.З+стр.6)

8 Основные средства

9 Нематериальные активы

10 Н е з а в е р ш е н н о е с т р о и т е л ь с т в о

1 Д о л г о с р о ч н ы е нефинансовые активы

( с т р . 8 + с т р . 9 + с т р . 10)

12 О б о р о т н ы е н е ф и н а н с о в ы е а к т и в ы ( з а п а с ы )

13 Н е ф и н а н с о в ы е а к т и в ы (стр. 11+стр. 12)

14 Д о л г о с р о ч н ы е о б я з а т е л ь с т в а

15 К р а т к о с р о ч н ы е о б я з а т е л ь с т в а

16 В н е ш н и е о б я з а т е л ь с т в а ( с т р . 1 4 + с т р . 1 5 )

17 К а п и т а л и р е з е р в ы

Тип ф и н а н с о в о й у с т о й ч и в о с т и

Методические

рекомендации

При решении задачи используется группировка активов на:

1. Финансовые активы (ФА), которые включают в себя:

1.1 Мобильные

финансовые

активы

36

(МФА) - это высоколик-

видные активы (денежные средства и легкореализуемые краткосроч¬

ные финансовые вложения);

1.2 Немобильные

финансовые

активы

(НМФА) включают дол¬

госрочные финансовые вложения, все виды дебиторской задолженно¬

сти, срочные депозиты.

2. Нефинансовые активы (НФА), которые включают в себя:

2.1 Долгосрочные

нефинансовые

активы

(ДНФА)-

основные

средства, нематериальные активы, незавершенное строительство;

2.2 Оборотные

нефинансовые

активы (ОбНФА) - запасы.

Пассивы организации группируются на:

1. Собственный капитал (СК) - капитал и резервы;

2. Внешние обязательства

(ВО) - долгосрочные и краткосроч¬

ные обязательства.

Таблица 2 - Определение типа финансовой устойчивости

Вариант

Тип ф и н а н с о в о й

СК > Н Ф А

Суперустойчивость

ПФА- <С К - С Ф А

Достаточная

устойчивость

СК=НФА;

ФА=ВО

Финансовое

равновесие

ПФА

ДПФА

Допустимая

финансовая

СК

С К- Д П Ф А

[2]

устойчивости

напряженность

Зона р и с к а

Превышение собственного капитала над нефинансовыми акти¬

вами означает наличие финансово-экономической устойчивости,

тем или иным запасом устойчивости. При

с

этом финансовые активы

превышают заемный капитал и тем самым не только гарантируют по¬

крытие обязательств предприятия, но и обеспечивают, кроме того,

возможность маневра собственными свободными финансовыми акти¬

вами. Находясь в состоянии финансово-экономического равновесия,

предприятие может с гарантией погасить все свои обязательства, на

затрагивая нефинансовых активов.

4. Используя данные бухгалтерского баланса (Приложение), оп¬

ределите тип финансовой устойчивости предприятия на основе оцен¬

ки обеспеченности запасов источниками их покрытия,

37

используя

трехмерный (трехкомпонентный) показатель (S) [5].

Для определения типа финансовой устойчивости используйте

макет следующей таблицы:

Т а б л и ц а 1 - Т р е х к о м п о н е н т н ы й п о к а з а т е л ь ф и н а н с о в о й у с т о й ч и в о с т и в 2 0 0 х г.

В тысячах рублей

Показатель

На н а ч а л о

На к о н е ц

года

года

1 Собственный капитал

2 Внеоборотные

активы

3 Собственные оборотные средства (стр.1-стр.2)

4 Долгосрочные

обязательства

5 Собственные и долгосрочные заемные средства

для

формирования запасов (стр.З+стр.4)

6 Краткосрочные кредиты и займы

7 Общая величина основных источников

покрытия запасов (стр.5+стр.6)

средств

для

8 Запасы

9

Излишек

(недостаток)

собственных

оборотных

с р е д с т в на п о к р ы т и е з а п а с о в ( с т р . З - с т р . 8 )

10

Излишек

(недостаток)

собственных

оборотных

с р е д с т в и д о л г о с р о ч н ы х з а е м н ы х с р е д с т в на п о к р ы т и е

запасов (стр.5-стр.8)

11 И з л и ш е к ( н е д о с т а т о к ) о б щ е й в е л и ч и н ы

с р е д с т в на п о к р ы т и е з а п а с о в ( с т р . 7 - с т р . 8 )

источников

12 Т р е х к о м п о н е н т н ы й п о к а з а т е л ь т и п а ф и н а н с о в о й ус¬

тойчивости

Тип ф и н а н с о в о й у с т о й ч и в о с т и

Методические

рекомендации

Обобщающим показателем финансовой устойчивости является

излишек или недостаток источников средств для формирования запа¬

сов, который определяется в виде разницы величины различных ис¬

точников средств и величины запасов.

Для характеристики источников формирования запасов (3) не¬

обходимо определить величину:

1. собственных

оборотных

2. собственных

и

вания запасов

средств

долгосрочных

(СиДЗИ);

38

(СОбС);

заемных

источников

формиро­

3.

основных источников формирования

запасов (ОН).

Для определения величины перечисленных показателей исполь­

зуйте приведенные ниже формулы:

Величина собственных оборотных средств:

СОбС = С К - В н А ,

где СК - с о б с т в е н н ы й к а п и т а л ;

ВнА - внеоборотные

активы.

Размер собственных и долгосрочных заемных источников фор¬

мирования запасов:

СиДЗИ = (СК + ДО) - ВнА,

где ДО - д о л г о с р о ч н ы е

обязательства.

Общая величина основных источников формирования запасов:

ОИ = (СК + ДО + К К и З ) - В н А ,

где К К и З - к р а т к о с р о ч н ы е к р е д и т ы и з а й м ы .

Трем показателям наличия источников формирования запасов

соответствуют три показателя обеспеченности запасов источниками

формирования:

1) Излишек

(+) или недостаток

(-) собственных

оборотных

средств (Ф )

с

Ф = СОбС - з

с

2) Излишек (+) или недостаток (-) собственных и долгосрочных

заемных источников формирования запасов (Ф )

т

Ф = (СОбС+ДО) - 3

т

3) Излишек (+) или недостаток (-) общей величины основных

источников для формирования запасов (Фо)

Ф

0

= (СОбС+ДО+КО) - 3

На основе рассчитанных

значений

определяется

трехкомпо-

нентный показатель, который характеризует тип финансовой устой¬

чивости (S).

Таблица 2 - Определение типа финансовой устойчивости

Трехкомпо­

н е н т н ы й пока¬

з а т е л ь (S)

S = {1,1,1}

Обеспеченность запасов источниками

их ф о р м и р о в а н и я

Тип

финансовой

устойчивости

Фс

Фт

Фо

излишек

излишек

излишек

Абсолютная

независимость

S = {0,1,1}

недостаток

излишек

39

излишек

Нормальная

независимость

Продолжение таблицы 2

Обеспеченность запасов источниками

Трехкомпоих ф о р м и р о в а н и я

Тип

финансовой

н е н т н ы й пока­

з а т е л ь (S)

устойчивости

ф

S = {0,0,1}

недостаток

недостаток

излишек

Неустойчивое

финансовое

состояние

S = {0,0,0}

недостаток

недостаток

недостаток

К р и з и с н о е финансо¬

вое с о с т о я н и е

с

5. Используя данные бухгалтерского баланса (Приложение), оп­

ределите тип финансовой устойчивости предприятия на основе оцен­

ки обеспеченности запасов источниками их покрытия, используя тра­

диционный подход, основанный на сравнении величины собствен­

ных оборотных средств (СОбС), запасов (3) и нормальных источни­

ков формирования запасов (НИФЗ) [14].

Для определения типа финансовой устойчивости используйте

макет следующей таблицы:

Т а б л и ц а 1 - О п р е д е л е н и е т и п а ф и н а н с о в о й у с т о й ч и в о с т и в 2 0 0 х г.

В тысячах рублей

Показатель

На н а ч а л о

На к о н е ц

года

года

1 Собственный капитал

2 Долгосрочные

обязательства

3 Внеоборотные активы

4 Собственные оборотные средства

(стр. 1+ с т р . 2 - с т р . З )

5 Краткосрочные кредиты и займы

6 Кредиторская задолженность поставщикам и подрядчикам

7

Нормальные

источники

формирования

запасов

(стр .4+стр. 5 +стр .6)

Тип ф и н а н с о в о й у с т о й ч и в о с т и

Методические

рекомендации

Согласно данной методике определяется размер

собственных

оборотных средств и величина нормальных источников формирова¬

ния запасов. Следует рассмотреть состояние оборотных средств с

40

точки зрения их обеспеченности обоснованными источниками фор¬

мирования:

1. Собственными

2. Нормальными

оборотными

средствами

источниками

формирования

(СОбС)

запасов

(НИФЗ)

Для определения величины перечисленных показателей исполь¬

зуйте приведенные ниже формулы:

Величина собственных оборотных средств:

С О б С = СК + Д О - В н А ,

где СК - с о б с т в е н н ы й к а п и т а л ;

ДО - д о л г о с р о ч н ы е о б я з а т е л ь с т в а ;

ВнА - внеоборотные активы.

Величина нормальных источников формирования запасов:

НИФЗ = СОбС + ККиЗ + КЗто,

где К К и З - к р а т к о с р о ч н ы е к р е д и т ы и з а й м ы ,

К З т о - к р е д и т о р с к а я з а д о л ж е н н о с т ь по т о в а р н ы м о п е р а ц и я м ( з а д о л ж е н н о с т ь по¬

ставщикам и подрядчикам, векселя к уплате, авансы полученные).

В зависимости от соотношения величин показателей материаль¬

но - производственных запасов, собственных оборотных средств и

нормальных источников формирования запасов можно с определен¬

ной степенью условности выделить следующие типы финансовой ус¬

тойчивости, характеристика которых приведена в

Таблица 2 - Определение типа финансовой устойчивости

Вариант

Тип ф и н а н с о в о й у с т о й ч и в о с т и

СОбС > 3

Абсолютная финансовая устойчивость

СОбС < 3 < Н И Ф З

3 > НИФЗ

Нормальная финансовая устойчивость

3 > НИФЗ, имеются просроченные

Критическое финансовое положение

Неустойчивое финансовое

положение

к р е д и т ы , з а й м ы и к р е д и т о р с к а я за¬

долженность

6.

Используя данные

бухгалтерского

баланса

(Приложение),

оцените динамику собственных средств, изъятых из оборота. Для этой

цели необходимо определить финансово-эксплуатационную

потреб­

ность в оборотных средствах (ФЭП) [11].

Подумайте и ответьте, всегда ли отрицательная величина ФЭП

является благом для предприятия.

41

Для расчета величины ФЭП используйте макет следующей таб¬

лицы:

Таблица 1 - Расчет величины финансово-эксплуатационной

в о б о р о т н ы х с р е д с т в а х в 2 0 0 х г.

потребности

В тысячах рублей

Показатель

На н а ч а л о

года

На к о н е ц

года

1 Запасы

2 НДС

3 Дебиторская задолженность

4 Кредиторская задолженность

5 Финансово-эксплуатационная потребность в обо­

ротных средствах (стрЛ+стр.2+стр.З-стр.4)

Методические

рекомендации

Величина ФЭП показывает, какая часть собственных средств

изъята из оборота, т.е. «обездвижена» в запасах и дебиторской задол­

женности. ФЭП означает, сколько предприятию необходимо средств

для обеспечения нормального оборота запасов и дебиторской задол¬

женности в дополнении к той части оборотных активов, которая фи¬

нансируется за счет наиболее срочных обязательств.

Если при расчете величина ФЭП отрицательная, то это означает,

что кредиторская задолженность полностью покрывает размер запа¬

сов и дебиторской задолженности, что позволяет предприятию не

привлекать

платные

дополнительные

источники

финансирования

данной группы активов.

7. По данным бухгалтерского баланса (Приложение) определите

стоимость чистых активов организации и проведите их анализ путем

сравнения с уставным капиталом, минимальным размером уставного

капитала и собственным капиталом.

Методические

рекомендации

Финансовый аспект анализа собственного капитала заключается

в том, что величина собственных средств определяется как разность

между активами и обязательствами. В основе данного подхода лежит

42

требование защиты кредиторов, из которого следует, что имущество

должно превышать обязательства организации. С введением Граж­

данского кодекса Российской Федерации понятие чистых

активов

трактуется как количественная оценка собственного капитала. С ве¬

личиной чистых активов связывают основные характеристики дея¬

тельности организации, включая и возможность ее существования.

Порядок расчета стоимости чистых активов акционерных об¬

ществ установлен Приказом Минфина России № 10 и Федеральной

комиссией по рынку ценных бумаг № 03-61-пз от 29.01.2003 г.

Для оценки стоимости чистых активов акционерного общества

составляется расчет по данным бухгалтерского баланса [7].

Т а б л и ц а 1 - Р а с ч е т с т о и м о с т и ч и с т ы х а к т и в о в о р г а н и з а ц и и в 2 0 0 х г.

В тысячах рублей

Показатель

1 Нематериальные активы

2 Основные средства

3 Незавершенное строительство

4 Доходные вложения в материальные

ценности

5 Долгосрочные финансовые вложения

6 Прочие внеоборотные активы

7 Запасы

8 Н а л о г на д о б а в л е н н у ю с т о и м о с т ь

9 Дебиторская задолженность

10 Д е н е ж н ы е с р е д с т в а

11 К р а т к о с р о ч н ы е ф и н а н с о в ы е вложе¬

ния

12 П р о ч и е о б о р о т н ы е а к т и в ы

13 И Т О Г О

расчету

14

активы,

Долгосрочные

принимаемые

обязательства

к

по

займам и кредитам

15 П р о ч и е д о л г о с р о ч н ы е

ва

16

Краткосрочные

обязательст¬

обязательства

по

займам и кредитам

17 К р е д и т о р с к а я з а д о л ж е н н о с т ь

18 З а д о л ж е н н о с т ь у ч а с т н и к а м

плате д о х о д о в

по вы¬

43

На н а ч а л о

На к о н е ц

года

года

Отклонение

Продолжение таблицы 1

В тысячах рублей

Показатель

На н а ч а л о

На к о н е ц

года

года

Отклонение

19 Р е з е р в ы п р е д с т о я щ и х р а с х о д о в

20

Прочие

краткосрочные

обязатель¬

ства

21 И Т О Г О

расчету

пассивы,

принимаемые

к

22 С т о и м о с т ь ч и с т ы х а к т и в о в (стр.13 стр.21)

Рассчитанную величину чистых активов необходимо сравнить с

величиной уставного капитала. Если в результате убыточной деятель¬

ности после второго и последующего

финансового года стоимость

чистых активов меньше уставного капитала, то согласно Граждан¬

скому кодексу РФ, предприятие должно объявить и зарегистрировать

уменьшение своего уставного капитала, уведомив при этом своих

кредиторов. Получив уведомление, кредиторы вправе

потребовать

досрочного удовлетворения своих претензий исходя из того, что

уменьшенный размер уставного капитала снижает уровень финансо¬

вой устойчивости предприятия-должника.

Величину чистых активов также следует сопоставить с законо¬

дательно установленной минимальной величиной уставного капитала

(для ЗАО - 100 МРОТ, для ОАО - 1000 МРОТ). В случае, если чистые

активы меньше минимальной величины уставного капитала, то обще¬

ство подлежит ликвидации.

2.2.

Оценка финансовой

с помощью

финансовых

устойчивости

коэффициентов

Чаще всего устойчивость финансового состояния предприятия

определяется на основе финансовых коэффициентов.

Коэффициенты финансовой устойчивости удобны тем, что они

позволяют определить влияние различных факторов на изменение

44

финансового состояния, оценить его динамику и обеспечивают сопос­

тавимость оценок различных предприятий.

Коэффициенты финансовой устойчивости относятся к показате­

лям первого класса, поэтому при анализе их значений необходимо

проводить сравнение и с общепринятыми (рекомендуемыми) норма¬

тивами, и в динамике.

8. Используя данные баланса (Приложение) дайте всесторон¬

нюю оценку финансового состояния предприятия на основе системы

финансово-оперативных коэффициентов [6].

Исходные данные для расчета и значения финансовых коэффи¬

циентов представьте в виде таблицы, макет которой приведен ниже.

Т а б л и ц а 1 - Р а с ч е т и а н а л и з к о э ф ф и ц и е н т о в с[ ш н а н с о в о й

устойчивости

Интервал

Показатель

оптимальных

значений

1 В а л ю т а баланса, т ы с . р у б .

X

2 Капитал и резервы, тыс.руб.

X

3 Краткосрочные обязательства, тыс.руб.

X

3.1

в том числе

кредиторская

задолженV

ность, тыс. руб.

X

4 Долгосрочные обязательства, тыс.руб.

X

5 Итого заемных средств, тыс.руб.

(стр.3 + стр.4)

"V

Л.

6 Внеоборотные активы, тыс.руб.

X

7 Оборотные активы, тыс.руб.

X

7.1 в т о м ч и с л е д е б и т о р с к а я з а д о л ж е н н о с т ь ,

т ы с . руб.

X

7.2 З а п а с ы , т ы с . р у б .

X

8 Собственные оборотные

руб. ( с т р . 2 + с т р . 4 - с т р . 6 )

средства, тыс.

9 Коэффициент обеспеченности

ными средствами (стр.8/стр.7)

10

Коэффициент

обеспеченности

X

собствен-

0,1...0,5

запасов

0,5-0,8

собственными средствами (стр.8/стр.7.2)

11 К о э ф ф и ц и е н т м а н е в р е н н о с т и

0,2-0,5

(стр.8 / с т р . 2 )

12 К о э ф ф и ц и е н т и м у щ е с т в а п р о и з в о д с т венного назначения ((стр.6+стр.7.2)/стр.1)

13 К о э ф ф и ц и е н т а в т о н о м и и ( с т р . 2 / с т р . 1 )

45

> 0.5

0.5

На

начало

года

На

конец

года

Продолжение таблицы 1

Интервал

Показатель

ИКоэффициент

финансовой

зависимости

На

оптимальных

На

начало

конец

значений

года

года

• 0.5

(стр.5/стр.1)

15 К о э ф ф и ц и е н т с о о т н о ш е н и я з а е м н ы х

собственных средств (стр.5/стр.2)

16 К о э ф ф и ц и е н т

соотношения

и

мобильных

< ОЛ

X

и и м м о б и л и з о в а н н ы х средств (стр.7/стр.6)

17

Коэффициент

(стр.8/стр.1)

прогноза

банкротства

18 К о э ф ф и ц и е н т и м м о б и л и з а ц и и

X

X

(стр.б/стр.1)

19 К о э ф ф и ц и е н т ф и н а н с о в о й у с т о й ч и в о с т и

( ( с т р . 2 + с т р . 4 ) / с т р . 1)

0,7

20

> 1

Коэффициент

финансирования

(стр.2/стр.5)

21

Доля

дебиторской

задолженности

в

X

22 Д о л я к р е д и т о р с к о й з а д о л ж е н н о с т и в и с ­

т о ч н и к а х ф и н а н с и р о в а н и я ( с т р . 3 . 1 / с т р . 1)

X

с т о и м о с т и и м у щ е с т в а ( с т р . 7 . 1 / с т р . 1)

Методические

рекомендации

Для корректной формулировки выводов о финансовой устойчи­

вости предприятия на основе рассчитанных значений коэффициентов,

воспользуйтесь справочным материалом, приведенным в Приложении

А и материалом, приведенным в разделе «Методология финансового

анализа».

9. По данным бухгалтерского баланса (Приложение) определи­

те, какой подход использует предприятие к финансированию активов.

Дайте оценку финансовой устойчивости предприятия на основе зна¬

чений:

- коэффициента автономии (финансовой независимости) - Кавт;

- коэффициента зависимости (доля заемного капитала) - Кзав;

- коэффициента финансирования (соотношение собственных и

заемных средств) - Кфин.

46

Исходные данные для расчета представьте в виде таблицы, ма­

кет которой приведен ниже.

Таблица 1 - Определение значений финансовых коэффициентов

и п о д х о д а к ф и н а н с и р о в а н и ю в 2 0 0 х г.

Показатель

На к о н е ц г о д а

т ы с . руб.

% к валюте

баланса

1 Внеоборотные активы

xl