риск - менеджмент на фондовом рынке российской федерации

реклама

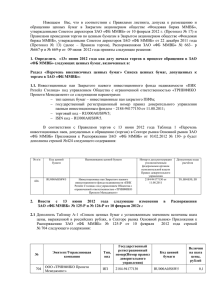

1 РИСК - МЕНЕДЖМЕНТ НА ФОНДОВОМ РЫНКЕ РОССИЙСКОЙ ФЕДЕРАЦИИ: СОСТОЯНИЕ, ПРОБЛЕМАТИКА Кривоногих А. А. Санкт-Петербургский государственный инженерно-экономический университет, г. Санкт-Петербург Научный руководитель д.э.н., проф. Кох Л. В. В последние годы мировая финансовая система демонстрирует всё более серьёзные провалы в управлении рисками. Они проявляются в виде громких банкротств и финансовых кризисов. В связи с этим, актуальность финансового риск - менеджмента заключается в его признании как основополагающей силы стабильного развития не только отдельной компании, но и финансовой системы в целом: если риск распределён среди большого числа участников финансового рынка, то шок от его осуществления будет поглощён эффективнее, и менее вероятно распространение каскадных банкротств. Актуальность статьи также обусловлена тем, что российская финансовая система, имея потенциал развития, не имеет достаточного опыта в оценке и минимизации рисков. В последние несколько лет активно реформировалась нормативно-правовая база финансового рынка РФ, что в совокупности привело к сокращению количества профессиональных участников рынка ценных бумаг в среднем на 15%. Однако, интерес к фондовому рынку продолжает расти. Количество частных инвесторов увеличивается разными темпами и достигло 714 тысяч человек в 2010 году. Количество инвестиционных фондов по данным ФСФР на 2012 год превысило 3500. Количество эмитентов акций и облигаций находится на постоянном уровне в 14% от общего числа ОАО, на организованных рынках обращаются не более 1,5%, что представляет собой огромный потенциал развития рынка. 2 В связи с концентрацией отечественной экономики на нефтегазовой отрасли российский фондовый рынок сильно зависит от мировых цен на нефть. На рисунке 1 представлена динамика котировок цен на нефть марки Brent за 2008-2011 гг. Рис. 1. Динамика стоимости нефти Brent На рисунке 2 представлена динамика индекса ММВБ за тот же период: за 2008-2011 гг. Рис. 2. Динамика индекса ММВБ Графики показывают, что рост российского индекса ММВБ повторяет динамику рынка нефти. Такая привязка к сырьевому рынку негативно сказывается на других отраслях российской экономики. Поскольку иностранные инвесторы стремятся вкладывать только в нефтегазовую отрасль, стратегически важные социально-экономические направления остаются без внешнего финансирования. Однако, несмотря на сильную зависимость российского фондового рынка, ежегодные темпы его роста превышают темпы роста ВВП. За последние 5 лет 3 объем торгов на рынке ММВБ вырос более чем на 300%, из которых наибольший рост показал рынок государственных ценных бумаг и денежный рынок. Проанализировав структуру сделок на фондовой бирже ММВБ с 2005 по 2010 год, можно сделать вывод об увеличении объемов рыночных сделок с 800 млрд. руб. до 1,5 трлн. руб. Объемы адресных сделок с 2008 года возросли в несколько раз и достигли 7 трлн. руб. Это связано с прошедшим финансовоэкономическим кризисом 2008-2009 гг. Поскольку в адресной сделке известен контрагент, риск продажи (покупки) ценных бумаг значительно снижается. Таким образом, фондовый рынок РФ характеризуется: большим потенциалом развития; сырьевой зависимостью; высокой степенью всех рисков, связанных с ценными бумагами. Данные характеристики позволяют нам утверждать о необходимости формирования эффективных систем управления риском на уровне государства, посредством Федеральной службы по финансовым рынкам (ФСФР), на уровне саморегулируемых организаций (СРО), на корпоративном уровне. ФСФР выполняет функции по нормативно-правовому регулированию, контролю и надзору. Членство в СРО на данный момент не является обязательным, но позволяет профессиональным участникам получить более высокую оценку надёжности по любым из возможных рейтингов (корпоративных, специализированных агентств и пр.), а значит, повышает доверие к ним как инвесторов, так и контрагентов. Проблема состоит в том, что на весь фондовый рынок РФ приходится всего 6 СРО, этого крайне мало в первую очередь потому, что в нашей стране развитие риск - менеджмента подстёгивают не государственные программы, а возможность членства. В силу исторических особенностей вся теоретическая база риск менеджмента является зарубежной. Соответственно при формировании риск менеджмента в РФ за основу берётся опыт иностранных компаний и 4 государств. Это является проблемой потому, что наш рынок крайне не развит в сравнении с западными. Кроме того, западные технологии в условиях российского фондового рынка трудно применимы. Это вызвано тем, что критерием оценки результативности российского бизнеса часто являются не прибыли, а положительные денежные потоки, незаконное присвоение которых является крайне рентабельным, а значит и крайне распространённым. Также большую негативную роль играет отсутствие корпоративных систем фильтрации искаженной бухгалтерской информации и исключения фиктивных сделок, связанных с налоговой оптимизацией и коррупцией. В Российской Федерации управление деятельностью инвестиционных компаний в сфере риск - менеджмента заключается в нескольких нормативноправовых актах, которые можно условно разделить на две группы: регулирующие риски ПИФ, НПФ и регулирующие риски маржинальных сделок. Общий смысл первых в том, что управляющая пенсионными накоплениями компания не имеет права получить отрицательный результат по итогам управления, а вложение средств осуществляется в соответствии с требованиями по их диверсификации и уровню риска. Однако если рассматривать практику компаний по выполнению этих требований, то они являются скорее препятствующими преумножению, чем защищающими сбережения. А именно, судебная практика показывает лишь один выигранный и доведённый до конца процесс по взысканию с управляющей компании средств в пользу НПФ по отрицательным итогам управления. Такая тенденция связана с тем, что активы УК в большинстве случаев много меньше передаваемых им в управление средств, соответственно взыскать потери не представляется возможным. Второй немаловажный момент это требования к структуре вкладываемых средств, которая основана на биржевых котировальных списках. Дело в том, что очень немногие привлекательные компании стремятся к выполнению множества биржевых требований для присвоения буквы котировального 5 списка, им это не нужно, они торгуются за счёт собственного бренда, доверия инвестора, а не мнения биржи. К таким бумагам относится, например, Газпром, который исключается из допустимых инвестиций с точки зрения нормативно правовых актов. В нормативно-правовых актах, регулирующих риски маржинальных сделок, прописаны два ограничительных показателя: R1 – максимальная задолженность всех клиентов перед брокером; R2 – максимальная величина займа одного клиента перед брокером. Данные показатели относятся только к маржинальным сделкам и не могут обеспечить комплексную защиту всех средств, инвестируемых в российский фондовый рынок. Проведение маржинальных сделок в свою очередь ограничено списком ликвидных ценных бумаг, разрабатываемым биржей ММВБ – РТС. На 2 квартал 2012 года в этот список входили 32 бумаги, из них всего 5 приходится на облигации. Это представляет собой негативную тенденцию, поскольку сокращает возможности использования кредитного плеча и существенно сужает возможности свидетельствует о инвестирования монополии на УК рынке ПИФ и ценных НПФ. бумаг Также, это компаний, представляющих «первый эшелон». Таким образом, риск – менеджменту на российском фондовом рынке присущи следующие характеристики: Не систематичность. Система предполагает наличие единого, целостного, согласованного механизма управления риском. В РФ такого механизма нет, есть только разрозненные не согласованные предписания. Не эффективность. Об этом позволяют говорить огромные потери при кризисных явлениях, невозможность получения компенсаций от УК, общее недоверие к фондовому рынку. Низкий уровень развития. В первую очередь, это связано с отсутствием законодательно установленных обязательств по формированию участниками фондового рынка систем контроля рисков. 6 Во – вторую, с отсутствием собственного опыта отечественных компаний и, как следствие, зависимостью от зарубежных разработок. В целом, можно говорить о том, что риск-менеджмент на фондовом рынке РФ только приступил к формированию. Появился интерес со стороны частных компаний, нарастает давление со стороны законодательных органов и контрагентов. Научные школы приступили к введению самостоятельных дисциплин по управлению рисками, разработке методологических основ соответствующих конъюнктуре рынка Российской Федерации. Так как внутренние и внешние риски только нарастают, будет усиливаться роль риск - менеджмента в руководстве организацией, вводиться финансовая ответственность за произведённые оценки. В конечном итоге риск-менеджмент станет обязательным звеном в управлении любой компанией. Литература 1. Официальный сайт биржи ММВБ РТС http://rts.micex.ru/. 2. Официальный сайт рейтингового агентства «Эксперт РА» http://raexpert.ru/. 3. Официальный сайт Федеральной службы по финансовым рынкам http://www.fcsm.ru/. 4. Официальный сайт журнала «Рынок ценных бумаг» http://www.rcb.ru/. 5. Официальный сайт РБК - рейтинг http://rating.rbc.ru/.