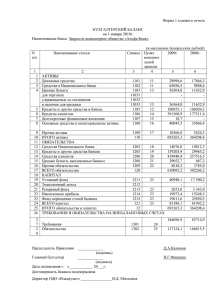

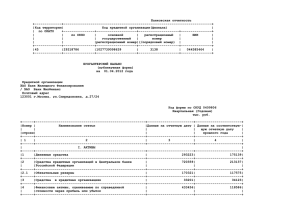

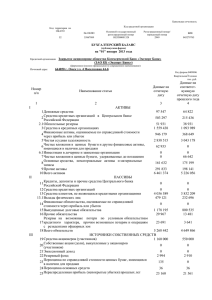

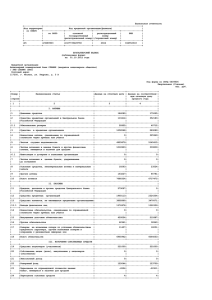

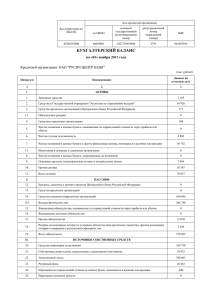

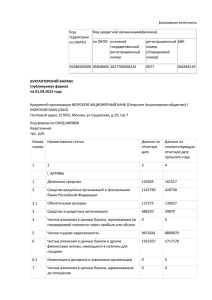

Финансовая отчетность_2010

реклама