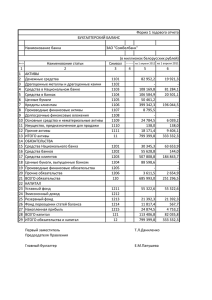

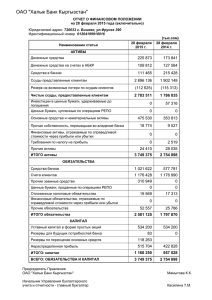

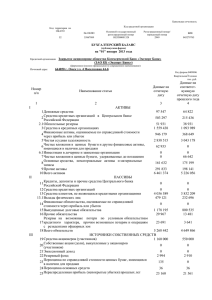

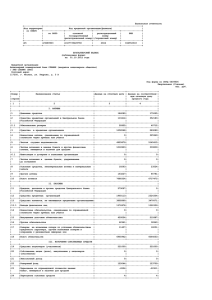

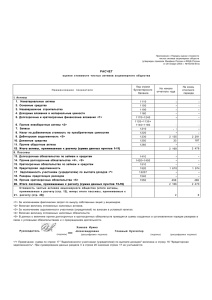

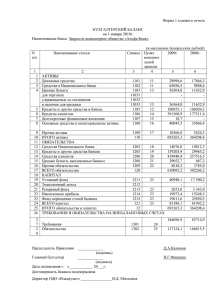

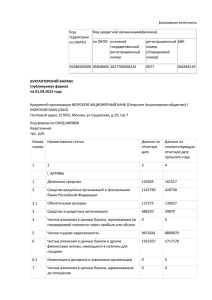

Финансовая отчетность по МСФО за 2013 год

реклама