Основная информация для участников

реклама

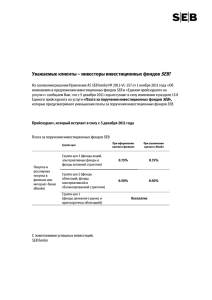

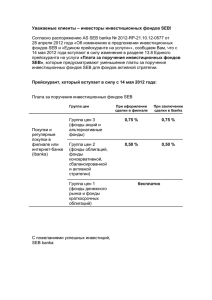

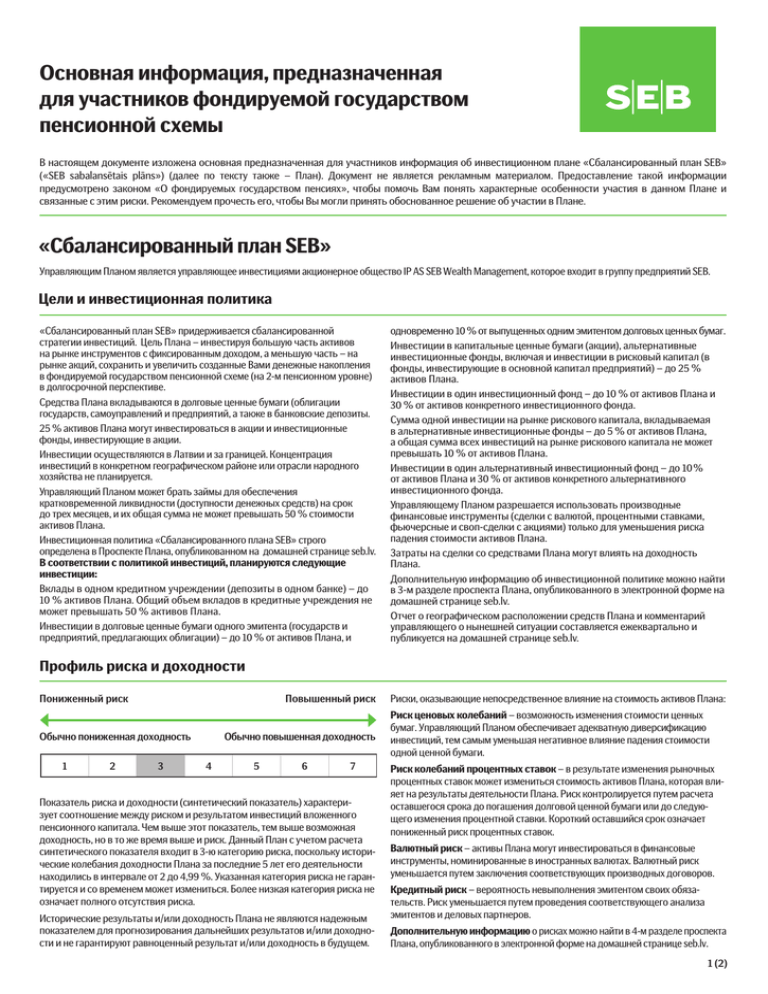

Oсновная информация, предназначенная для участников фондируемой государством пенсионной схемы В настоящем документе изложена основная предназначенная для участников информация об инвестиционном плане «Сбалансированный план SEB» («SEB sabalansētais plāns») (далее по тексту также – План). Документ не является рекламным материалом. Предоставление такой информации предусмотрено законом «О фондируемых государством пенсиях», чтобы помочь Вам понять характерные особенности участия в данном Плане и связанные с этим риски. Рекомендуем прочесть его, чтобы Вы могли принять обоснованное решение об участии в Плане. «Сбалансированный план SEB» Управляющим Планом является управляющее инвестициями акционерное общество IP AS SEB Wealth Management, которое входит в группу предприятий SEB. Цели и инвестиционная политика «Сбалансированный план SEB» придерживается сбалансированной стратегии инвестиций. Цель Плана – инвестируя большую часть активов на рынке инструментов с фиксированным доходом, а меньшую часть – на рынке акций, сохранить и увеличить созданные Вами денежные накопления в фондируемой государством пенсионной схеме (на 2-м пенсионном уровне) в долгосрочной перспективе. Средства Плана вкладываются в долговые ценные бумаги (облигации государств, самоуправлений и предприятий, а также в банковские депозиты. 25 % активов Плана могут инвестироваться в акции и инвестиционные фонды, инвестирующие в акции. Инвестиции осуществляются в Латвии и за границей. Концентрация инвестиций в конкретном географическом районе или отрасли народного хозяйства не планируется. Управляющий Планом может брать займы для обеспечения кратковременной ликвидности (доступности денежных средств) на срок до трех месяцев, и их общая сумма не может превышать 50 % стоимости активов Плана. Инвестиционная политика «Сбалансированного плана SEB» строго определена в Проспекте Плана, опубликованном на домашней странице seb.lv. В соответствии с политикой инвестиций, планируются следующие инвестиции: Вклады в одном кредитном учреждении (депозиты в одном банке) – до 10 % активов Плана. Общий объем вкладов в кредитные учреждения не может превышать 50 % активов Плана. Инвестиции в долговые ценные бумаги одного эмитента (государств и предприятий, предлагающих облигации) – до 10 % от активов Плана, и одновременно 10 % от выпущенных одним эмитентом долговых ценных бумаг. Инвестиции в капитальные ценные бумаги (акции), альтернативные инвестиционные фонды, включая и инвестиции в рисковый капитал (в фонды, инвестирующие в основной капитал предприятий) – до 25 % активов Плана. Инвестиции в один инвестиционный фонд – до 10 % от активов Плана и 30 % от активов конкретного инвестиционного фонда. Сумма одной инвестиции на рынке рискового капитала, вкладываемая в альтернативные инвестиционные фонды – до 5 % от активов Плана, а общая сумма всех инвестиций на рынке рискового капитала не может превышать 10 % от активов Плана. Инвестиции в один альтернативный инвестиционный фонд – до 10% от активов Плана и 30 % от активов конкретного альтернативного инвестиционного фонда. Управляющему Планом разрешается использовать производные финансовые инструменты (сделки с валютой, процентными ставками, фьючерсные и своп-сделки с акциями) только для уменьшения риска падения стоимости активов Плана. Затраты на сделки со средствами Плана могут влиять на доходность Плана. Дополнительную информацию об инвестиционной политике можно найти в 3-м разделе проспекта Плана, опубликованного в электронной форме на домашней странице seb.lv. Отчет о географическом расположении средств Плана и комментарий управляющего о нынешней ситуации составляется ежеквартально и публикуется на домашней странице seb.lv. Профиль риска и доходности Пониженный риск Повышенный риск Обычно пониженная доходность 1 2 3 Обычно повышенная доходность 4 5 6 7 Показатель риска и доходности (синтетический показатель) характеризует соотношение между риском и результатом инвестиций вложенного пенсионного капитала. Чем выше этот показатель, тем выше возможная доходность, но в то же время выше и риск. Данный План с учетом расчета синтетического показателя входит в 3-ю категорию риска, поскольку исторические колебания доходности Плана за последние 5 лет его деятельности находились в интервале от 2 до 4,99 %. Указанная категория риска не гарантируется и со временем может измениться. Более низкая категория риска не означает полного отсутствия риска. Исторические результаты и/или доходность Плана не являются надежным показателем для прогнозирования дальнейших результатов и/или доходности и не гарантируют равноценный результат и/или доходность в будущем. Риски, оказывающие непосредственное влияние на стоимость активов Плана: Риск ценовых колебаний – возможность изменения стоимости ценных бумаг. Управляющий Планом обеспечивает адекватную диверсификацию инвестиций, тем самым уменьшая негативное влияние падения стоимости одной ценной бумаги. Риск колебаний процентных ставок – в результате изменения рыночных процентных ставок может измениться стоимость активов Плана, которая влияет на результаты деятельности Плана. Риск контролируется путем расчета оставшегося срока до погашения долговой ценной бумаги или до следующего изменения процентной ставки. Короткий оставшийся срок означает пониженный риск процентных ставок. Валютный риск – активы Плана могут инвестироваться в финансовые инструменты, номинированные в иностранных валютах. Валютный риск уменьшается путем заключения соответствующих производных договоров. Кредитный риск – вероятность невыполнения эмитентом своих обязательств. Риск уменьшается путем проведения соответствующего анализа эмитентов и деловых партнеров. Дополнительную информацию о рисках можно найти в 4-м разделе проспекта Плана, опубликованного в электронной форме на домашней странице seb.lv. 1 (2) Платежи Производимые Вами платежи для погашения расходов на деятельность Плана. Эти платежи могут уменьшить потенциальный прирост Плана. Постоянная часть платежа, удерживаемая раз в месяц* Постоянная часть платежа, в т. ч.: 1,00 % Вознаграждение управляющего средствами 0,82 % Вознаграждение держателя средств 0,18 % Вознаграждение третьих лиц КСР = 1,30 % (за 2015 год) Нет Переменная часть платежа, которую можно удерживать один раз в год Переменная часть платежа Коэффициент совокупных расходов (КСР) отражает соотношение фактических совокупных расходов Плана (вознаграждение управляющего средствами, держателя средств и прочие расходы на управление инвестиционным планом) и средней стоимости нетто-активов в год. до 1,00%** Дополнительную информацию о платежах можно найти во 2-м разделе проспекта Плана, опубликованном в электронной форме на домашней странице www.seb.lv. Максимальная сумма, которую можно удерживать из средств Плана, составляет 2,00 % годовых от средней стоимости активов Плана. * Постоянная часть платежа указана в процентах годовых. ** Управляющий вправе получить переменную часть платежа, если достигнуты предусмотренные нормативными актами показатели доходности. Переменная часть платежа не удерживается, если доходность Плана в отчетном году была ниже ставки 3-месячного EURIBOR. Показатели предшествующей деятельности 12,00% 8,27% 8,00% 4,00% 7,23% 3,72% 4,48% 6,58% 4,98% 4,27% 2,99% 0,63% 0,00% 1,40% Предшествующая доходность не гарантирует равноценную доходность в будущем. План начал свою деятельность в 2003 году. -1,90% -4,00% Доходность Плана рассчитывается в виде соотношения изменений стоимости доли Плана в отчетном году и ее стоимости в начале отчетного года и выражается в процентах, предполагая, что в году 365 дней. 10,34% -2,04% 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 2013 2014 2015 Практическая информация • Банком-держателем Плана является акционерное общество AS «SEB banka», зарегистрированное в Коммерческом регистре Латвийской Республики 2 апреля 2002 года, регистрационный номер 40003151743. Юридический и фактический адрес: SEB finanšu centrs, ул. Мейстару 1, Валдлаучи, Кекавская волость, Кекавский край, LV-1076, Латвия. • Участник Плана вправе в порядке, предусмотренном нормативными актами Латвийской Республики, один раз в течение календарного года менять управляющего, а План в пределах одного управляющего – 2 раза в год. • После достижения возраста, дающего право на получение пенсии по старости, или позднее, участник Плана вправе выбрать: - добавить накопленный капитал к нефондируемому пенсионному капиталу и начислить (произвести перерасчет) пенсии по старости согласно закону «О государственных пенсиях», или - приобрести на накопленный капитал полис страхования жизни (пожизненной пенсии). • Если участник Плана скончается до запроса пенсии по возрасту, весь капитал Плана, зарегистрированный до дня смерти участника Плана, зачисляется в специальный бюджет государственных пенсий и учитывается при расчете пенсии по потере кормильца членам семьи, бывшим на иждивении у скончавшегося участника Плана, согласно закону «О государственных пенсиях». • Проспект Плана, годовые и квартальные отчеты, а также другую дополнительную информацию о Плане на латышском языке можно бесплатно получить на домашней странице seb.lv, а также в офисе IP AS SEB Wealth Management (адрес: ул. Антонияс, 9–12, г. Рига, LV-1050, Латвия, телефон: 67215460) или AS SEB banka (адрес: SEB finanšu centrs, ул. Мейстару 1, Валдлаучи, Кекавская волость, Кекавский край, LV-1076, круглосуточный телефон: 8777 или +371 26668777) • Надзирающее учреждение: Комиссия рынка финансов и капитала. Настоящий План зарегистрирован в Латвийской Республике, и надзор за управляющим его средствами и держателем средств осуществляет Комиссия рынка финансов и капитала. IP AS SEB Wealth Management лицензировано в Латвийской Республике, и работает под надзором Комиссии рынка финансов и капитала. Настоящая основная информация для участников является верной и опубликована 18.03.2016. Этот материал является переводом с латышского языка. 2 (2)