Ферронордик Машины

реклама

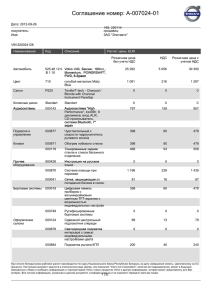

Ферронордик Машины Презентация компании Август 2013 Факты о Ферронордик Машины Официальный дилер Volvo Construction Equipment в России с июня 2010 года Фокус на бренд Volvo Устойчивый и растущий рынок строительной техники Быстро увеличивающееся присутствие по всей России Рынок: ~8,000 → 10,167 → 25,635 → 31,100 → ~30,000 Точки присутствия: 6 → 12 → 53 → 69 → 71 Персонал: 160 → 326 → 540 → 654 → 705 Доход: VCE → €74M → €268M → €276M → €285M Дополнительные бренды: TRUCKS Примечание: Информация на июнь 2010 г., конец 2010, конец 2011, конец 2012, конец второго квартала2013 Опытная Управленческая команда, Совет Директоров и поддержка акционеров ОБЗОР РЫНКА Экономика России Ожидается что Российский ВВП опередит в росте Западный ВВП Рост ВВП 12% 10% 8% 6% 4% 2% 0% -2% -4% -6% -8% -10% Russian GDP growth Будущие значимые инвестиции в инфраструктуру USD billion 1 394 1 600 1 664 1 800 200 0 57 400 155 600 259 800 384 1 000 714 1 200 910 1 400 200 175 150 125 100 75 50 25 0 3,4% 3,6% 164,0 81,6 82,9 37,3 44,6 49,1 25,7 29,3 32,0 2011 2012e 2013e 143,8 2,2% 2,2% 87,4 85,3 50,5 58,2 3,7% 155,4 3,6% 115,5 80,8 66,3 13,8 23,1 9,3 17,8 29,1 20,1 2008 2009 2010 Capex of monopolies Non-budget 4,0% 3,5% 3,0% 2,5% 2,0% 1,5% 1,0% 0,5% 0,0% Infrastructure spending as % av GDP 2 000 EU GDP growth Примечание: Страны с развитой экономикой входят в число 34 самых развитых стран мира источник: IMF Перспективы развития мировой экономики Неразвитая инфраструктура на сегодняшний день 1 736 • 1 737 • 1 848 • Российский ВВП исторически растёт быстрее чем экономика Западных стран, и как ожидается продолжит демонстрировать высокие темпы роста Низкое качество дорожной сети и низкие рейтинги инфраструктуры указывают на необходимость дальнейших инвестиций Инвестиции в инфраструктуру, как ожидается, вырастут почти в два раза в 2013 году по сравнению с 2008 Основные строительные проекты, запланированные на ближайшие годы включают в себя строительство трубопровода Южный поток, района Морской Фасад в Санкт-Петербурге, Калининградской АЭС и ряда проектов, связанных с Зимними Олимпийскими играми 2014 года, Чемпионатом мира по хоккею в 2016 г. и Кубком FIFA 2018 года. Road density (km per '000 sq. km of land area) • Budget financing Infrastructure spending as % av GDP Источник: Всемирный экономический Форум– GETR 2010 Примечание: Капитальные вложения монополий включают в себя РЖД, ЕЭС, ГАЗПРОМ и Транснефть. Источник: Росстат Мы ожидаем инвестиций на развитие инфраструктуры в размере USD280 млрд. в 2013E-2017E $20млрд $130млрд Инфраструктура ($280b in 2013E-2017E) $100млрд $50млрд Транспорт Электроэнергетика Трубопроводы $40млрд Железные дороги $70млрд Автомагистрали $35млрд Производство $30млрд Передача $35млрд Дистрибуция Коммунальные компании 5 Рынок строительной техники в России • • • • Увеличение объёмов строительства в России ожидается примерно на уровне 10% в год в ближайшие несколько лет Российский рынок строительной техники составлял более 30,000 единиц в прошлом году, по сравнению с примерно 25,000 единицами в 2011 и 10,000 в 2010 (по зарубежным данным) Рынок строительной техники состоит из пяти различных сегментов: 10,000 9,000 5,000 – Горнодобывающая промышленность 3,000 – Лесная промышленность 2,000 – Дорожно-строительная промышленность – Общестроительная промышленность Высокая эффективность и тренд на аутсорсинг – Повышенный спрос на эффективность реализации строительных проектов стимулирует спрос на качественное оборудование и хорошо развитую сервисную сеть – Крупные компании прибегают к аутсорсингу при обслуживании оборудования – Большие географические расстояния между клиентами делают необходимым увеличение масштабов и взаимодействия. 10,0% 7,7% 5,0% 3,0% 5,677 6,000 4,000 Hitachi, Volvo CE, Caterpillar, Komatsu and JCB 5,1% 8,5%8,773 7,645 7,000 Нефтегазовая промышленность На российском рынке представлено большое количество участников, но пять ведущих игроков имеют примерно по 10 процентов доли рынка 9,0% 5,1% 8,000 – – • Объёмы строительства в России 5,140 4,528 3,998 0,0% 5,586 4,454 -5,0% -10,0% -13,2% -15,0% 1,000 -20,0% 2008 2009 2010 2011 Value 2012e 2013f 2014f 2015f Real Change e = смета f = прогноз Примечание: Объем строительства определяется как общая стоимость строительных работ строительными компаниями на основании договоров и/или соглашений, подписанных с клиентами (без НДС). Объемы строительства в России (млрд руб.) и реальные изменения (% год к году), 2008-2015 гг. Годовая статистика импорта 35 000 30 000 25 000 20 000 15 000 10 000 5 000 0 2003 2004 2005 2006 2007 New Units 2008 2009 2010 2011 2012 Годовая статистика импорта - Рост Год Rolling 4- Year CAGR 2007 82% 2008 77% 69% 2009 (12%) 0% 6% 2010 10% 23% 30% 2011 12% 30% 39% 2012 11% 14% 29% Rolling 5- Year CAGR Rolling 6- Year CAGR 9- Year CAGR 40% ФАКТЫ О КОМПАНИИ Видение компании Стать ведущей сервисноторговой компанией на рынках стран СНГ Стратегические и финансовые цели Стратегические цели Финансовые цели ◊ Лидерство на рынке строительной техники ◊ “Лучшие в своем классе” рост и доходность ◊ Расширение географии продаж существующих продуктов и сервисных услуг ◊ Доля валовой прибыли от послепродажного обслуживания 40% ◊ Развитие в смежных областях бизнеса таких как дополнительная строительная техника и коммерческий транспорт ◊ Усиление синергетического эффекта развития инфраструктуры дилерской сети и поддерживающих функций ◊ Absorption rate of 1.0x Стратегия развития «Ферронордик Машины» УЗНАВАЕМОСТЬ БРЕНДА – VOLVO CE ОРИЕНТАЦИЯ НА КЛИЕНТА ◊ Лидерство в сервисе и поставке техники ◊ ◊ Индивидуальные программы сервисного обслуживания и ремонта Входит в список 3-х наиболее известных брендов производителей строительной техники ◊ ◊ Стремление занять лидирующую позицию в России Предложение финансовых услуг ◊ ◊ Развитая система Trade-in ◊ Программы управления парком техники и остаточной стоимостью Широкий спектр техники для дорожно-строительных работ, нефтегазовой сферы, карьерных разработок и гражданского строительства ◊ Развитие посредством других сильных брендов ◊ Арендная техника РАЗВИТАЯ ИНФРАСТРУКТУРА ◊ Сетевая структура высокой плотности – большое количество точек присутствия ◊ Мобильные мастерские и сервисный парк ◊ Хорошо оборудованные целевые сервисные центры ◊ Инфраструктура используется и для других брендов ВЫСОКИЕ СТАНДАРТЫ ВЕДЕНИЯ БИЗНЕСА ◊ Внедрение лучших практик и процессов ◊ Лидирующая система IS/IT ◊ Тесное сотрудничество с производителями ◊ Соответствие опыта сотрудника с занимаемой позицией ◊ Постоянное усовершенствование процессов Линейка продуктов Продажи по видам в 2012 Аренда машин Сервис 2% 2% Навеска 1% Б/у машины 2% Продажи по типу продукции 2012 (единицы) LOGSET 1% GRA COMP 3% 2% SSL 3% OTHER 0% PAV 3% Запчасти 19% WL 8% EXC 28% AH 10% Новые машины 73% BHL 42% Источник: Ферронордик Машины Источник: Ферронордик Машины Ассортимент техники Фокус на сопутствующие продукты Компания фокусируется на обеспечении полного цикла эксплуатации техники Услуги по эксплуатации • Доставка запасных частей Предпродажные услуги • Услуги по управлению парком – Симуляция проектов – Консультационные услуги по оптимальному управлению парком техники и по подбору техники • Подготовка проектной документации и консультационные услуги • Тренинги для операторов • Финансовые решения – Через Volvo Finance или другие организации • Предложения по аренде • Телематика – через Care-Track; контроль эффективности использования топлива, работы оператора, услуги по управлению парком • Тренинги для операторов • Профилактическое техническое обслуживание • Плановый и внеплановый ремонт • Капитальный ремонт – новая жизнь для старых машин Послепродажные услуги • Консультации по управлению остаточной стоимостью • Trade-in б/у машин • Продажи б/у машин • Диагностика техники • Восстановление наиболее важных деталей Уровень обслуживания в течение всего срока будет зависеть от сервисных контрактов клиентов • Страхование • Логистика «Ферронордик Машины» обеспечивает выдающийся уровень обслуживания клиентов, благодаря высокому уровню профессионализма и опыту работы в отрасли, а также большой региональной дилерской сети, которая позволяет находиться близко к клиенту 15 Volvo CE на российском рынке строительной техники Продажи техники (шт.) Volvo CE в 2012 г. Россия – Объемы по регионам Янв-Сен 2012 Siberia 11% Far East 7% Volga 17% Urals 13% Central 26% Ural 15% Northwest 14% Источник: Федеральная служба государственной статистики Комментарии • • Northwestern Far Eastern Urals Siberia Northwest 31% Источник: Ферронордик Машины Карта России Volga Other Subdealers 1% 1% Volga 4% South 7% South 13% Central Far East 4% Siberia 3% Key Accounts 8% Central 25% • Southern • Два крупнейших региона с точки зрения продаж – Центральный и Северо-Западный – составляют примерно 67% по объемам продаж на строительном рынке в России В 2010, 82% продаж машин (шт.) были осуществлены в Северо-Западном и Центральном регионах. Соответственно, 60% в 2012 и 51% в первом полугодии 2013. Регионы Урал, Волга, Юг, Дальний Восток и Сибирь показали высокую доходность, что составило приблизительно 49% от продаж машин (шт.) Все в соответствии со стратегией «Ферронордик Машины» Карта развития дилерской сети Запланирован существенный рост количества точек присутствия «Ферронордик Машины» Сейчас : 75 2015: ~100 Murmansk Pitkyaranta Magadan Petrozavodsk St .Petersburg Velsk Kaliningrad Arkhangelsk V.Novgorod Pskov Cherepovets Vologda Koriazhma Tver’ Ukhta Smolensk Moscow Yaroslavl Kaluga Syktyvkar Vladimir Sovetskiy Ryazan N.Novgorod Tula Lipetsk Belgorod Saransk Cheboksary Voronezh Volgograd Volsk Rostov-on-Don Saratov Astrakhan Krasnodar Armavir Sochi Stavropol Pyatigorsk Nalchik Mak-Kuel Kazan’ Samara Ufa Yakutsk Novyi Urengoy Yugorsk Amur Zoloto Neryungri Surgut Perm’ Penza Norilsk Vorkuta Elga Yuzhno - Sakhalinsk Yekaterinburg Satka Blagoveshensk Tyumen Krasnoyarsk Chelyabinsk Orenburg Varna Novosibirsk Kemerovo Belovo Novokuznetsk Buinaksk Grozniy (75) Ferronordic Machines Khabarovsk Bratsk Irkutsk Ulan-Ude Vladivostok План по созданию нового крупномасштабного дилерского центра 2–4 ГОДА, 3–10 МИЛЛИОНОВ ЕВРО Аренда площади для сервисных работ и персонала Арендованное место Приобретение земли Установка объекта Начало строительства Установка объекта Специально сконструированный объект готов Специально сконструированный объект Имидж Бренда №1 Дополнительные бренды ◊ «Ферронордик Машины» нацелена на дальнейшее эффективное использование своей дилерской сети, продавая сопутствующую продукцию других брендов Дополнительные бренды в портфолио «Ферронордик Машины»: TRUCKS Ферронордик Машины ◊ Импортер и дилер в России ◊ Дистрибуция и сервис Клиент «Ферронордик Машины» Топ-менеджмент Ларс Корнелиуссон ТЕКУЩИЕ ПОЗИЦИИ ◊ Совладелец Ferronordic Machines AB, Президент и Генеральный директор «Ферронордик Машины» Андерс Бломквист ◊ Совладелец и Вицепредседатель Совета Директоров Ferronordic Machines AB, ◊ Совладелец и Финансовый директор Ferronordic Machines AB ◊ Член Совета Директоров Lindab AB ◊ Volvo Group − Генеральный директор, Вольво Восток, Россия, − Президент Volvo Trucks, Россия ◊ Член Совета Директоров AEB ПРЕДЫДУЩИЕ ПОЗИЦИИ Эрик Эберхардсон ◊ Глава представительства Hifab International AB ◊ Советник в Министерстве Экономики и в Министерстве Транспорта, РФ ◊ Magna International Inc − Член совета директоров ◊ ОАО «Русские машины» − Генеральный директор автомобильного бизнеса ◊ ОАО ГАЗ − Генеральный директор и Председатель Совета Директоров ◊ Volvo Construction Equipment − Президент, СНГ ◊ Volvo Truck Corporation − Генеральный директор, Volvo Украина ◊ Emeyu LLP − Финансовый директор & Исполнительный директор ◊ HSBC Bank − Директор, Банковские Инвестиционные Услуги ◊ Credit Suisse First Boston (Лондон, Нью Йорк, Чикаго) − Банковские Инвестиционные Услуги Совет Директоров Имя Должность Текущие позиции Предыдущие позиции Пер-Олоф Эрикссон Председатель Председатель Совета Директоров CrossControl AB и Odlander Fredrikson & Co AB. Член Совета Директоров Investmentbolaget Öresund AB, Член Совета Директоров Biotage AB, Kamstrup AB и Södersjukhuset AB Генеральный директор Sandvik и Seco Tools Мартин Лич Вице-председатель Председатель Magma Group Председатель и Генеральный директор GAZ International; Генеральный директор Maserati Spa; Президент Ford of Europe в Ford Motor Company; Управляющий директор Mazda Motor Corporation Эрик Эберхардсон Вице-председатель Совладелец и Вице-председатель Совета Директоров Ferronordic Machines AB, Член Совета Директоров Lindab AB Глава по развитию бизнеса ООО «Ферронордик Машины» Член Совета директоров Magna International Inc.; Генеральный директор автомобильного бизнеса ОАО «Русские машины»; Генеральный директор и Председатель Совета Директоров ОАО «ГАЗ», Президент Volvo Construction Equipment; Президент Volvo Truck Corporation, СНГ; Генеральный директор Volvo Украина Ларс Корнелиуссон Директор Совладелец Ferronordic Machines AB, Президент и Генеральный директор «Ферронордик Машины» Генеральный директор, Вольво Восток, Россия, Президент Volvo Trucks, Россия; Член Совета Директоров AEB; Глава представительства Hifab International AB Советник в Министерстве Экономики и в Министерстве Транспорта, РФ Марика Фредрикссон Директор Финансовый директор и Вицепрезидент , Westas Wind System A/S Старший Вице-президент и Финансовый директор Gambro Старший Вице-президент и Финансовый директор Autoliv Старший Вице-президент и Финансовый директор Volvo CE Том Йорнинг Директор Генеральный директор по Центрально-Восточной Европе , Руководитель по продажам и глобальному бренду в регионе EMEA, Volvo Trucks Несколько руководящих позиций в разных департаментах Volvo BM ; Генеральный директор по Восточной Европе Volvo Trucks International; Генеральный директор по Восточной Европе Volvo Trucks ; Генеральный директор по Центральной и Восточной Европе Volvo Trucks Магнус Браннстром Директор Генеральный директор и Президент Региональный директор по СНГ, странам Балтии и Азии и u Акционеры 8,4 1,9 22,8% 2,6% 2,6% Noonday Lövudden Holding 2,7% 3,9% Porterix Investment ScandSib Holdings 4,6% Mellby Gård LASH Investment Portillus Resources 6,5% 19,0% Creades AB Investment AB Öresund Fastighetsaktiebolaget Granen 8,6% AltoCumulus S.A Other 16,3,% ФИНАНСОВЫЙ ОТЧЕТ Прибыли и убытки Группы Ferronordic Machines в первом полугодии 2013 • Ассортимент продаж сместился в сторону «тяжелых» машин 8% • Выручка выросла на 8% (11% в рублях) 18.4 25% • Существенный рост выручки по послепродажному обслуживанию на 40% 16.7% 14.4% - • 7.5 4.9 53% Повышение маржинальности на 2.3 %пункта % от выручки 5.5% 3.8% - • Чистый доход / (убыток)* (0.4) (1.1) Не применимо В то же время произошло увеличение операционных затрат: Чистый долг 40.6 Млн. Евро 6 мес. 2013 6мес. 2012 % изменения Выручка 137.1 127.5 Валовая прибыль 22.9 % Маржинальность EBITDA * Исключается амортизация нематериального актива. - 70.2 Единовременные расходы 0.5 млн. евро Расширение компании по территории РФ • Увеличение EBITDA на 50% и рост маржинальности • Снижение чистого убытка Прибыли и убытки Группы Ferronordic Machines во втором квартале 2013 • Ассортимент продаж сместился в сторону «тяжелых» машин 17% • Выручка выросла на 17% (21% в рублях) 10.2 23% • 15.3% 14.7% - Существенный рост выручки по послепродажному обслуживанию на 47% 4.9 3.4 41% • Повышение маржинальности на 0,6 %пункта 5.8% 4.9% - • 0.8 0.2 300% В то же время произошло увеличение операционных затрат: Млн. Евро 2 кв. 2013 2 кв. 2012 % изменения Выручка 82.1 69.9 Валовая прибыль 12.5 % Маржинальность EBITDA % от выручки Чистый доход / (убыток)* Чистый долг 40.6 Единовременные расходы 0.5 млн. евро Расширение компании по территории РФ 70.2 • Рост показателя EBITDA на 40% • Увеличение чистой прибыли • Снижение чистого долга * Исключается амортизация нематериального актива. Прибыли и убытки Группы Ferronordic Machines за 2012 год • Ассортимент продаж сместился в сторону «легких» машин Млн. Евро 2012 2011 % изменения Выручка 275.8 268.0 3% • Выручка выросла на 3% Валовая прибыль 42.0 37.4 12% • 15.2% 13.9% - Рост выручки по послепродажному обслуживанию на 16% EBITDA 13.4 12.3 9% • % от выручки Повышение маржинальности на 1.3 %пункта 4.9% 4.6% - • 5.2 Не применимо В то же время произошло увеличение операционных затрат: % Маржинальность Чистый доход / (убыток)* (0.9) Чистый долг 63.9 * Исключается амортизация нематериального актива. 63.0 Расширение компании по территории РФ • Рост показателя EBITDA на 9% • Высокий уровень финансовых затрат • Снижение чистой прибыли Данные по балансу Млн. Евро 2011 1 кв. 2012 2 кв. 2012 3 кв. 2012 4 кв. 2012 1 кв. 2013 2 кв. 2013 Денежные средства 12.4 14.4 9.7 10.1 19.2 18.0 12.4 Краткосрочные долг. обязательства 24.0 17.9 26.6 27.5 27.3 5.0 - Долгосрочные долг. обязательства 43.5 44.1 44.7 46.5 45.6 47.3 45.2 Финансовый лизинг 7.9 8.5 8.6 11.8 10.1 10.2 7.8 Чистый долг 63.0 56.1 70.2 75.7 63.9 44.6 40.6 Чистый долг/EBITDA* 3.2x 3.0x 4.5x 4.3x 2.8x 2.7x 2.5x Оборотный капитал 48.0 39.5 46,8 48,0 36,8 17.0 13.4 18% 14% 17% 17% 13% 6% 5% Собственный капитал 20,0 21,2 16,3 15,4 15,1 11,9 9.7 Совокупные активы 137,2 136,2 148,1 150,9 155,0 155,8 150,6 15% 15% 11% 10% 10% 8% 6% % от выручки Собственный капитал/Активы * Рассчитано в соответствии с условиями облигационного займа 28