Вложения во внеоборотные активы

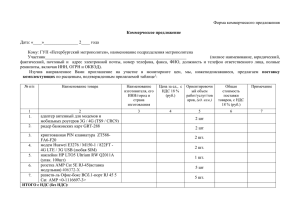

реклама

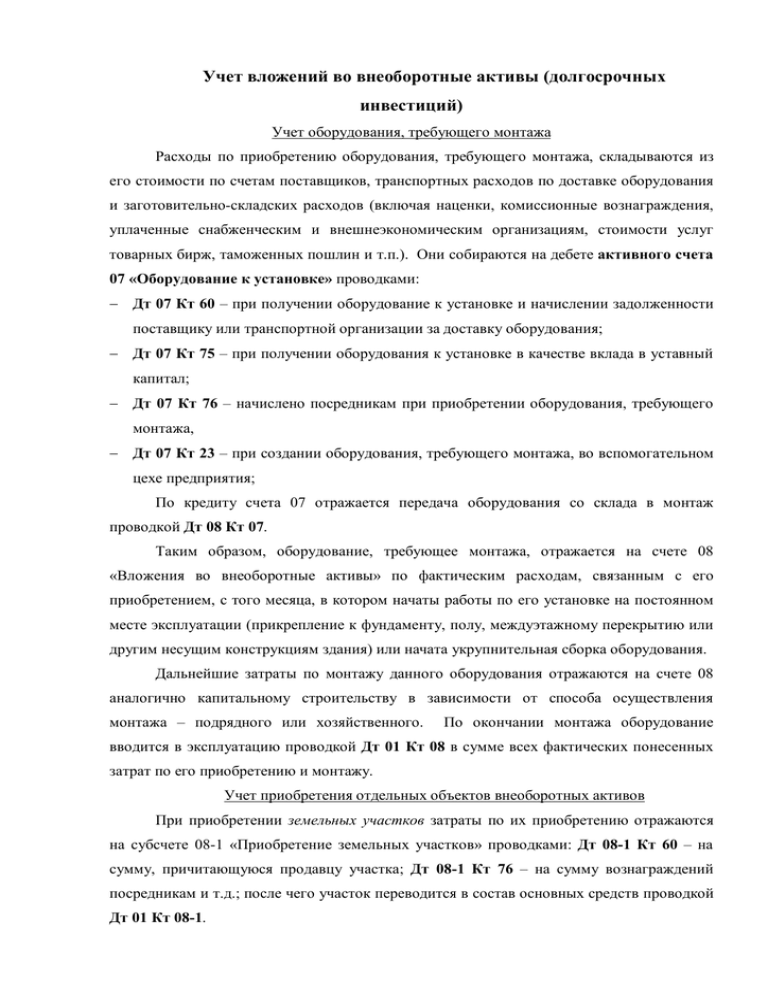

Учет вложений во внеоборотные активы (долгосрочных инвестиций) Учет оборудования, требующего монтажа Расходы по приобретению оборудования, требующего монтажа, складываются из его стоимости по счетам поставщиков, транспортных расходов по доставке оборудования и заготовительно-складских расходов (включая наценки, комиссионные вознаграждения, уплаченные снабженческим и внешнеэкономическим организациям, стоимости услуг товарных бирж, таможенных пошлин и т.п.). Они собираются на дебете активного счета 07 «Оборудование к установке» проводками: Дт 07 Кт 60 – при получении оборудование к установке и начислении задолженности поставщику или транспортной организации за доставку оборудования; Дт 07 Кт 75 – при получении оборудования к установке в качестве вклада в уставный капитал; Дт 07 Кт 76 – начислено посредникам при приобретении оборудования, требующего монтажа, Дт 07 Кт 23 – при создании оборудования, требующего монтажа, во вспомогательном цехе предприятия; По кредиту счета 07 отражается передача оборудования со склада в монтаж проводкой Дт 08 Кт 07. Таким образом, оборудование, требующее монтажа, отражается на счете 08 «Вложения во внеоборотные активы» по фактическим расходам, связанным с его приобретением, с того месяца, в котором начаты работы по его установке на постоянном месте эксплуатации (прикрепление к фундаменту, полу, междуэтажному перекрытию или другим несущим конструкциям здания) или начата укрупнительная сборка оборудования. Дальнейшие затраты по монтажу данного оборудования отражаются на счете 08 аналогично капитальному строительству в зависимости от способа осуществления монтажа – подрядного или хозяйственного. По окончании монтажа оборудование вводится в эксплуатацию проводкой Дт 01 Кт 08 в сумме всех фактических понесенных затрат по его приобретению и монтажу. Учет приобретения отдельных объектов внеоборотных активов При приобретении земельных участков затраты по их приобретению отражаются на субсчете 08-1 «Приобретение земельных участков» проводками: Дт 08-1 Кт 60 – на сумму, причитающуюся продавцу участка; Дт 08-1 Кт 76 – на сумму вознаграждений посредникам и т.д.; после чего участок переводится в состав основных средств проводкой Дт 01 Кт 08-1. При приобретении объектов природопользования учет ведется аналогично приобретению земельных участков на субсчете 08-2 «Приобретение объектов природопользования». При приобретении оборудования, не требующего монтажа, его стоимость отражается на счете 08, субсчет 08-4 «Приобретение объектов основных средств» согласно принятым к оплате счетам поставщиков после поступления ценностей на место назначения и оприходования проводкой Дт 08, 19 Кт 60. После сбора всех затрат по его приобретению и доставке объект вводится в эксплуатацию проводкой Дт 01 Кт 08-4. Приобретение нематериальных активов отражается на одноименном субсчете 08-5 по дебету собирают затраты по приобретению проводками Дт 08-5 Кт 60, 76, 70, 69, …, ввод объекта в эксплуатацию отражается записью Дт 04 Кт 08-5. В сельскохозяйственных предприятиях используются субсчета 08-6 «Перевод молодняка животных в основное стадо» и 08-7 «Приобретение взрослых животных», учет на которых ведется по видам животных: приобретение взрослых животных учитывается аналогично приобретению оборудования, не требующего монтажа: расходы собирают на дебете субсчета 08-7 проводками Дт 08-7 Кт 60, 76, …, а при завершении операции формирования основного стада затраты списываются проводкой Дт 01 Кт 08; перевод молодняка в основное стадо, учитываемого ранее на счете 11 «Животные на выращивании и откорме» происходит следующим образом: молодняк списывается в течение года проводкой Дт 08-6 Кт 11 по стоимости, числящейся на начало отчетного года, с присоединением плановой себестоимости привеса или прироста за период с начала отчетного года до момента перевода животных в основное стадо; при переводе молодняка в основное стадо составляется проводка Дт 01 Кт 08-6; в конце года после составления отчетной калькуляции разница фактической себестоимостью списывается между учтенной стоимостью и дополнительно или сторнируется аналогичными проводками. Учет источников финансирования вложений во внеоборотные активы Приобретение или строительство внеоборотных активов требует значительных вложений финансовых ресурсов. Как правило, собственных средств организации для осуществления вложений во внеоборотные активы не хватает, поэтому организации прибегают к различным вариантам финансирования вложений: - привлечение кредитов и займов; - привлечение бюджетных средств; - заключение договора простого товарищества, в рамках которого приобретается или строится объект; - долевое строительство (объединение нескольких организаций для строительства или приобретения объекта в совместную долевую собственность; в этом случае каждому из участников строительства принадлежит определенная часть объекта пропорционально его вкладу в строительство). При привлечении кредитов и займов их учет ведется в соответствии с ПБУ 15/01. Чаще всего кредиты и займы под вложения во внеоборотные активы бывают долгосрочными, поэтому при их получении составляется проводка Дт 51, 52, … Кт 67. Проценты по заемным средствам до месяца, следующего за месяцем ввода завершенного объекта в эксплуатацию, включаются в первоначальную стоимость объекта проводкой Дт 08 Кт 67. При привлечении бюджетных средств их учет ведется в соответствии с ПБУ 13/00 «Учет государственной помощи». Принимаемые к учету бюджетные средства отражаются в учете как возникновение целевого финансирования на пассивном счете 86 «Целевое финансирование» проводкой Дт 51 Кт 86, если деньги поступают немедленно, либо проводками Дт 76 Кт 86 – в момент получения документов, подтверждающих предстоящее получение бюджетных средств, после чего в момент их получения составляется проводка Дт 51 Кт 76. Организация должна использовать бюджетные средства строго по целевому назначению. В дальнейшем в момент ввода объекта внеоборотных активов в эксплуатацию (Дт 01 Кт 08) сумма бюджетных средств, использованная на финансирование капитальных расходов, списывается со счета учета целевого финансирования на увеличение финансовых результатов организации на протяжении срока полезного использования внеоборотных активов, подлежащих амортизации. На практике это реализуется следующим образом: - в момент ввода объекта в эксплуатацию целевое финансирование учитывается в качестве доходов будущих периодов, т.е. составляется проводка Дт 86 Кт 98; - по мере начисления амортизации в течение срока полезного использования производится отнесение данной суммы на финансовые результаты как внереализационные доходы проводкой Дт 98 Кт 91. НДС по товарам, работам, услугам, приобретаемым за счет средств бюджетного целевого финансирования вычету не соответствующего источника: Дт 86 Кт 19. подлежит, а покрывается за счет Организация также может увеличить балансовую стоимость приобретаемого имущества (но увеличивается налогооблагаемая база по налогу на имущество организаций). Штраф за нецелевое использование бюджетных средств: 40-50 МРОТ (БК РФ). При заключении договора простого товарищества участники передают денежные средства и иное имущество для финансирования капитального строительства, что отражается на отдельном балансе совместной деятельности проводками Дт 51, 52, 10, … Кт 80. Расходы по созданию объекта внеоборотных активов отражаются в общем порядке, и введенный в эксплуатацию объект (Дт 01 Кт 08) становится общей собственностью участников. Вклады товарищей для целей НДС В соответствии с пп.1 п. 2 ст.146 НК РФ не признаются объектом налогообложения по НДС операции, указанные в п.3 ст.39 НК РФ. Согласно пп.1 п.3 ст.170 НК РФ, суммы НДС, принятые к вычету налогоплательщиком по товарам (работам, услугам), в том числе по ОС и НМА, имущественным правам в порядке, предусмотренном настоящей главой, подлежат восстановлению налогоплательщиком в случаях передачи: имущества, НМА, имущественных прав в качестве вклада в уставный (складочный) капитал: хозяйственных обществ и товариществ, вклада по договору инвестиционного товарищества, или паевых взносов в паевые фонды кооперативов, а также передачи недвижимого имущества на пополнение целевого капитала некоммерческой организации в порядке, установленном Федеральным законом от 30.12.2006 №275-ФЗ «О порядке формирования и использования целевого капитала некоммерческих организаций». При этом, в соответствии с п.11 ст.171 НК РФ, вычетам у налогоплательщика, получившего в качестве вклада в уставный капитал: имущество, НМА, имущественные права, подлежат суммы НДС, которые были восстановлены акционером (участником, пайщиком) в порядке, установленном п.3 ст.170 НК РФ, в случае их использования для осуществления операций, признаваемых объектами налогообложения в соответствии с 21 главой НК РФ. Таким образом, нормы НК РФ не устанавливают для налогоплательщика, заключившего договор простого товарищества, обязанности по восстановлению НДС, ранее предъявленного к вычету, при внесении вкладов в совместную деятельность. Аналогичной позиции придерживаются ВАС РФ и представители ФНС. При долевом строительстве участники договора передают денежные средства или иное имущество одному из участников, который выступает в роли заказчиказастройщика. Рассмотрим порядок учета у отдельных участников, и у участника- заказчика: - Отдельные участники договора долевого строительства перечисляют участнику, который будет заниматься строительством, денежные средства проводкой Дт 76 Кт 51 (при этом сами участники могли получить денежные средства по договору кредита, займа, в виде государственной помощи и т.д.). В момент ввода объекта в эксплуатацию они получают часть этого объекта, которая отражается следующими проводками: Дт 08 Кт 76 – на инвентарную стоимость принадлежащей участнику части объекта; Дт 19 Кт 76 – на сумму НДС по объекту; Дт 01 Кт 08 – при вводе объекта в состав основных средств. - Участник, занимающийся строительством (заказчик), ведет учет полученных для финансирования капитального строительства средств на счете 86 «Целевое финансирование» или на счете 76, к которому открывается субсчет «Расчеты с дольщиками по долевому строительству». При получении денег от других участников он составляет проводку Дт 51 Кт 86. Все затраты по строительству он собирает на счете 08 проводками Дт 08 Кт 60, 76, 02, 10, 70, 69, … Часть построенного объекта, принадлежащая данному участнику, приходуется в состав основных средств проводкой Дт 01 Кт 08. Части, принадлежащие остальным участникам долевого строительства, списываются проводкой Дт 86 Кт 08. Если фактические расходы по строительству оказались меньше, чем сметный размер расходов на строительство и содержание объекта (т.е. получена экономия при строительстве), чаще всего по условиям договора эта сумма является доходом участника, осуществлявшего строительство, который составляет проводку Дт 86 Кт 90, 91. В соответствии с пп. 23.1 п. 3 ст. 149 НК РФ не подлежат обложению НДС услуги застройщика на основании договора участия в долевом строительстве, заключенного в соответствии с Законом N 214-ФЗ (за исключением услуг застройщика, оказываемых при строительстве объектов производственного назначения). С позиции финансового ведомства, если договором долевого строительства предусмотрена передача застройщиком участнику долевого строительства, в том числе нежилых помещений, не входящих в состав общего имущества в многоквартирном доме и предназначенных для использования в производстве товаров (выполнении работ, оказании услуг), освобождение от НДС в части стоимости услуги застройщика, оказываемой при строительстве указанных нежилых помещений, не применяется. Кроме того, Минфин России предупреждает, что выполнение СМР собственными силами под действие указанной льготы пп. 23.1 НК РФ не подпадает. Так, Минфин России в своих письмах от 04.05.2012 N 03-07-10/10, от 26.10.2011 N 03-07-10/17 указал, что в случае, если организация, являющаяся по договору участия в долевом строительстве застройщиком, своими силами или своими силами с привлечением других лиц обязуется построить объект недвижимости, то есть застройщик непосредственно выполняет строительно-монтажные работы, то под действие пп. 23.1 п. 3 ст. 149 НК РФ она не подпадает. Поэтому стоимость работ облагается НДС в общеустановленном порядке. Следовательно, при передаче по акту приема-передачи объекта долевого строительства нежилого помещения налогоплательщик, одновременно являющийся застройщиком и генподрядчиком, на основании п. 3 ст. 168 НК РФ, обязан выставить счет-фактуру дольщику и, соответственно, исчислить со стоимости соответствующей доли сумму НДС, подлежащую уплате в бюджет. Согласно разъяснениям, изложенным в письме Минфина России от 08.06.2011 N 03-07-10/11, в случае, если организация, являющаяся по договору участия в долевом строительстве застройщиком, применяет освобождение от обложения НДС на основании пп. 23.1 п. 3 ст. 149 НК РФ и своими силами обязуется построить жилой дом, непосредственно выполняя строительно-монтажные работы, то в соответствии с п. 1 ст. 154 НК РФ денежные средства, получаемые застройщиком от участников долевого строительства на возмещение затрат на строительство (создание) объекта долевого строительства, включаются в налоговую базу у застройщика как оплата (частичная оплата), полученная в счет предстоящего выполнения работ, подлежащих обложению НДС. При этом с сумм, полученных (получаемых) в качестве вознаграждения застройщика (размер вознаграждения застройщика должен быть определен в договоре), НДС не начисляется, и соответственно, "входной" НДС по расходам на собственное содержание к вычету не принимается. Таким образом, в момент получения предварительной оплаты (аванса) на финансирование строительства налогоплательщик должен исчислить с ее суммы НДС в порядке, установленном п. 4 ст. 164 НК РФ, и составить соответствующий счет-фактуру не позднее пяти календарных дней с момента получения аванса (п. 3 ст. 168 НК РФ). Отметим, что требования к счету-фактуре на предоплату, выставляемому покупателю, перечислены в п. 5.1 ст. 169 НК РФ. Такой счет-фактура регистрируется в книге продаж. В соответствии с п. 14 ст. 167 НК РФ в случае, если моментом определения налоговой базы является день оплаты (частичной оплаты) предстоящего выполнения работ, то на день выполнения работ в счет поступившей ранее оплаты (частичной оплаты) также возникает момент определения налоговой базы. При этом на основании п. 8 ст. 171 и п. 6 ст. 172 НК РФ суммы НДС, исчисленные налогоплательщиком с сумм оплаты (частичной оплаты), полученных в счет предстоящего выполнения работ, подлежат вычетам при выполнении работ. Следовательно, при определении налоговой базы по НДС по выполненным работам застройщиком, выполняющим строительно-монтажные работы своими силами, суммы НДС, исчисленные застройщиком при получении от участников долевого строительства вышеуказанных денежных средств, подлежат вычету. При этом после выполнения работ счета-фактуры, ранее выписанные и зарегистрированные организацией в книге продаж при получении предварительной оплаты, регистрируются в книге покупок. На основании п. 6 ст. 171 НК РФ вычетам подлежат суммы налога, предъявленные налогоплательщику подрядными организациями (застройщиками или техническими заказчиками) при проведении ими капитального строительства (ликвидации основных средств), сборке (разборке), монтаже (демонтаже) основных средств, суммы налога, предъявленные налогоплательщику по товарам (работам, услугам), приобретенным им для выполнения строительно-монтажных работ, и суммы налога, предъявленные налогоплательщику при приобретении им объектов незавершенного капитального строительства.