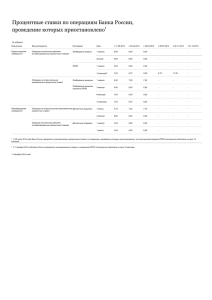

ОТЧЕТ О СОСТОЯНИИ РЫНКА МЕЖДИЛЕРСКОГО РЕПО ВО II

реклама