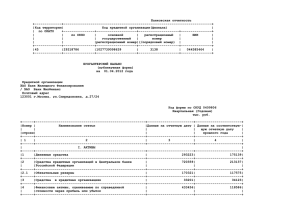

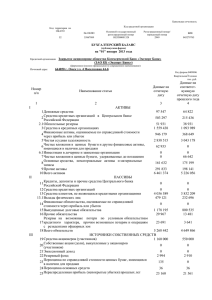

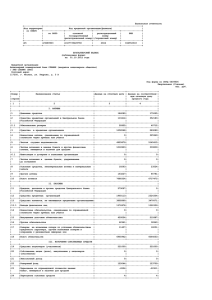

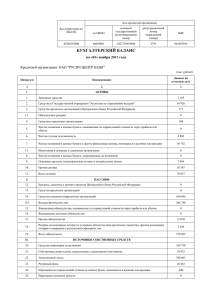

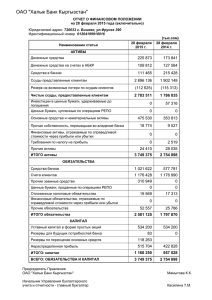

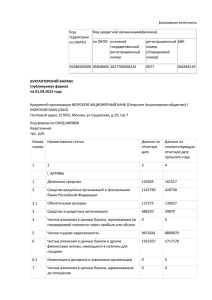

финансовой - Банк Югра

реклама