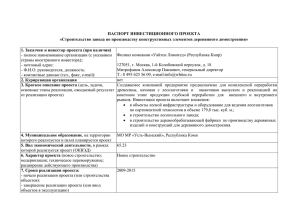

инвестиционный анализ - Московский государственный

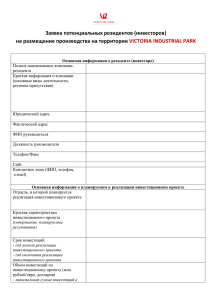

реклама