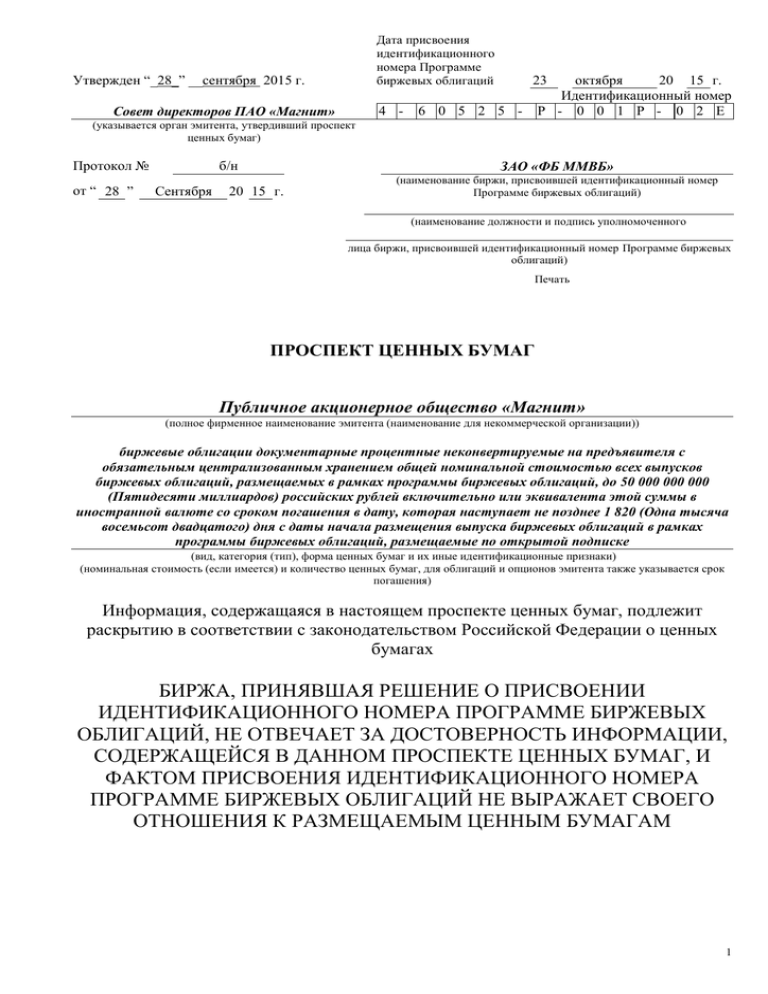

Утвержден “_28_” __сентября 2015 г. Идентификационный номер Протокол №

реклама