КОНЦЕПТУАЛЬНАЯ ОСНОВА АНАЛИЗА ЖИЗНЕННОГО ЦИКЛА

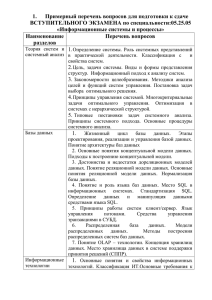

реклама

УДК 331.1 М. Н. Кочугуева канд. экон. наук, доц. каф. менеджмента и маркетинга МГЛУ, e-mail: [email protected] КОНЦЕПТУАЛЬНАЯ ОСНОВА АНАЛИЗА ЖИЗНЕННОГО ЦИКЛА ОРГАНИЗАЦИИ И КРИТЕРИИ ОЦЕНКИ ФИНАНСОВО-ЭКОНОМИЧЕСКОЙ СТАБИЛЬНОСТИ В статье рассматривается жизненный цикл организации и его связь с общей экономической динамикой. Исходя из этого, выделяются проциклические, противоциклические и ациклические показатели. Показана взаимосвязь показателей с финансовыми коэффициентами, финансовой стратегией. Ключевые слова: процикличность; противоцикличность; ацикличность; жизненный цикл организации; зарождение; рост; зрелость; спад. Жизненный цикл организации отражает ее эволюцию от замысла до исчезновения организации. Очевидно, что вопросы управления жизненным циклом относятся к стратегическим задачам. Однако в явном виде эта задача обычно не формулируется. Состояние финансово-экономической стабильности предприятия не возникает ни откуда, а, возникнув, не может существовать вечно. Это обусловлено постоянным изменением внешней и внутренней среды функционирования предприятия. Предприятие как финансово-экономический механизм имеет определенный жизненный цикл, поскольку всякая система обладает предельными возможностями, ограничивающими ее дальнейшее существование в первоначальном виде определенным периодом времени. Задачей руководства предприятия является определение момента проведения комплекса мероприятий по укреплению финансово-экономической стабильности функционирования предприятия с учетом организационно-экономических особенностей этапа жизненного цикла и, возможно, начала преобразований, связанных с переходом в новое качественное состояние [7, с. 47]. В случае, если прибыль от основной деятельности недостаточна для покрытия издержек, связанных с функционированием предприятия, а основной доход носит случайный характер, то эти преобразования могут вылиться в диверсификацию производства, перевод 58 М. Н. Кочугуева капиталов в другую отрасль, преобразование организационно-правового статуса предприятия, что в общем-то и происходило на протяжении всех лет рыночных реформ в России [5, с. 19]. Речь обычно идет либо о развитии организации, либо о реорганизации. Развитие означает «движение в направлении стадии «развития» или «зрелости», а реорганизация – попытка перейти из стадии «старости» в стадию «развития» [7, с. 48]. Позиции предприятия на рынке с течением времени меняются, это связано, с одной стороны, с тем, что в процессе развития предприятия появляются конкуренты (специализирующиеся на аналогичной деятельности), лучше решающие одну и ту же проблему предложения на рынке. С другой стороны, потребности покупателей подвержены различным воздействиям, к которым можно отнести сезонность, финансовое положение покупателей и контрагентов и другие характеристики окружающей среды предприятия. С учетом быстрых перемен во вкусах потребителей, технологии и состоянии конкуренции фирма не может полагаться только на существующую систему функционирования (предлагать одни и те же товары, сотрудничать с одними и теми же контрагентами, иметь неизменную структуру капитала и другое). Собственники и контрагенты предприятия желают видеть позитивные изменения в деятельности организации, фирмы-конкуренты в свою очередь стремятся привлечь на свою сторону больше покупателей и более выгодные источники финансирования, что подталкивает предприятия к развитию и совершенствованию своей деятельности. Существующую на сегодня концепцию жизненного цикла организации некоторые авторы называют нестройной, объясняя это тем, что данная концепция позаимствована из изучения эволюции товара: замысел и разработка концепции, массовое производство, момент ликвидации средств производства этого товара [2, с. 13]. Для организации в общем виде жизненный цикл представляется в виде череды стадий: так называемые детство, юность, становление, старость и умирание. На качественном уровне такая концепция выглядит логично, но отсутствие объективных параметров делает ее бесполезной. В самом деле, по каким признакам мы должны определить, что организация является «взрослой». У Мильнера характеристиками «взрослой» организации являются множество разнообразных рынков, 59 Вестник МГЛУ. Выпуск 6 (612) / 2011 сбалансированный рост по всем направлениям, системная ориентация организации, сложный и комплексный тип планирования и т. д. [8, с.61]. Минцберг, анализируя организационные структуры, отмечает, что такие структуры, как механистическая бюрократия и дивизиональная структура, более характерны для «зрелых» организаций, чем для «молодых», только начинающих свое существование на рынке [9, с. 392–393]. Для того чтобы более детально определить этап жизненного цикла предприятия следует проводить его анализ, далее разберем критерии и признаки стадий жизненного цикла предприятий, основанный на применении анализа деятельности предприятия. Наиболее ярко выраженные стадии жизненного цикла предприятия – подъем и спад, финансово-экономические показатели и др. Соответственно они либо ухудшаются, либо улучшаются. Стадии зарождения, юности и зрелости довольно сложно определить, особенно внешнему аналитику, так как они являются промежуточными между подъемом и спадом. Поэтому при переходе предприятия в одну из них динамика показателей будет иметь черты предыдущей стадии, а при завершении – черты грядущей. Каждый экономический индикатор так или иначе демонстрирует циклическое поведение. Надо только учитывать индивидуальные особенности циклов этих показателей, рассматривать их соотношения по временным параметрам и по величине перепадов. В зависимости от природы показателей и их связи с общей экономической динамикой, принято выделять: – проциклические показатели (ход которых совпадает с общим направлением экономического роста – прибыли корпораций растут на подъеме экономики), значение которых на стадии подъема увеличиваются, а на стадии спада уменьшаются; – противоциклические (которые направлены против общего роста – безработица растет, когда экономика падает). Значения таких показателей во время спада увеличиваются, а во время подъема уменьшаются; – ациклические (поведение которых мало меняется внутри цикла). Показатели, динамика которых не имеет взаимосвязи со стадиями жизненного цикла предприятия [4, с. 41]. 60 М. Н. Кочугуева Поскольку показатели создаются для выявления и учета особенностей именно различных сторон экономических процессов, их поведение также имеет свою специфику. В частности, важно знать, имеет ли конкретный индикатор свойство опережать общую динамику или он запаздывает по сравнению с основным ходом экономического цикла. По этому признаку наиболее известные индикаторы классифицируются, как показано ниже. Такая классификация впервые была приведена американскими учеными в 1946 г. [4, с. 41] и использовалась в исследовании макроэкономических циклов. Однако процессы, происходящие на микроуровне, имеют много общего с макропроцессами, например, цикличность развития, причем макроциклы, как правило, совпадают с микроциклами, так как являются внешними факторами, влияющими на развитие предприятия. Поэтому предлагается использовать данную классификацию в микроанализе. Значимость классификации аналитических показателей на три перечисленные выше группы очевидна (табл.1). Группу ацикличных показателей следует исключить из разрабатываемых критериев стадий подъема и спада жизненного цикла предприятия, как непоказательные. В определении классификации динамика показателей не соотносится со стадиями зарождения, оживления и зрелости, поэтому необходимо исследовать эту зависимость. Таблица 1 Классификация показателей по признаку взаимосвязи их динамики со стадиями подъема и спада жизненного цикла предприятия Показатель Платежеспособность Ктл > 2 Кбл < 1 Кол > 1 Эффективность деятельности ROA ROE Проциклические Контрциклические Ациклические + - + - + + + - - 61 Вестник МГЛУ. Выпуск 6 (612) / 2011 Эффективность основной деятельности ROS Кобор Активов К обор. OA Рискованность Кфинуст Кфинлевер + + + - - - - + + где, Ктл Кбл Кол ROA ROE ROS Кобор Активов К обор. OA Кфинуст Кфинлевер Коэффициент текущей ликвидности Коэффициент быстрой ликвидности Коэффициент общей ликвидности Рентабельность активов Рентабельность собственного капитала Рентабельность продаж Коэффициент оборачиваемости активов Коэффициент оборачиваемости оборотных средств Коэффициент финансовой устойчивости Коэффициент финансового левериджа Характерными признаками стадии зарождения, оживления и зрелости является отсутствие подъема или спада соответствующих показателей. Стадии зарождения, оживления предшествуют подъему и должны бы иметь общие черты, но так как стадии оживления предшествует спад, а стадии зарождения ничто не предшествует, должны существовать и различия. Поскольку обе стадии являются «подготовительными» стадиями роста, то, по всей видимости, это означает, что происходит процесс стабилизации показателей, отражающих подъем, то есть приходят в нормальное состояние показатели эффективности деятельности и эффективности основной деятельности предприятия. На стадии зарождения показатели платежеспособности и рисковости ухудшаются, поскольку происходит процесс формирования и накопления активов предприятия (при переходе на стадию роста этот процесс частично прекращается и начинается постепенная стабилизация показателей за счет увеличивающихся доходов). На стадии оживления, напротив, показатели платежеспособности и рисковости должны иметь положительную 62 М. Н. Кочугуева динамику, т. е. стабилизироваться, так как на стадии спада уже была отрицательная динамика [6, с. 35]. Чтобы классифицировать показатели (табл. 2-3) соответственно определениям, предположим, что на стадиях зарождения и оживления имеет место рост, который в общем-то логичен, поскольку он непременно последует. Таблица 2 Классификация показателей по признаку взаимосвязи их динамики со стадией зарождения жизненного цикла предприятия Показатель Платежеспособность Ктл >2 Кбл < 1 Кол > 1 Эффективность деятельности ROA ROE Эффективность основной деятельности ROS Кобор Активов К обор. OA Рискованность Кфинуст Кфинлевер Проциклические Контрциклические Ациклические + - + - + + - + - - - + + + + + - + + Таблица 3 Классификация показателей по признаку взаимосвязи их динамики со стадией оживления жизненного цикла предприятия Показатель Платежеспособность Ктл >2 Проциклические Контрциклические Ациклические + - - 63 Вестник МГЛУ. Выпуск 6 (612) / 2011 Кбл < 1 Кол > 1 Эффективность деятельности ROA ROE Эффективность основной деятельности ROS Кобор Активов К обор. OA Рискованность Кфинуст Кфинлевер - + - + + - - + + + + - - - - + + Таблица 4 Классификация показателей по признаку взаимосвязи их динамики со стадией зрелости жизненного цикла предприятия Показатель Платежеспособность Ктл > 2 Кбл < 1 Кол > 1 Эффективность деятельности ROA ROE Эффективность основной деятельности ROS Кобор Активов Рискованность Кфинуст Кфинлевер Проциклические Контрциклические Ациклические + - + - + - - + + - - + + - + + - На основе классификации (табл. 1-4) можно выделить индикативные показатели стадий жизненного цикла предприятия (табл. 5). 64 М. Н. Кочугуева Таблица 5 Индикативные показатели жизненного цикла Кбл ROE Кфу Кфл Ктл Ктл ROA ROE ROS КоборА КоборОА Кбл Ктл К зс Кфу Кфл К тл ROA ROE ROS КоборА КоборОА К бл Проциклическое Контрциклическое Оживление Контрциклическое Спад Проциклическое Контрциклическое Проциклическое Зрелость Контрциклическое Юность Проциклическое Контрциклическое Проциклическое Зарождение К тл ROA ROE ROS КоборА КоборОА К бл Стадия зрелости наступает вследствие эффективного использования всех ресурсов и мощностей. Ей предшествует стадия роста, это означает «расцвет» предприятия, и следует спад, что означает «застой». Следовательно, показатели эффективности деятельности и эффективности основной деятельности не имеют яркой динамики, а показатели платежеспособности и рискованности ухудшаются. Чтобы классифицировать показатели (табл. 4) соответственно определениям, предположим, что на стадии зрелости имеет место спад который, в общем-то, логичен, поскольку он непременно последует (его продолжительность и сила зависят от искусности управления). На основе проведенного исследования разработаем критерии стадий жизненного цикла предприятия. Следует отметить, что циклы, их длительность и структура имеют переменный характер как на макро-, так и на микроуровне, но характерные признаки стадий неизменны [10, с. 50]. Таблица 6 Показатели цикличности и анализируемые экономические индикаторы Проциклические 1. Совокупный выпуск Контрциклические 1. Запасы готовой продукции 65 Ациклические 1. Торговый баланс Вестник МГЛУ. Выпуск 6 (612) / 2011 2. Прибыль 3. Загрузка мощностей 4. 5. 6. 7. 2. Ставка ссудного процента 3. Органическое строение капитала 2. Экспорт товаров Оборачиваемость Уровень цен Величина инвестиций Величина импорта Поскольку индикаторы создаются для выявления и учета особенностей именно различных сторон экономических процессов, их поведение также имеет свою специфику. В частности, важно знать, имеет ли конкретный индикатор свойство опережать общую динамику или он запаздывает по сравнению с основным ходом экономического цикла. По этому признаку наиболее известные индикаторы классифицируются, как показано ниже. В макроэкономическом анализе министерством торговли США используется классификация Национального бюро экономических исследований, согласно которой различают три вида показателей: опережающие, запаздывающие, совпадающие стадии экономического цикла [2, с. 63]. Таблица 7 Классификация показателей относительно динамики жизненного цикла 1. 2. 3. 4. Опережающие индикаторы Число новых предприятий Прибыли корпораций Изменение денежной массы Изменения в запасах Запаздывающие индикаторы 1. Расходы на новые предприятия и средства производства 2. Удельные расходы на зарплату 1. 2. 3. 4. Совпадающие индикаторы Промышленное производство Цены производителей Официальные процентные ставки 3аявки на рекламу Опережающие – параметры, достигающие максимальных (минимальных) значений перед достижением экономического пика. Запаздывающие – параметры, достигающие максимальных (минимальных), значений после достижения пика. Совпадающие параметры изменяются одновременно с изменением экономической активности. В микроанализе по этому принципу можно классифицировать индикативные показатели в целях наиболее точного определения критериев стадий жизненного цикла. 66 М. Н. Кочугуева На стадии зарождения: опережающие показатели – рентабельности собственного капитала, начинает расти на стадии зарождения за счет привлечения заемных средств, что не всегда означает рост объемов производства и реализации продукции; совпадающие показатели – все показатели раскованности и платежеспособности, так как главная задача стадии зарождения – формирование и накопление активов за счет собственных и заемных средств. На стадии роста: опережающие показатели – эффективности основной деятельности, поскольку по мере приближения к стадии зрелости предприятие увеличивает масштабы не основной деятельности и за счет этого общие показатели эффективности еще растут, а эффективность основной деятельности постепенно замедляется и прекращает расти; совпадающие показатели – платежеспособности и эффективности всей деятельности. На стадии зрелости: опережающие показатели – платежеспособность и рискованность, так как рост остановился, начинают возникать финансовые проблемы; совпадающие показатели – эффективность всей деятельности, прекращается их рост, но и отсутствует спад. На стадии спада: опережающие показатели – среди рассматриваемых отсутствуют; совпадающие показатели – платежеспособность, рискованность, эффективность деятельности и эффективность основной деятельности. На стадии оживления: опережающие показатели – эффективность всей деятельности; совпадающие показатели – основная деятельность; запаздывающие – показатели рискованности и платежеспособности. Таблица 8 Критерии стадий жизненного цикла предприятия Зарождение Ктл ≤2 Кбс ≥ 1 ROE (t) > ROE1 Кфу(1)> Кфут1 Кфл (t) > Рост Зрелость Спад Оживление Ктл ≥ 2 Кбс≤1 Ктл (t) <Ктл1 K6c(t) >K6cl Ктл ≤2 Кол≥1 2≥Ктл(т) Жтл.1 1≤Кбл(т) <Кол1 ROA(t) >ROAl Кфу (t) > Кфут1 ROA (t) <ROAl ROA(t)>ROAl ROE(t)>ROEl Кфл (t) > Кфл1 ROE(t) <ROEl ROS(t) >ROSl 67 Вестник МГЛУ. Выпуск 6 (612) / 2011 Кфл1 ROS (t)>ROSl Коб A (t)>Ko6Al КобОА (t)> КобОА! ROS(t) <ROSl Коб A (t)<Ko6Al Ko60A(t)><Ko60Al Ko6A(t)>Ko6Al КобОА (t)> КобОА! см. [4, с. 42] Зарождение: большая доля заемных средств, низкие темпы роста прибыли, высокий риск деятельности предприятия. Рост: высокие темпы роста прибыли, финансовые показатели в норме, высокая оборачиваемость оборотных активов. Зрелость: отсутствие роста прибыли, ухудшение финансовых показателей, снижение оборачиваемости оборотных активов. Спад: падение прибыли, ухудшение финансовых показателей, снижение оборачиваемости оборотных активов. Оживление: низкие темпы роста прибыли, улучшение финансовых показателей, увеличение оборачиваемости оборотных активов. Рассмотрев основные критерии и признаки определения этапа жизненного цикла предприятия, в следующем пункте работы определим методику финансового анализа деятельности предприятия, применяемую на различных стадиях жизненного цикла предприятия. Финансово-экономическая стабильность предприятия подвержена влиянию многообразных факторов, которые и обусловливают критерии ее оценки. Согласно проведенному анализу, на стабильность предприятия в зависимости от стадии его жизненного цикла влияют разные факторы. Поэтому критерии оценки финансово-экономической стабильности предприятия базируются на цикличности влияния факторов. Опираясь на влияющие факторы, рассмотрим основные блоки оценки стабильности финансовой и экономической [3, с. 39]. На стадии роста основными критериями оценки стабильности предприятия являются показатели блока финансовой стабильности, т. е. платежеспособности и рискованности. Финансовая стабильность функционирования предприятия обеспечивается при условии оптимальности финансового и предпринимательского риска, который основывается на рациональности соотношения заемных и собственных средств, постоянных переменных издержек, зависящих от отрасли предприятия и специфики, а также при условии платежеспособности, которая отражает равенство поступлений денежных средств и платежей, либо превышение первого. 68 М. Н. Кочугуева Для оценки платежеспособности существуют показатели соотношения заемных и собственных средств, покрытия основных средств собственными средствами и долгосрочными заемными и коэффициент текущей ликвидности. Выбор именно этих показателей обусловлен основными внутренними условиями финансовой стабильности функционирования предприятия: 1) собственные средства должны покрывать долгосрочные и краткосрочные кредиты и займы; 2) основные средства необходимо финансировать за счет собственных и долгосрочных заемных средств, а оборотные активы за счет краткосрочных кредитов и займов и собственных средств. Нормативное значение показателя соотношения заемных и собственных средств отражает первое внутреннее условие финансовой стабильности, более того, этот коэффициент взаимосвязан с коэффициентами автономии и финансирования, которые согласно российским методикам финансового анализа рассчитываются наряду с первым, что не имеет смысла. Показатель покрытия основных средств отражает второе условие финансовой стабильности функционирования предприятия и, если он соответствует нормативному значению, то согласно основному балансовому уравнению оборотные активы будут покрываться собственными средствами и краткосрочными кредитами и займами. Коэффициент текущей ликвидности характеризует ожидаемую платежеспособность предприятия на период, равный средней продолжительности одного оборота всех оборотных средств. Следует отметить, что он взаимосвязан с коэффициентом обеспеченности собственными средствами [2, с. 45]. Важно подчеркнуть, что оценить платежеспособность предприятия только по этим трем показателям не представляется возможным, так как даже при наличии рациональной структуры баланса предприятие может иметь низкие, либо отрицательные показатели рентабельности активов и собственного каптала. В этом случае предприятие начнет «проедать» собственные средства и в итоге станет неплатежеспособным. Верно и обратное – при высокой доходности предприятия и высокой доле заемных средств в структуре капитала чистая прибыль будет стремиться к нулю из-за больших процентов по кредитам и займам, обусловленных большим финансовым риском кредиторов. Однако это зависит от стадии жизненного цикла предприятия и отрасли кредитования. 69 Вестник МГЛУ. Выпуск 6 (612) / 2011 Для оценки рискованности предприятия выбран обобщающий показатель совокупного риска (сопряженного эффекта производственного и финансового левериджей). Данные показатели используются в зарубежной практике при оценке финансовой устойчивости предприятия. На стадиях зарождения и зрелости основными критериями оценки стабильности предприятия являются показатели блока экономической стабильности, т. е. эффективности деятельности предприятия и эффективности основной деятельности. Экономическая стабильность функционирования предприятия обеспечивается стабильным превышением доходов над расходами на основе рентабельности всего производства при условии его платежеспособности и оптимальности совокупного риска. Для оценки эффективности деятельности предприятия мы выбрали показатели рентабельности активов и рентабельности собственных средств. Эти показатели взаимосвязаны между собой и с показателем финансовой стабильности функционирования предприятия – коэффициентом соотношения заемных и собственных средств. Очевидно, что рентабельность собственного капитала увеличивается относительно рентабельности активов за счет привлечения заемных средств даже при условии их платности. Здесь важно подчеркнуть – рентабельность активов, рассчитанная по прибыли до выплаты процентов за кредиты и налогов, должна превышать среднюю расчетную ставку процента, в противном случае рентабельность собственного капитала будет меньше рентабельности активов, т. е. использование заемных средств не увеличит рентабельность собственного капитала, а наоборот. Для оценки экономической стабильности функционирования предприятия имеет значение показатель рентабельности основной деятельности, так как если неуставная деятельность приносит больше прибыли, чем уставная, то основной доход предприятия имеет нестабильный характер. Рентабельность основной деятельности можно разделить на две составляющие: рентабельность продаж и оборачиваемость производственных активов. Определив основные показатели оценки финансово-экономической стабильности предприятия, необходимо учесть критерии и разработку математических моделей оценки степени стабильности в зависимости от стадий жизненного цикла. 70 М. Н. Кочугуева Стадия зарождения специфична тем, что изначально по сути своей не стабильна, так как показатели рискованности очень высоки, а платежеспособности не соответствуют рекомендуемым значениям, что противоречит понятию «стабильность». Однако если идея создания данного предприятия окажется удачной, то высокие прибыли быстро снизят показатели рискованности. Здесь важно оценить динамику прибыли и себестоимости. При стабильности «зарождения» предприятия прибыль, хотя и низка, будет расти, а себестоимость на единицу продукции – снижаться. Динамика объема продаж должна быть положительная. Таким образом, критериями финансово-экономической стабильности являются: динамика прибыли от реализации и себестоимости единицы продукции. Другими факторами: объемом продаж, ценой единицы продукции, оборотными активами в данном случае можно пренебречь, так как за счет цены и объема продаж формируется прибыль, а оборачиваемость оборотных активов будет тем выше, чем выше прибыль. В зависимости от того, как прибыль от реализации и себестоимость изменяются во времени, зависит степень финансово-экономической стабильности предприятия. Так же важно учесть второе условие финансовой стабильности функционирования предприятия: основные средства необходимо финансировать за счет собственных и долгосрочных заемных средств, а оборотные активы за счет краткосрочных кредитов и займов и собственных средств. Для стадии роста характерны быстрый рост прибыли и стабилизация финансовых показателей. Оценить финансово-экономическую стабильность предприятия на стадии роста можно по показателям соотношения заемных и собственных средств и финансовому левериджу, что даст представление о стабильности финансовой составляющей, так как экономическая должна быть стабильна. Рост финансового левериджа и несоответствие коэффициента соотношения заемных и собственных средств своему ограничению свидетельствует о нестабильности, хотя и успешного, предприятия. Соответственно, критериями оценки финансово-экономической стабильности будут финансовый леверидж и коэффициент соотношения заемных и собственных средств. Прибыль рассматривается как стабильно растущая, динамика объема продаж положительная. Таким образом, степень финансово-экономической стабильности предприятия на стадии роста зависит от состояния и изменения 71 Вестник МГЛУ. Выпуск 6 (612) / 2011 во времени финансового левериджа и соотношения заемных и собственных средств. На стадии зрелости предприятие работает в полную силу, показатели стабильны, однако в связи с ужесточением конкуренции и изношенностью основных фондов может перейти в стадию спада. Здесь следует контролировать объем продаж и оборачиваемость активов, так как снижение этих показателей будет свидетельствовать о снижении конкурентоспособности продукции и увеличении запасов сырья и готовой продукции на складах. На данном этапе нельзя судить о стабильности предприятия по показателям себестоимости и прибыли от реализации, так как руководство предприятия может принять решение об обновлении основных фондов, что негативно отразится на показателях, но не будет означать нестабильность. Критериями оценки стабильности функционирования предприятия являются динамика объема продаж, оборачиваемость оборотных активов. Оценка финансово-экономической стабильности функционирования предприятия базируется на выявлении, анализе и прогнозировании факторов, влияющих на динамику степени стабильности. Одни и те же факторы в зависимости от стадии жизненного цикла будут иметь разную силу влияния. Учитывая организационно-экономические особенности стадий жизненного цикла, существует классификация основных внутренних факторов, влияющих на состояние стабильности предприятия на той или иной стадии: – На стадии зарождения – объем продаж, цена единицы продукции, себестоимость единицы продукции; – На стадии роста – соотношение заемных и собственных средств, постоянные и переменные издержки; – На стадии зрелости – объем продаж, себестоимость единицы продукции, цена единицы продукции, размер и структура оборотных и внеоборотных активов. Стадия спада, по своей сути, не может быть финансово и экономически стабильной, поэтому ее мы не затрагиваем. В российской и зарубежной практике имеется много разнообразных методик анализа финансово-экономического состояния предприятия, но отсутствует понятие его «стабильности функционирования» и методика оценки. В. В. Артеменко и М. В. Беллендир в своей методике финансового анализа отмечают, что «основой стабильности положения предприятия служит его устойчивость», далее 72 М. Н. Кочугуева это понятие не рассматривается. [цит. по: 4, с. 41] Исследуя смысл понятия «стабильности функционирования предприятия» можно заключить, что это – не подверженность чего-либо каким-либо резким колебаниям (отклонениям), т. е. исходя из главной цели деятельности предприятия, – стабильное превышение доходов над расходами и, исходя из средств достижения этой цели, – стабильность функционирования управленческой структуры. Автором предлагается рассматривать понятие «финансово-экономической стабильности функционирования предприятия» как такое состояние ресурсов предприятия, когда совокупные доходы превышают совокупные расходы, структура финансирования активов рациональна (основные активы финансируются за счет собственных и долгосрочных заемных средств, оборотные за счет краткосрочных займов и собственных средств), объем продаж не имеет отрицательной динамики, совокупный риск оптимален и соответствует стратегии и стадии жизненного цикла предприятия. Положительными сторонами существующих методик является многообразие показателей, их независимость от инфляции и индекса цен, что позволяет руководству предприятия осуществлять самостоятельный выбор необходимых показателей и анализ в динамике. Основными недостатками методик является отсутствие критериев оценки в зависимости от стадии жизненного цикла предприятия, несмотря на то, что каждому этапу жизненного цикла присущи организационно-экономические особенности, не учитывать которые нельзя. Таким образом, актуальной является проблема оценки финансово-экономической стабильности функционирования предприятия на разных этапах его жизненного цикла. Для разработки критериев оценки стабильности необходимо подвергнуть анализу и классифицировать основные факторы, влияющие на нее в зависимости от стадии жизненного цикла. В основе финансово-экономической оценки стабильности функционирования предприятия лежат выявление, анализ и прогнозирование влияния факторов на изменение результативных показателей. Функционирование предприятия осуществляется в условиях сложного взаимодействия комплекса факторов внутреннего и внешнего порядка. Внутренние, зависящие от предприятия, факторы регулируемые, поэтому и остановимся на них. 73 Вестник МГЛУ. Выпуск 6 (612) / 2011 С точки зрения влияния факторов на состояние предприятия или на показатель различают факторы первого, второго, ... , n-го порядков. Понятия «показатель» и «фактор» различаются условно, так как практически каждый показатель может являться фактором другого показателя более высокого порядка и наоборот [1, с. 82]. Факторы в финансово-экономическом анализе могут классифицироваться по различным признакам. Они могут быть общими, т. е. влияющими на ряд показателей, или частными, характерными для данного показателя. Однако большинство факторов имеют обобщающий характер, что объясняется связью и взаимной обусловленностью, существующими между отдельными показателями. На разных стадиях жизненного цикла предприятия одни и те же факторы имеют разную силу влияния, поэтому следует классифицировать факторы в зависимости от стадий [7, с. 44]. На стадии зарождения предприятие, с точки зрения финансовоэкономической стабильности, наиболее подвержено влиянию внешних факторов. Однако, поскольку на внешние факторы предприятие не может оказать существенного влияния, остановимся на внутренних, регулируемых факторах. Создание и постепенное внедрение в рынок нового предприятия сопряжено с большими финансовыми вложениями и с активным маркетингом, поэтому следует контролировать долю заемных средств в структуре капитала, показатели риска, рентабельность продаж и основной деятельности, показатели ликвидности. Но так как показатели платежеспособности и рискованности на стадии зарождения заведомо будут не стабильными, оценивать по ним финансово-экономическую стабильность не имеет смысла. Тогда факторами первого порядка являются показатели эффективности основной деятельности предприятия, на них оказывают влияние следующие факторы: рентабельность продаж и оборачиваемость активов. Таким образом, факторами, влияющими на финансово-экономическую стабильность предприятия являются: объем продаж, цена единицы продукции, себестоимость единицы продукции. На стадии роста предприятие функционирует в благоприятной среде: каналы поставок сырья, производство и сбыт налажены, прибыль растет. Внешние факторы уже не имеют такой силы влияния как на стадии зарождения. Так как прибыль на стадии роста растет 74 М. Н. Кочугуева (иначе это не стадия роста), то оценить стабильность можно по показателям платежеспособности и рискованности, которые должны быть уже отрегулированными и являются факторами первого порядка. На них оказывают влияние факторы второго порядка: структура пассивов, структура финансирования основных и оборотных средств, структура издержек. Факторами, влияющими на стабильность предприятия на стадии роста, являются: соотношение заемных и собственных средств, постоянные и переменные издержки. На стадии зрелости предприятия происходит напряжение всех сил, задействуются все производственные мощности, все ресурсы. Рост прибыли замедляется или останавливается, основные средства изнашиваются, появляются растущие предприятия-конкуренты, поэтому, несмотря на успешность предприятия, конкурентоспособность может снизиться за счет того, что другие предприятия, используя новейшие технологии и технику, уменьшили себестоимость продукции и продают ее по более низкой цене. В результате зрелому предприятию придется снижать цену, что приведет к снижению прибыли, а если и качество товара у конкурентов выше, то начнет происходить омертвение оборотного капитала (затоваривание склада сырьем и готовой продукцией), что приведет предприятие к стадии спада. Однако если руководство предприятия примет решение о замене или модернизации оборудования, технологий, предприятие перейдет на новый виток кривой жизненного цикла – на стадию роста, тогда оценивать его финансово-экономическую стабильность надо будет по показателям, относящимся к соответствующей стадии. Таким образом, стабильность деятельности предприятия на стадии зрелости будет предполагать, что конкурентоспособность свою предприятие не утрачивает, технических и технологических прорывов в данной отрасли не наблюдалось. Нестабильность – необходимость перехода на качественно новый уровень производства. Поэтому на этой стадии важно знать, насколько доходно предприятие в целом, и приносит ли доход уставная деятельность [11, с. 46]. Эффективность деятельности предприятия и эффективность основной деятельности является фактором первого порядка на стадии зрелости. На него оказывают влияние факторы второго порядка: оборачиваемость оборотного капитала и рентабельность 75 Вестник МГЛУ. Выпуск 6 (612) / 2011 продаж, рентабельность активов, рентабельность собственного капитала. Соответственно, факторами, влияющими на стабильность функционирования предприятия, являются объем продаж, себестоимость единицы продукции, цена единицы продукции, размер и структура оборотных и внеоборотных активов. Стадия спаде жизненного цикла предприятия, по сути своей, не может характеризоваться финансово-экономической стабильностью или нестабильностью, поэтому мы ее не рассматриваем. Таблица 9 Сводная таблица факторов, влияющих на функционирование компании, в зависимости от этапов жизненного цикла Проблемы Зарождение Рост Зрелость Спад Факторы 1. большие фин. вложения 2. активный маркетинг 1. объем продаж 2. цена ед. продукции 3. с/стоимть ед. продукции 1. сбыт продукции 1. структура 2. управление пассивов прибылью 2. структура финансирования основных и оборотных средств 3. структура издержек 1. полная за1. объем продаж грузка всех 2. цена ед. промощностей дукции 2. износ основ3. с/стоимость ед. ных средств продукции 3. развитая 4. размер и струкконкуренция тура OA и BOA 4. полное использование ресурсов - - 76 Значимые Финансовая показатели стратегия 1. рентабель1. контроль ность продаж доли заемно2. оборачиваего капитала мость активов 1. платежеспособность 2. рискованность 1. управление соотношением СК и ЗК 2. анализ и управление постоянными и переменными издержками 1. оборачи1. управление ваемость ценообразооборотного ванием капитала 2. конкурентная 2. рентабельполитика ность продаж 3. модерниза3. рентабельция оборудоность активов вания 4. рентабель4. анализ ность СК основной деятельности на предмет прибыльности - М. Н. Кочугуева Выводы Жизненный цикл компании имеет несколько стадий. Каждая стадия характеризуется своими собственными финансовыми показателями. Стадии различаются не только структурными и управленческими отличиями, но и разным набором финансовых показателей. Каждый этап жизненного цикла заключает в себе определенный набор коэффициентов, отражающих функционирование компании на данном отрезке цикла. Соблюдение данных пропорций позволяет организации эффективно управлять своей деятельностью. Всего за годы своего существования компания проходит четыре главных этапа: зарождение, рост, зрелость, спад. Пятым этапом, при своевременном принятии определенных управленческих решений, может стать оживление. Данные этапы жизненного цикла организации имеют различные названия и отличия в толковании у разных авторов. Суть же жизненного цикла в том, что любая организация переживает несколько стадий своего развития. Каждая такая стадия характеризуется определенным набором показателей как управленческого, так и финансового плана, присущих именно этому отрезку функционирования предприятия. Для каждого этапа главенствующую роль играют коэффициенты ликвидности, финансовой устойчивости и деловой активности. Каждой стадии жизненного цикла присущ свой набор коэффициентов и их сочетаний. Для эффективного управления компаний необходим своевременный анализ соответствия коэффициентов стадии развития предприятия. Данные коэффициенты не только отражают текущее состояние компании, но также помогают определить наиболее эффективную стратегию управления структурой капитала и как следствие, управления бизнесом. СПИСОК ЛИТЕРАТУРЫ 1. Балабанов И. Т. Анализ и планирование финансов хозяйствующего субъекта. – М.: Финансы и статистика, 2002. – 208 с. 2. Борновалова Т. Н. Анализ изменения организационной культуры российских компаний на стадиях жизненного цикла // Материалы докладов XIV Международной конференции студентов, аспирантов и молодых ученых «Ломоносов» / Отв. ред. И. А. Алешковский, П. Н. 77 Вестник МГЛУ. Выпуск 6 (612) / 2011 3. 4. 5. 6. 7. 8. 9. 10. Костылев. – М.: Издательский центр Факультета журналистики МГУ им. М. В. Ломоносова, 2007. – С. 15–22. Бородин А. И. Использование методики финансового анализа на этапах жизненного цикла предприятия // Экономический анализ: теория и практика. – 2003. – №8. – С. 39–42. Головкина О. В. Признаки и критерии стадий жизненного цикла промышленного предприятия // Экономический анализ: теория и практика. – 2004. – №4. – С. 38–42. Давыдова Л. В. Факторы экономического роста предприятий//Вопросы экономики. – №12. – 2005. – С. 18–22 Ковалев А. П. Финансовый анализ и диагностика. Учеб. пособие. – М.: Экономическая академия, 2005. – 325 с. Лавизина О. В. Некоторые аспекты управления жизненным циклом организации, понимаемой как социальная система // Менеджмент в России и за рубежом. – 2003. – № 5 –С. 47–59 Мильнер Б. З. Теория организации. – М.: Инфра-М, 2001. – 480 с. Минцберг Г. Структура в кулаке: Пер. с анг. – СПб: Питер, 2002. – 512 с. Щербакова О. Н. Практическая технология оценки бизнеса действующего предприятия // Финансовый бизнес. – 2003. – №1. – С. 67. 78